百度: 雲歇了,廣告撐門面_風聞

熔财经-财经消费观察者,区域商业引导者。09-25 20:19

來源:海豚投研

作者:海豚君

北京時間 8 月 22 日港股盤後,$百度.US(9888.HK;BIDU.O)發佈了 2023年二季度財報。由於愛奇藝業務變化已經發生多個季度,並且有望逐步走通商業模式,因此這次我們除了看百度核心業務之外,也會在最後單獨討論下 $愛奇藝.US 的情況。

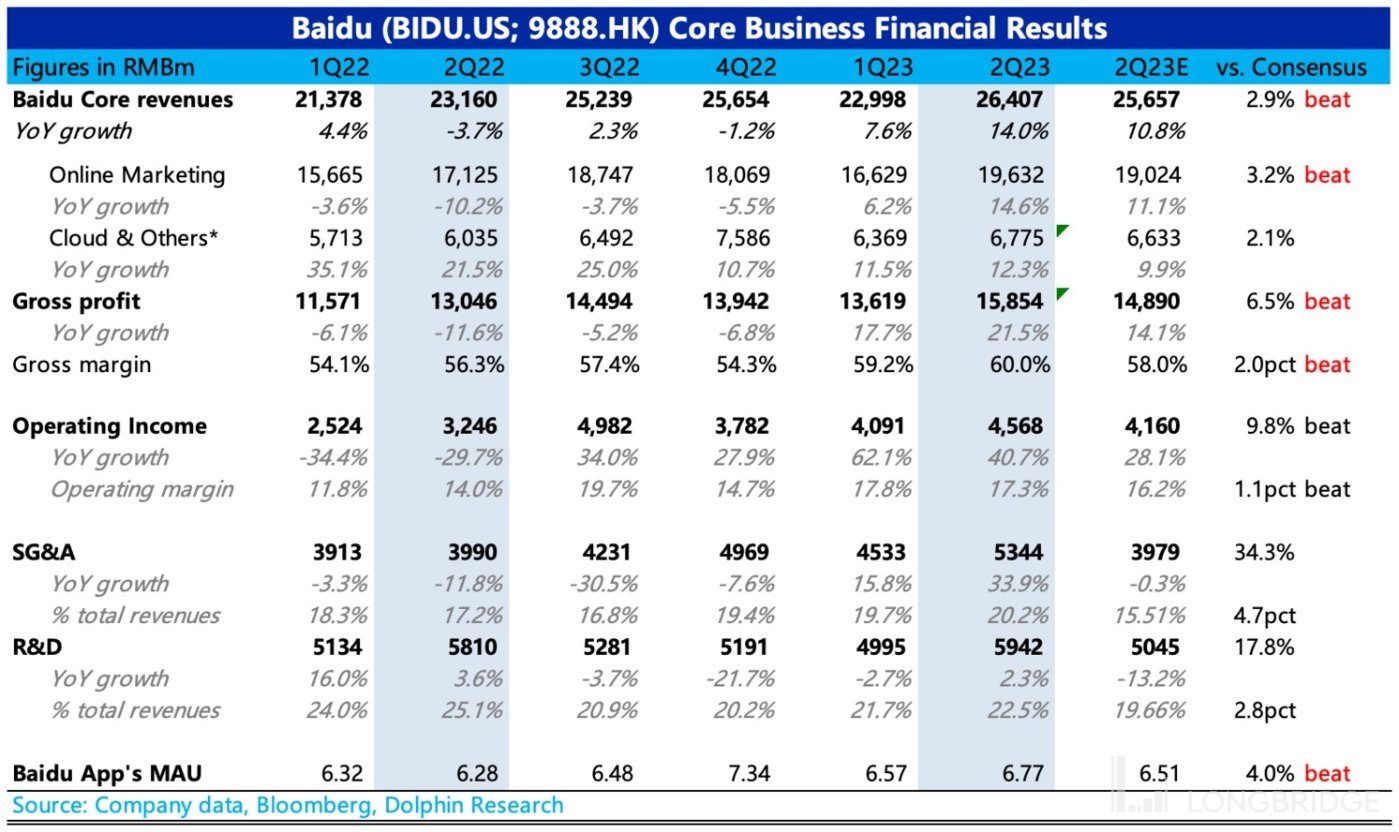

先説總體觀感:百度核心的業績在廣告收入的帶動下,整體小超預期。同時因為廣告的高毛利率,以及經營提效(控費裁員等),因此儘管有 AI 的部分研發投入確認,但核心業務的盈利水平仍然比預期更好一些。

而結合電話會情況,公司對下半年廣告收入的增長指引還不錯,以及雲業務在政府智慧交通項目上的需求疲軟,可以被其他重點行業的需求增加而彌補,整體仍然能保持穩定增長,因此也算是給雲業務發了一顆定心丸。

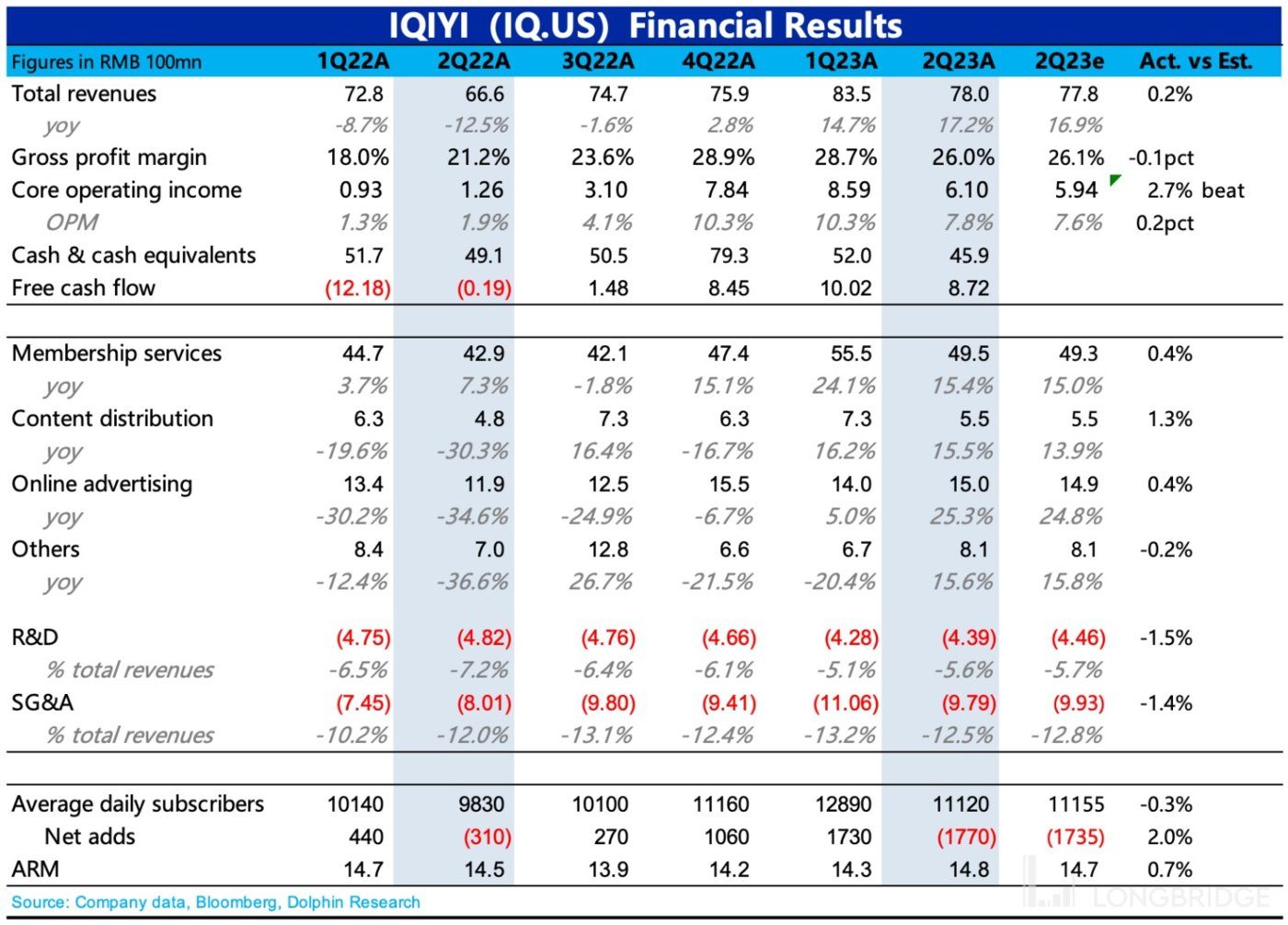

此外,就是愛奇藝的情況,二季度是淡季,因此各項指標雖説是一種自我救贖式的斷臂求生,通過犧牲成長換來了減虧和盈利。但至少站在百度的角度,愛奇藝不再是拖累,而雙方協同性的業務還是能繼續產生價值。

具體來看:

01 超預期的點:廣告

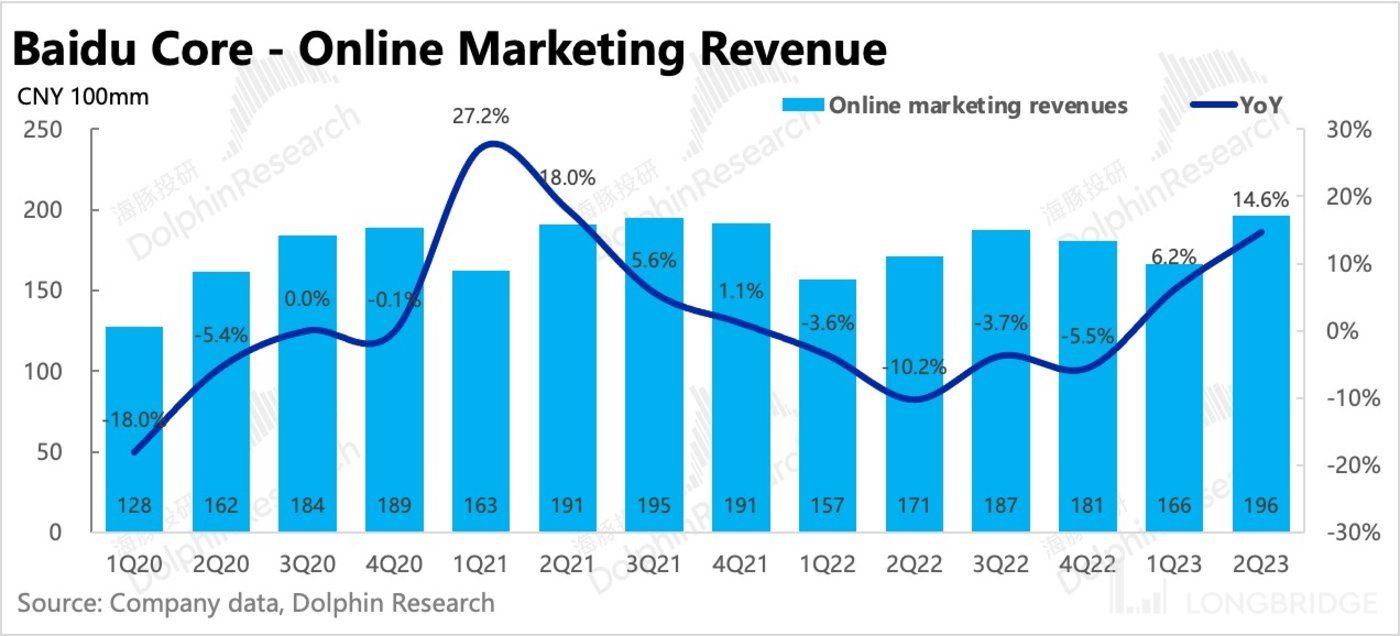

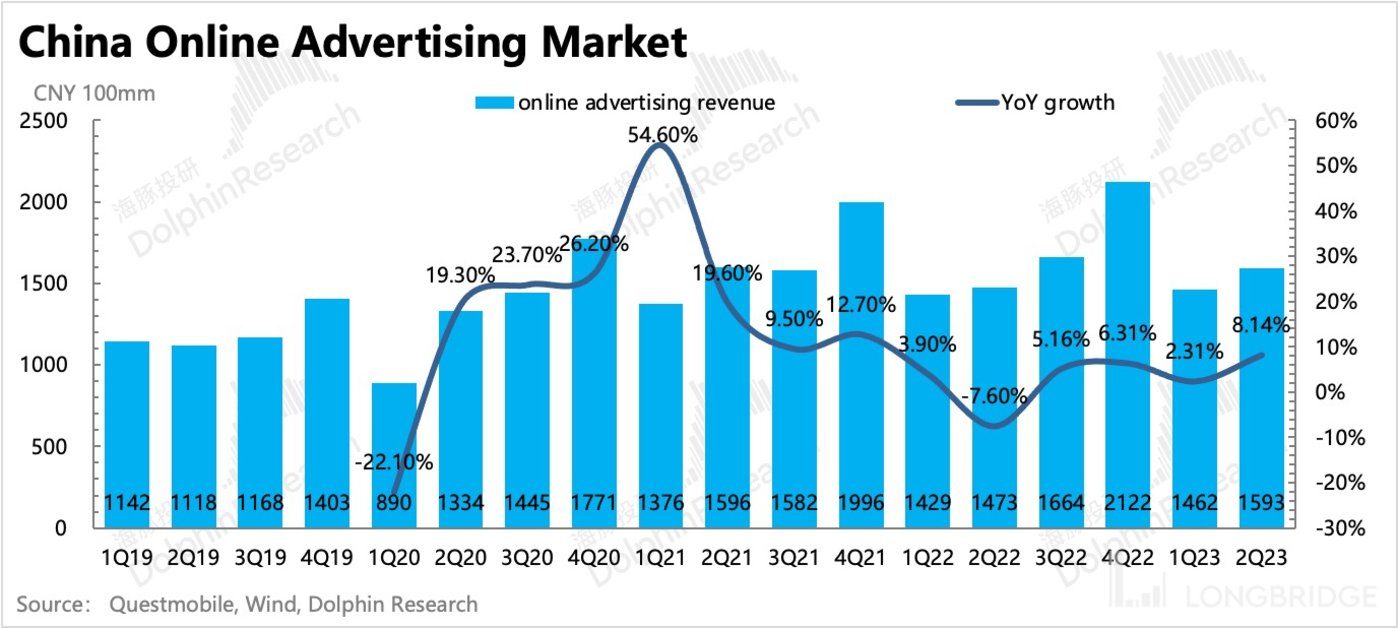

二季度廣告亮眼,下半年有望保持或加速。二季度百度核心廣告在低基數上,回暖幅度(同比 14.6%)比機構預期(12% 左右)得更好。

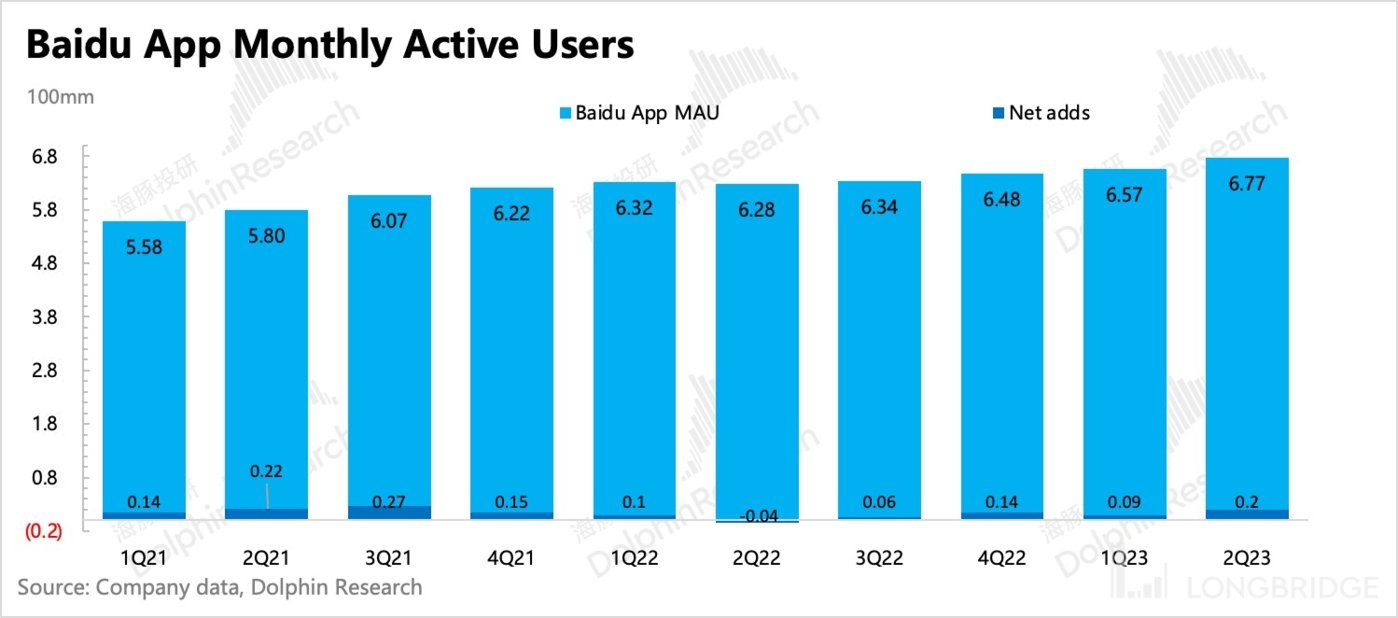

一方面,百度的生態流量還在擴張,手百 app 月活達到 6.77 億,同比增長 8%。

另一方面,線下醫療、旅遊和本地商服,也就是疫情受損嚴重的行業,二季度的投放需求有明顯反彈。

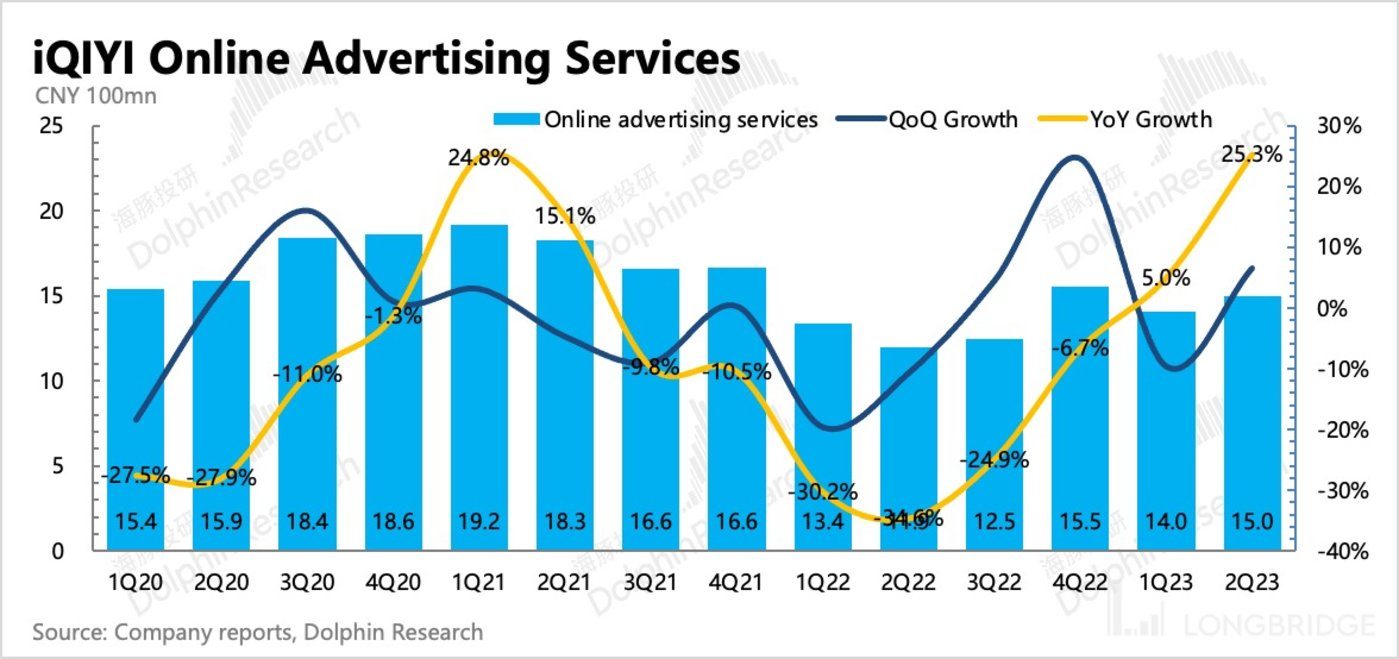

另外,愛奇藝的廣告收入也不賴,在內容供給相比同行較弱下也有 25% 的增長,只是機構預期得比較充分。

而支撐財報後能夠股價顯著拉漲的,還有公司對下半年的指引也相對積極,預計會以高於二季度的增速增長。當然三季度因為基數要高一些,所以增速會有放緩,但四季度會回到原來的趨勢上。

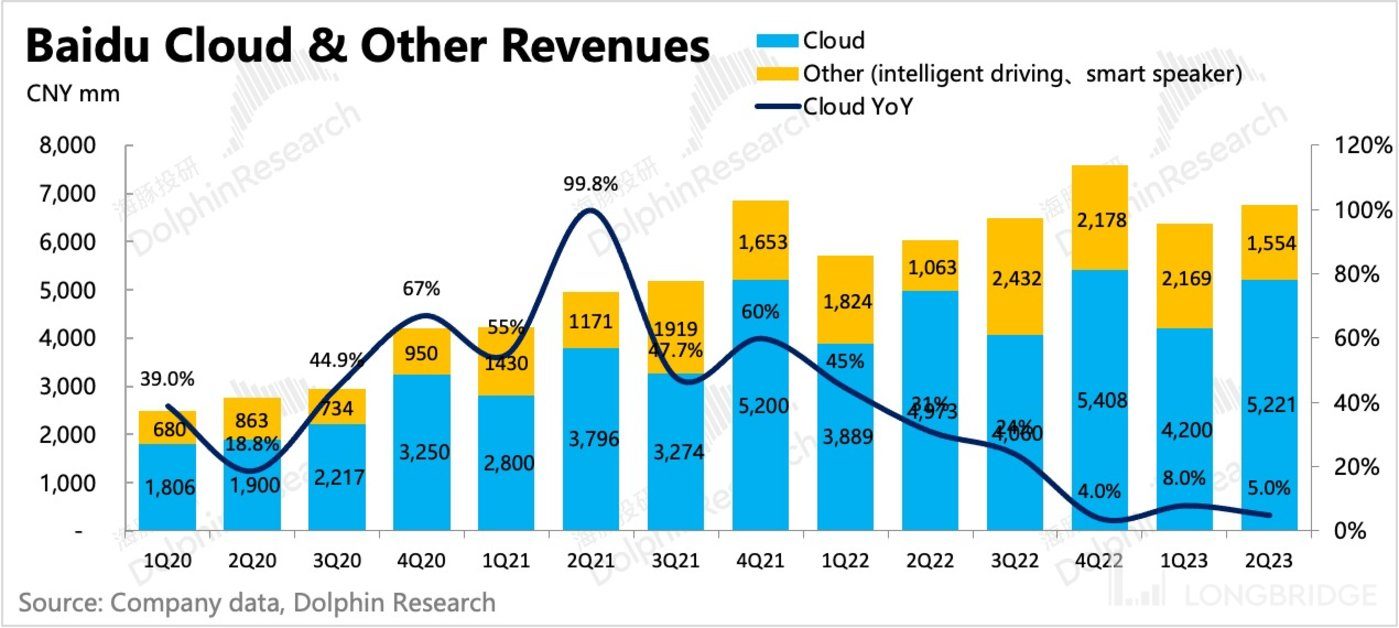

02 壓力持續:智慧雲

因為政府在智慧交通項目上的需求疲軟,因此增長有一定壓力,二季度增速進一步放緩至 5%。海豚君預計,這次政府需求的減弱與地方債問題有一定關係,因此短期較難看到需求反彈,今年壓力恐怕還會持續。

不過由於製造業、互聯網等行業的企業雲需求有所回暖,以及其他智慧硬件正常修復帶動,還是部分抵消了智慧交通帶來的增長缺口。

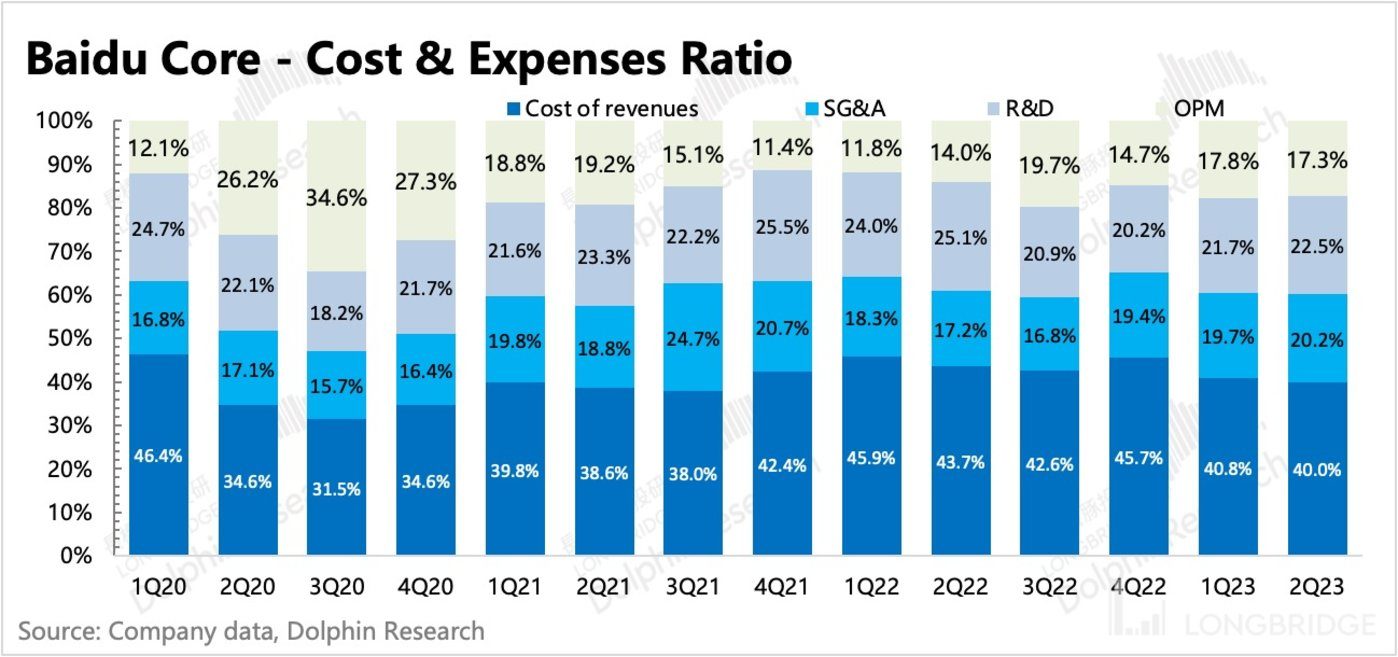

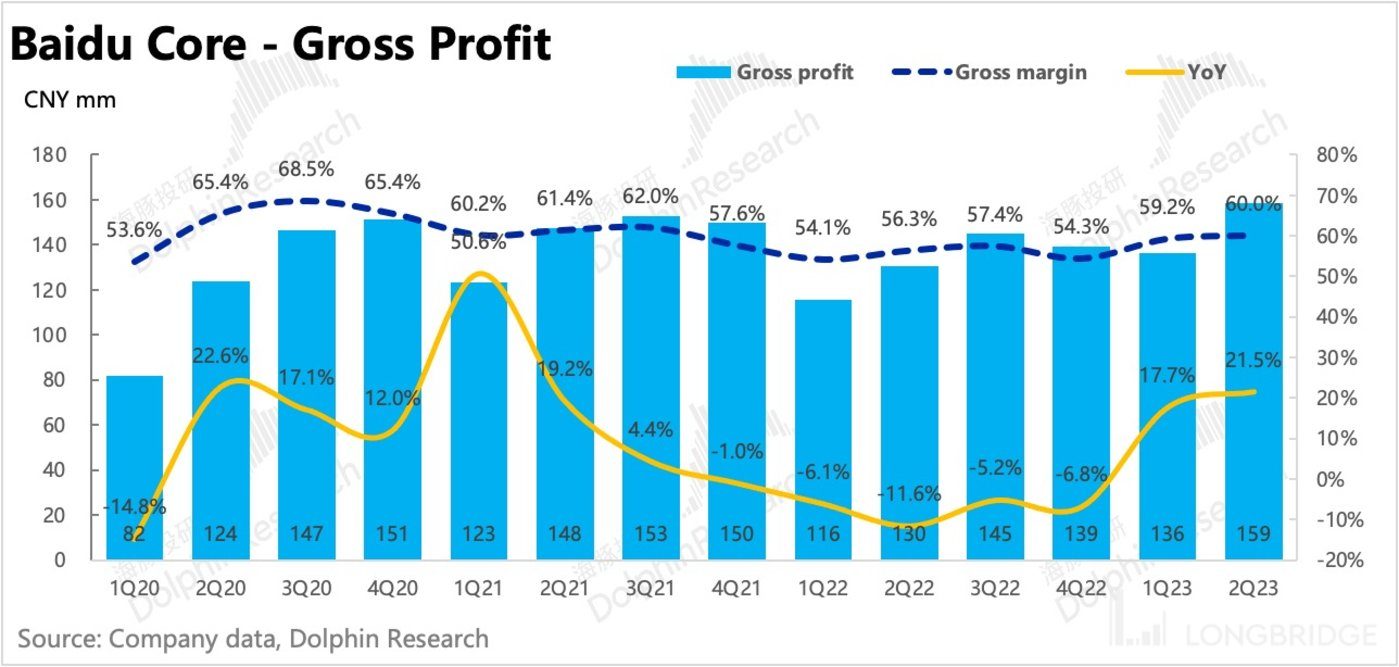

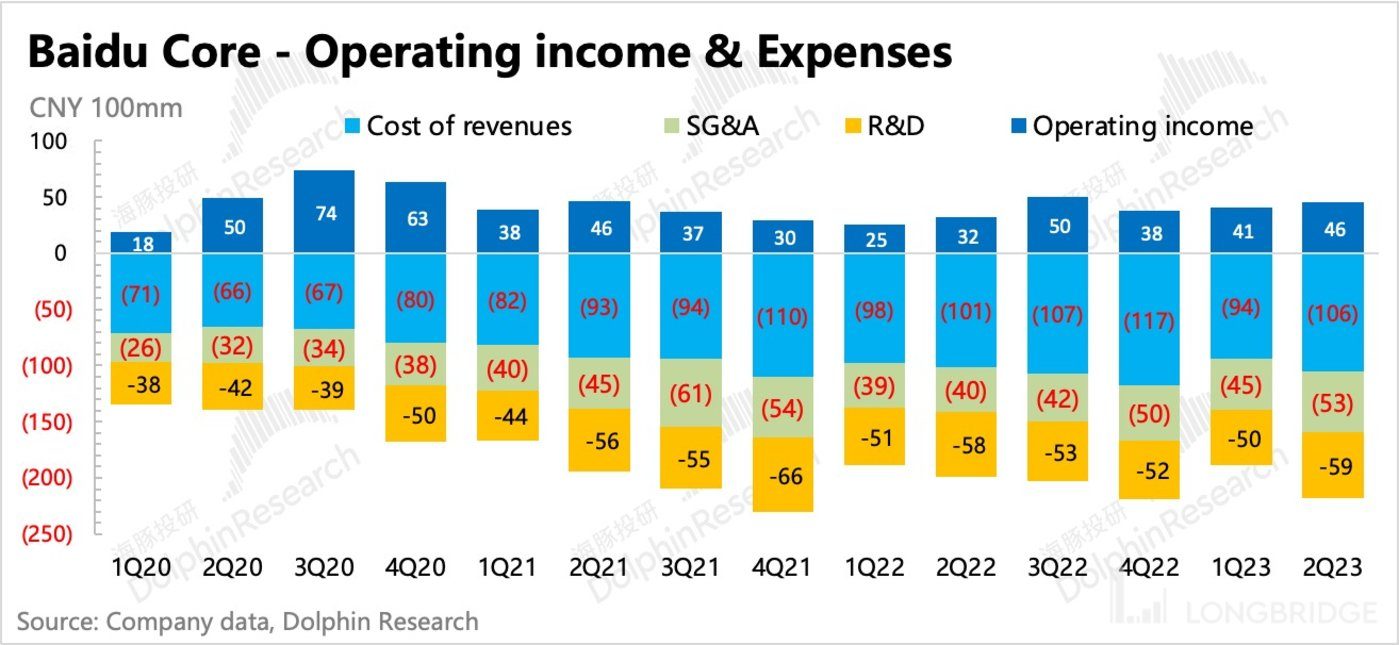

03 雙向拉扯:利潤率穩定

由於考慮到 AI 投入逐步確認到報表,因此機構對 Q2 利潤率的預期並不高。不過二季度確認的折舊增加還不太多,因此 “扯後腿” 不多。

而因為廣告的超預期增長,尤其是高毛利的託管頁廣告收入佔比相比上季度提升了 3pct 至 52%,所以最終反而 “拉動” 毛利率環比提升了 1pct。

二季度研發投入的確認也還在逐步爬坡,同時因為還有裁員優化的效果,因此從整體研發費用上看,同比增長也不多,只有 2%。

不過海豚君預計,如果後續文心一言在監管放開後進一步擴大 C 端受眾,那麼對算力成本的需求也會更高,但 AI 商業化還處於早期,因此可能會造成毛利率的短期壓力。以及研發持續投入下,也會削弱終端的利潤率水平。

這恐怕就看公司如何去平衡 AI 的成本飆升與商業化節奏了。

04 愛奇藝:淡季下營利預期中放緩

二季度愛奇藝的內容供給並不佔優勢,基本上爆款劇的流量都在優酷那邊,自然不能和有《狂飆》的一季度相比。

自從去年初愛奇藝斷臂求生以來,商業模式在逐步走通,因此二季度同比看肯定是有明顯改善的,GAAP 下仍然是有 3.7 億的淨利潤,沒拖累百度集團的業績。

但短期上內容供給的影響可能還會持續,主要是去年一整年,愛奇藝都大幅度縮減了內容投資,因此在今年的內容上可能會稍微有點捉襟見肘。

當然,如果拉長時間線來看,海豚君對愛奇藝挑選內容的眼光有一定的信心。

05 財報詳細數據一覽

海豚君觀點

海豚君觀點

二季度財報最大的亮點就是廣告的超預期,以及自身經營槓桿的優化使得利潤率,頂着 AI 投入增加的壓力,仍然在小幅改善。同時,公司在電話會上對於下半年廣告收入的指引,也給了市場一些的信心,畢竟最近的宏觀預期並不佳。

回顧近一個月,消息面就有點偏負面,除了 AI 的情緒退潮,以及對算力成本削弱短期利潤率的擔憂外,近期比亞迪轉向自主研發自動駕駛技術、公司宣佈放棄造車主導權等消息,也似乎在壓縮百度的未來成長性。因此一波衝擊下,百度的股價又回落到了 AI 炒作之前的最初起點。

當然 beta 層面的因素肯定有影響,但將智慧雲業務的增長壓力也考慮在內的話,海豚君認為百度的仍然存在明顯低估。在集團加總 90% 折價的基礎上,目前的 450 億美元不到的估值,僅包含了 150 億的淨現金以及中性預期下核心廣告業務 295 億,但 90 億的智慧雲估值並沒有被 priced in。而如果情緒更樂觀時,市場也會進一步定價愛奇藝股權以及其他智能硬件的估值。

因此在對下半年廣告指引積極,政府智慧交通需求的缺口有其他行業的增量進行彌補,以及自身經營槓桿持續優化下,市場對於 AI 帶來的短期利潤影響容忍度也會相應提高,從而推動百度向合理價值迴歸。

以下為財報詳細解讀

百度是互聯網公司中比較罕見地把業績詳細拆為:

1、百度核心:涵蓋了傳統的廣告業務(搜索/信息流廣告),以及創新業務(智能雲/DuerOS 小度音箱/阿波羅等);

2、愛奇藝業務:會員、廣告與版權轉授權等其他。

兩項業務的拆分涇渭分明,加上愛奇藝作為獨立上市公司數據詳盡,海豚投研在此也將兩項業務詳細拆解。由於兩大業務有大約 1% 左右(2-4 億之間)的抵銷項,因此海豚君拆分的百度核心細分數據與實際報數可能稍有差距,但無礙趨勢判斷。

廣告再超預期

二季度百度廣告受益的邏輯和一季度類似,疫後線下用户迴流,百度的重點客户中,醫療、旅遊、本地商業服務都是去年的疫情受損行業,因此二季度百度能夠看到幣行業更明顯的需求回暖。

其中,高毛利率的託管頁廣告隨着中小商户線上化加速,表現出更快節奏的反彈,在核心廣告收入中的佔比進一步提升至 52%,環比 +3pct。

另外,從愛奇藝的情況來看,廣告也是超預期,有低基數的原因,但我們認為也有《狂飆》一季度爆火後,平台短期流量增加也吸引一些新的商家投放。

另外,從愛奇藝的情況來看,廣告也是超預期,有低基數的原因,但我們認為也有《狂飆》一季度爆火後,平台短期流量增加也吸引一些新的商家投放。

展望下半年,雖然宏觀上還存在不確定,近期尤其是壓力大,可能更依賴政策刺激。但管理層對今年的展望還是比較積極的。其中流量擴張是底氣之一,6 月手機百度 app 的月活用户數淨增加了 2000 萬人,在用户迴流線下的二季度能夠有這樣的增長,算是很不錯了。

展望下半年,雖然宏觀上還存在不確定,近期尤其是壓力大,可能更依賴政策刺激。但管理層對今年的展望還是比較積極的。其中流量擴張是底氣之一,6 月手機百度 app 的月活用户數淨增加了 2000 萬人,在用户迴流線下的二季度能夠有這樣的增長,算是很不錯了。

單獨來看,公司預期三季度可能會因為高基數而增速放緩,但四季度則有望再次回到加速趨勢上,整體下半年的增速有望看齊甚至超過二季度的水平(yoy+14%)。

單獨來看,公司預期三季度可能會因為高基數而增速放緩,但四季度則有望再次回到加速趨勢上,整體下半年的增速有望看齊甚至超過二季度的水平(yoy+14%)。

這顯然比我們之前的預期要更高一些,而廣告業務的超預期修復,也會繼續帶動利潤端改善,或者是抵消下半年 AI 可能帶來的部分增量支出。

智慧雲:政府需求減弱,短期有壓力

非廣告業務中,近 80% 的收入來自智慧雲,剩餘的 20% 主要是自動駕駛技術方案、智能音箱等收入。

百度的智慧雲中,有不少是與地方政府合作的智慧交通解決方案收入。在近三年由於地方政府舉債變難,規模萎縮,因此今年以來也削減了這類 “錦上添花” 型的城市基建。因此二季度智慧雲增速繼續放緩至 5%,海豚君預計智慧交通的項目需求可能會繼續疲軟。

不過管理層也提及在其他領域的企業雲需求仍然在健康的回暖,比如製造業、互聯網行業等等,部分抵消了智慧交通留下的收入缺口。

其他業務中的智能駕駛,對於百度也是一個關鍵的業務點。相較於雲業務已經初具規模,百度的智能汽車板塊雖然還處於發展早期,但近兩年也加快了推進速度。

其他業務中的智能駕駛,對於百度也是一個關鍵的業務點。相較於雲業務已經初具規模,百度的智能汽車板塊雖然還處於發展早期,但近兩年也加快了推進速度。

1)輔助駕駛是百度全自動駕駛路上沿途下蛋、向整車廠賣輔助駕駛方案的產品——ANP(道路自動駕駛)、AVP(自動泊車)和高精地圖:之前財報中,公司透露目前這一塊業務訂單金額已超百億,預計今年下半年會慢慢確認到收入中。

不過近期傳聞比亞迪開始放棄百度的技術提高,轉向自主研究。頭部車廠選擇自研不排除是一個趨勢,雖然短期可能影響不大,百度作為領先的技術提供商,仍然可以進一步挖掘更多的客户,但長期來看的增長持續性可能需要謹慎一些。

2)自動駕駛車隊服務蘿蔔快跑:二季度,蘿蔔快跑共提供 71.4 萬單的乘車服務,同比增長 149%,環比增長 8%,增速有一定放緩。

3)自動駕駛牌照上:百度於 6 月取得了深圳坪山區車內無人駕駛員的自動駕駛出行服務經營許可,截至目前,百度一共獲得了北京、深圳、武漢及重慶這 4 個城市的許可證;

7 月,百度蘿蔔快跑獲批准在上海浦東新區的開放道路上開展無人駕駛測試。

展望未來,短期上我們認為政府需求疲軟的影響還會繼續給到壓力,以及公司在雲業務的策略上也以健康的盈利空間優先,而非低價搶規模,即會主動性的放棄低效益的項目,因此同樣會降低市場對百度雲業務的短中期增長預期。

AI 的增量投入還未給到盈利端壓力

對於市場擔憂的 AI 投入對利潤端的削弱影響,二季度暫時還沒有明顯體現。Q2 經營利潤率 17.3%,同比改善,環比保持穩定。

我們認為可能的原因有:

我們認為可能的原因有:

一方面和 AI 投入的確認還不充分,另一方面與廣告超預期對整體毛利率的拉昇(環比提升 1pct,超出預期 2pct)也有關係。

但由於這一年中有裁員優化的效果作用,因此環比來看更能真實反映短期的變化。二季度研發費用環比增長了 19%,相比往年環比增幅要略高一些,絕對值也明顯比市場預期的要大,由此説明二季度還是確認了部分 AI 投入。

但由於這一年中有裁員優化的效果作用,因此環比來看更能真實反映短期的變化。二季度研發費用環比增長了 19%,相比往年環比增幅要略高一些,絕對值也明顯比市場預期的要大,由此説明二季度還是確認了部分 AI 投入。

我們預計下半年研發投入以及成本項的絕對值還會繼續增長,尤其是當退出文心一言 AI 機器人面向 C 端市場後,短期算力需求的陡增會帶來更多的芯片服務器折舊成本和人員研發費用,但短期 AI 的商業化節奏還不能完全跟上,因此對利潤率帶來壓力。

我們預計下半年研發投入以及成本項的絕對值還會繼續增長,尤其是當退出文心一言 AI 機器人面向 C 端市場後,短期算力需求的陡增會帶來更多的芯片服務器折舊成本和人員研發費用,但短期 AI 的商業化節奏還不能完全跟上,因此對利潤率帶來壓力。

愛奇藝還能 “狂飆” 嗎?

愛奇藝斷臂求生、裁員保命的經過,在去年財報點評中,海豚君已經多次展開分析。這次單獨討論愛奇藝財報,我們更想探討的是,“長視頻的商業模式在中國不可行”,這個觀點是否被愛奇藝證偽了?

具體來看:

1、財報整體感受:業績基本符合預期,無驚無喜。

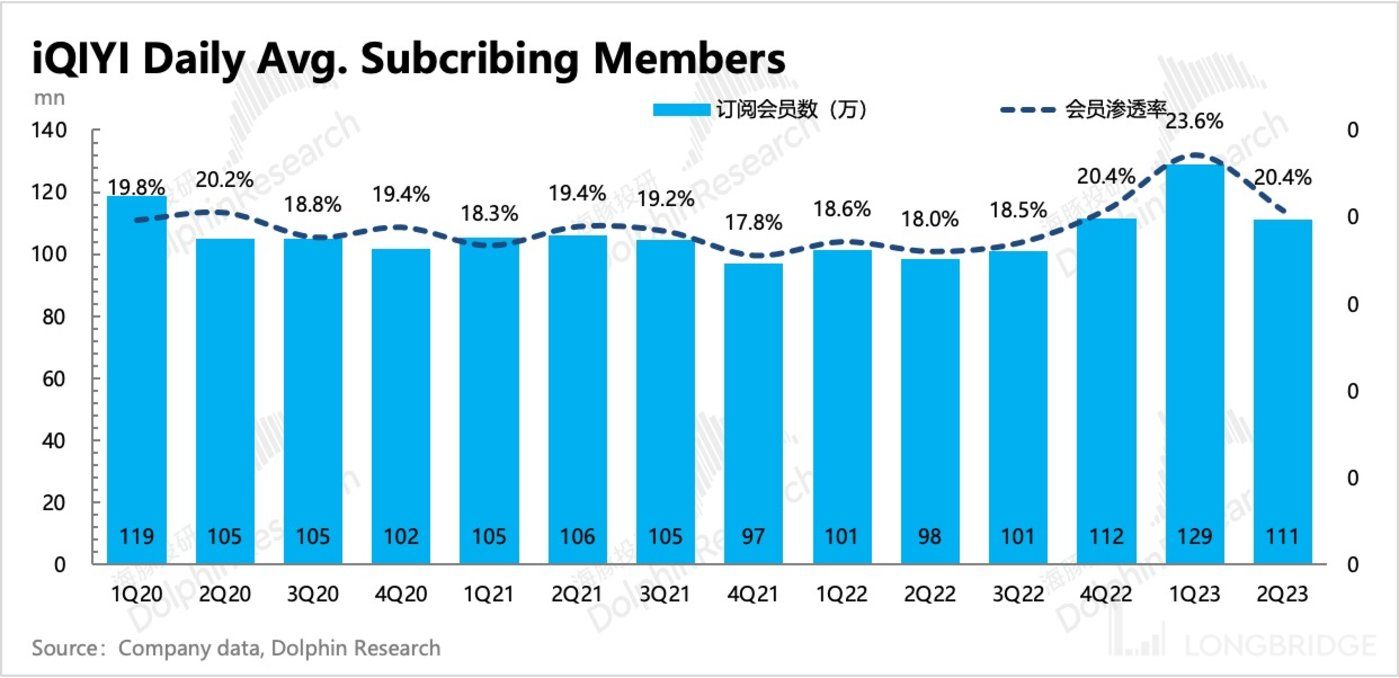

二季度因為內容上缺爆款,因此在優酷多個劇集霸榜時,愛奇藝的用户訂閲數又回落到了去年四季度的水平,不過這種流失還不算太糟糕,和最慘的去年二季度相比,還是多了 13% 的用户。同時因為去年底進行了一波提價,ARM 同比增長 2%,量價共同拉動訂閲收入增長 15%。