觀雲| 負債2.4374萬億!許家印怎麼能借到那麼多錢?_風聞

观云者-观云者官方账号-公众号“观云者”,写大国博弈的空间。10-08 16:01

01修仙式借債

這幾天網上有很多罵許家印的文章,我就不罵了,總覺得罵得不如別人好,還是聊一個大家比較關心的問題:許家印怎麼能借到那麼多錢?

他怎麼能借這麼多錢?真如網上所説,是監管不到位嗎?又或者純粹上面有人?

除此之外,還有信託、資管、小貸等各種奇奇怪怪的非銀行借貸。

如果要給借錢這事定級,人類大概可分練氣、築基、結丹、封神,多數人終身進入不了練氣,開口都困難,欠點錢,總有負罪感,巴不得早點還上。

少數人能到築基,借錢有負罪感,但並不妨礙他們借錢,而且借了也不急着還。

鳳毛麟角能結丹,借錢沒有負罪感,借到就是賺到,當老賴那是理所當然的。

絕無僅有的能封神。這類人把借錢變成一種恩賜,不但不會有負罪感,還有救世心理。而且,這類人借錢技能已經點滿,幾乎無往不利。

借錢給他們的人還感覺自己賺到了,甚至打心眼裏感謝對方找自己借錢。

許家印就已經在借錢的路上封神。

許家印的第一桶金要追溯到1998年,那一年,亞洲剛剛經歷金融危機,一片狼藉。

彼時,廣州有一個項目,叫“金碧花園”,急需人接手。

這個項目有點偏,原本是廣州海珠區工業大道舊農藥廠的一塊改造用地,受金融危機影響,開發停滯。要開發,就必須有大筆資金注入。這時,許家印出現了。

這一方案在當時屬於大姑娘上花轎——頭一回。

這裏要提醒,中國在金融領域開放是有過程的,很多在今天看來,或者説在成熟金融市場看來很初級的操作,在當時的中國市場卻是開天闢地的創舉。

也正是這開天闢地的存在,讓中國交了不少學費。

02鬼馬金融

1998年,許家印憑藉練氣期的借貸方式,從“金碧花園”挖到第一桶金。他用借來的錢分期買下4.7萬方土地,再通過銀行抵押土地借來開發資金,然後很快開發出第一期,並以極低的價格賣出。

當時,2800元/平米的價格直接引爆市場,在一天內售完,回籠資金8000多萬。

有了第一個樓盤的成功經驗,許很快掌握借雞下蛋的竅門。用分期付款拿地皮,用地皮抵押借來資金,開發的樓盤快速賣出,迅速回籠資金投入到下一期。

這一階段的許還有借了錢要趕緊還的羞恥感,找的冤大頭主要是銀行。

但是,08年以後,許家印進入下一階段,成功“築基”。

08年次貸危機不僅給美國一記悶棍,也給剛剛摸到市場經濟門檻的中國敲響警鐘。

以前,銀行放貸給房地產公司那是最安全,回報率最高的投資,08年以後,中國這個金融初哥忽然意識到,房地產特麼也有雷啊!

於是,銀行信貸開始收緊。

08年的許家印在香港上市失敗,資金出現困難,不得不到香港拜碼頭,拜碼頭的方式就是陪大佬打牌。後來是眾所周知的頂級豪門注資,幫助許熬過危機。

在這一過程中,許家印被醍醐灌頂,借貸的思路打開了,頓感天地寬。

是啊,為什麼一定要找銀行借錢?

同期,中國金融市場再次迎來變革,信託產品、地產基金興起。

這裏提一嘴信託公司。大家知道,此前傑克馬曾諷刺中國的銀行像當鋪,必須有抵押才能放貸,不利於市場活躍。你看我,給身份證就放,是人是鬼都給,多靈活?如果説傑克馬瓦解的是小額放貸門檻, 那麼信託公司擊潰的則是大額放貸門閥。

借唄能讓個人輕鬆拿到小額貸款,而信託公司則讓大企業獲取資金更加容易,當然,利息也更嚇人。

為了減少風險,銀行不能隨便貸款給房地產公司了,但銀行理財是剛需,一般的投資回報率根本滿足不了銀行需求,怎麼辦?

一方面是房地產公司嗷嗷待哺的資金缺口,另一方面是限制貸款出現的資金堰塞湖。

很快,大聰明們想到,銀行資金可以繞過監管,通過信託公司變向給地產公司發放貸款啊。具體操作是,銀行用表外理財資金購買信託產品,再通過信託公司把錢放給房地產公司。這個過程中,雖然本質是銀行的負債,但是帳上是資產,理財資金並不顯示為銀行的負債,完美!

大家別小看這一變化。首先,民眾天然信任銀行,哪怕利息低一點,都願意把錢放在銀行。

但信託路子野啊!參考傑克馬的操作,是人是鬼我都敢給啊!

最關鍵是,回報率高!當時信託放給房地產企業的利率動則超過20%!你別嫌貴,還不打折。

也就是説,當儲户在銀行因為搶到5%回報的理財產品而歡天喜地的時候,銀行轉身就可以通過信託公司按照24%的利率放給房地產公司。

這個過程中,作為二傳手的信託公司賺了個盆滿缽滿,銀行也吃得滿嘴流油!

這裏二次提醒大家,不要對信託和銀行抱有敵意,因為金融的本質就是放貸,追逐更高利潤是資本的天然屬性,除非你不玩這個遊戲。

觀雲分析這個也不是為了讓大家抵制金融,只是想告訴大家,中國在金融開放的路上歷經坎坷。

03瘋狂修煉

從08年到12年,各種信託產品、地產基金野蠻生長。對許家印來説,雖然融資成本高了些,但好歹不用求爺爺告奶奶了。

此階段,許家印的桌上擺滿了各種信託公司的名片,每次缺錢的時候就翻名片,打電話請人出來坐坐。

言歸正傳。在許看來,按照快進快出,打一槍換一個地方的操作,把槓桿玩得飛起,多個樓盤同時開搞,24%的借貸利率也不是不能承受。這就是神奇的房地產市場配神奇的金融資本。

但是,對於政府來説,影子銀行的危害是巨大的。因為這實質上是一種監管套利,但凡學點金融知識的人都知道,任其發展下去,必然導致系統性金融風險。更何況08年美國才為此付出過慘重代價。

於是,2013年銀監會重拳出擊,發佈8號文,限制銀行理財資金池購買非標信託的比例。

三次提醒:放貸是銀行等金融機構的職能,追求利潤是資本的天然屬性,但並不意味着政府喜歡看到銀行等金融機構掙錢。

因為金融機構太掙錢,意味着企業融資成本高,並不利於實體經濟,所以,政府會想方設法控制。

監管部門對影子銀行的出手,直接導致市場再度缺錢。但是,經過信託公司洗禮,又經過某些金融專家點化,許家印借錢的段位早已今非昔比,已然“結丹”。

中國金融市場同步進入下一階段:民間金融崛起!

那是一個百花齊放的時代,那是一個餘額寶還能拿5%以上年息的時代,那是……扯遠了。

這一階段,對於絕大多數信託公司來説,銀行的款已經拿不到了,但並不妨礙它們將手伸向市場。充當銀行的資金通道固然省事,可離了張屠夫,咱可以自己殺豬啊!自己攬儲户,自己放貸,不是更香嗎?

當然,民間金融不能稱之為“儲户”,但咱可以賣理財啊!銀行給5%,咱給10%,你來不來?原來做單一銀行資金通道的信託叫“單一信託”,而面向高端淨值客户募集的叫“集合信託”。

而此時的許家印,混跡民間金融,但並非簡單地賣理財產品,他整的是高大上的“永續債”。

“永續債”是一種不規定債務到期期限、但可以按期取得利息的特殊債務,債權持有人只有在企業破產重組時才可以要求清償本金,還債順序排在普通股之後。

這種似“債”非債,似“股”非股的金融產品有種奇妙的特質,它雖然是負債,卻可以美化財務報表。在香港的上市公司會計準則中,永續債在財報上可以算作權益。也就是説,香港上市公司借了永續債,不但不會增加負債率,反而會降低負債率,增加現金流。

借錢還能算成資產,負債還能降槓桿,贏麻了!

2013年,恒大發行第一批永續債,250億的規模成為行業發行之最。此後數年,恒大永續債數額持續上漲。在恒大四縱狼煙的14-16年,永續債發揮了極其重要的作用。

當大家都在變着花樣吸儲,花唄靠砸銀行飯碗攢第一桶金的時候,許家印卻另闢蹊徑搞出讓人歎為觀止的“永續債”,承諾,給認購方10%至12%收益,剩下賺了虧了全歸恒大。

背靠恒大這個招牌,許氏“永續債”成為吸金巨獸。截止到2016年底,該項目金額達到了1129.4億元人民幣!

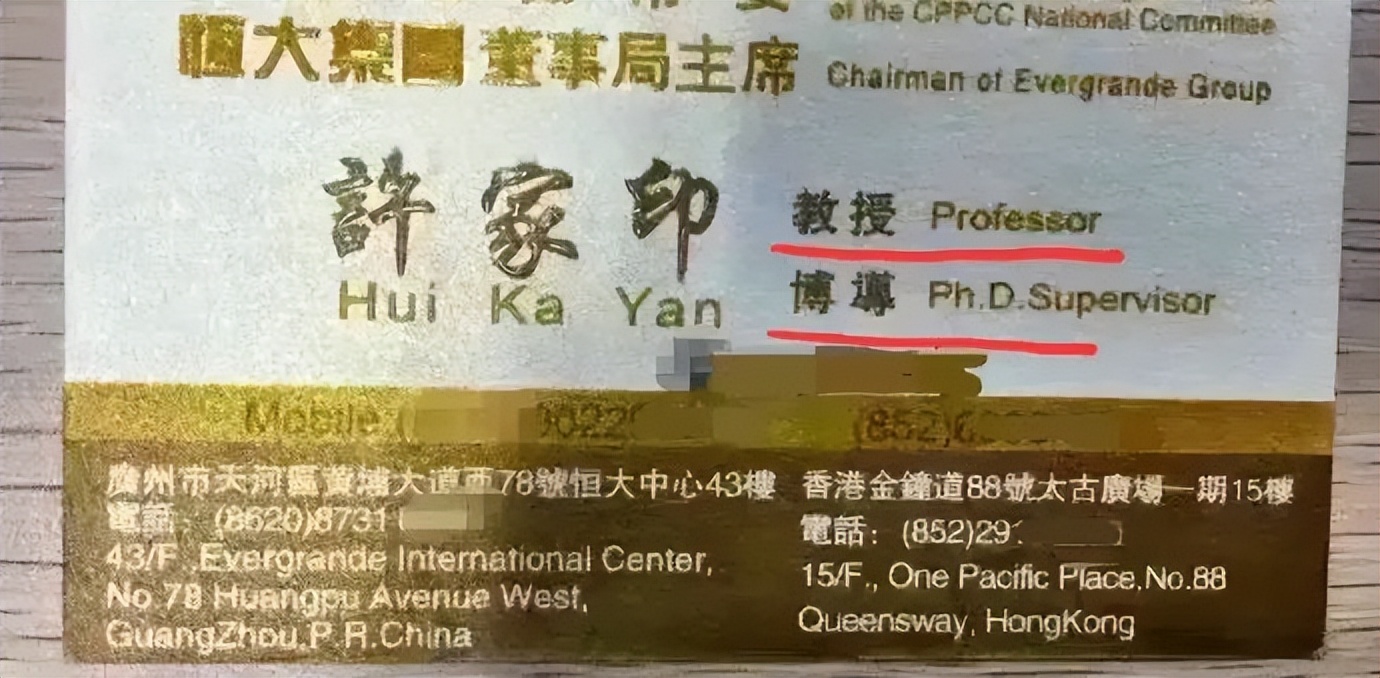

許教授非常清楚,“永續債”依靠他的名氣,名氣越大,吸金能力就越強,所以他要造“神”。

於是,造神運動開始了。

04另類成神

在這個全國人民關注的項目上,他只做一件事——撒錢!

沒錯,這個世界很奇怪,你越有錢,別人越願意把錢借給你。許要借全國人民的錢,自然要讓全國人民都覺得他不差錢。

在全國人民為恒大足球瘋狂的時候,許老闆造“神”運動迎來回報,借錢之路順風順水,項目開發無往不利。2016年,恒大乘着漲價去庫存的風口,超過萬科坐上了國內房企銷量第一的寶座!

造“神”固然重要,但比不上成“神”,許家印要做借錢界的“真神”,幫助他凝聚神格的正是“永續債”!2016年6月,恒大居然償還完了可以永遠不用還的“永續債”!

這意味着許家印實現了對資本市場的莊嚴承諾;這意味着許家印吹出去的牛逼可以兑現!

在誠信比黃金更貴的民間金融市場,還有什麼比這更讓資本放心?

阿基米德絕對想不到,若干年後,有個中國老鐵在金融領域把他的槓桿原理運用得爐火純青。

“封神”是許家印的支點,槓桿的長度取決於他的慾望。然而,成神的人慾望是無止境的,他們往往覺得自己無所不能,所以他們的槓桿也捅破天際。

許教授説,除了房地產外,汽車、足球、網絡、旅遊城、房車寶、高科技、冰泉,我都要,小孩才做選擇。

商票順勢登場,半年收益10%!一年可以有20%!你暈不暈?最先入坑的不是場外人員,而是供應商。

他們覺得自己給恒大做供應商,累死累活,不一定拿到錢,賺也就賺幾個點,還不如直接買恒大商票算了。到2023年,恒大逾期商票累計約2067.77億元!

這裏面,大部分是供應商的錢。

憑此,許教授成功把眾多下游企業綁上自己的戰車!

2016年以後的“許教授”已經不是一般的金融人士能理解的了,他把規則和規則漏洞利用到了極致,榨乾了產業鏈的每一個環節。至於老百姓,更看不懂,只用一句“錢都是許家印的”來調侃。

但瘋狂過後是一地雞毛,裸遊久了遲早遭遇螃蟹。

現在回過頭來看看,能説監管不嚴嗎?好像也不對,至少不全對。很多時候更像是監管追着弄潮兒跑,甚至多數時候追不上。

2000年以來,國內比較大的房地產週期有四個,08-09年,11-12年,14-16年,18年-21年,每一輪都會促使監管發生變化,每一輪變化又會在金融領域掀起新一輪血雨腥風。

金融變革和房地產週期就像一對雙生魔丸,相互成就,又相互吞噬。

許家印不值得同情,他很快會接受法律的審判,只不過,他是唯一的裸泳者嗎?

這種類似旁氏騙局的借貸模式只此一家嗎?

05尾聲

我又想到那個蟑螂理論。

這隻蟑螂之所以被我們看到,是因為國內房地產市場迎來寒冬,是因為美元加息導致企業無力償還外債。