傳統商超接連閉店,倉儲會員店一路狂飆_風聞

熔财经-财经消费观察者,区域商业引导者。10-20 14:58

來源:觀潮新消費

來源:觀潮新消費

作者:張凌寒

8月26日,杭州首家Costco開業。開業首日,人流火爆,車庫排隊都需要一個小時起,原定於9點開門的商場將時間提前了40分鐘,十點多便開始限制人流。

這是Costco在中國大陸開設的第五家門店。此前每一次新店開業,都會迎來這樣火爆的場景。早在2019年8月,大陸首家Costco在上海閔行區開業,其停車場在前一天晚上便被擠爆,到開門10分鐘限流,20分鐘商場內外擠到交通癱瘓,結賬排隊3小時的奇幻場景第一次在中國超市界發生。到2021年12月,Costco中國大陸第二家門店落地江蘇省蘇州市,開店首日銷售額達到1000萬,創中國賣場開店首日銷售紀錄,日均來客數19980人。

(來源:攝圖網 )

(來源:攝圖網 )

反觀傳統商超。8月26日——就在杭州Costco開業的同一天,廣州僅剩的家樂福門店——家樂福廣州新市店停止營業;7月31日,華潤萬家長沙華晨世紀店宣佈關閉線下和線上業務;7月26日,卜蜂蓮花汕頭萬象城店閉店。更早之前,福州世紀聯華中亭街店、沃爾瑪福州大利嘉分店等都宣佈閉店。曾有“大賣場教父”之稱的家樂福甚至在上半年關閉了106家門店。

從業績來看,傳統商超今年上半年表現普遍欠佳。 永輝超市營收同比下降了13.76%,財報中提到其上半年關閉門店29家;聯華超市上半年則出現營收、利潤雙降,歸母淨利潤為-1.16億元。同樣深陷泥潭的還有湖南本土龍頭商超步步高與廣東知名商超人人樂,雖然其與國資達成賣身協議,但上半年仍然交出營收、淨利雙降的答卷。其中,報告期內步步高關閉門店65家,人人樂關閉門店6家。

家樂福則自從去年年底以來一直深受拖欠供應商貨款等負面新聞折磨,今年上半年,蘇寧易購淨利潤-19.3億元,其中家樂福歸母淨利潤虧損12.93億元。截至6月30日,家樂福在內地市場僅剩41家門店。

倉儲會員店和傳統商超的發展差距高下立見。近幾年倉儲會員店為何發展如此迅速,又有什麼超越傳統商超的優勢存在呢?

倉儲會員店和傳統商超的發展差距高下立見。近幾年倉儲會員店為何發展如此迅速,又有什麼超越傳統商超的優勢存在呢?

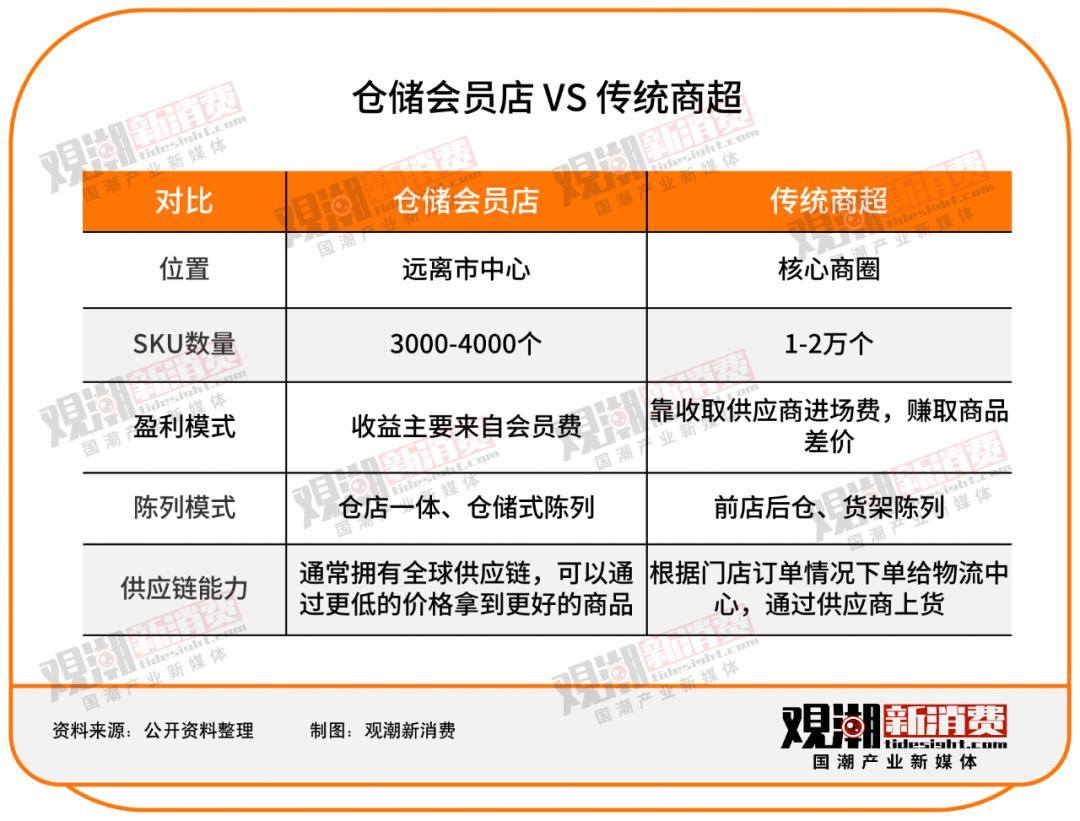

倉儲會員店 VS 傳統商超

首先,倉儲會員店和傳統商超在選址上就大有不同。倉儲會員店通常設在遠離市中心的區域,並有營業面積大、包裝分量大、擁有大型停車場、可容納二胎分量的購物車等特點,瞄準的就是有車、需要定期大量採購的中產家庭。這樣的目標人羣有一定的消費能力,且追求品質和高性價比,因此也更願意為倉儲會員店的年費買單。

首先,倉儲會員店和傳統商超在選址上就大有不同。倉儲會員店通常設在遠離市中心的區域,並有營業面積大、包裝分量大、擁有大型停車場、可容納二胎分量的購物車等特點,瞄準的就是有車、需要定期大量採購的中產家庭。這樣的目標人羣有一定的消費能力,且追求品質和高性價比,因此也更願意為倉儲會員店的年費買單。

此外,倉儲會員店的SKU數量少了很多。通常傳統商超,尤其是大賣場,SKU數量可達上萬,倉儲會員店則只有幾千個。這是倉儲會員店和傳統商超在選品邏輯上的不同。倉儲會員店通常只將精選後的商品上架,而傳統商超則是將商品全部上架,供消費者自行挑選。更重要的是,針對這幾千個SKU,倉儲會員店通常擁有全球供應鏈,可以跳過中間環節,以接近成本的商品價格來吸引會員,並獲得高客單價、高復購率、高週轉率,也可藉機打造爆品。

以山姆為例。據新消費智庫報道,山姆有一款谷飼牛肉,是“最受中國會員喜愛”排名前三的自有品牌單品,這款產品在銷售端深受歡迎,而山姆掌握了澳洲谷飼100天牛肉在中國80%的貨源,憑藉供應鏈的優勢,可以將一塊澳洲西冷牛排的價格壓到30元。

Costco也在高性價比上下足了功夫,主動降低毛利,要求毛利率不能超過14%,儘可能以出廠價銷售商品,致力於走普惠路線來吸引和留存會員。商品供應鏈上的不同也決定了倉儲會員店和傳統商超在盈利模式上的不同——傳統商超更依賴於供應商進場費和商品差價,倉儲會員店則更依賴會員年費。

在社區團購和倉儲店的衝擊下,人們的消費習慣正發生改變,傳統商超的生存空間被逐漸壓縮。相比起以前人們更偏向於去家周邊的超市“逛一逛”,現在線上已經能解決生活中80%的購物需求,如果一定要去超市,那麼對於中產家庭而言,週末一家人一起驅車前往離家較遠但性價比更高的倉儲會員店“囤貨”,則更符合現在人的購物習慣。因此,傳統商超也正嘗試通過“會員超市”的新業態扭轉這一局面。

例如華潤萬家推出以家庭為中心,輻射5-10分鐘步行範圍內的社區店業態萬家LiFE;家樂福、永輝也曾試圖將大賣場升級改造為會員店、倉儲店,但家樂福如今只開出4家會員店,關閉兩家;永輝倉儲店僅開業一年,便停業。正如上文中所説,倉儲會員只是形式,核心還是產品性價比。倉儲會員店強有力的供應鏈能力,對於傳統商超來説並非是一朝一夕就能追上的。同時,傳統商超在幾十年發展中形成的經營模式與邏輯也並非那麼容易轉變。

盒馬、山姆、Costco“三足鼎立”

1996年8月12日,山姆在深圳開了中國第一家倉儲會員店,開業頭3天,營業額超過250萬元,創下了深圳當時的零售記錄。隨後,萬客隆、麥德龍、普爾斯馬特等紛紛搶灘中國市場。然而,彼時的中國並不是一片適合倉儲會員店開花的土壤。眾多品牌關店或轉型大賣場,只有山姆活了下來,但也進入了休眠期,從1996年到2019年的23年間,僅開了26家店。

2019年,Costco上海閔行店的開業重新點燃了希望。自此,這條賽道重新熱鬧起來。

2020年10月1日,第一家盒馬X會員店開業,開業僅兩個月便宣告盈利。截至2022年12月,盒馬X會員店已經在中國開設9家門店,客單價同比增長約三成。

今年,Costco在上海、寧波、杭州都開了新店,生意火爆。

沉寂多年的山姆也加速開店。目前山姆已在全國開設了45家門店,近兩年的開店速度是過往23年複合增速的5倍不止。母公司沃爾瑪也在其2021財年財報中特別提及,山姆會員商店銷售強勁帶動中國業務,雙位數增長抵消了大賣場的疲軟銷售。

在倉儲會員店十分火熱的中國市場,逐漸呈現出盒馬、山姆、Costco“三足鼎立”的局面。

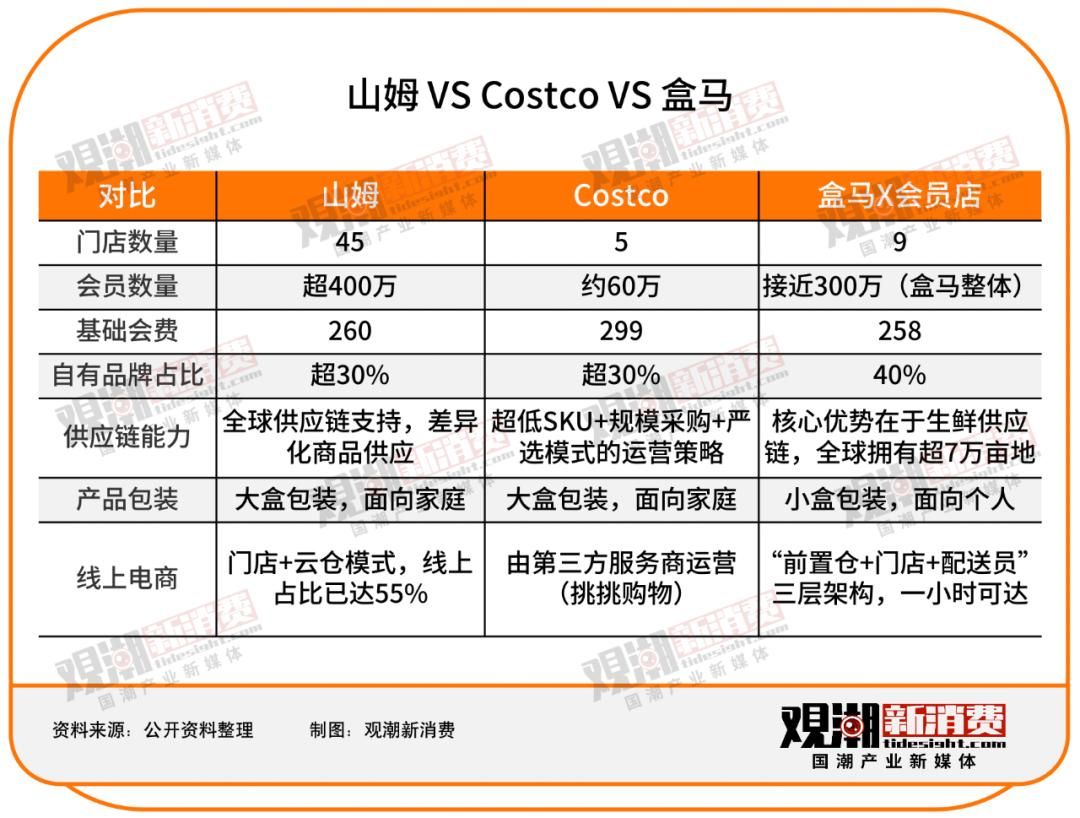

作為外資進入中國市場的品牌,山姆和Costco的競爭一直在持續。山姆進入中國市場時間更早,對中國市場更為熟悉,響應動作也更快,因此擁有更多的門店數量。目前,山姆全國門店已達45家,Costco只有5家店,但加上即將新開的5家門店,全國門店將達10家。

作為外資進入中國市場的品牌,山姆和Costco的競爭一直在持續。山姆進入中國市場時間更早,對中國市場更為熟悉,響應動作也更快,因此擁有更多的門店數量。目前,山姆全國門店已達45家,Costco只有5家店,但加上即將新開的5家門店,全國門店將達10家。

從地理位置上來看,山姆和Costco的主要戰場集中於長三角和珠三角一帶。Costco在上海已確定開3家店,開出2家。除了寧波和杭州,2024年南京也會開出一店。2023年底,Costco還會進入珠三角,在深圳開店,廣州門店也在佈局中。山姆則一直重兵上海,2021年在上海外高橋開出全球最大山姆店、中國首家山姆旗艦店。山姆迄今在上海有5家門店,還有至少一家在規劃建設中。

從會員數量上來看,截至2022年12月,山姆的會員數量已突破400萬人。按照基礎會費260元計算,每年僅會費就為山姆創收10.4億元。而對於Costco而言,目前由於門店數量尚未形成規模,會員數量較少,仍在持續積累當中。

自有品牌也是倉儲會員店提供差異化服務、長期留存客户的競爭點之一。目前,山姆和Costco自有品牌佔比均超過30%。山姆此前走紅的瑞士捲、榴蓮千層等產品,都是產自山姆旗下的自有品牌Member’s Mark。而Costco也有自己的品牌Kirkland,來確保其在自有品牌層面具備優勢。

從供應鏈角度來看,這兩個來自海外成熟的倉儲會員超市品牌,都擁有強有力的供應鏈能力,但又有所不同。

依託於沃爾瑪三十多年的全球化供應鏈建設,山姆的全球化採購優勢十分明顯。儘管山姆和沃爾瑪目前是兩支獨立管理運營的採購團隊,但山姆也可以共用沃爾瑪的供應商和物流資源。藉此,山姆可以接觸到各個國家和地區的零售商、供貨商資源,在貨源、物流環節都有十分成熟的合作方。

此外,山姆堅持聚焦細分單品的策略,提升採購量,從而使其具有非常強的議價能力,降低採購成本。例如飛利浦便攜燒水杯在進入山姆體系銷售後,出貨量迅速增長,達成了規模化,合作廠商增開了5條生產線配合,大批量的採買達成了更低價的採購價格。

(來源:山姆官方公眾號)

(來源:山姆官方公眾號)

Costco則是採用超低SKU+規模採購+嚴選模式的運營策略,由專業龐大的採購團隊對同一品類的商品先進行預選,只保留性價比最高的2-3個商品上架,在為顧客解決了甄選商品困擾的同時,也能將價格最低的商品提供給顧客。因此,Costco的SKU數量往往更少。這樣的低SKU策略也將庫存的週期進行了壓縮,Costco庫存週轉只有30天,遠遠低於沃爾瑪的43天。

與此同時,Costco旗下品牌Kirkland可以彌補外部供應商的劣勢。當Costco認定某一品牌無法以最經濟的價格在賣場內銷售時,Costco會尋找供應商生產同類產品並歸於自有品牌Kirkland下,以滿足消費者對此品類的商品需求。

(來源:Costco官方公眾號)

(來源:Costco官方公眾號)

盒馬X會員店是進入國內倉儲會員店賽道的第一個國產品牌,也被山姆看做是在中國市場的唯一對手。目前,盒馬X會員店開設了9家門店,盒馬共擁有會員數量接近300萬。

盒馬雖然跟另外兩家同屬於倉儲會員超市賽道,但定位上是有所不同的。山姆和Costco的商品普遍單價高、分量大,針對的是以“囤貨”為目的、以家庭為單位的消費羣體。但在目前中國單身經濟的背景下,盒馬另闢蹊徑,小包裝經營,努力培育消費者更方便、更隨意的購物方式。

(來源:盒馬官方微博)

(來源:盒馬官方微博)

在供應鏈方面,盒馬的核心優勢在於它的生鮮產品。 首先,盒馬對於生鮮產品強大的供應鏈體系來源於它龐大的上游資源優勢。目前,盒馬在全球擁有超過7萬畝地,可以提供超過5000種不同種類的水果、蔬菜、肉類和海鮮。

其次,盒馬鮮生通過與上游供應商簽訂合作協議來保障供應。在與供應商合作過程中,盒馬鮮生會對供應商進行嚴格把控和篩選,從而保證上游供應鏈的優質。同時,盒馬鮮生還會從源頭上保證產品質量。為了更好地瞭解各個水果和蔬菜的生長情況,盒馬在上海建立了自己的農業基地。

除去生鮮領域,盒馬與其他兩個品牌相比在供應鏈方面就弱了很多。相比可以低價賣茅台、大牌包包的兩家老牌倉儲會員品牌,盒馬在商品採購和價格競爭上還存在短板。

從另一個角度來看,對比山姆和Costco,通過阿里巴巴成長起來的盒馬還有一個得天獨厚的優勢, 那就是對線上電商模式的精準把控 。為了配合其打造更方便、更隨意的購物方式,盒馬最先做的不是會員店,而是一個成熟的線上配送系統。

首先,盒馬採用“前置倉+門店+配送員”的三層架構。為了能夠最快時間將商品送達到用户手中,盒馬的配送團隊往往要在半個小時內就趕到用户所在的位置,然後在30分鐘內將商品送到用户手中。同時,為了能夠讓消費者快速收貨,盒馬還採用了“預售制”,即消費者下單後,盒馬會先進行訂單處理,然後再進行庫存調配。這樣一來,不僅可以減少庫存積壓的問題,還能夠讓商品在最短時間內送到用户手中。另外,盒馬還採用了“自建物流+合作物流”的模式。這種模式下,盒馬可以做到次日達或隔日達。

對比之下,山姆目前採用的是門店(佈局於城郊)+雲倉(市內前置倉)的模式,在每家門店所處城市範圍內架構出雲倉(前置倉)網絡,基於門店及前置倉發貨做極速達業務,從而實現了線上線下一體化協同發展。目前,山姆大約有55%的訂單來源於線上。

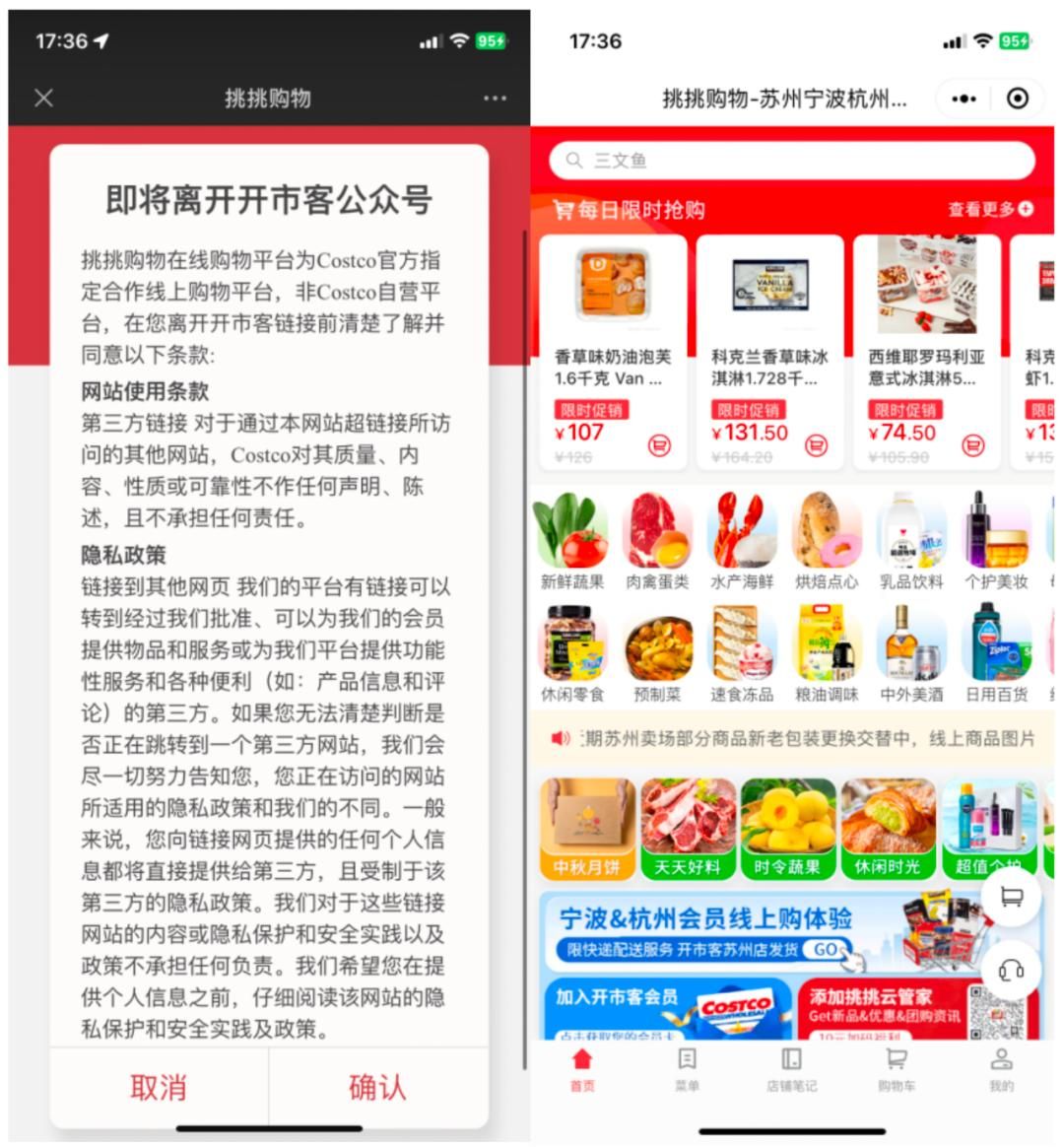

而Costco的線上模式才剛剛開始。目前,Costco選擇與第三方服務商——挑挑購物合作,官方的表述是挑挑購物為開市客官方指定的線上商城。而從挑挑購物小程序顯示的背景公司來看,小程序掛靠一家叫上海樂麗電子商務服務的公司,有贊則提供技術支持。挑挑購物服務的城市只限蘇州、無錫、南通、寧波、杭州,其他地方暫不支持下單配送服務,包括有Costco門店的上海市場。目前,Costco線上銷售效果平平,對於未來是否會自營線上商城還未可知。

(來源:挑挑購物小程序 )

(來源:挑挑購物小程序 )

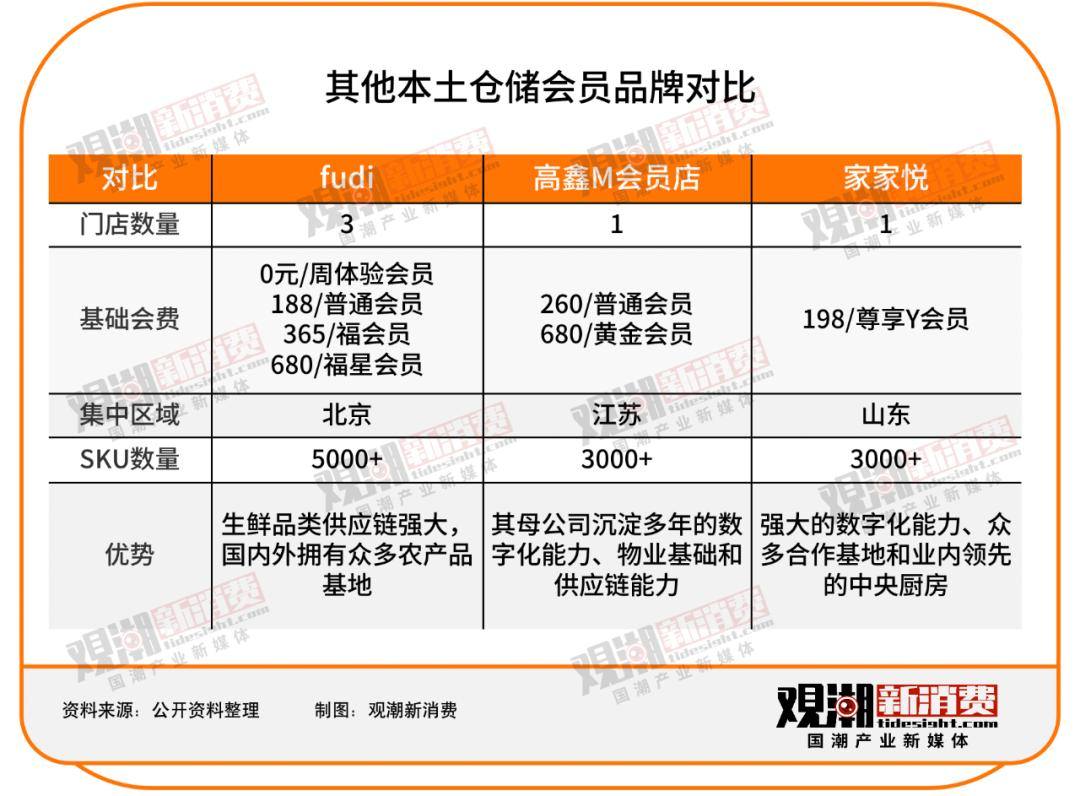

Costco擁有強有力的供應鏈和採購能力,山姆享受了其早早進入中國市場的紅利,盒馬則通過其強大的生鮮供應鏈和數字化能力快速獲客。三位玩家各有優勢,也各有短板。在這三個巨頭的競逐之下,整個行業逐漸蓬勃發展起來,其他中國本土倉儲會員品牌也如雨後春筍般生長。

本土品牌崛起

fudi是除盒馬之外發展最為迅速的本土倉儲會員店品牌。 2021年5月誕生至今,已在北京開出3家會員店,2家精選超市,積累會員數量超過18.8萬人。此外,fudi還將加快佈局速度,計劃在2024年新增15家門店。

fudi是除盒馬之外發展最為迅速的本土倉儲會員店品牌。 2021年5月誕生至今,已在北京開出3家會員店,2家精選超市,積累會員數量超過18.8萬人。此外,fudi還將加快佈局速度,計劃在2024年新增15家門店。

fudi的會員體系相對是較為豐富的,尤其是在會員數量超過18.8萬人後,fudi新推出了188元年費會員,這是fudi在這兩年間觀察到消費習慣偏向輕盈化、剛需化需求而推出的“輕量化”會員,主要滿足線上線下全渠道購買。

在供應鏈方面,fudi依託於其母公司堯地農業旗下另一社區精品超市品牌“菜鮮果美”在生鮮品類供應鏈上7年的積累。堯地農業在國內多地建立超過100個基地,並在菲律賓、越南、泰國等地擁有自己的農產品基地,種植面積累計達到26.9萬畝。對比來看,雖然fudi商品的供應鏈基地數量和盒馬差不多,但fudi目前並未公開自有品牌的開發情況,這也就意味着fudi與供應鏈基地的合作深度,可能還需要再往前走一大步。