黃金礦商集海資源僅6天通過聆訊,遭遇產能擴張瓶頸_風聞

创业最前线-12-01 10:41

出品 | 創業最前線

作者 | 段楠楠

編輯 | 蛋總

美編 | 吳宜忠

審核 | 頌文

在美聯儲加息的大背景下,黃金是為數不多逆勢走強的大宗商品。數據顯示,2023年年初至今,國際黃金價格漲超10%。

在黃金價格大漲的帶動下,不少金礦企業掙得盆滿缽滿,但這並不包括金礦開採商集海資源集團有限公司(以下簡稱“集海資源”)。數據顯示,2023年上半年,集海資源實現淨利潤5276.9萬元,同比下降27.19%。

在利潤下降的背景下,集海資源向聯交所遞交招股書,計劃在港交所主板上市。此次遞表,是公司兩年內第四次遞表。

有意思的是,集海資源此次IPO,從11月22日遞表到11月28日通過聆訊,集海資源僅花了6天時間,這在港交所歷史上並不多見。

**1、被加拿大企業控股,市場份額僅2.5%**從業務範圍來看,集海資源是一家山東企業。不過從所有權來看,集海資源則是一家加拿大企業控股的公司。

招股書顯示,集海資源的發展歷程最早可追溯至2005年,彼時集海資源控股股東Majestic Gold(一家加拿大多倫多證券交易所上市公司)通過附屬公司Majestic Yantai BV持有現在集海資源主要運營主體煙台中嘉60%股權,又通過煙台牟金持有煙台中嘉40%的股權。

2006年,煙台中嘉獲得宋家溝露天礦山開採資格,此後又在2016年獲得宋家溝地下礦山採礦資格,這兩家金礦也是集海資源擁有的全部金礦。

2019年5月,集海資源註冊成立,隨後從Majestic Gold處收購了Majestic Yantai BV全部股份,後又通過Majestic Yantai BV持有煙台中嘉75%的股份。Majestic Gold則直接持有集海資源94%的股權。

由此,集海資源變成了由加拿大企業高度控股的企業。

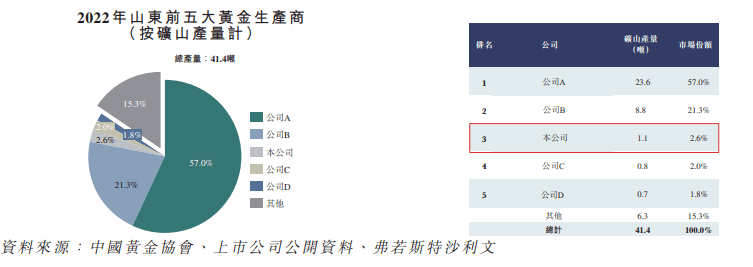

目前,集海資源兩家金礦均位於山東省。根據弗若斯特沙利文的報告,山東是我國最大的黃金生產省,按黃金產量而言,2022年集海資源是山東省第三大黃金開採商。

雖然集海資源是山東省第三大黃金開採商,但與前兩名黃金開採商體量相差甚遠。

數據顯示,2022年山東省全年黃金開採量為41.4噸。其中,排名第一的公司A和第二名公司B,金礦產量分別為23.6噸和8.8噸,兩者在山東省市場份額分別為57%和21.3%,兩者的市場份額合計約為78.3%。

作為山東省第三大黃金開採商,集海資源黃金產量為1.1噸,市場份額僅為2.6%,與前兩大金礦開採商相差甚遠。

(圖 / 集海資源招股書)

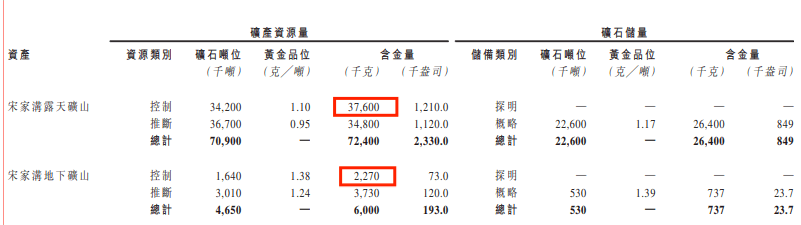

集海資源的黃金產能較低,與其運營的金礦較少、儲量較低有關。目前,集海資源通過附屬公司煙台中嘉運營的兩家金礦分別為宋家溝露天礦山以及宋家溝地下礦山。

其中,宋家溝露天礦山已經控制的礦石資源量為3420萬噸,含金量為37.6噸。宋家溝地下礦山礦石資源量較為稀少,已經控制的含金量僅為2.27噸,兩家礦山合計控制的黃金量還不到40噸。

(圖 / 集海資源招股書)

作為對比,截至2023年6月30日,山東省最大黃金開採商已經探明的黃金儲量達到2860噸,相差甚遠。

作為傳統的週期性行業,金礦企業的成長一方面要看黃金的價格,另外一方面則需要看公司黃金儲量以及開採能力。從目前的情況來看,集海資源在黃金儲量和開採方面尚不具備突出優勢。

2、產能利用率超100%,集海資源擴產難在「創業最前線」看來,集海資源想要持續擴大市場份額,除提高現有產量外,還需擴大金礦的開採範圍以及獲取更多的黃金礦山。

不過,無論是產能擴張還是加大開採範圍,對於集海資源而言均非易事。

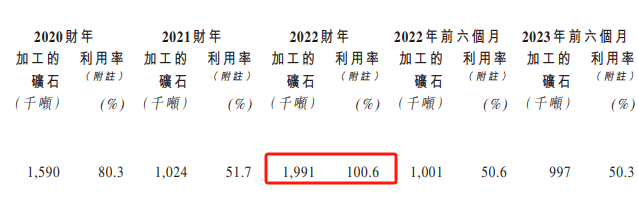

從產能來看,目前集海資源涉及的選礦產能為200萬噸/年。(編者按:“選礦”是指獲得冶金工業所需原料的技術)

2022財年,公司加工的礦石已達199.1萬噸/年,產能利用率已經達到100.6%。在現有的開採範圍和開採條件下,集海資源的黃金產量已經達到飽和,無法繼續擴產。

(圖 / 集海資源招股書)

因此,如果需要擴大黃金產量,集海資源擴大開採範圍勢在必行。

招股書顯示,集海資源在不建設額外採礦基礎設施建設下,約有240萬噸礦產資源供公司在2023年6月30日以前進行開採作業。

2023年6月,集海資源已經開展了擴採行動,相關基礎設施已經在2021年開始建設。此舉能夠保證,公司露天礦坑由原來的0.34平方公里擴大至0.46平方公里,並將礦坑深度進一步加深。

不過,由於基礎設施建設時間較長,從決定擴大開採到實施開採,往往需要數年以上的時間,且需要龐大的資金支撐,這讓中小型企業難以負擔。

根據集海資源披露的信息,宋家溝露天礦山、宋家溝地下礦山的服務期限分別約8.5年及6.0年。如沒有鉅額的資金支持,集海資源很難在短期內大規模建設擴採基礎設施。

在招股書中,集海資源明確表示,未來兩年,公司需要大量的資金來支撐完成擴採基礎設施建設。倘若沒有獲得足夠資金保證公司擴採,未來幾年,公司黃金產量將減少,將對公司經營造成不利影響。

為了獲取足夠資金,集海資源將目光投向了資本市場,希望通過上市來解決資金難題。在招股書中,集海資源計劃募資用於進一步建設擴採基礎設施。

另外,由於現有的兩家礦山服務時間較短,為了預防礦山許可時間到期後,公司無礦山開採,集海資源也計劃募資對外併購。

此次IPO,集海資源已經順利通過聆訊,後續大概率能拿到融資成功上市。值得注意的是,集海資源從遞表到通過聆訊僅耗時6天,這在港股歷史上並不多見。

按照以往慣例,通過聆訊後,僅需20-30天便能順利上市交易,這也意味着集海資源有可能在40天以內,完成從遞表到上市的流程。

由於資本市場的萎靡,今年港股IPO發行整體遇冷。為了提升活躍度,港交所對於上市規則做了修改,旨在提升上市效率。11月21日,聯交所便宣佈實施IPO“雙重參與”改革,縮短了新股從定價到正式交易的時間。

此舉表明,港交所正在大力推動IPO發行回暖。因此,集海資源能在如此短的時間通過聆訊,並非偶然。

不過,由於港股表現較為萎靡,集海資源通過聆訊後,想要獲得投資者足額認購併不容易。

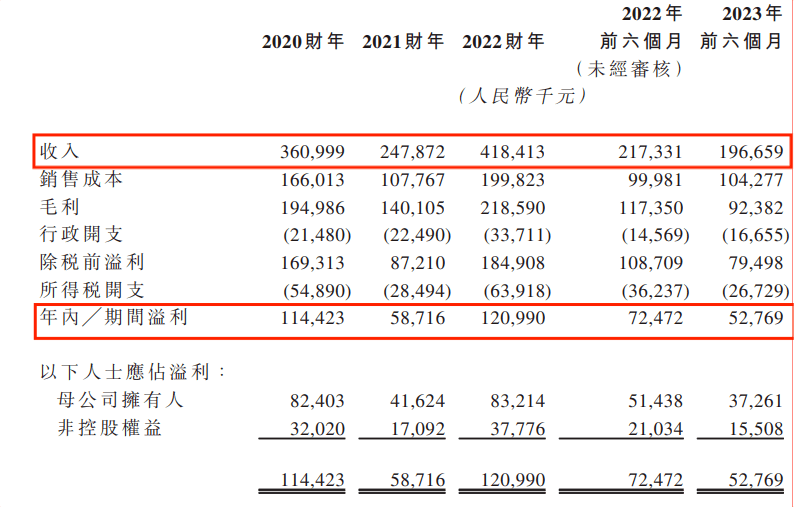

3、頻繁停產檢修,公司業績下跌「創業最前線」還發現,近幾年來,集海資源的業績不太穩定。

數據顯示,2020財年至2023年上半年,集海資源收入分別為3.61億元、2.48億元、4.18億元、1.97億元。同期,淨利潤分別為1.14億元、5871.6萬元、1.21億元、5276.9萬元。

(圖 / 集海資源招股書)

由於黃金屬於大宗商品,價格波動十分劇烈。數據顯示,2020年至2023年上半年,國內黃金平均價格分別為387.1元/克、374.3元/克、392.1元/克、433.3元/克。

作為黃金開採商,集海資源將礦石開採後,加工冶煉成金精礦精,再將金精礦精分銷給山東國大等分銷商,最後由山東國大冶煉成金錠向相關公司出售。

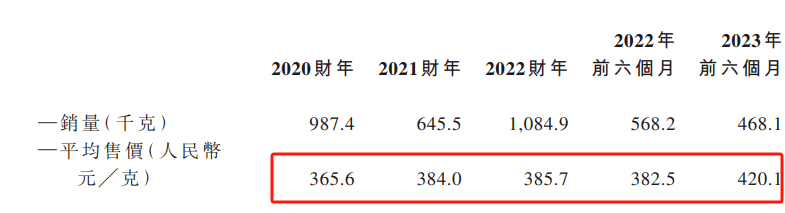

數據顯示,2020財年至2023年上半年,集海資源黃金平均售價為365.6元/克、384.0元/克、385.7元/克、420.1元/克,平均售價與國內黃金價格波動一致。

(圖 / 集海資源招股書)

由於產品售價波動幅度較大,集海資源營收和利潤也會出現波動,這也實屬正常。不過與售價相比,集海資源的銷量波動大才是導致業績波動大的核心原因。

2020財年至2023年上半年,集海資源黃金銷量分別為987.4千克、645.5千克、1084.9千克、468.1千克。由此可見,2021財年的黃金銷量較2020財年下降34.63%。

據悉,集海資源2021財年黃金銷量大幅下降的原因是,山東省境內多個金礦發生安全事故。隨後全省多個金礦被迫停產進行安全檢查,集海資源也未能逃脱停產的命運。

這也直接導致集海資源在2021財年加工的礦石產量只有102.4萬噸,遠低於2020財年的159萬噸。

2023年上半年,集海資源再度因安全檢查問題而停產檢修,從而導致公司的黃金銷量同比下滑17.61%。

即便2023年上半年黃金價格大漲,依然未能抵擋集海資源業績下滑的趨勢。2023年上半年,集海資源實現收入1.97億元,同比下降9.5%,淨利潤5276.9萬元,同比下降27.19%。

對於採礦企業而言,因為安全問題,停產檢修是常有的事。對於大企業而言,由於金礦數量眾多且分佈較為分散,因此,某個地方集中檢修對整體的影響不會太大。

但對於集海資源這種小型金礦企業而言,由於金礦數量稀少且區域集中,一旦因安全事故而停產檢修,對企業影響較大。

如今,集海資源不僅要面對黃金價格的劇烈波動,還要應對時有發生的停產檢修,這勢必會造成公司業績不穩定。

此外,在現有產能利用率達到極限的情況下,公司亟需資金來解決產能瓶頸。但因為當前港股表現較為萎靡,即使通過聆訊,集海資源想要如願以償獲得投資者足額認購,並不容易。

在諸多不利因素干擾下,這家山東省第三大黃金礦商未來如何破局?集海資源最終能否順利拿到融資,擺脱現有困境?「創業最前線」將持續保持關注。

*注:文中題圖來自攝圖網,基於VRF協議。