從騰訊、阿里、京東拿到10億美元的奢品電商,撐不住了_風聞

电商在线-12-13 09:39

文|王嶄

編輯|斯問

曾經被騰訊、京東、阿里等多家大廠“爭奪”的奢侈品電商Farfetch,要過不下去了。

據時尚商業媒體BOF報道,Farfetch的現金流可能不足以支撐它到12月底。英國《每日電訊》則報道,創始人何塞·內維斯正在尋求公司私有化退市,避免破產,並已經獲得了歷峯集團及阿里巴巴在內主要股東的初步支持。

但隨即,歷峯集團發佈公告表示對Farfetch不承擔任何財務義務,且不打算向 Farfetch提供貸款或投資。在2020年隨着阿里巴巴入股Farfetch時加入董事會的J. Michael Evans,也在近日辭去了Farfetch董事會職務。

作為頭部奢侈品電商,Farfetch的破產危機,被不少人視作時尚界和奢侈品行業可能的“雷曼時刻”。

對於奢侈品行業而言,2023年不算好過。

9月,香奈兒剛漲價6%—8%,隨後LV在11月進行今年第三次漲價,愛馬仕也傳將在12月陸續漲價。

漲價背後,LVMH集團2023年第三季度財報顯示,集團營業收入199.6億歐元,同比增長僅1%;開雲集團今年的第三季度財報顯示銷售額僅為44.64億歐元,同比大跌13%。據彭博社報道,自今年4月以來,歐洲七大奢侈品公司的市值已蒸發約2450億美元(約1.75萬億元人民幣)。

曾經,Farfetch算得上一位行業明星,靠着技術故事和電商故事陸續獲得奢侈品集團、著名投資集團、騰訊、京東、阿里等互聯網大廠的投資,踩中了行業變遷的節點高歌猛進。2019年—2021年,Farfetch的業績一路飆升,僅2021年的GMV就達到42.3億美元。但隨着疫情影響消失,消費迴歸理性,消費者也回到線下,Farfetch不得不面臨紅利消逝後的危機。

從寺庫到Farfetch,短期內上市又退市的奢侈品電商,似乎再難講出一個好故事。但危機中的奢侈品品牌,依舊緊盯着存在着無窮想象力的線上市場,開始自己下場分起蛋糕。

講技術故事,俘獲一眾投資

Farfetch背後站着無數“大佬”。

有着《Vogue》《GQ》等時尚雜誌的康泰納仕集團,投資了Facebook、Twitter的俄羅斯投資公司DST Global,卡地亞、梵克雅寶背後的母公司歷峯集團……

如果説中國消費者對這些公司還有些陌生,那Farfetch在中國的經歷同樣讓人驚歎。

阿里巴巴、京東和騰訊三家互聯網大廠,都曾經投資過Farfetch,Farfetch也給自己取了個喜慶的中文名“發發奇”,先後在京東、天貓開設自營店,佈局在中國的電商業務。

能夠吸引到眾多大佬,Farfetch靠的是講“技術故事”。

何塞·內維斯 圖源:Farfetch

Farfetch的創始人何塞·內維斯從小就痴迷編程,在2007年創辦了Farfetch,雖然是一家時尚企業,Farfetch卻經常對外表示“我們是一家科技公司”。在2017年一篇專訪中,何塞·內維斯對記者表示,“我在時尚方面不是世界上最好的,在技術方面也不是世界上最好的。但事實是,很少有人能同時瞭解這兩個世界。”

於是,何塞·內維斯開始帶着Farfetch講“技術故事”。

奢侈品電商也是電商,自然離不開模式問題。不同於寺庫這樣靠“中間商賺差價”的批發商自營模式,Farfetch選擇了更輕的平台模式,並沒有上探供應鏈環節,不持有庫存也不決定售價,只是為全球的買手店、精品店和奢侈品品牌提供了一個“解決方案”,幫助他們解決平台、數字營銷、物流和客服等電商中會遇到的問題,並且從交易額中抽取一定比例的佣金。

此前,奢侈品品牌對於“電商”並不算熱情,一方面,奢侈品品牌要確保自己的調性,需要審視電商平台的“基因”,魚龍混雜的電商平台很難討得奢侈品品牌的歡心;另一方面,想要在線上市場分一杯羹並不容易,組建線上化團隊的成本並不低,平台、庫存管理、物流、客服和支付等都是問題。

而一開始就以“提供數字化解決方案”服務商身份出現的Farfetch,沒有和眾多奢侈品行業的精品店、買手店或品牌形成競爭,又提供了一個更低成本、更快捷的電商方案,自然俘獲了挑剔的奢侈品從業者。

圖源:Farfetch官網

眾多買手店、精品店和小眾奢侈品品牌的加入拓寬了Farfetch的產品線,又為Farfetch吸引到了眾多消費者,而這些奢侈品目標用户,則為Farfetch吸引來了更多的買手店、精品店和奢侈品品牌。Farfetch官網信息顯示,目前Farfetch已經與50多個國家的1400多個品牌和精品店達成了合作。

除了佣金這個平台服務收入,Farfetch還把自己2015年收購來的買手店Browns改造成了新零售試驗場,瞭解時尚行業的變化和情況,並且陸續推出了元宇宙項目,打造了自己的品牌……

雖然在IPO時,Farfetch被稱為“時尚界的亞馬遜”,但商業模式其實更像是淘寶天貓。

這個故事同樣吸引了眾多投資者,他們或是看中了平台背後的潛力和奢侈品資源,或是想要藉助平台的力量為自己助力。今年7月,何塞·內維斯在面對時尚媒體WSJ採訪時表示,“目前的計劃是,我們將在今年內幫助歷峯集團重塑他們在中國的電商平台。”擁有卡地亞、梵克雅寶等奢侈品品牌的歷峯集團,也想找到趁手的夥伴,在線上渠道更進一步。

起於行業變遷,又敗於行業變遷

如果説Farfetch最早吸引投資者和行業玩家的是“技術故事”,那後期用來吸引投資者和玩家的,就是“線上故事”。

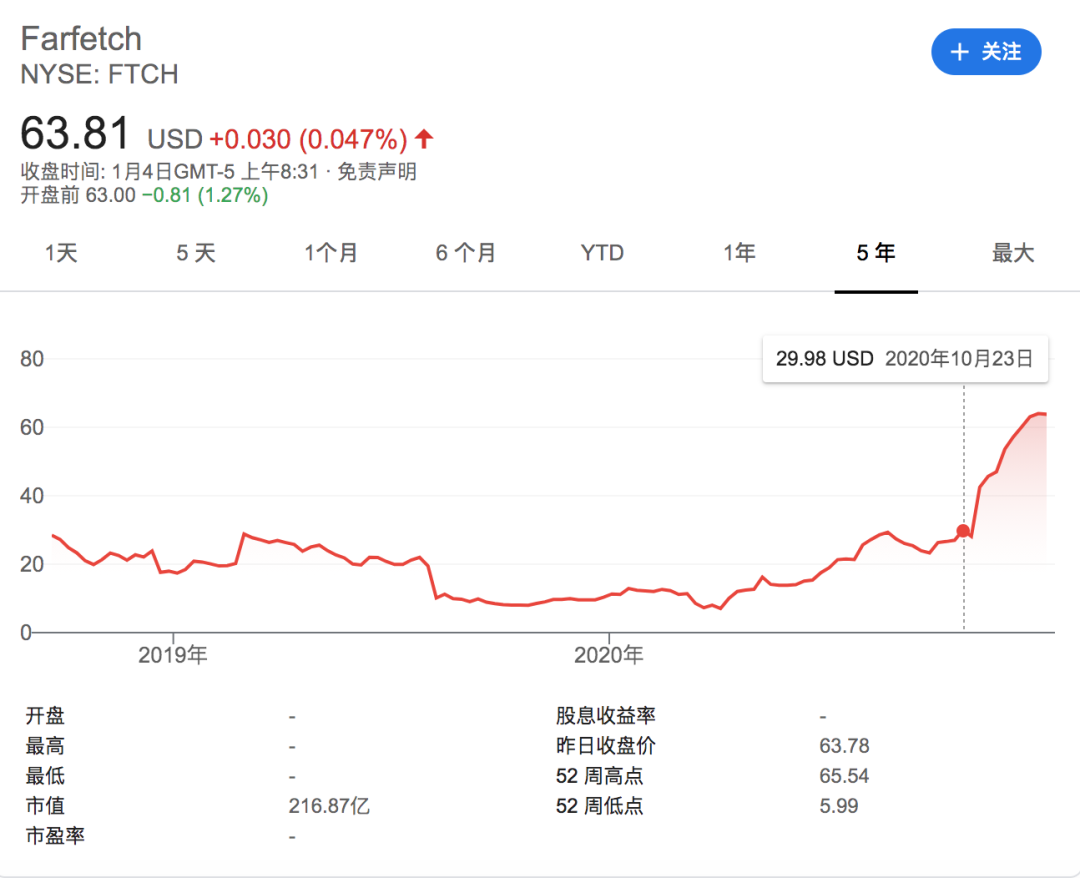

2020年,Farfetch股市大漲500%,從10美元左右一路突破60美元,而當時被視作電商行業“黑馬”的拼多多,也只漲了300%左右。

一方面,疫情暴發前,線上銷售只佔全球奢侈品銷售的12%左右,但貝恩諮詢公司在2021年的一項研究估計,到2025年,線上奢侈品銷售所佔比重可能會達到30%以上。因為疫情等原因,線下消費受阻,消費者湧向線上,奢侈品電商銷售額上升了150%,本就專注於奢侈品電商的Farfetch搭上了快車。

另一方面,股價暴漲的時間點和當時的傳聞重合,“阿里花近3億美元投資Farfetch”, 疫情後率先恢復的中國奢侈品市場,成為了眾多奢侈品品牌尋求增長的地方,貝恩諮詢公司在2020年5月發佈預測,中國人將在2025年買走全球一半奢侈品從2014年就佈局中國市場的Farfetch,被眾多奢侈品從業者和投資者看好。

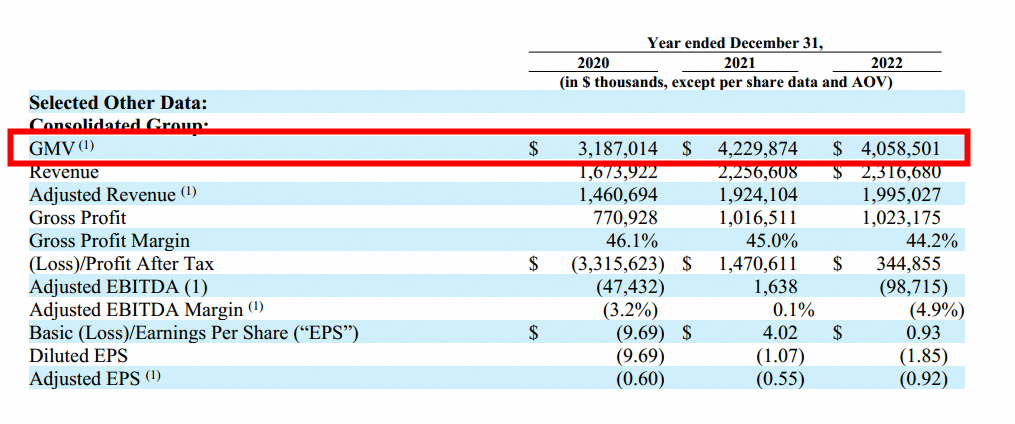

據財報顯示,Farfetch2019年—2021年的GMV(商品交易總額)分別為21.4億美元、31,87億美元和42.30億美元,2020年同比增長了49%,2021年同比增長了33%。

但變化發生在2022年。

據Farfetch財報數據顯示,2022年全年GMV為40.59億美元,比2021年下降了4%。從快速增長到下降不過短短三年,Farfetch在嘗過短期紅利後,需要直面問題。

疫情過後,消費者趨於理性冷靜,一邊更偏向於去購買有投資價值、流通率高的奢侈品,一邊開始迴歸線下消費。而Farfetch此前依靠的是眾多小眾奢侈品品牌在線上吸引消費者,這些奢侈品品牌的投資價值顯然不如一二線奢侈品品牌。即便是線上消費,追求性價比的消費者,也開始了比價,Farfetch的優勢逐漸消失。

同時,Farfetch在財報中表示“我們依賴我們的奢侈品賣家、供應商、第三方倉儲提供商、第三方承運人和運輸提供商作為我們履行流程的一部分”。

雖然財報中並沒有具體提及這部分費用的詳情,但靠着佣金收入的Farfetch,之前就拿出比其他平台更低的佣金作為吸引奢侈品賣家、供應商的手段,還需要用佣金去支付第三方服務商的費用,存在一定的資金壓力。在BOF的報道中,就提及Farfetch的資金可能難以支撐到年底。

Farfetch旗下的買手店,圖源:Farfetch

服務,一直是奢侈品隱藏的附加價值。這些存在不確定性的第三方服務商,很難為Farfetch打造真正的壁壘,也導致Farfetch的履約流程屢屢出現問題,國外網站和國內投訴平台上,關於Farfetch的投訴消息一直不少。

奢侈品依舊要講線上故事

但不再需要“Farfetch”

Farfetch的破產危機,被一部分人解讀為“疫情過後,奢侈品不再需要電商”,但從各大奢侈品牌的動作可以看出,奢侈品並不想放棄線上,尤其是中國的線上奢侈品市場。

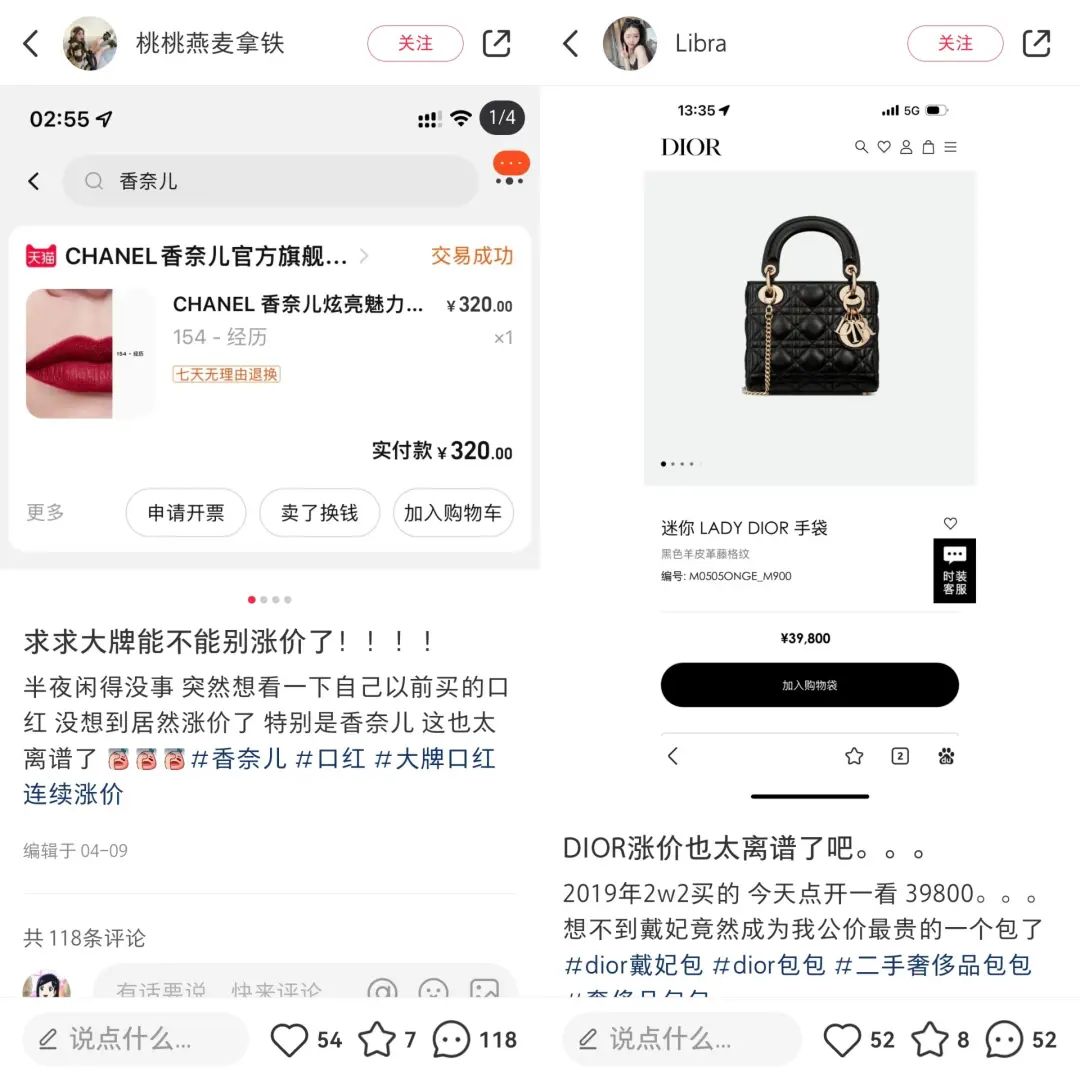

過去三年,奢侈品品牌屢屢漲價,主要原因就是日子不好過了。相比於降價換銷量增長、主打薄利多銷的其他商品,奢侈品行業有着獨特的“凡勃倫效應”—商品定價越高,越容易獲得消費者的青睞,被消費者購買。

但過於頻繁的漲價,讓奢侈品的價格到了一個可怕的數據,以至於有時尚媒體表示奢侈品的價格已經到了天花板,“凡勃倫效應”或許將要失效,奢侈品品牌將遭到“反噬”。

消費者吐槽奢侈品漲價 圖源:小紅書博主

據時尚自媒體LADYMAX今年12月的報道,Saks Fifth Avenue百貨公司一項調查則顯示,有75%的受訪者表示要等喜歡的奢侈品打折再購買,與前兩年的態度不同。同時,因為奢侈品牌為了保持稀缺性並不會輕易打折,百貨公司的線上業務的首席執行官Marc Metrick預計,在即將開啓的假日折扣季期間,公司生意將不會像過去三年般強勁。

當“漲價”不再是解決問題的最佳答案,奢侈品品牌們也要尋找其他的解題思路。

何塞·內維斯曾在2018年對自媒體LADYMAX表示,“目前行業有90%銷售在實體渠道,未來可能縮小至70%。”

事實確實如此,但不同的是,奢侈品品牌選擇了自己入場,開始在線上市場跑馬圈地,尤其是在快速發展的中國線上市場。

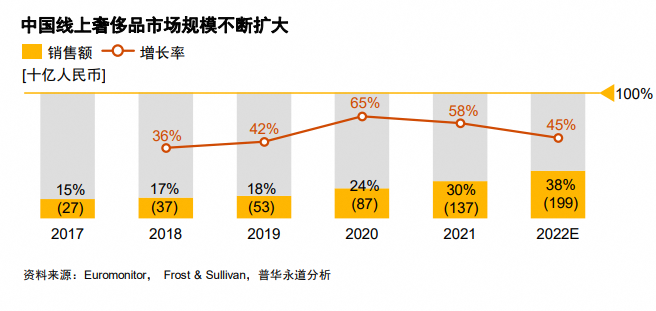

2023年2月,普華永道中國發布的報道中提及,中國線上奢侈品市場規模不斷擴大,預估2022年達到了1990億元人民幣,同比增長達到了45%。報道中還顯示,愛馬仕、香奈兒和古馳等一二線奢侈品品牌,基本都開設了中國官網,並且絕大多數都將所有品類的商品都放到了線上。

曾經和Farfetch算得上是好夥伴的天貓,也在默默生長中成為了Farfetch的競爭對手。

此前,Farfetch在天貓開設自營店被視作補齊了業務拼圖,為天貓提供了更豐富的產品,吸引更多潛在的奢侈品消費者進入平台。

但近些年,天貓自身的奢侈品業務發展得越來越好,不僅涉足起了全球各地的奢侈品,還和大洋彼岸的奧特萊斯達成合作,主打起了性價比。

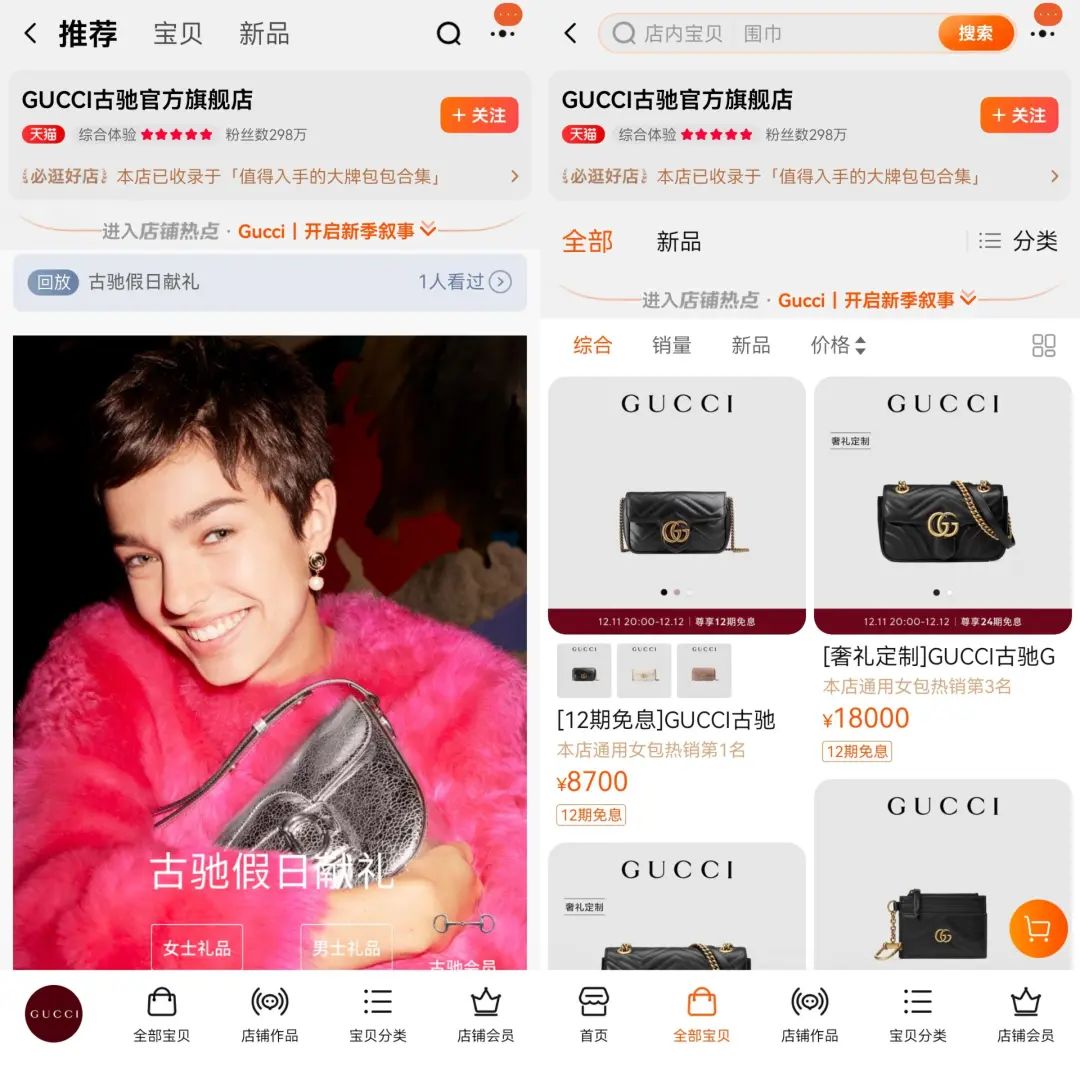

GUCCI天貓旗艦店

曾經身段頗高的奢侈品品牌們,也在疫情期間來天貓開設旗艦店。2020年—2021年,就有普拉達、巴黎世家和古馳等7個奢侈品品牌在天貓開設旗艦店。

他們有的售賣流量更高、培養消費者的香水彩妝,有的則直接售賣起全品類的商品。今年業績持續低迷的古馳還首次參加了天貓“雙 11”,提供起了線上首發款和中國專享款,並且給消費者提供了最高24期分期免息權益。

奢侈品品牌依舊會主攻線上市場,尤其是潛力巨大的中國線上市場。但比起藉助Farfetch,付出30%的佣金,正在勒緊褲腰帶過日子的奢侈品品牌們更願意自己親自去瓜分這塊蛋糕,而不是藉助Farfetch。