餘永定:學會適應匯率波動,人民幣不再為“破七”而緊張

【文/餘永定】

2015年至今人民幣匯率變動軌跡分析

首先我想討論2015年至今人民幣匯率的變動軌跡。在2015年之前,國內主要擔心人民幣升值過快,而在2015年之後,則主要擔心人民幣貶值過快。儘管如此,中國仍然維持着經常賬户盈餘。

但由於資本外流,人民幣一直處於貶值壓力之下。從2015年8月到2016年底,中國人民銀行為了穩定人民幣匯率,消耗了大約1萬億美元的外匯儲備。

事後看來,資本外流造成人民幣貶值壓力的原因可大致歸為三大類,一是國內經濟總體下行,二是非經濟因素,三是套利等短期活動的影響。

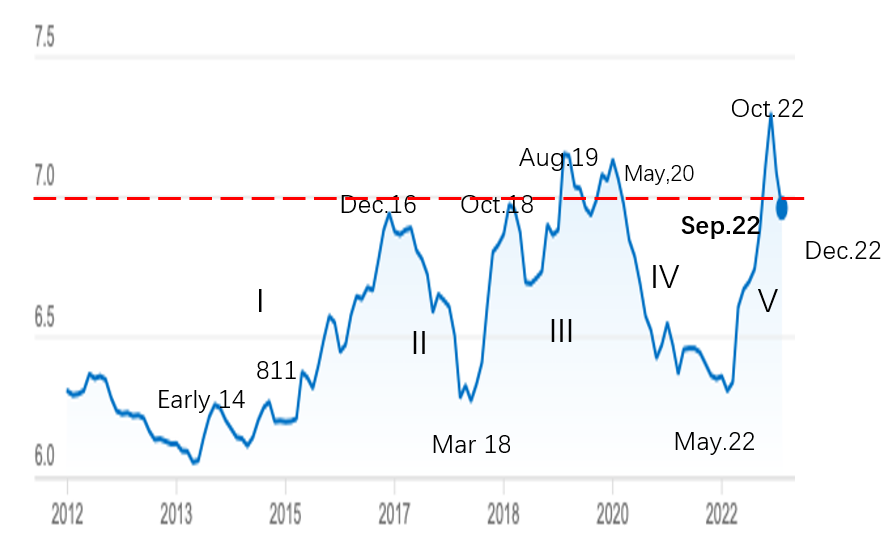

通過簡要分析人民幣匯率自2015年至今的變動軌跡可以説明上述觀點。從圖1中看出,人民幣匯率走勢存在一些重要節點。

圖1 人民幣匯率變化軌跡。數據來源:Refinitiv·Disclaimer

在2014年初,有一段時間人民幣匯率位於貶值區間,但這種狀態其實是央行為了打擊賭人民幣升值的投機者而有意為之。大家沒有想到的是,由於基本面的變化,從2014年10月左右開始,人民幣真的開始貶值了。

2015年8月11日中國人民銀行啓動匯率制度改革,試圖使人民幣匯率變得更加靈活,但現實卻是人民幣貶值壓力陡然上升。我認為啓動匯改非常有魄力也非常必要,但時機選擇的不太好。因為2015年是中國經濟多年來最困難的一年。

2015年6月15日至7月9日,中國發生嚴重股災。上證指數從5174點跌至3373點,幅度34.8%;深證指數從18182點跌至10850點,幅度40.3%;房地產市場投資增速從2014年的10.5%大幅下跌到1%。

2015年中國經濟狀況頻出,GDP增速創下了25年以來的新低,甚至在海外引起所謂的“中國恐慌”。2015年市場的人民幣貶值預期本來就在上升,匯改進一步強化了這種預期。

而後來的外匯市場干預使匯率無法通過貶值發揮自動穩定器的作用,資本不斷外流。央行且戰且走,人民幣匯率貶值壓力一直持續到了2016年底。在這個過程中,外匯儲備消耗了近1萬億美元。

但到2016年底,人民幣突然轉而進入升值通道,這一趨勢持續到2018年3月。就國內而言,2017年中國經濟的表現相對較好,GDP增長率達到了6.9%,實現2011年以來的首次回升。

2018年人民幣再次出現貶值趨勢。這輪貶值應該同中美貿易戰有關,在一定意義上可以算作是非經濟因素。人民幣在波動中逐漸接近7人民幣兑1美元的價位心理門檻,而後數次“破七”。貶值壓力一直維持到2020年5月。此後,由於中國在應對疫情方面相對成功,人民幣開始升值。

自2022年5月以來,人民幣再次貶值,這主要是由美聯儲加息導致的美元實際利率上升,針對美元的短期套利活動強化造成的。

需要注意的是,人民幣的匯率不僅由中國國內因素決定,也與美元指數的運行軌跡有關。

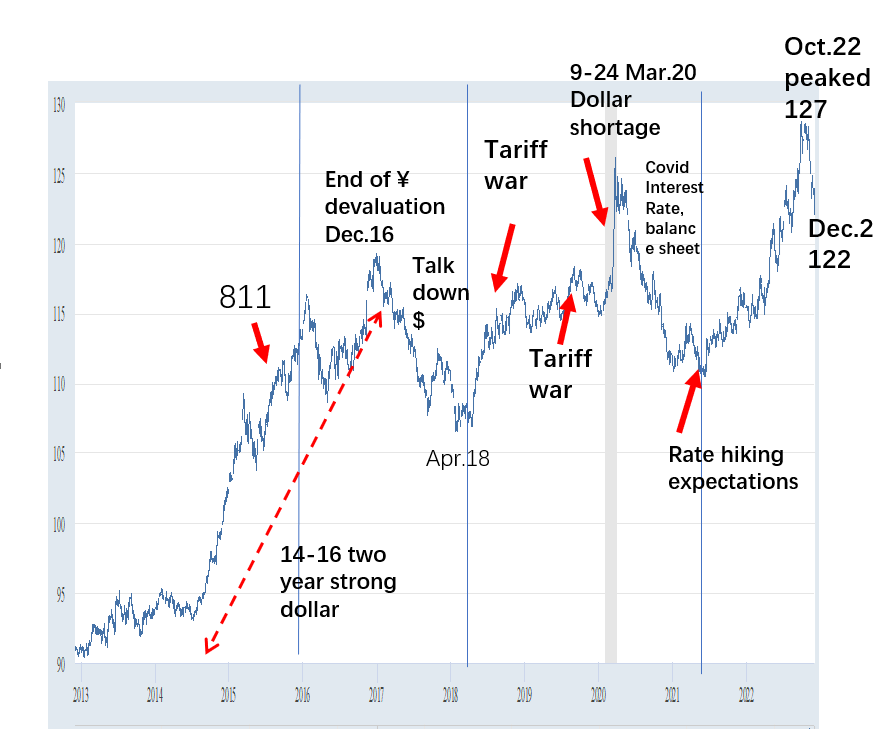

如前文所述,從2015年到2016年,人民幣貶值非常快。同時我們也可以看到,從2014年到2016年,美元指數上漲勢頭非常強勁,是美元強勢年。2016年底2017年初,人民幣開始升值,恰逢美元指數開始走弱。

美元指數走弱與市場預期時任美國總統特朗普的弱美元政策有關。事實上自特朗普2017年1月就任總統前後,美元對多數貨幣已大幅貶值。

我認為,如果2014年到2016年沒有消耗掉近1萬億美元的外匯儲備干預匯率,人民幣匯率也同樣會在2017年開始回升。至少,這種可能性是非常大的。從這個意義上説,我認為我們當時干預外匯市場制止人民幣貶值是浪費外匯儲備。從歷史上看,人民幣的走勢與美元指數(注意,這裏是指美元指數)的走勢是相反的(圖2)。

圖2 美元指數變化軌跡。數據來源:美聯儲

因此,我認為中國人民銀行在考慮是否干預外匯市場時,不僅應該關注人民幣對美元的趨勢,而且應該關注美元指數的趨勢。人民幣同美元的關係,不僅反映中美之間的經濟關係,而且反映美國和全球的經濟關係。

未來央行應繼續執行“善意忽視”的匯率政策

我認為,中國人民銀行在本輪行情中的匯率政策相當成功,這一政策可以概括為“善意忽視”。

可以看到,本輪中國人民銀行的干預幅度並不大。多項研究來源,包括美國財政部自己的數據指出,2022年上半年中國人民銀行減持了大約1000億美元美國政府債券。

我不知道這個數字是否正確,搞清中國持有美國國債的實時數據本身就是一件十分困難的事情。但我比較相信中國人民銀行並沒有大規模動用外匯儲備來穩定人民幣匯率。

我猜想,中國持有的美國國債減少大概有兩個原因。

第一,多樣化資產配置的要求。我認為這個過程應該在多年前就已經開始了,如果2022年確實減持了美債,這種減持應該是中國外儲多元化策略的一部分。而減持大概也是債務到期,不再購買的減持。

第二,可能存在價值重估因素。美國國債收益率上升,意味着美國國債的減值。但價值重估的作用到底有多大,局外人很難估計。

我想強調的是,即便中國人民銀行動用過外匯儲備干預人民幣匯率,這種直接干預的規模也應該是有限的。

中國人民銀行和市場已經習慣了人民幣匯率的波動,不會像多年以前那樣“害怕匯率浮動”。我想市場也不再會為“破七”之類的問題而神經緊張。

此外,中國人民銀行還可以用其他一些手段來間接影響人民幣匯率,例如,面臨貶值壓力,央行可以降低商業銀行的外匯準備金率。

我並不認為央行在任何時候都不可以干預外匯市場。但企業不應該指望央行為自己承擔外匯風險。中國應該做的是完善外匯市場,為企業套期保值提供充足的可供選擇的衍生金融工具。

面對本輪貶值壓力,中國人民銀行使用了一些間接手段來影響人民幣匯率,但並未進行大規模直接干預。我認為央行的做法是正確的。

總體而言,根據過去的經驗,無論人民幣今後是升值還是貶值,“善意忽視”都是中國人民銀行的最佳策略。中國應該讓人民幣匯率充分浮動,從而發揮自動穩定器的作用。同時保留必要的資本管制作為最後手段。央行貨幣政策的最終目標應該是經濟增長(充分就業)和物價穩定,人民幣匯率應該交給市場來決定。