沒了債務負擔,龍湖“1+2+2”協同效應顯現

张志峰

(文/張志峯 編輯/馬媛媛)面臨行業鉅變,作為少數尚能遊刃有餘佈局未來的民營房企之一,龍湖無愧其行業“優等生”之名。

8月18日午間,龍湖集團公佈了一張近乎完美的答卷。

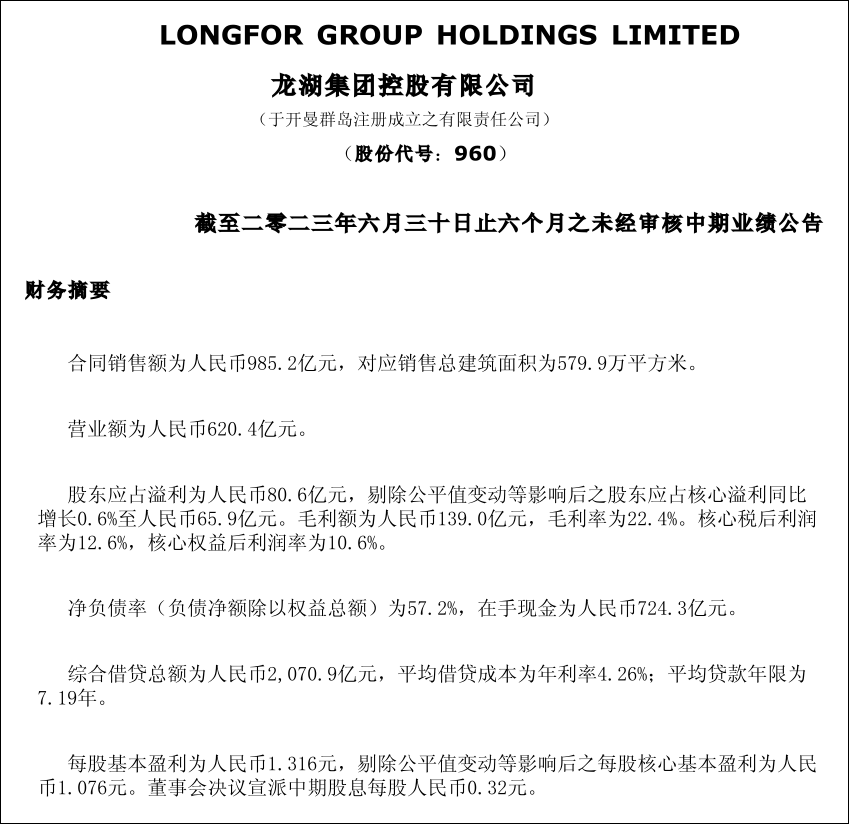

數據顯示,2023年上半年,企業合同銷售額985.2億元,同比增長15%,銷售回款率超100%;營業收入620.4億元,核心權益後淨利同比增長0.6%至65.9億元。

更加難能可貴的是,在行業債務危機日益加深的背景下,龍湖上半年財務狀況進一步優化,資產負債率為61.9%,達近5年新低;淨負債率為57.2%,平均賬期也再次拉長達到7.19年。

面對中國房地產市場供求關係發生重大變化的新形勢,龍湖集團董事會主席兼首席執行官陳序平在業績會上表示,龍湖將加快構建高質量發展模式,聚焦開發、運營、服務三大業務,發揮“1+2+2”多元航道協同效應,讓集團利潤結構逐步優化,非開發業務利潤佔比增至過半。

全年供貨3200億,新盤去化率70%

針對城市居民的居住、生活、工作、消費及社交等場景,龍湖聚焦開發、運營、服務三大業務,涵蓋地產開發、商業投資、長租公寓、物業管理及智慧營造多航道業務。

從目前的營收構成來看,房地產開發業務仍是絕對的主業,上半年達到498.69億元,佔營業收入總額的80.38%。

銷售層面,上半年龍湖集團合同銷售同比逆勢增長15%至985.2億元。

分區域看,長三角、西部、環渤海、華南及華中區域銷售金額在全集團佔比分別為29.5%、26.4%、22.7%、12.3%及9.1%。其中,一二線城市銷售佔比達95%。

據管理層介紹,截至2023年6月底,企業已售出但未結算的合同銷售額為2465億元,面積約1570萬平方米,為其未來一段時間內的營收與利潤增長奠定基礎。

土地投資方面,與絕大多數民營房企採取的收縮策略不同,在排除了債務隱憂之後,龍湖上半年依舊保持較大幅度的投資增速。

數據顯示,企業上半年新增20幅新地,分佈在深圳、上海、廣州、成都、杭州、蘇州等一線及強二線城市。新增土地儲備總建築面積為257萬平方米,權益面積為184萬平方米。

截至2023年6月底,龍湖的土地儲備合計達5489萬平方米,權益面積為3816萬平方米,且87%貨值集中在高能級城市和價值區域,以確保未來的存貨週轉效率。

此外,報告期後龍湖繼續活躍在土拍市場,並斬獲3宗土地,總土地面積14.3萬平方米,規劃建築面積33.93萬平方米,權益建築面積22.03萬平方米。

對於行業現狀,龍湖管理層認為,2023年上半年,中國經濟在轉型升級中持續復甦,過程中雖有反覆,但內生增長潛力和發展韌性,以及長期向好的基本面沒有動搖。面對充滿挑戰和不確定性的市場環境,企業將加強加快構建高質量的發展模式,聚焦在開發、運營、服務三大業務,發揮1+2+2的航道協同效應。

對於下半年的房地產市場恢復情況,龍湖集團執行董事兼高級副總裁張旭忠判斷,房地產利好政策頻出,從中央到地方都表態支持剛性和改善型需求,相信市場會出現轉變。

運營和服務業務貢獻穩定現金流

儘管現階段地產開發業務仍然是企業營業總收入的主要構成部門,但憑藉多年來運營和服務領域的佈局,上半年僅佔據不到總營收不足20%的運營與服務業務所取得的毛利潤已經超50%。

在行業看來,這也是龍湖得以擺脱大多數民營房企所面臨的現金流危機,徹底告別過去高槓杆、高增長開發模式的主要因素。

具體來看,運營業務板塊上半年不含税租金收入為63.3億元。其中,商業投資、長租公寓及其他收入的佔比分別為77.0%、19.4%和3.6%。

商業投資方面,龍湖上半年新增運營5座商場,其中2座為輕資產,輕重並舉,持續深化在核心城市的網格化佈局。

受益於消費復甦,以及龍湖商業持續在空間佈局、品牌招商、營銷推廣等多方面的精進創新,出租率穩步修復,同店營業額和同店日均客流相較去年同期均實現超20%的增幅,租金收入同比增長8%至50.1億元。

截至2023年6月底,龍湖商業已進入全國32座城市,累計開業運營商場達81座,運營總建面為762萬平方米(含車位總建築面積為980萬平方米),整體出租率95.4%,合作品牌超6500家,戰略合作品牌超400家。

同時,龍湖長租公寓品牌冠寓也未停下發展腳步,累計已開業11.9萬間房源,開業6個月及以上房源的出租率提升至95.9%,租金收入同比增長4%至12.3億元,5年複合增長51%。

此外,上半年以物業管理、智慧營造為主的服務業務及其他不含税收入為58.4億元,同比增長13.0%。服務業務及其他毛利率為31.9%,較上年同期提升8.3個百分點。

其中,物管在管面積達3.5億平方米,商業運營在管項目81個,在管面積762萬平方米。

龍湖集團旗下的“智慧營造”品牌——龍湖龍智造,自去年品牌首發亮相以來,也快速成長為代建行業有力的競爭者。

截至目前,龍湖龍智造已累計獲取建管項目50餘個,總建築面積超900萬平方米,其中超90%的建管項目分佈在核心的一、二線城市。

而對於龍湖智創生活的上市計劃,龍湖集團首席財務官趙軼在業績會上表示,上市只是推進龍湖整體發展戰略的手段,而非目的。目前龍湖各個賽道的協同發展狀態非常好,但整個資本市場情緒並不穩定,因此並非好的上市時機,龍湖接下來要做的只是順勢而為。

無短期償債壓力,美元債最快2027年到期

值得注意的是,對於行業普遍最為關注和擔憂的財務穩定性方面,龍湖卻表現得最為令人放心。

根據財報,截至2023年6月底,龍湖集團的綜合借貸總額為2070.9億元,規模進一步下降,平均借貸成本為4.26%,保持行業低位。

同時,為規避匯兑風險,龍湖集團外幣借款保持較低佔比,總借貸中約78.4%以人民幣計值,21.6%以外幣計值,其中97%的外債已匯率掉期,有效抵禦匯率波動帶來的匯兑損失。

利率方面,龍湖約678.4億元債務按固定年利率介乎3.0%至4.8%(視貸款期而定)計息,其餘借貸則按浮動利率計息。截至2023年6月底,固定利率債務佔總債務的比例僅為33%。

債務結構方面,企業平均貸款年限為7.19年,進一步拉長;淨負債率為57.2%,現金短債比為1.96,剔除預收款的資產負債率61.9%,創近五年新低,並連續七年滿足“三道紅線”要求。

根據財報,企業截至6月底在手現金為724.3億元,其中預售監管資金為242.3億元。而其相應的一年內到期債務為370.4億元,僅佔總債務比例為17.9%。現金短債比為1.96倍,剔除預售監管資金及受限資金後,現金短債比仍有1.27倍。

這也讓近年來對內房企普遍持悲觀態度的評級機構普遍對龍湖給予肯定。其中,惠譽、穆迪、標普分別保持BBB穩定、Baa2穩定、BBB-穩定的全投資級評級,中誠信(AAA)、新世紀(AAA)展望均為穩定。

對於未來償債安排,趙軼明確表示,今年債務壓力已經過去,今年公司會逐步償還明年初到期銀團債務;至今年年底公司明年到期的債務約230億元左右,其中110億元為境內債券(包括回售權),120億元開發貸,公司有充分資源償還。

他介紹稱,行業危機不斷出現,公司的壓力測試每半個月做一次,龍湖集團能穿越週期活下去,是因為永遠堅持底線思考,量入為出。

具體而言,保證優秀的債務結構要控制短債佔比,保持在10%以內(目前為11%),公司也正在還明年到期的銀團貸款,到期債務約為200億元。而令行業談之色變的美元債方面,龍湖2027年才有到期的美元債。

趙軼稱,每年還200億元左右的短期債務,經營性物業貸等新增、經營性現金流為正、開發貸和回款能順利的話,不管這個市場和週期多久恢復,公司有信心穿越週期。