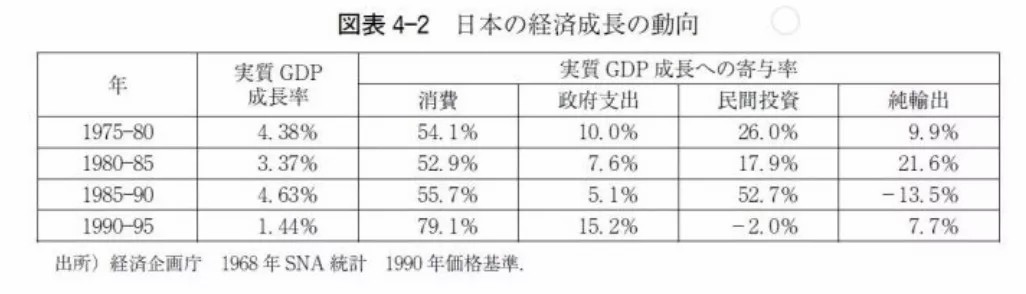

辜朝明對話餘永定:“資產負債表衰退”與中國經濟發展-餘永定、辜朝明

2023年9月22日,第五屆外灘金融峯會,辜朝明對話餘永定,繆延亮主持。

主持人繆延亮:辜先生,您在中國被稱為“資產負債表”先生,創造了“資產負債表衰退”這個概念,什麼是引發你靈感的蘋果,就像牛頓發現了萬有引力?

**辜朝明:**我在1996、1997年左右,也即日本經濟泡沫破滅七年之後,提出“資產負債表衰退”這一概念。當時,我正在研究日本企業從資本市場和銀行系統中融資的實際情況,結果發現,日本企業當時並沒有進行融資,而是在償還債務。但理論上,在利率為零的情況下,企業不應該急着還債。因此,我開始思考,在什麼樣的情況下,企業會在利率為零時還在償債,唯一的可能就是公司有財務問題或者資產負債表問題,這就是我整個思考的起點。

“資產負債表衰退”的基本原理是這樣的:經濟泡沫期間,人們傾向於加槓桿、借錢,再用借來的錢去賺錢。泡沫破滅後,資產價格崩潰,但負債依然還在,所以他們的資產負債表陷入困境。一旦資產負債表陷入困境,基本上就意味着破產。但是破產也要分兩種情況:如果現金流還不錯,就可以用現金流償還債務;如果沒有現金流,那就意味着企業走到終點,別無他法。

以日本為例,1990年時,日本全國範圍內商業地產價格下跌了87%,但日本對許多國家還保持着巨大的貿易順差,各國都在進口日本車、日本相機,所以日本公司儘管資產負債表陷入困境,但還有現金流。在這種情況下,企業開始用現金流償還債務。如此一來,就不必向股東報告糟糕的資產狀況,不必讓銀行認為自己的債務都是不良貸款,也不必即刻裁員。因此,對所有利益相關方而言,用現金流償還債務是一種正確且負責任的做法。

問題在於,當所有的公司同時這樣做時,國民經濟會怎樣呢?在國民經濟中,如果有人存錢或還債,就必須有人花錢和借債。經濟正常時,儲户的存款通過金融機構以貸款的方式流向有資金需求的人,經濟由此持續發展。如果借款人太多,央行就會提高利率,如果借款人太少,央行又會降低利率,以確保借貸循環下去。

然而,當所有人都同時修復資產負債表時,即使利率降至零,大家也仍會選擇繼續償還債務,不會有人借錢,這將導致嚴重的通貨緊縮。

具體來説,假設我有1000美元的收入,花出去900美元之後,這900美元就成為了別人的收入,剩下的100美元儲蓄之後通過金融機構借出去,變成了借款人的消費,因此1000美元都成為消費,推動經濟向前發展。

但是,當資產負債表衰退時,因為沒有借貸者,儲蓄的100美元被困在金融體系裏無法流出,導致經濟的規模從1000美元縮水到900美元。接着,這900美元成為另一個人的收入之後,這個人也將其中的10%變為儲蓄,那麼他的消費就只有810美元,剩下的90美元繼續被困在銀行,因為資產負債表的修復需要很長時間,日本花了將近20年。

資料圖來自第一財經

主持人繆延亮:這種情況和傳統的流動性陷阱有何不同?

**辜朝明:**流動性陷阱是一種描述,而非解釋,我認為“資產負債表衰退”是對流動性陷阱的解釋。大蕭條發生後,美國的名義GDP在短短四年內損失了46%,基本上就是如前文所述,經濟迅速從1000縮水至900、810、730,一縮再縮。在這種情況下,央行恐怕在很大程度上無能為力。作為一名前央行從業者,我必須要説,如果大家都在修復資產負債表,沒有人借債的話,貨幣政策在很大程度上會失效。

有觀點認為央行做得太多了,但為什麼各國央行並沒有實現通脹目標,其關鍵原因在於儘管各國央行採取了各種政策,但美國、歐洲和日本等經濟體都面臨着“資產負債表衰退”問題。在這種情況下,政府必須借錢來維持經濟發展,不得不承擔起最後借款人的角色。日本就做到了這一點,儘管並非盡善盡美,但終究維持了經濟發展。

主持人繆延亮:您的意思是,中國也陷入了“資產負債表衰退”嗎?因為中國的通脹也低於目標。

**辜朝明:**如果想知道一個國家是否陷入“資產負債表衰退”,就必須拿到資金流數據,弄清楚誰在儲蓄、誰在借貸。然而,中國的資金流數據出得很慢,所以無法像當年的日本一樣及時掌握數據。但我聽説很多人都在償還債務,即使利率很低也不願意借貸。如果大家一方面不願意借錢,另一方面又不斷存錢,就會出現“資產負債表衰退”的情況。

主持人繆延亮:餘教授,我知道您開出了與辜朝明先生類似的“藥方”,即更多的政策寬鬆,那麼您是否同意中國很可能陷入“資產負債表衰退”的診斷?

**餘永定:**我認為,目前為止,還不能認為中國正在經歷“資產負債表衰退”,我們可能還沒到那個階段。我認為在全球金融危機之後,中國政府最初使用了非常擴張性的財政和貨幣政策來刺激經濟,因此,中國經濟反彈非常強勁。2010年第一季度,中國經濟增長率為12.2%,增速非常高。

當時,我們發現這種刺激計劃有很多副作用,所以政府認為應該做一些調整,比如政府非常強調“壓縮過剩產能”。矯正“四萬億刺激計劃”造成的問題是必要的,但這些矯正實際上存在矯枉過正的問題。例如,2009年,中國的財政赤字對GDP比為2.8%,2011年就降到了1.1%,相較於中國,其他國家的政府繼續採用擴張性政策。“四萬億”確實存在不少問題,但“四萬億”的大方向是正確的,應該充分肯定。

中國政府一直堅持馬斯特裏赫特條約中制定的標準:財政赤字對GDP比低於3%,國債對GDP比低於60%。這些“標準”西方國家早就放棄了。繼續堅持這些標準,可能會對經濟增長產生負面影響。

此外,2012年3月以後,中國PPI經歷了連續54個月的負增長,後來到了2019年,PPI再次進入負區間,這次持續了約17個月。去年10月,中國PPI又出現負增長。這樣算下來,過去10年中,有相當7年的時間中國的PPI為負。從2012年5月開始,中國的CPI降到了3%以下,從那以後,就一直保持在很低的水平,約為2%。但與此同時,中國的經濟增速也在穩步放緩,從12.2%降至2019年第四季度的6%。

可見,一方面,經濟增速在下降,另一方面,通脹非常低。因此,理論上,中國政府應該採取擴張性的財政貨幣政策。然而,實際情況並非如此。其中始終有一個非常重要的干擾因素,即房價的變動。每當房價快速上漲,政府就會推出調控措施。貨幣政策也隨之從緊或不能執行更具擴張性的政策。

廣州自2010年開始實施的限購政策,13年來出現首次鬆動。資料圖

我不確定中國人民銀行是否應該把調控房價作為貨幣政策目標(宏觀審慎政策本身似乎不足以穩定房價)。在我看來,中國人民銀行要兼顧的目標有些多,這太困難了。儘管中國沒有設定具體的通脹目標,但政府會時不時提到通脹率應該在3%左右,大家或許已經習慣性地認為中國的通脹率目標應該是低於3%(不是盯住3%)。

簡言之,首先,中國政府沒有必要過於看重馬斯特裏赫特條約的標準,應該從現實出發決定財政政策。其次,中國或許應該考慮盯住某一通脹率的政策。比如説,中國把3%作為通脹率目標。但如果通脹率低於3%,那就需要採取擴張性的財政與貨幣政策。

主持人繆延亮:餘教授,您説長期低通脹是因為中國的需求不足。那有沒有可能中國低通脹是因為供應過剩帶來的?或者説,是我們刺激經濟的方式,通過過度的投資造成供應的過剩?

**餘永定:**這個問題提得很好。有時我們會混淆供應過剩的不同性質,有時候供應過剩是結構性問題造成的,因為某個行業(某些企業)投資過多,例如,鋼鐵行業、汽車行業的供給過剩可能主要是結構性問題。但另一方面,也有一些是由貨幣和財政緊縮導致的產能過剩問題,例如,由於2011年的貨幣緊縮政策,2012年鋼鐵行業的產能過剩嚴重,壓低了利潤。這些不同的情況是我們需要區分的。

如果產能過剩是企業決策失誤導致的過剩投資,就應該通過市場和價格機制而不是宏觀經濟政策來糾正。如果產能過剩是由前期貨幣政策和財政政策緊縮過度引起的,就應該調整宏觀經濟政策。

主持人繆延亮:好的,接下來請問辜先生,上世紀90年代,日本債務率是90%,日本人認為這個數字太高了,但最終政府還是決定必須加槓桿,即使債台高築也沒關係,現在日本債務率超過200%。是什麼促成了這種變化,中國是否應該從中吸取教訓?

**辜朝明:**教科書上已經寫過,當私營部門願意借債時,政府就不應該借債,因為如果私營部門借債的同時政府也去借債,就會引發資源配置不當、通貨膨脹、利率上升等各種問題。但如果私營部門為了修復資產負債表而不借債,而居民同時又在儲蓄,那麼如果此時政府再不借債,經濟就會陷入1000→900→810→730的縮水的進程,因此,具體問題要具體分析。

(上世紀)90年代日本的情況是家庭和公司部門都在存錢,修復資產負債表,這時候如果政府再不出來借錢,就會發生災難性後果。當年在日本政府開始借貸的時候,很多學術界人士都説這會擠壓私營部門的投資、推高利率,進而導致財政危機,但這樣的事情並沒有發生。

主持人繆延亮:為什麼沒有出現擠出效應?

**辜朝明:**因為金融機構發現私營部門已經不再借貸了,只有政府還在借貸,債券收益率不升反降。這是課本不會教我們的東西。

主持人繆延亮:餘教授,那麼問題來了,既然這麼簡單,為什麼我們不做呢?既然不存在擠出效應,那麼只要踩下油門,多借債花錢不就行了嗎?是因為還有其他的約束嗎?

**餘永定:**不好意思,這個問題我真的回答不了。

但我想説的是,現階段政府最需要做的是通過擴張性的財政和貨幣政策,創造出良好的環境,鼓勵企業投資,鼓勵消費者消費。如果沒有擴張性的財政政策和貨幣政策、不創造出這樣的環境,就難以説服企業投資,説服家庭消費。如果家庭對未來收入沒有良好的預期,要如何鼓勵家庭增加支出呢?我認為這都是我們面臨的重要挑戰。

此外,我認為解決辦法也很簡單明瞭,因為中國並未處於“提高經濟增速(臨降低失業率)還是控制通脹”的兩難境地,所以我們不需要太在意通脹率,而是要果斷採用擴張性的財政貨幣政策。

主持人繆延亮:我們剛才對比了中日兩國的情況,談到了資產負債表問題,下面稍微轉換一下話題。兩國也都經歷了貿易摩擦和老齡化問題,而這兩者在某種程度上是聯繫在一起的,原因是老齡化可能會減少儲蓄、惡化經常賬户。當時日本啓動“黑字還流”計劃以應對貿易摩擦、減少順差、在海外設廠,日本製造並非在日本生產,中國是不是可以效仿一下當時的日本?

**辜朝明:**日本的經常賬户盈餘過高導致日元不得不持續升值,不過日本保險公司和養老金信託基金原本可以通過購買美國國債來緩解升值壓力。但是,美國對巨大的貿易失衡非常不滿,所以日本保險公司就不再買美國國債了。這樣一來,日元兑美元匯率從1985年的240日元兑1美元,一路跌至1995年的80日元兑1美元,10年間,日元對美元匯率從240跌至80,迫使許多日本公司倒閉,這是非常非常遺憾的。

如果日本早點開放市場,讓更多美國商品進入,日元就不會升值,日本公司也可以留在日本,這樣對各方都好。但很遺憾的是,這種情況並沒有發生,日本因此失去了許多優質產業。相比之下,現今很多美國人認為中國市場比當年的日本市場開放得多。當然,現在的日本市場非常開放,消費者可以以極低的價格買到國外生產的商品,但在當時,這是日本犯下的大錯。

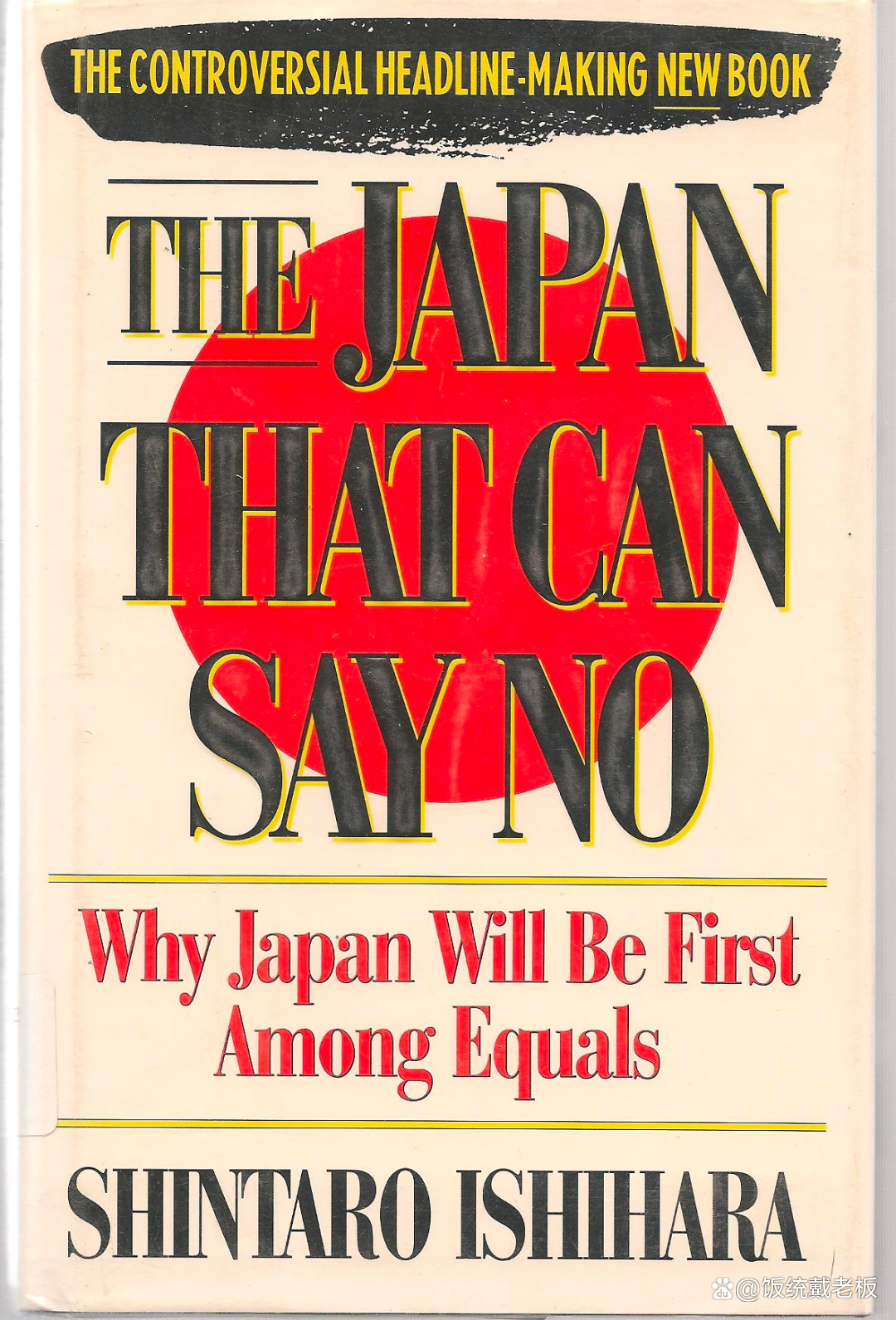

日本人犯的另一個大錯是原東京市長石原慎太郎倡導的民族主義觀念,他有一本著作——《日本可以説不》,這本書中説如果美國人不買日本的半導體,那麼日本還可以賣給蘇聯。事實上,蘇聯可能確實很想購買日本的半導體,但蘇聯沒有能力購買豐田、日產和本田。半導體和汽車,哪個對日本的就業更加重要呢?想必答案肯定是汽車而不是半導體。

所以,經濟增長所依賴的重要因素是產品的市場,如果沒有市場,即便生產出優質產品,經濟也不會增長,這就是日本從上世紀80年代末、90年代初的歷史中學到的東西。

《日本可以説不》英譯本/資料圖

主持人繆延亮:辜先生提到了兩個重要的教訓,一是浮動匯率的重要性,二是產品市場的重要性,餘教授您同意嗎?中國能否從日本的教訓中學到什麼?

**餘永定:**我同意,事實上我一直主張中國採用浮動匯率制。中國應該允許人民幣更加靈活,當然如果採取自由浮動匯率的話,那就更進一步了。

直到三年前,中國人還在討論是否應該讓人民幣匯率“破7”,但是6.9和7有什麼區別呢?這樣的討論毫無意義,所以不應該對匯率過多幹預。中國人民銀行勇敢採取行動,增強人民幣匯率機制的靈活性,這是值得稱讚的。雖然不是完全不干預,但在大部分情況下,人民銀行允許人民幣對市場供求做出反應,這是非常好的做法,希望能夠繼續下去。

另外,我們也面臨一些問題,如中美之間的利差不斷擴大導致中國資本外流等等。

我認為最重要的是中國經濟應該維持較高的增長率,只有經濟繁榮,人們才會越來越有信心,資金才會留在中國,這是減少資本外流最重要的途徑。我不認為人民幣真的會大幅下跌,中國的經常賬户仍有大量盈餘,中國不像部分非洲國家,所以不必過於擔心匯率問題。

我想再補充一點,中國應該吸取日本的教訓,讓進出口制度更加符合WTO的要求。實際上,中國已經非常開放了。但是長期以來,中國相對更強調出口,今後需要鼓勵進口。做到這一點,一是要有較高的經濟增長速度,二是要進一步提高經濟開放程度。之所以要鼓勵進口的另一大原因是中國持有的美國國債過多,通過增加進口,我們可以平穩、漸進地降低美債持倉,這對中美都有好處。

主持人繆延亮:所以餘教授的意思是損失了部分國際市場以後,我們應該擴大國內市場?

**餘永定:**實際上,中國政府已經提出了雙循環戰略,我認為這是非常正確的。中國是一個大國,也是一個高儲蓄國家,所以中國應該更多地依靠內需。

主持人繆延亮:辜先生,回看過去,我們能從日本身上吸取教訓。日本的經驗是一個觀察點,美國大蕭條的經驗也是一個觀察點。人們似乎認為通貨緊縮是最可怕的敵人,聽了上一場美國過度刺激的討論,您同意這個觀點嗎?您是否有新的看法?

**辜朝明:**我覺得還有一個觀察點,就是歐洲。歐洲始終堅持《穩定與增長公約》,規定政府赤字不得高於GDP的3%。但西班牙房地產泡沫破滅後,西班牙私營部門的儲蓄佔GDP比重遠高於7%,愛爾蘭私營部門、歐洲其他國家和地區私營部門的儲蓄率為7%或8%。有些短期內甚至到了GDP的20%,因為它們都在嘗試儘快修復資產負債表。7%的私營部門儲蓄中,政府只能借到3%,剩下的4%哪去了?這就是它們面臨的通貨緊縮了。

關於結構性改革的問題,我絕不反對結構性改革,相反,我完全贊成結構性改革。但是,必須先解決資產負債表的問題,因為在來回討論結構性改革的漫長過程中,經濟可能會迅速惡化。我認為,如果歐洲意識到這是“資產負債表衰退”,會更快走出困境。

另一個相反的例子是美國。美國人常常喜歡指出日本有這樣或那樣的結構性問題,而不認為是自己的問題。但在2008年,美國經濟陷入了“資產負債表衰退”。一兩年內,奧巴馬政府的所有重要的官員都意識到,美國陷入了“資產負債表衰退”。南森·西茨(Nathan Sheets,前美國財政部國際事務副部長)是美聯儲中第一個意識到這是“資產負債表衰退”的人。

於是,他們開始討論結構性改革等,也不斷討論所謂的“財政懸崖”,或許大家還記得“我們不能掉下財政懸崖”這個説法。最後,儘管美國是全球金融危機的中心,但它比其他所有國家都更快地走出了衰退,因為美國維持了財政刺激政策;而歐洲和日本還在糾結,沒有實施全面的財政刺激政策,結果遭受了長時間的經濟危機。

主持人繆延亮:在辜先生看來,我們有三個觀察點,即美國、日本和歐洲,他們都先後出現了資產負債表衰退。餘教授,您認為中國要想不成為資產負債表衰退的第四個觀察點,我們應該如何做?

**餘永定:**我認為很簡單,只要中國政府採取行動,我們就可以避免。我們需要做的有三件事,一是採取擴張性財政政策和貨幣政策刺激經濟增長,二是處理房地產開發商債務問題,三是處理地方政府債務問題。好在我們現在有足夠的政策空間來做這三件事,但如果一直不採取行動,可能會失去時間窗口。