餘永定:中國有序減持美債是必要的

guancha

【12月16日至17日,2023三亞·財經國際論壇在三亞海棠灣召開,論壇以“探尋複雜環境下高水平開放之路”為主題,邀請金融專業人士、經濟學家等中外嘉賓,就財經熱點問題進行深入探討交流。17日,中國社會科學院學部委員餘永定在論壇發表演講,根據對某些重要經濟變量的測算,隨時間推移,美國海外淨負債將不斷惡化。自2022年3月之後美聯儲的持續加息推高了美國國債的融資成本,進一步惡化了美國的海外投資淨頭寸(NIIP)。鑑於美國國債的息票利息率很低,美國海外投資淨頭寸惡化和“美元的武器化”,中國有序減持美國國債是必要的。

餘永定認為,在不久的將來,我們可能再次面臨2008年美國次貸危機爆發之前美國的“外部可持續性”(”external sustainability)問題。三大國際信用評級機構相繼下調美國主權信用評級並非杞人憂天。如果美國海外淨負債對GDP比繼續上升,所謂的“突然停止”(sudden stop)不是沒有可能的。

以下為部分演講實錄,已經作者審核修訂。】

餘永定:

非常感謝財經雜誌的邀請,跟財經雜誌合作已經很長時間了。今天我從自己的研究專業角度談一個我認為比較重要的問題,就是美國外債的積累。雖然這是一個經濟問題,但我想它具有地緣政治含義,至於含義是什麼、怎麼去解釋,這是其他專家的任務,不是我的任務。這裏我只是談談我自己對於美國的“國際收支平衡(BOP)和海外淨投資頭寸(NIIP)”的一些看法,歡迎大家批評指正。

2006年前後,國際經濟學界關注的一個非常重要、甚至是最重要的問題就是所謂的“全球不平衡”(global imbalances)。當時,大家認為美國可能會出現嚴重的國際收支危機,因為那時候美國的經常項目逆差對GDP的比例已經超過6%,淨負債高達1.8萬億美元,約為GDP的12%。大家認為這種情況是不可持續的,會出現所謂的“突然停止”(”sudden stop” )。因為看到美國國際收支狀況的惡化,海外投資者可能會突然停止會購買美國國債。一旦海外投資者不購買美國的資產、國際資金停止流入美國,就可能使美國發生國際收支危機,導致美元貶值。全球國際收支和匯率就會發生非常大的調整。

2008年危機果然發生,但發生的危機不是國際收支危機,而是美國的次貸危機。事實證明,世界上絕大多數經濟學家對全球經濟形勢的判斷是錯誤的。只有很少幾個經濟學家在不同程度上預測到了全球金融危機(“GFC”)的發生。後來的情況,我們都知道了。針對次貸危機和隨後產生的經濟衰退,美聯儲採取了QE+零利率政策的極度擴張性的貨幣政策,而美國財政部則採取了極度擴張性的財政政策。2022年3月美聯儲為了抑制通脹開始加息等等,於是就到了今天這種情況。

現在美國的國際收支狀況同2006年相比要好一些;經常項目逆差對GDP比保持在2%-3%左右。但一個非常值得注意的事實是:全球金融危機以後,美國海外淨債持續增加,而且出現加速趨勢(這裏存在“估值效應”)。2021年美國的淨海外負債達到18萬億美元,2006年是1.8萬億美元,當時大家非常害怕,但現在是18萬億美元,當時美國淨負債對GDP的比只是百分之十幾,現在是60%-70%之間。為什麼現在幾乎沒人提這個問題了呢?

從國際收支狀況來看,從經常項目逆差對GDP的比來看,美國的情況比2006年要好,但從淨負債對GDP的比來看,美國的海外投資頭寸狀況是急劇惡化了。一個非常重要的問題是:美國淨負債將會沿何種路徑變化?從國民收入恆等式、國際收支和海外投資頭寸的定義出發,不難看出淨負債動態路徑取決於以下幾個重要變量:

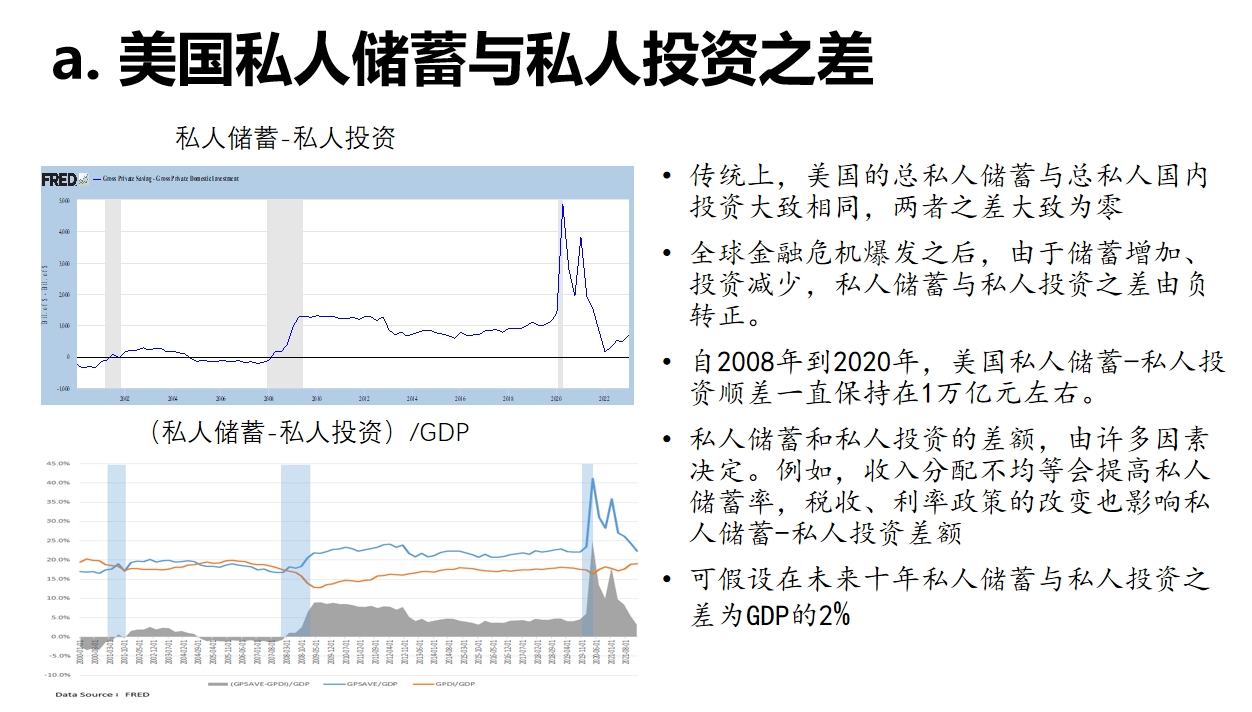

**第一,美國私人儲蓄與私人投資之間的差額。**2008年全球金融危機爆發前,美國的私人儲蓄、私人投資之間是基本平衡的,但2008年後美國的私人投資對私人儲蓄的差額髮生了很大變化,美國人儲蓄多了,所以私人儲蓄對私人投資之差增加了,在零線以上。這個原因是多方面的,其中一個重要因素是美國實行的QE政策+零利息率使得股權價格大漲,收入分配不平等加劇;在收入分配不平等加劇的情況下,國家的整體儲蓄景象會上升。此外,由於經濟不景氣投資可能也不會十分旺盛。

本文圖片均來自演講PPT,下同

從第一個圖來看,美國私人儲蓄比私人投資要大,它的差額佔GDP的2%左右。這是一個非常關鍵的數字,大家都説美國人不想儲蓄,從這個圖來看,在過去十幾年,私人儲蓄是增加的。

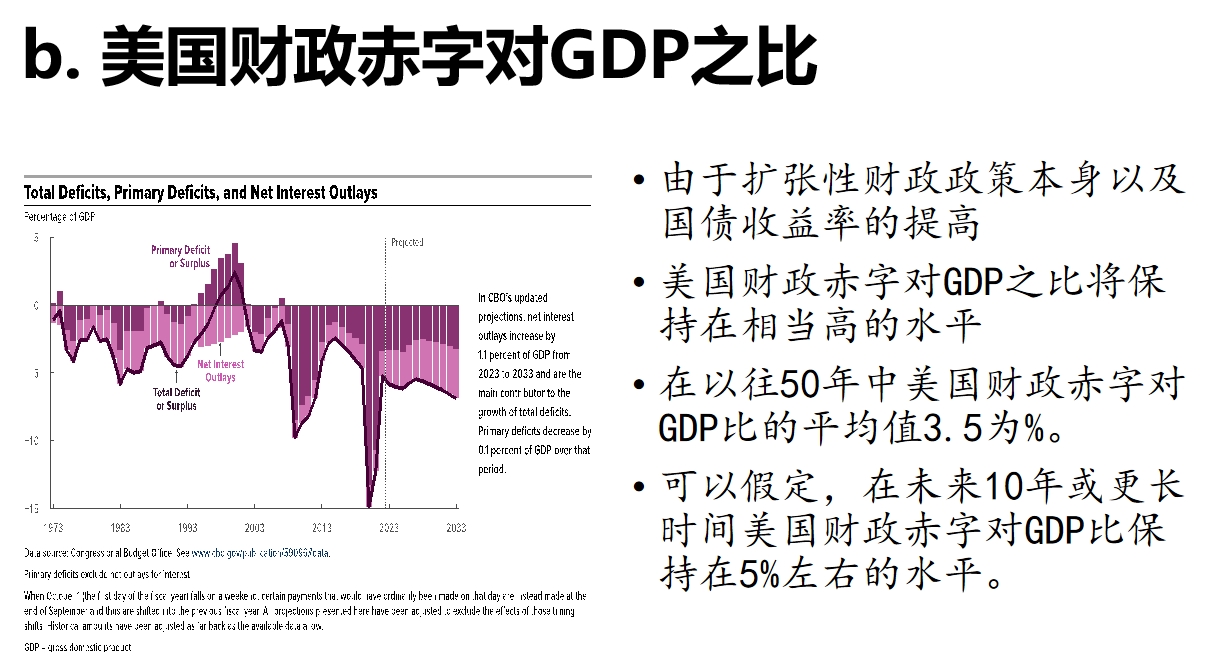

**第二,美國財政赤字對GDP的比。**私人儲蓄是增加了,但政府花錢多了,在過去多少年,平均而言,美國的財政赤字對GDP的比是3%多,2020年後,有一個比較急劇的上漲,2021年財政赤字對GDP的比曾達到14.9%,雖然之後有所好轉,但美國國會預算辦公室預測在未來十年甚至更長時間內,美國財政赤字對GDP的比將保持在5%左右,也就是説財政赤字不會好轉,私人儲蓄雖然增加了,但是政府花錢花得更多了,是政府替老百姓花錢了,這是一個非常重要的數據。

**第三,美國投資收入。**這是經常項目裏的重要一項,美國是經常項目逆差。經常項目包括兩個,一個是貿易項目,一個是投資收入,美國貿易逆差非常大,但是投資收入一直是正的,這是一個很奇怪的現象,你借人的錢是淨負債人,但是你每年不但不用給別人付利息反倒收別人利息。為什麼會出現這種情況?有很多理論,一個非常著名的解説,是美國哈佛大學教授豪斯曼提出的:美國會輸出“暗物質”。美國海外直接投資收益很高。美國的負債主要是美國國債,美國國債的利息率非常低。負債人向債權人收取利息。這是美國獨具的特殊現象,相比之下,中國情況正好相反。由於時間關係,在此我就不展開了。據美國財政部前官員的估算,美國投資收入順差為GDP的1%左右。

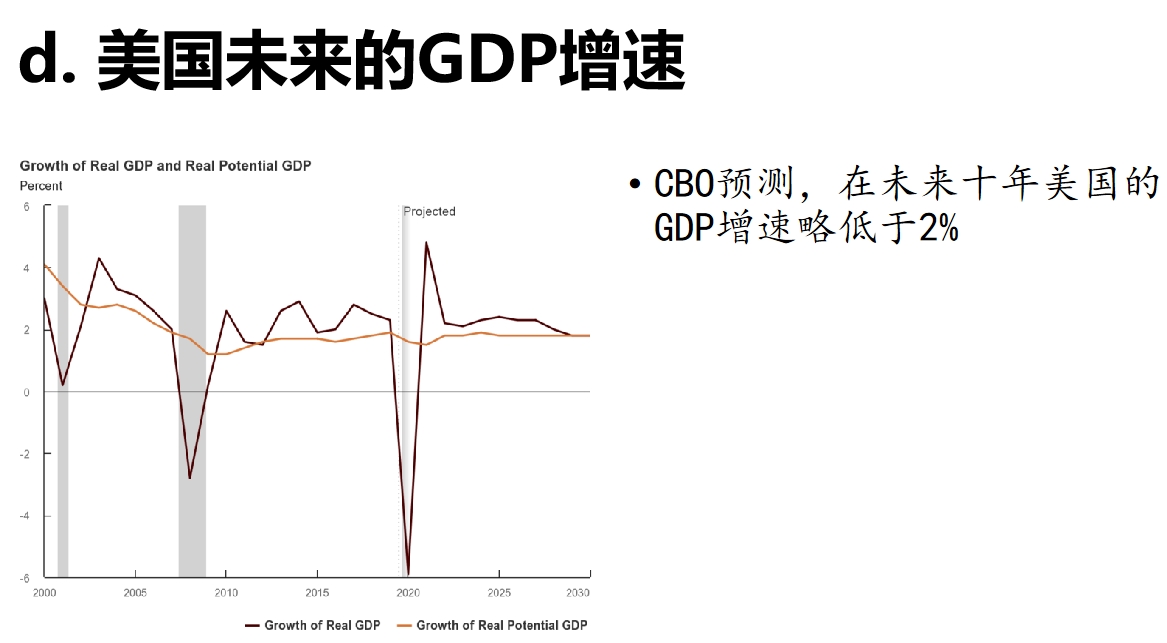

**第四,要考慮到美國未來的經濟增長速度。**對我們來講,很難去預測美國的經濟增長速度,因為我們沒有相關資料。根據美國官方,即美國國會預算辦公室(CBO)的預測,未來十幾年,美國的經濟增長速度差不多是2%左右。

有了這四個變量,就可以大致推斷美國在未來一段時間內的淨負債對GDP的比動態路徑。

由於美國私人儲蓄減去私人投資對GDP的比等於2%,美國財政赤字對GDP的比等於5%,美國投資收入順差為GDP的比等於1%,美國海外淨負債的增量/GDP=-2%+5%-1%=2%,可以推出:如果美國GDP增速保持在2%左右,則隨着時間推移,美國淨海外負債對GDP的比會上升到100%。

換言之,美國目前海外負債負擔嚴重的狀況,在未來相當一段時間內,不但不會好轉,還會惡化。美國淨負債只佔GDP的比12%時,你就擔心美國會出問題,擔心出現“突然停止”、會出現國際收支危機、美元危機等等。現在,你知道在將來美國海外淨負債對GDP的比大概會上升到100%,你是不是也應該有所擔心?

2022年3月以後,美聯儲開始加息,加息的後果是提高了美國海外融資的成本。美聯儲的這個政策會減少美國投資收入順差,不利於糾正自己的國際收支不平衡,不利於抑制美國海外淨負債的增加。最近美聯儲停止了加息,但除非美國聯邦基金利息率降回到原有水平,美國投資收入順差對GDP的比有所下降是難以避免的。總而言之,美國的海外淨負債已經高達18萬億,佔GDP的比是60%和70%,如果這種情況發生在一個普通發展中國家,恐怕早就破產了,但由於美元的霸權地位,美國依然能夠吸引大量資金流入美國、維持國際收支平衡。我的問題是:這種情況還能維持多久?如果出現問題,它對其他國家比如對中國,會有什麼影響?

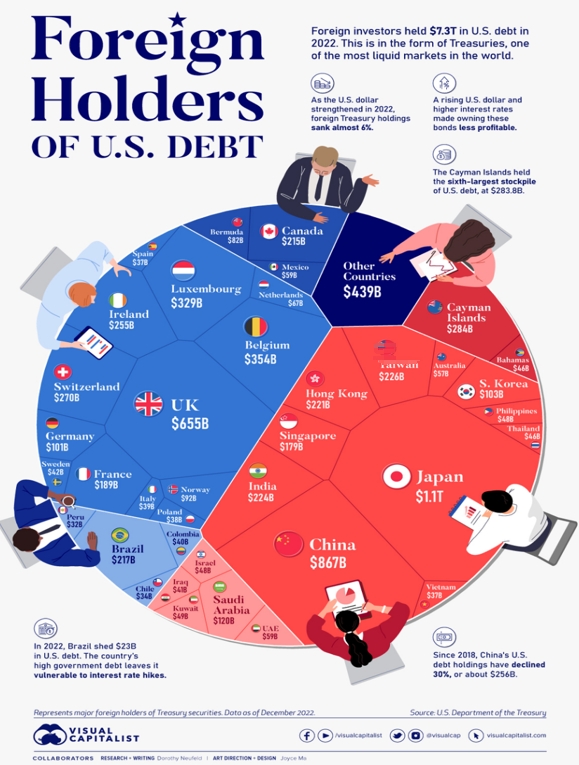

這個圖是各國持有美國國債的份額,中國持有12%的美國國債,日本比中國多。最近出現了一些情況,許多國家在拋售美國國債,這裏的“拋售”需要打一個問號,到底是怎麼回事?中國不會拋售,因為如果拋售的話,不但會衝擊國際債券市場,中國自己也要受到損失。中國“減持”一定是持有到期之後不再購買。這種現象我想在很多國家是發生的。但中國到底減持了多少美債,局外人很難説清。這裏有價值重估問題、債券託管問題和賣國債買機構債問題。

不管怎麼説,美國國債市場的基本情況是:一方面美國對於外部融資的需求在不斷增加,另一方面,大家不太願意繼續給美國提供這種融資了。雖然持有美國資產雖然還有吸引力,但這種吸引力已經比原來少了。“美元的武器化”對美國來講是雙刃劍,你懲罰了俄羅斯,同時也動搖了美國的信譽,甚至像印度這樣的國家都對美國的美元武器化表示了高度的擔憂。

總之,世界其他國家不會像過去那樣踴躍地購買美國國債,也就是不會像過去那樣積極通過各種渠道給美國提供外部融資,對一個負債累累的國家來講,這是一個非常嚴重的威脅。

問題就是這樣:2004年到2006年關於美國出現國際收支危機的故事是否會重演?2006年大家所做的預判落空了,可以説全球的經濟學家、包括諾獎獲得者都丟了臉,因為預測錯了,但這個故事會不會重演?“狼來了”喊了三次但沒來,那麼第四次是不是會來?我在這裏不是喊狼來了,而是想提醒一下諸位,它有可能會來。

不管怎麼説,中國對這種情況要做準備,要小心。最近三大國際信用評級機構相繼下調美國主權債信用評級,並非杞人憂天。

那麼,中國應該怎麼辦?中國應該加緊調整海外資產負債結構,提高海外淨資產收益,為此應該降低外匯儲備在海外資產中的佔比,央行現在在做這件事。這種事情需要有序開展,首先,不是簡單地拋售美國國債,這種做法在地緣政治上是不明智的,我們就是到期了就不再買了;其次,提高中國海外資產、特別是外匯儲備的安全性,在目前條件下,中國應儘量將外匯儲備存量壓縮到符合國際公認的外匯儲備充足率的水平上。

“如果你欠銀行一千鎊,你受銀行的支配;如果你欠銀行一百萬鎊,銀行受你的支配。”美國欠了中國幾萬億美元的債務。這種情況下,我們儘快、儘可能將美國開出的“借條”—美元“還給”美國。為此,我們應該增加從美國進口和接受美元的其他一些國家的進口,使我們的貿易儘可能保持平衡狀態。把美元用掉,是把借條還給美國的最基本途徑。

這就需要我們維持貿易和經常項目的基本平衡。貿易順差增加,大家都認為是重大成績。貿易順差減少了,大家就覺得我們的經濟表現不好。這種認識應該糾正,中國應該儘可能維持對外貿易的平衡。在一定時期內,可以有貿易逆差。由於中國投資收入是逆差,即便貿易項目略有順差,也可以維持經常項目平衡。總之,我們不要總是想方設法把錢借給美國(對美國維持貿易順差)了。其實美國也未必歡迎這種“善舉”。

當然,我們不可能在短時間實現這種轉變,因為中國的經濟增長還嚴重依賴外需。面對當今的國際經濟和地緣政治形勢,中國應該加速實現經濟增長方式轉變,即儘快實現“雙循環以內循環為主”的戰略轉變。 進口是GDP的函數,要想通過增加進口實現國際收支平衡,我們必須使中國經濟保持比較高的增速,而這又意味着我們需要採取擴張性的財政和貨幣政策。

中國是美國最大債權人之一的事實,在地緣政治上具有重要作用,應該用好這個槓桿,使之有助於穩定中美關係。

我不研究地緣政治問題,發表以上觀點只是希望從經濟學角度對諸位討論的地緣政治和中美關係問題做一點補充。謝謝大家!