光伏行業近期的幾個傳説與真相_風聞

阿尔法工场-阿尔法工场研究院官方账号-中国上市公司研究平台6分钟前

導語:光伏行業,到底隱藏着哪些遠離真相的論斷?

近期,光伏板塊迎來久違的反彈,主因是近期歐洲光伏庫存去化顯著。這無疑是在“打臉”去年三季度對歐洲積壓庫存量的悲觀預期。

與之形成鮮明對照的是,眼下國內光伏企業的基本面,傳聞“供給出清,即將復甦”,又未免顯得過於樂觀。

你以為掌握了真相。殊不知,你是被精心設計的“真相”所掌握了。

光伏行業,到底隱藏着哪些遠離真相的論斷?

01 論斷A:“硅片雙雄”的開工率為65%和95%

根據硅業分會1月4日發佈的數據,下游兩家一線硅片企業的開工率分別降至65%和95%,近年來罕見。上週,這兩家企業的開工率分別是80%和95%。

真相:

儘管開工率已被暴露出來,但實際情況可能更糟糕。

今年1月,國內組件排產約41GW,相比去年12月48GW的產量下滑約15%。整體開工率則由56%下降至50%。接下來的2月,當月天數較少且大多工廠春節假期未定,估算國內排產規模可能在35 GW至37 GW。

在下游電池片、組件排產大幅下滑的邏輯上,硅片廠商低於50%的開工率的數字,或許更為接近真相。

從頭部廠商看,情況亦是如此。

據某買方機構實地走訪,隆基綠能(601012.SH)鄂爾多斯產線的PERC和Topcon產能利用率只有40%-50%。其他二三線硅片廠的開工率低於30%。

隆基綠能的負責人在接受《證券日報》記者採訪時表示,公司最新推出的BC電池組件產品供應緊張,相關產線正處於滿負荷生產狀態。

隆基這一“滿產”開工率,是在自有P型硅片產能用於生產BC電池的情況下,即HPBC。

並且,即便隆基的HPBC產線處於滿產狀態,但銷售情況不盡人意。

HPBC是單面組件,背面沒有發電功能,即便發電轉換效率和功率相對高,但電站用不上。所以隆基一開始就將HPBC定位於高端的分佈式光伏,主要面向歐美市場,如今庫存量相對較大。

目前HPBC還沒有量產優勢,去年上半年才出貨不到2GW,大多銷往歐美。但正如隆基綠能創始人、總裁李振國在交流中提到的,P型、N型電池價格快速下降,BC電池的交付價格過高,影響了歐洲的出貨量。

也就是説,當前形勢下P型硅片供給過剩;拿來生產BC電池,又因為銷售不佳,也接近“過剩”。因此,前面提到的HPBC“滿產”的開工率,存在相當程度上的水分。

此外,據業內人士透露,地方政府希望企業以全力生產的方式提高開工率。一旦企業照此操作,無異於在庫存高企狀態下繼續“壘庫存”。

02 論斷B:先進產能不會過剩

有一種觀點獲得了大量共識:光伏產能過剩是常態,但先進產能不會過剩。

從2022年三季度起,國內許多頭部企業加入Topcon陣營,開始擴大產能。去年二季度市場預計,到2023年末光伏產能將超過600GW,實際有效產能只有260GW上下,N型電池產能進展將低於需求。

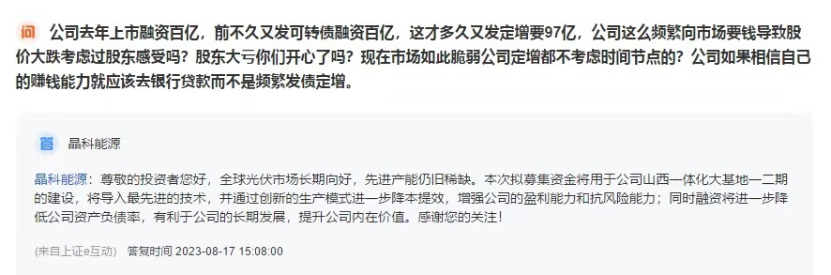

早早押注N型Topcon的晶科能源(688223.SH)迎來了新一輪發展紅利,重新奪回光伏組件出貨排行榜第一的位置。去年8月,晶科能源在互動e平台在回答投資者提問時頁表示,先進產能(指Topcon)依舊稀缺。

截至2023年三季度末,晶科能源已達產的N型TOPCON的電池產能超過55GW。今年1月2日,晶科能源官微披露了2024年的“小目標”。其中第一條就是“一體化規模行業第一,N型先進產能突破100GW”。

晶科能源堅定認為,未來3年-5年,TOPCON就是主流的技術路線。正泰新能源董事長陸川亦有判斷,2024年-2026年光伏行業的需求增速仍將保持在30%左右,並且這些需求指向了先進產能。

真相:

Topcon從供需有缺口,很快將演變為過剩。

N型Topcon確實是今年的主流,但不可忽視的是,N型Topcon從建設到投產最快只需要6個月,且眾多光伏大廠在2023年就規劃了巨量的Topcon產能。

就連一直認為Topcon只是過渡路線的隆基綠能,今年一季度也將有30GW的Topcon產能滿產。

11月22日,國家能源集團物資公司公示的集採招標結果中,隆基樂葉、正泰新能、晶科能源和通威太陽能等四家企業瓜分了10GW集採總容量。P型組件的最低中標價為1.044元/W,而N型組件的最低中標價為1.065元/W。

N型Topcon相對P型的溢價正在迅速消失。TOPCON已經不再稀缺。

03 論斷C:硅料價格觸底,光伏行業今年二季度見底

根據過往經驗,一旦硅料價格觸底,光伏行業的淘汰賽就有望結束。

根據硅業分會數據,自12月以來,硅料價格的下跌速度明顯放緩,其中,N型硅料的價格基本穩定在6.8萬元/噸的水平。此外,近一週多晶硅的新簽單價格沒有出現明顯變化,企業交付進展順利,頭部大廠的庫存也保持在低位。由於成本壓力,大部分企業難以接受價格下調。

此外,近期硅片成交價格也呈現止跌趨勢。據機構預測,多晶硅的價格有望在短期內保持穩定。

光伏行業的出清速度可能比預期更快。因為每下降1分線,相當於1GW的產能約損失上億元。一旦邁過今年一季度,就會有很多企業被淘汰出局,因此光伏有望在二季度見底,隨之企穩。

真相:

硅料過剩是真。

2024年全球光伏組件的出貨量預計達到500GW,這意味着將需要約150萬噸的硅料。然而,2023年的實際硅料產量已經達到了151萬噸。

更重要的是,去年年底的硅料總產能已增加至231.6萬噸,到今年年底,預計還將新增140萬噸的產能,總產能將達到370萬噸。

這意味着,即使光伏行業今年的裝機量再次超出預期,硅料供給仍然遠遠超過下游需求。

但即便硅料產能過剩,行業平均毛利率依然保持在20%左右。因此,硅料的極限低點還沒有到來,討論光伏行業是否觸底為時尚早。

正常情況下,虧損導致企業現金流受損,會帶來減產和停產。由於融資成本低,光伏行業內外企業都參與了“擴產競賽”,雖然大部分參與者屢受損失,但行業出清時間漫長無期。

硅料企業的比拼,拼的除了成本,還有家底。

比如新特能源(1799.HK),其背後的大股東特變電工(600089.SH),在新疆準東煤田擁有兩座龐大的露天煤礦,資源儲量達到120億噸,近十年煤炭業務營收規模增長40多倍,目前滿負荷生產,煤炭近兩年價格也維持漲勢。即使硅料價格跌破4萬/噸,新特能源這樣的企業依然有足夠的安全墊。

另一方面,許多產業基金背後的項目都有地方政府長線資金支持。這意味着,即使遭受嚴重虧損,這些項目短期內也不至於完全停工乃至出清。

未來,龐大的產能存量和複雜的需求結構,都將使行業在出清-復甦這一循環的中間環節拉長。

談到產能過剩時,在2023光伏行業年度大會上,隆基綠能董事長鍾寶申直言:“為什麼會瘋狂擴產?最本質的原因是,花錢的人,其實花的不是自己的錢。”