被科大訊飛“碾壓”多年,聲通科技身負對賭協議再闖港交所_風聞

子弹财经-子弹财经官方账号-子弹财经(zidancaijing)1小时前

出品 | 子彈財經

作者 | 左星月

編輯 | 蛋總

美編 | 倩倩

審核 | 頌文

在AI浪潮之中,智慧城市、智慧交通、智慧通信、智慧金融等多元化場景日漸豐富,越來越多的AI公司也開啓登陸資本市場的征程。

專注於交互式人工智能的上海聲通信息科技股份有限公司(以下簡稱“聲通科技”)於1月12日二次遞表港交所,早在2023年6月27日,其就向港交所遞表,後因過期而失效。

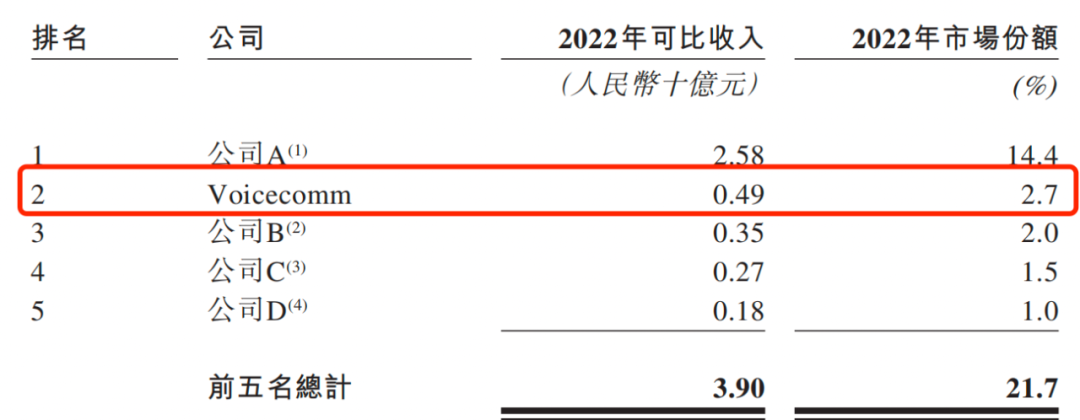

此次聲通科技再闖港股IPO,仍然面臨着諸多問題。按照2022年的收入計算,其在中國企業級全棧交互式人工智能解決方案市場中排名第二,市場份額僅為2.7%,在外不僅面臨行業龍頭科大訊飛的強勢競爭,在內還面對着不小的資金壓力。

更要緊的是,在對賭協議的種種要求之下,留給聲通科技的時間已經不多了。

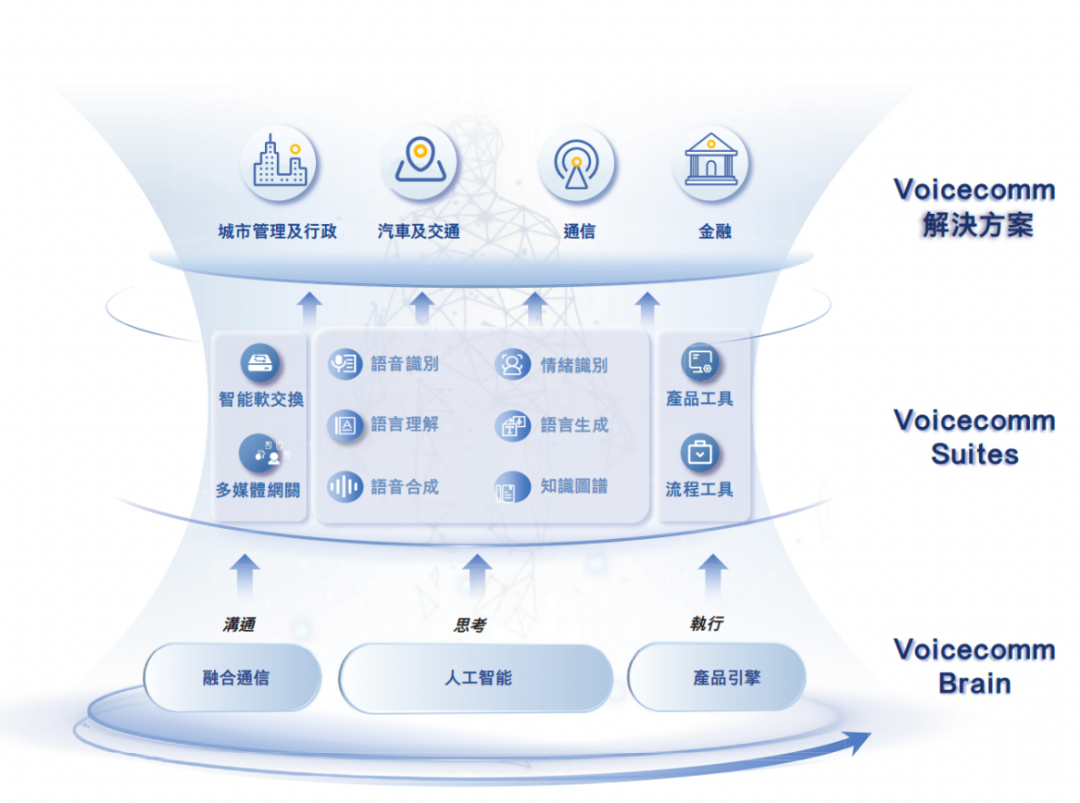

1、業績表現不理想,面臨科大訊飛強勢競爭有效的交互,通常需要“溝通”、“思考”、“執行”這三項行為能力,而對於交互式AI產品來説,這三項能力也是不斷追求的目標。

根據艾瑞諮詢報告,2022年,中國企業級交互式人工智能解決方案市場的規模達到532億元,預計2027年將達到1897億元,2022年至2027年的複合年增長率為29%,交互式人工智能市場有着較大的成長空間。

聲通科技就是一家主營交互式AI產品的公司,公司成立於2005年,自2016年開始研發交互場景下所需要的人工智能。如今,聲通科技已經形成交互場景下所需三項技術,即融合通信、人工智能和產品引擎。

聲通科技由湯敬華一手創辦。2005年3月,湯敬華畢業於上海交通大學,獲得軟件工程碩士學位,同年12月,湯敬華便設立了聲通科技。

如今,湯敬華已經46歲,除了是聲通科技的董事長兼執行董事外,湯敬華目前還是上海交通大學人工智能博士研究生,主要研究方向是分佈式人工智能和知識圖譜。

據悉,聲通科技基於Voicecomm Brain和Voicecomm Suites為城市管理及行政、汽車及交通、通信、金融以及教育、醫療健康、電商及零售等行業提供了各種企業級解決方案。

(圖 / 聲通科技招股書)

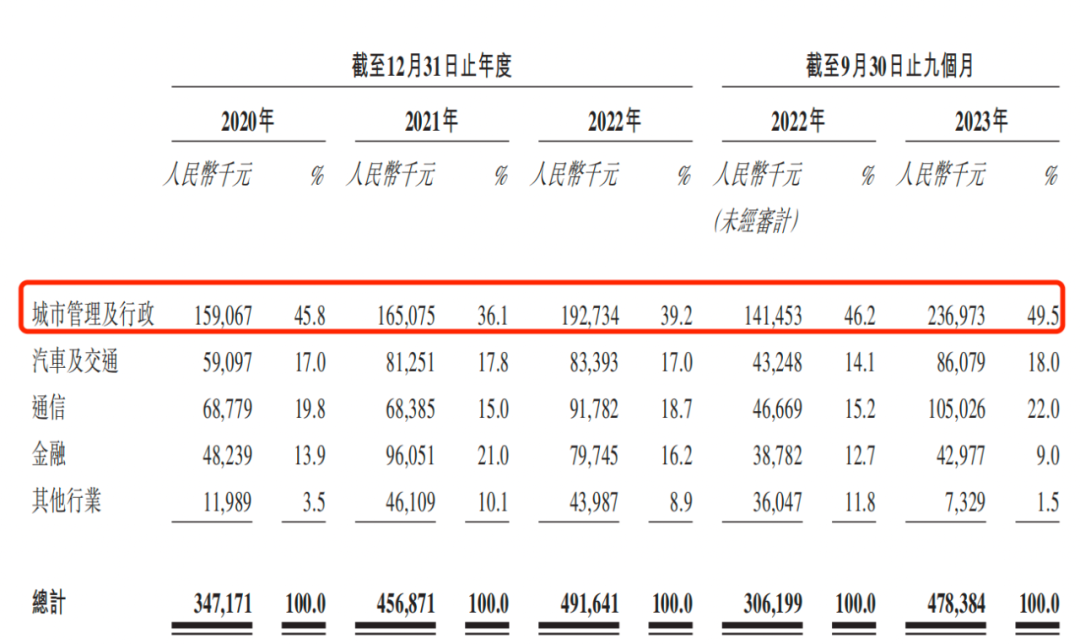

其中,城市管理及行政是聲通科技的核心業務。2020年-2023年前三季度(以下簡稱“報告期”),該解決方案的收入佔解決方案總收入的比例分別為45.8%、36.1%、39.2%和49.5%。

(圖 / 聲通科技招股書)

然而,近年來,聲通科技的業績並不樂觀。

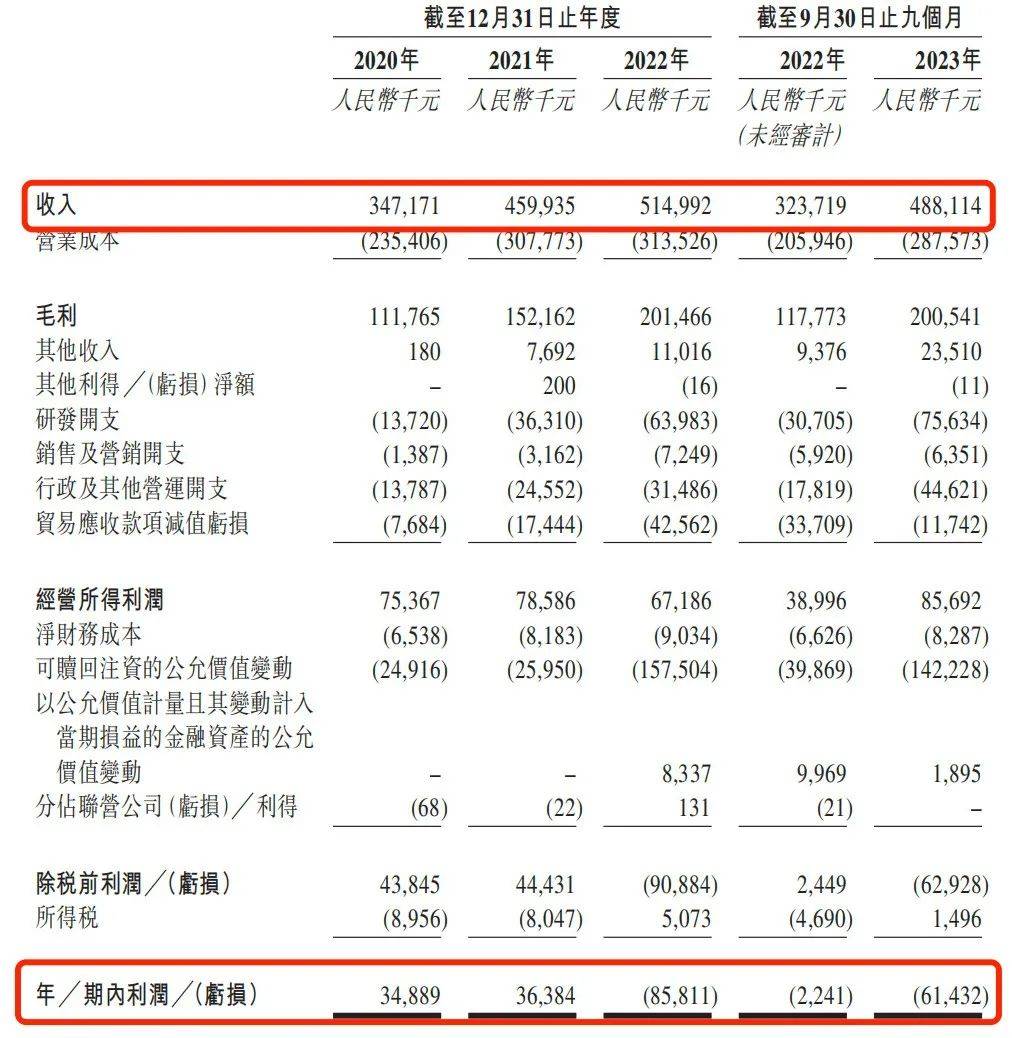

招股書顯示,報告期內,公司的營業收入分別為3.47億元、4.60億元、5.15億元及4.88億元,呈現增長趨勢。同期,淨利潤分別為3488.9萬元、3638.4萬元、-8581.1萬元及-6143.2萬元。

可見在2022年和2023年前三季度,公司由盈轉虧,處在大額虧損的狀態。

(圖 / 聲通科技招股書)

值得注意的是,聲通科技雖然已經發展多年,但仍然沒有做到行業頭部。

招股書顯示,根據艾瑞諮詢報告,以2022年的可比收入計算,中國企業級全棧交互式人工智能解決方案市場中,前五名提供商的綜合市佔率為21.7%。聲通科技在其中排名第二,市場份額僅有2.7%。

(圖 / 聲通科技招股書)

此外,招股書中顯示的市場份額最大的“公司A”為科大訊飛。科大訊飛成立於1999年,於2008年在深交所上市,是中國自然語言處理技術領域的領先企業,提供廣泛的人工智能軟件、系統及服務。2022年,科大訊飛的可比收入為25.8億元,市場份額高達14.4%。

可見,聲通科技與科大訊飛存在較大的差距,僅就2022年的收入來看,科大訊飛的收入是聲通科技的5倍左右。

此外,聲通科技與科大訊飛的業務較為重合。招股書顯示,科大訊飛在城市管理及行政、汽車和交通、通訊、金融等領域均有涉獵。

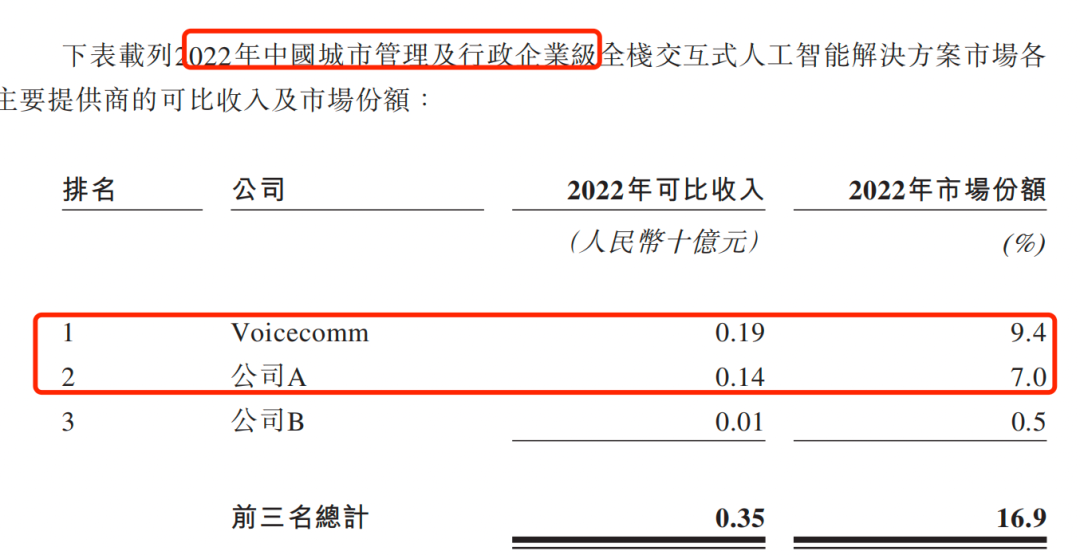

分行業來看,城市管理及行政領域,2022年,聲通科技的市場份額為9.4%,排名第一,而科大訊飛的市場份額為7%,排名第二。

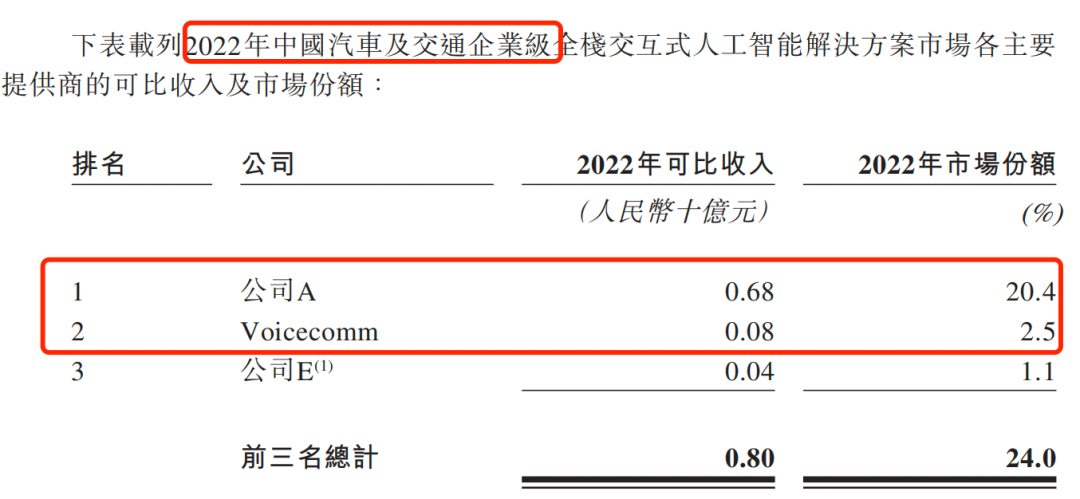

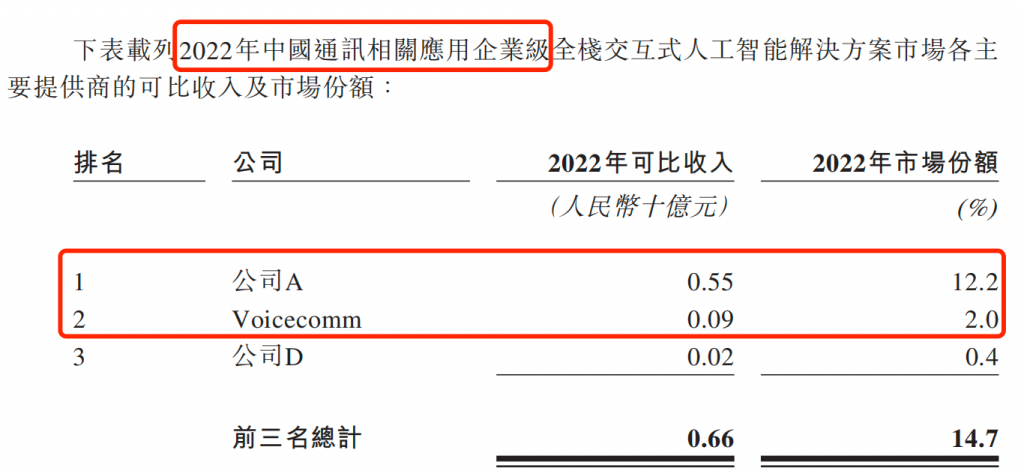

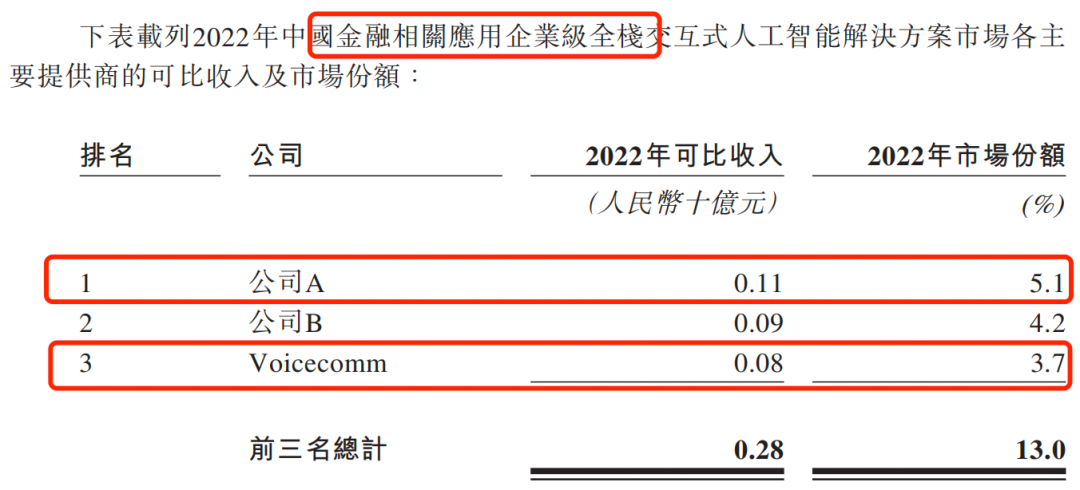

此外,汽車和交通領域,科大訊飛的市場份額為20.4%,聲通科技為2.5%;通訊領域,科大訊飛的市場份額為12.2%,聲通科技僅有2%;金融領域,科大訊飛的市場份額為5.1%,聲通科技為3.7%。

(圖 / 聲通科技招股書)

可見,除城市管理及行政領域外,聲通科技的其他業務被科大訊飛“碾壓”。此外,在品牌知名度上,聲通科技與科大訊飛也存在着一定差距。

因此,聲通科技想要獲得更多市場份額並不容易。而此次向資本市場衝擊是聲通科技打開知名度及市場的重要機會,但能否順利敲開港股大門還有待進一步觀察。

2、資金壓力顯著,應收賬款賬期長值得注意的是,聲通科技不僅出現業績虧損,還面臨着資金難以收回的風險。

招股書顯示,聲通科技的核心業務是城市管理及行政領域提供智能解決方案,其客户主要是政府部門,財務管理和付款審批流程導致付款週期較長,因此導致聲通科技的應收賬款居高不下。

報告期各期末,聲通科技的貿易應收款項分別為9760萬元、2.48億元、3.79億元及4.57億元,其中,2023年前三季度的貿易應收款項佔當期營業收入的比例高達93.65%。

不僅如此,聲通科技的應收賬款週轉天數大幅增加,報告期內,分別為98天、137天、222天與231天。對此,聲通科技也計提了大額壞賬,應收賬款虧損準備金額分別為1490萬元、3240萬元、6650萬元及7820萬元。

因此,大額的應收賬款也給聲通科技帶來了不小的資金壓力。而對於人工智能公司來説,貨款難以收回會導致公司資金不充足,作為在研發端極為注重投入的AI公司,賬上資金不充足幾乎是“致命”的。

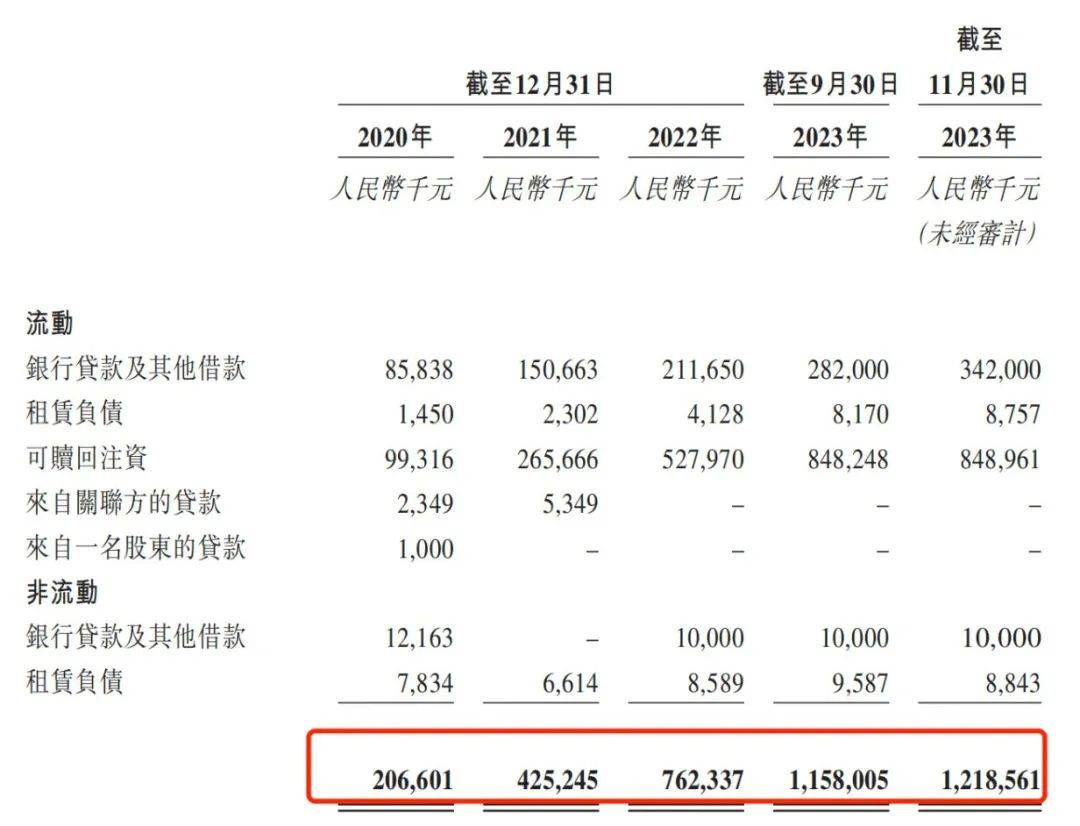

「子彈財經」注意到,聲通科技還存在着大量債務。報告期各期末,公司債務總額分別為2.07億元、4.25億元、7.62億元與12.19億元,聲通科技的負債金額飛速增長。

(圖 / 聲通科技招股書)

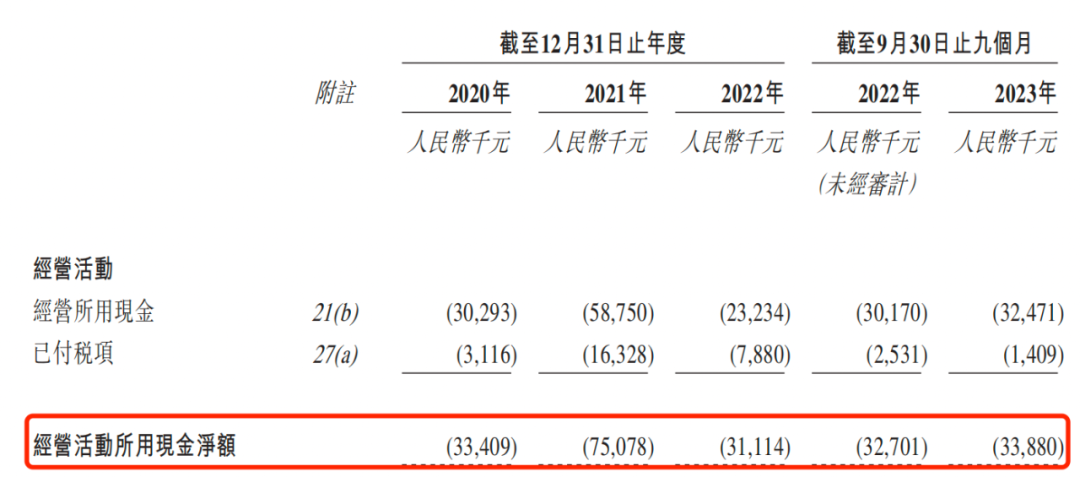

聲通科技的現金流也不容樂觀。報告期內,聲通科技的經營活動所用現金淨額分別為-3340.9萬元、-7507.8萬元、-3111.4萬元與-3388萬元,處在連年淨流出的狀態。

(圖 / 聲通科技招股書)

此外,截至2023年9月30日,聲通科技僅擁有現金3260萬元。

事實上,聲通科技近年處於“流血”狀態也是公司急於上市募資的原因之一,但二級市場是否會為其買單又是另一個問題。尤其聲通科技面對的客户是政府部門,公司資金緊張的風險會更高。

3、對賭協議“倒計時”,股東IPO前夕減持對於湯敬華來説,聲通科技不得不加速衝刺港交所。

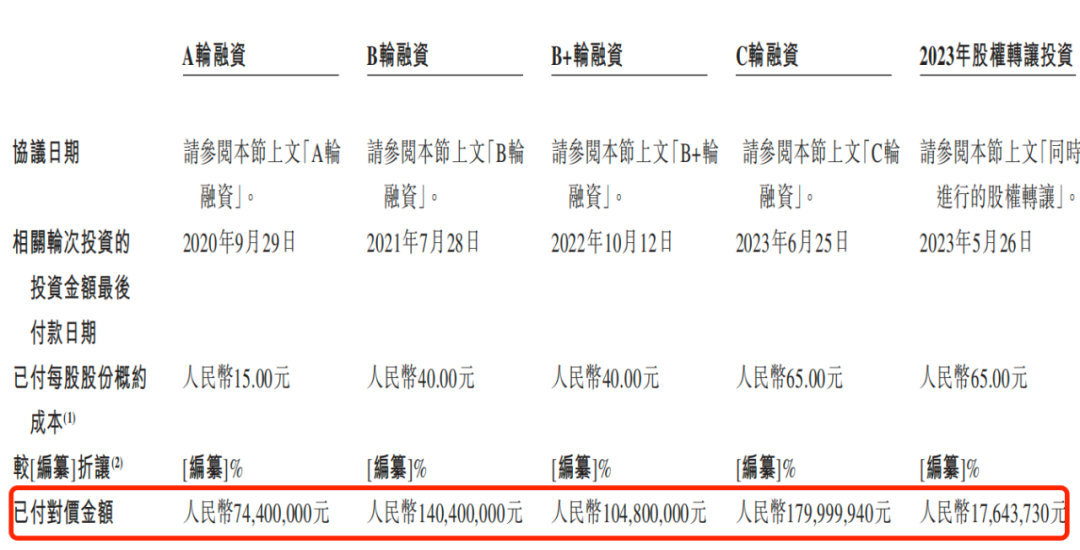

招股書顯示,聲通科技自創立以來吸引了多輪融資,其中更是獲得軟銀的青睞。2020年開始,聲通科技共吸引了A輪、B輪、B+輪及C輪融資,融資金額累計高達5億元。

(圖 / 聲通科技招股書)

聲通科技的投資方包括軟銀中安、盈科資本、嘉興尚裕、莘莊工業區、成都科技創新投資、東浩蘭生、共青城環平、嘉興誠順貳期、浙江久立投資等多家投資機構。

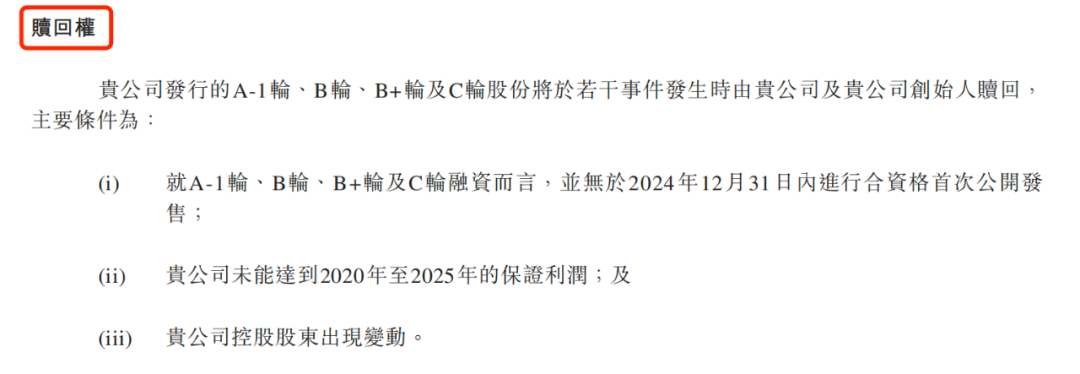

然而,為獲得融資,聲通科技也付出了一些代價。招股書顯示,公司與投資者簽訂了對賭協議,協議權利包括贖回權、清算優先權、反攤薄權等。

其中,就A-1輪、B輪、B+輪及C輪融資而言,若聲通科技沒有在2024年12月31日內成功上市;或公司未能達到2020年至2025年的保證利潤;以及公司控股股東出現變動,聲通科技將會贖回股份。

(圖 / 聲通科技招股書)

因此,留給聲通科技的時間並不多了,一旦上市失敗,身負“對賭協議”的聲通科技,無疑要面對來自投資人的贖回、撤資壓力。

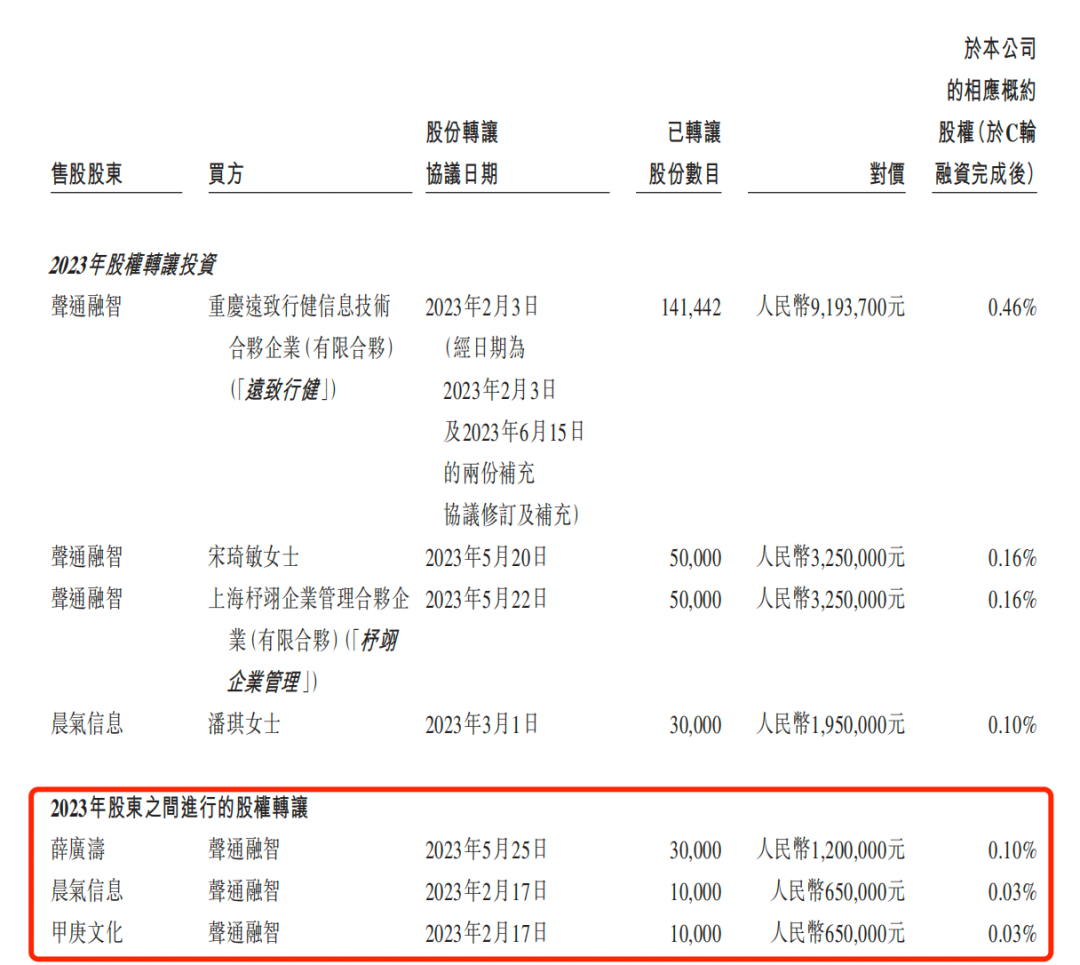

值得一提的是,尚未到達2024年末的時間期限,已有部分股東進行了減持。招股書顯示,2023年,薛廣濤、晨氣信息及甲庚文化分別減持3萬股、1萬股及1萬股,對價金額分別120萬元、65萬元及65萬元。

(圖 / 聲通科技招股書)

這不禁讓人產生疑問,上述幾位股東為何要在聲通科技申報IPO前的關鍵時間點進行減持?是否是對公司的發展信心不足?這還需聲通科技進一步解釋。

澳銀資本董事長熊鋼曾向證券時報表示,此前人工智能或數字化行業頗受投資人青睞,並催生一波估值泡沫,但在目前募投都不理想的情況下,這些公司若再不上市融資補充彈藥,很有可能面臨資金枯竭局面,發展受限,背後的投資機構也有退出的壓力。

因此,若聲通科技無法如期上市,投資者接二連三地退出,將會給公司帶來不小的打擊。在業績及對賭協議的雙重壓力下,聲通科技未來的發展會如何?其能否在最後期限前成功登陸港交所?「子彈財經」將保持關注。

*文中題圖來自:攝圖網,基於VRF協議。