藥明股價暴跌,我們需要關心的可能不僅是“提案”_風聞

氨基观察-生物医药新时代的商业智库和价值灯塔01-29 11:44

為什麼突然暴跌?

1月26日午後,藥明康德、藥明生物突發跳水,直逼跌停板,截至收盤,跌幅分別達10%、18%。

由於藥明系的大跌,也連帶着港股創新藥ETF一度跌停,收盤跌幅達7.65%。

很快,市場發現,暴跌的原因,直指美國政客於1月25日提交的一份《生物安全法案》提案,建議國會阻止外國生物技術公司獲得美國納税人的資金。

簡單來説,一個議員威脅提出法案制裁藥明系,原因還是老調重談的美國國家安全、基因安全。

就這一原因來説,或許只是虛驚一場。一份提案到真正通過國會立法,不僅需要很長時間,概率也極低。有學者統計發現,在第117屆國會第一會期,共有251項涉華提案,但只有2項成為法律,通過率不到1%。

當然,在當前複雜的外部環境下,類似的達摩克利斯之劍會一直高懸。史無前例的全球環境,必然會遇到前所未有的問題。或許,這也會在無形之中,改變生物科技行業的發展走向。

/ 01 / 暴跌始末

1月26日下午14:04,藥明生物由紅翻綠,並在接下來20分鐘內跳水,跌幅超20%;

差不多同一時間,藥明康德開始下跌,並在10分鐘內迅速跌停。

暴跌的還有華大系,以及其他CXO、創新藥企。

很快,市場發現,暴跌的原因是美國議員提交了一份《生物安全法案》提案。

在這份所謂的《生物安全法案》中,他們聲稱對華大基因和藥明康德進行了調查,發現它們對美國的國家安全構成威脅。

比如,華大基因在全球開展業務,在30多個國家/地區運營着基因採集點或“火眼”實驗室,還列舉了過去兩年,美國其他部門如國防部、商務部對華大基因的制裁。

比如,藥明康德已獲得“軍民融合精選混合型證券投資基金”的投資;藥明生物CEO陳智勝曾任中國人民解放軍軍事醫學科學院兼職教授。

該議員建議國會行動起來,阻止美國納税人的錢流向華大基因等公司;防止美國納税人從外國對手那裏購買生物技術設備、服務,也不準向它們提供貸款或贈與資金。

總之,就是一句話,不準美國藥企與這些公司有來往。

並且,他還建議,如果這個法案通過後,美國多個部門要在120天內,制定一份受關注生物技術公司的實體清單。

所謂的“受關注生物技術公司”清單,不只包括華大基因、藥明康德旗下所有的公司,還包括所有涉及生物技術設備或服務的製造、分銷或採購的公司,以及與政府有關係的公司。

打擊面極大,這也對國內整個醫藥行業的二級市場帶來了影響。

/ 02 / 影響幾何

至於該議案的提出,是否如二級市場反應的那樣悲觀,可能是有待商榷的。

大家對美國的實體清單應該不陌生。過去幾年,美國以“國家安全”頻頻將國內一些企業、研究機構“拉黑”。

每一次美國更新實體清單或是有議員提出相關提案,市場難免風聲鶴唳。但那些提案,真正落地的很少。

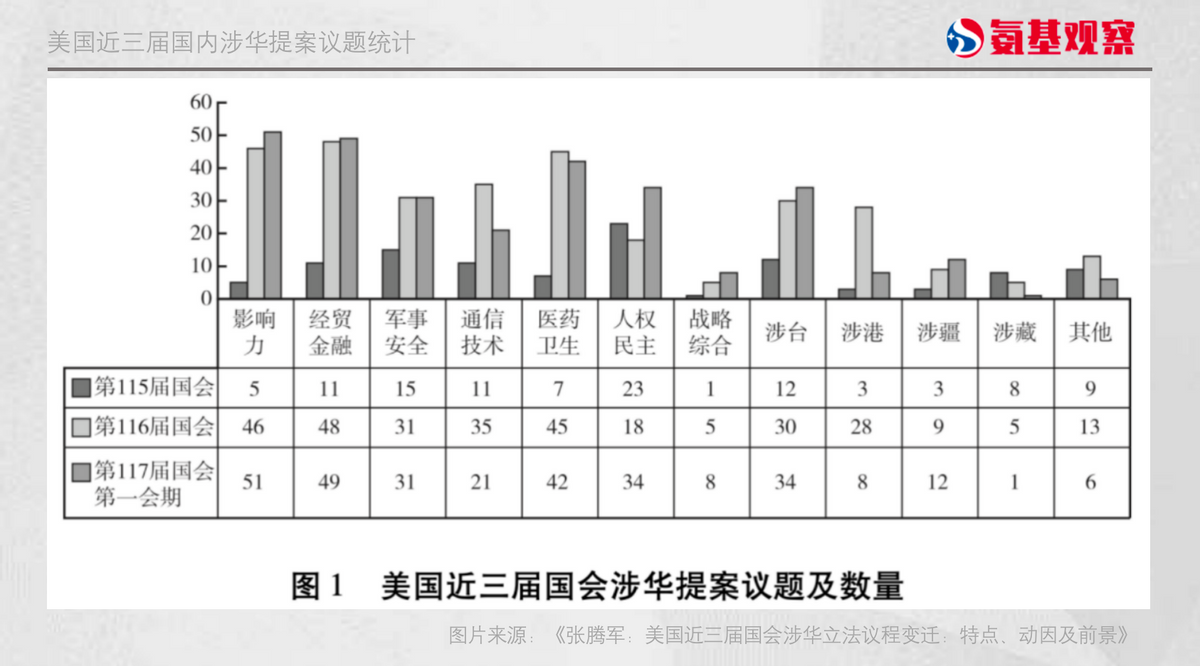

如下圖所示,學者張騰軍統計發現,在第117屆國會第一會期,共有251項涉華提案,但只有2項成為法律,通過率不到1%;第116屆國會這一比率為5%。

正如藥明生物CEO陳智勝回應稱,“這只是一個反華議員的提議,到變成法律是極小概率事件,而且要幾年時間。我個人也沒有在軍方任何機構任職過。我們會盡快公告澄清一下。”

正如藥明生物CEO陳智勝回應稱,“這只是一個反華議員的提議,到變成法律是極小概率事件,而且要幾年時間。我個人也沒有在軍方任何機構任職過。我們會盡快公告澄清一下。”

事實上,上述學者也對美國過去三屆國會涉華提案議題進行了統計。如下圖所示,除了影響力、經貿金融,增長最快的議題便是醫藥衞生領域。

根據上述學者統計,新冠疫情暴發前及初期,美國國會涉華醫藥衞生提案僅有12項,主要聚焦芬太尼問題。

根據上述學者統計,新冠疫情暴發前及初期,美國國會涉華醫藥衞生提案僅有12項,主要聚焦芬太尼問題。

但後來愈演愈烈,上升到了美國醫藥產業鏈和供應鏈對華過度依賴等問題,要求禁止採購中國製造的藥品,鼓勵美國醫藥產業迴流等。

不過,整體上,並沒有具體落地的措施。雖然從情緒上,上述不同議案等提出,擾動了國內生物科技行業的情緒,但並未真正造成實質性影響。

當然,總的來説,類似的事件,接下來可能還會常見。畢竟,美國對於生物科技行業也是空前重視。

2022年,拜登還簽署了一項名為“啓動國家生物技術和生物製造倡議”的行政法令,目的是確保美國在生物技術革命中處於領先地位。

同年9月14日,美國白宮還舉辦了生物技術和生物製造峯會,宣佈將利用超過20億美元的資金,扶持本土生物醫藥產業的發展,減少對國外供應鏈的依賴。

很顯然,隨着國內生物科技產業的崛起,行業之外的碰撞會逐漸增多。但真正對於產業的影響有多大,或許要客觀看待。

/ 03 / 動態權衡

在實質性政策之外,我們仍然要關注“情緒”本身對於市場發展走勢的影響。畢竟,只要這個達摩克利斯之劍一直高懸,必然會影響部分市場參與者的決策。

比如,去年在阿斯利康分拆中國業務傳言之後,海外媒體引用分析師觀點表示,“每一家在中國擁有強大業務的跨國公司”似乎都考慮過類似的舉措,並提出葛蘭素史克可能也會分拆上市業務。

在市場看來,這些藥企之所以會做出這一決定,是為了避免由於國際局勢問題,被迫進行重大重組。市場認為,這一舉措不僅能夠使得該業務擁有新的融資渠道,並且能夠成為更合理的中國國內業務,減小風險敞口,一舉多得。

當然,事後阿斯利康對分拆傳言進行了闢謠。但MNC在華業務的大調整,卻是時時刻刻在發生的。

或許,這也會影響生物科技的併購生態。此前,麥肯錫便在一份報告中指出,跨國藥企因為地緣因素,並不會貿然出手收購中國biotech。

受到影響的不會只是海外企業,也包括國內選手。通過自主創新取得某一個產品產業鏈的競爭力,過去是中國的弱勢。即使現在,在生物醫藥方面,中國的一些高端儀器設備、試劑、耗材等也依賴進口。

當外部環境愈發複雜,藥企有理由多做一步、多考慮一重因素。比如產品層面,是否需要基於全面衡量,做出新的戰略部署。

總體而言,不管外界環境如何變化,國內生物科技行業向上的事實不會被改變。

對於國內一些公司來説,這種需要減少對美國技術、產品依賴的新局面,未嘗不是一個新的機遇,讓公司重新審視自己在產業鏈中的位置,並進行更多的技術積累、戰略佈局,以應對風險。

比如,國內醫療器械廠商,除了尋找其它國家的替代供應商,近幾年都在積極地進行技術攻關,幫助培育國內上游零部件供應商;創新藥企也在加大對於源頭創新的投入,對於核心技術的研究。

風浪越大越要向前。