服飾行業,上演冰與火之歌_風聞

零售公园-22分钟前

四成企業虧損,服飾行業如何自救?

作者丨顧森柒

出品丨零售公園

近來,服飾行業高度承壓,相關企業都講起了“新故事”。

最亮眼的是鴻星爾克:2024年3月初,鴻星爾克召開一年一度的303運動科技日,發佈“為國民運動而生”的全新品牌戰略,對品牌、產品和服務進行全面升級,推出芷境PRO、芷境2、極風2等高端新品。

事實上,除了鴻星爾克希望借專業化的品牌戰略與高端產品謀求破局,安踏、森馬、三夫户外等服飾企業也紛紛借併購和孵化,開拓新業務,提升自己的抗壓能力。

服飾企業主動求變確實值得鼓勵,但需要注意的是,當下服飾消費者的決策變得越發理性,如何賦予自家產品更強的競爭力和吸引力,才是服飾企業需要解決的首要問題。

一、消者決策理性,服飾行業日趨下行

眾所周知,過去幾年的周遭環境,給服飾行業帶來了巨大的下行壓力。

第一財經商業數據中心統計的數據顯示,2022年,66家服飾上市公司中,28家出現虧損,佔比42%,其中7家為上市以來首次虧損。

加上消費者決策日趨冷靜,服飾行業遲遲未能迎來強勢復甦。

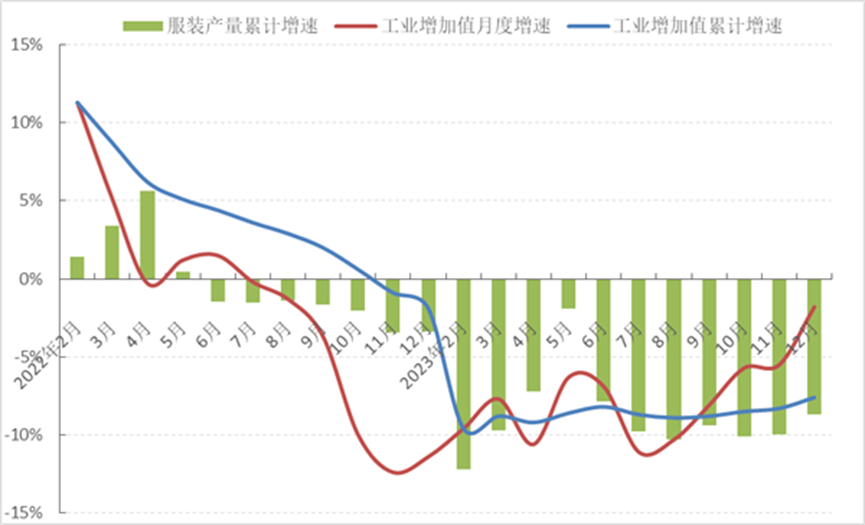

圖源:國家統計局

根據國家統計局披露的數據,2023年,服裝行業規模以上企業梭織服裝產量為65.56億件,同比下跌15.01%,針織服裝產量為128.33億件,同比下跌5.08%,降幅同比分別加深9.86和2.84個百分點。

同時,因國際市場需求收縮,中國服裝出口也出現了負增長。2023年,中國累計完成服裝及衣着附件出口1591.4億美元,同比下跌7.8%。

眾多因素堆積,在此背景下,自然有眾多服飾企業身陷虧損泥潭。

據不完全統計,目前已有32家服飾上市企業披露2023年業績預告,其中貴人鳥、如意集團、ST步森等12家企業預虧,佔比37.5%。

事實上,不止貴人鳥、如意集團等本土服飾企業高度承壓,海外服飾品牌甚至都開始敗走中國市場。

比如,2023年初,Zara相繼關停上海南京西路店和杭州延安店,8月又關閉汕頭星湖城專門店。財報顯示,截至2023年7月31日的六個月,Zara門店減少46家。

無獨有偶,近年來,H&M也頻頻關閉中國門店。財報顯示,2019年—2021年,H&M在中國關閉75家門店。2023年以來,H&M在杭州、珠海、青島等城市開設的門店陸續關停。

二、忽視市場趨勢,部分服飾企業虧損加劇

不可否認的是,服飾行業下行壓力較大,是諸多服飾企業身陷虧損泥潭的關鍵誘因。

但結合財報來看,沒有及時結合市場趨勢調整自身的經營策略,或許才是諸多企業虧損的根本原因。

早前,中國曾興起消費升級熱潮,諸多服飾企業紛紛致力於推出高端產品,從而贏得了不俗的業績。

不過消費增速斷檔的出現,讓中國消費者紛紛為了守住“現金流”而理性消費,導致一眾盲目追求高端戰略的服飾企業遭遇滑鐵盧。

以李寧為例,過去幾年,其高端跑鞋售價持續飆升,從499元一路上漲至1099元。

然而,2023年上半年,李寧卻身陷“增收不增利”泥潭。財報顯示,2023年上半年,李寧營收140.19億元,同比增長13%;歸母淨利潤21.21億元,同比下滑3.11%。

一方面,李寧高端產品售價持續攀升,另一方面,李寧的淨利潤規模卻同比下跌。

這説明,李寧的高端產品市場接受度有限,不得不大力促銷折扣。

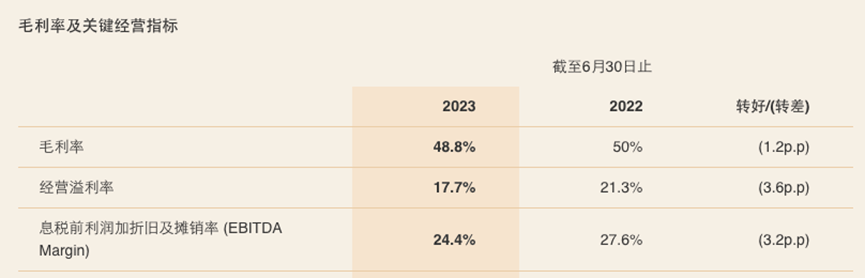

圖源:李寧2023年上半年財報

財報顯示,2023年上半年,李寧毛利率為50%,同比下跌1.2個百分點。針對毛利率為何下降,李寧解釋稱,主要“為公司為了促進消費,增加了在線渠道和零售終端的折扣力度。”

除了產品的定價超出了消費者市場的承受能力而使服飾企業業績承壓,也有部分企業因過分高估市場前景,採取積極擴張策略而面臨巨大的減值壓力。

以貴人鳥為例,2023年業績預告顯示,公司預計淨利潤為虧損4.85億元,同比擴大50.5倍。

對此,貴人鳥解釋稱,主要“受宏觀經濟形勢和公司2023年度計提大額資產減值損失和信用減值兩方面的影響。”

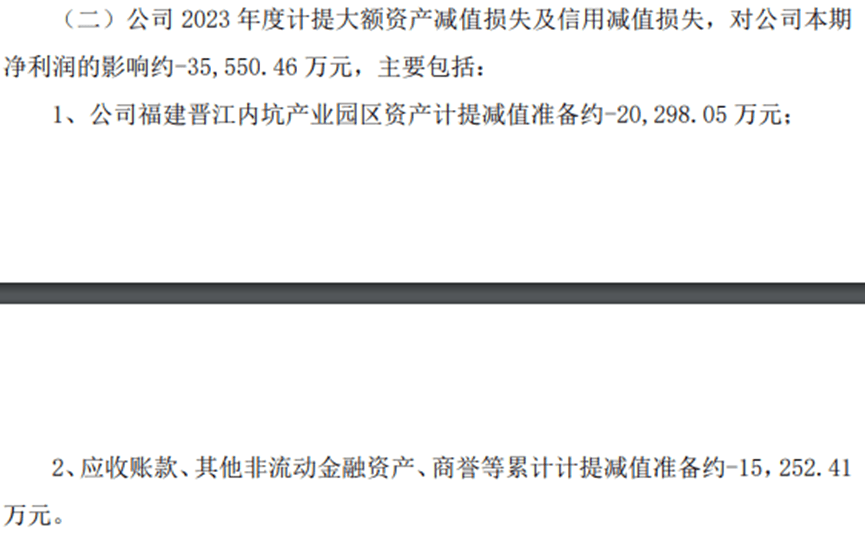

圖源:貴人鳥

官方資料顯示,2023年,貴人鳥計提大額資產減值損失及信用減值損失對淨利潤的影響達到了-3.56億元,佔總虧損的73.40%,包括公司福建晉江內坑產業園區資產計提減值準備-2.03億元以及應收賬款、其他非流動金融資產、商譽等累計計提減值準備-1.52億元。

據悉,貴人鳥福建晉江內坑產業園區於2015年開工,為運動鞋服供應鏈建設項目。彼時,貴人鳥運動鞋持續熱銷,確實有必要加強供應鏈建設,降本增效。

不過,近兩年,隨着市場競爭加劇,以及公司盲目擴張造成資源浪費,貴人鳥鞋服業務的市場影響力卻持續下滑。財報顯示,2023年上半年,貴人鳥鞋服業務營收2.32億元,僅佔總營收的32.43%。

貴人鳥已經決定,逐步退出運動鞋服業務,此前基於樂觀市場前景打造的內坑產業園區自然需要計提鉅額減值準備。

綜合來看,近兩年,大部分服飾企業業績承壓,固然與行業大盤下行壓力較大有一定聯繫,但更重要的,其實還是因為這些企業的戰略與消費者的需求存在一定裂痕。

當下,消費者的需求愈發多元,並且決策更加理性,市場競爭愈發激烈的背景下,不具備核心競爭力的企業,很難贏得市場關注。

三、六成企業盈利,服飾行業自救效果顯著

儘管目前來看,2023年,有接近40%的服飾企業身陷虧損泥潭,但整體而言,也有超六成的企業實現盈利,佔比相較2022年有所增長。

由此來看,其實大部分服飾企業都邁上了復甦的康莊大道。

這很大程度上是因為,服飾企業敏鋭洞察消費者市場趨勢,在產品和渠道層面做出了針對性的調整。

比如,隨着中國製造能力不斷提升,以及消費者對本土品牌的認同感不斷提高,國潮品牌正日益成為消費者關注的熱點。

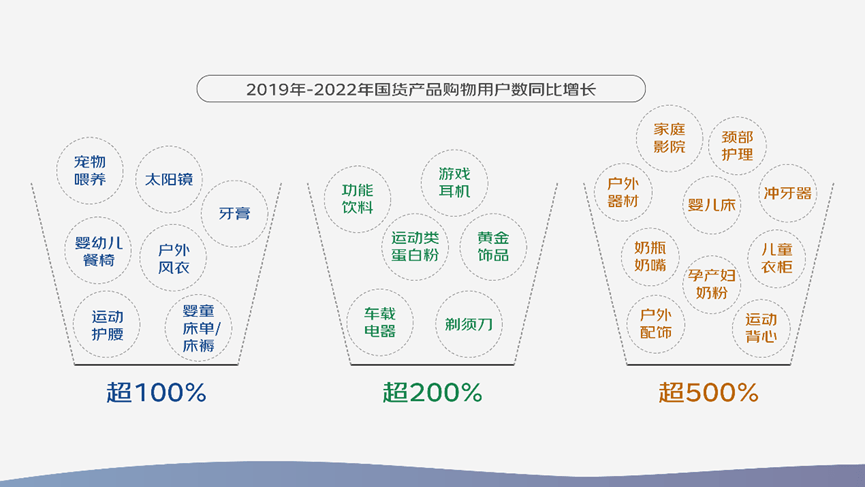

圖源:京東

京東消費及產業發展研究院披露的《2023中國品牌發展趨勢報告》就顯示,2019年—2022年,購買國潮相關商品的消費者數量增長74%,成交額增長355%。

其中,比音勒芬的案例較為典型。

過去幾年,比音勒芬先後和故宮文化、非遺蘇繡工藝傳承人張雪達成合作,推出一系列聯名服飾。

得益於此,比音勒芬的業績穩步攀升。財報顯示,2023年前三季度,比音勒芬營收27.96億元,同比增長25.67%;淨利潤7.58億元,同比增長32.17%。

與此同時,隨着旅遊需求井噴,户外用品行業也開始飛速成長。

中國紡織品商業協會户外用品分會披露的數據顯示,2022年,中國户外用品行業市場規模為1971億元,預計2025年將增至2400億元,增長21.77%。在此背景下,諸多户外服飾相關企業也迎來了新的發展契機。

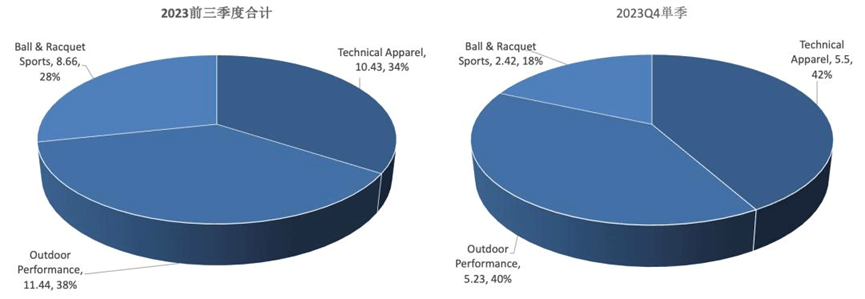

圖源:亞瑪芬體育招股書

比如,2024年2月1日,亞瑪芬體育登陸紐交所,成為自2023年9月份以來全球規模最大IPO,發行市值63億美元。

財報顯示,2023年,亞瑪芬體育以始祖鳥為核心的“機能服裝”營收15.9億美元,同比增長45%;中國市場營收8.41億美元,同比增長61%。

耐人尋味的是,始祖鳥是典型的輕奢品牌,產品售價動輒數千元,雖然售價高昂,但始祖鳥依然可以贏得中國市場。

究其原因,一方面固然是因為其產品特質契合市場需求,另一方面或許也是因為產品創新力不俗。

為了實現完美的防水效果,自創立以來,始祖鳥就不斷精進拉鍊技術,2016年推出了RS拉鍊無需拉鍊倉,當拉鍊完全拉上時,拉鍊頭可以自動封口,省去拉鍊倉同時,可以帶來更好的防水效果。

對比而言,李寧、鴻星爾克等品牌雖然也在耕耘高端市場,但研發力度很弱。

財報顯示,2020年—2022年,李寧研發費用分別為3.23億元、4.25億元、5.34億元,營收佔比分別2.2%、1.8%、2.1%。與李寧類似,鴻星爾克董事長吳榮照曾透露,鴻星爾克每年投入的研發費用僅為數千萬元。

研發力度較弱,決定了李寧、鴻星爾克高端產品的核心競爭力也較弱,不容易持續贏得消費者追捧。

目前,亞瑪芬體育已被安踏收購,隨着深入挖掘户外服飾增量紅利,其或許將成為安踏重要的成長引擎。

過去幾年,諸多服飾企業除了在產品層面結合市場的需求進行針對性調整,還迎合電商直播的市場熱潮,調整渠道。

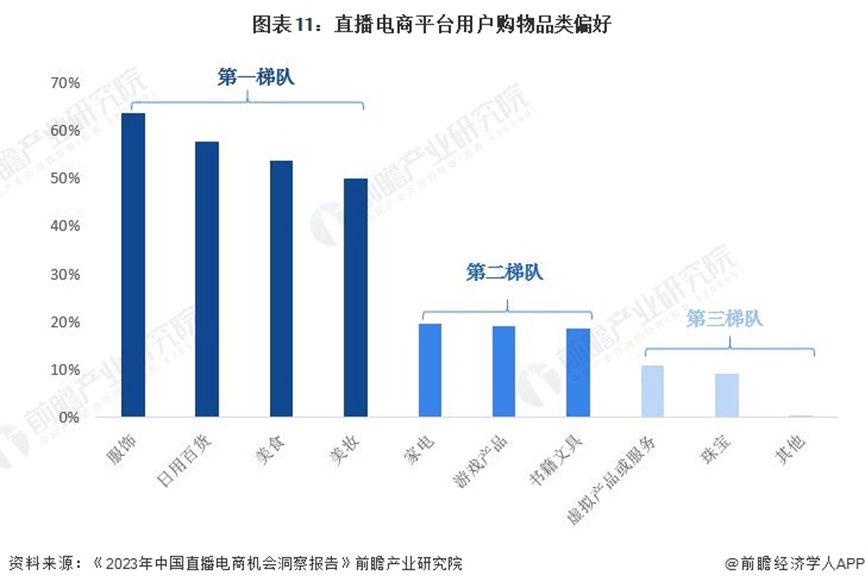

圖源:前瞻產業研究院

《2023年中國直播電商機會洞察報告》顯示,超50%的直播電商用户偏好在直播電商平台購買服飾、日用百貨、美食等產品。

在此背景下,以美特斯邦威為代表的服飾企業正加緊佈局直播電商渠道。2023年8月初,美特斯邦威正式開啓抖音開播。

直播紅利賦能下,美特斯邦威業績迎來強勢復甦。財報顯示,2023年Q3,美特斯邦威營收2.78億元,同比增長13.94%;淨利潤0.31億元,同比增加144.9%,淨利潤和營收年內首次雙增。

總而言之,大盤不好的情況下,那些能夠積極結合市場趨勢,調整自身產品策略和渠道的企業,更能收穫不俗業績。

由此可見,目前,中國服飾行業開始告別以營銷為最大驅動力,向綜合產品力進發的時代。

接下來服飾行業相關企業,如果想進一步打開成長空間,那麼就需要結合市場趨勢,着重調整產品、渠道、研發方向。