2024年,誰會是最先撐不住的新勢力?_風聞

酷玩实验室-酷玩实验室官方账号-13分钟前

2024年的電車圈進入了**“地獄難度”**模式。

比亞迪連續降價、小米SU7火熱上市、特斯拉自動駕駛有望進入中國。車型、價格、技術,2024年的車企哪點都不能疏忽。

從小米SU7三月底上市到現在,將近90天過去了,隨着小米SU7距離單月破萬的目標越來越近,小米汽車產能和產品的問題也接二連三浮出水面,即使踩着“前輩們”的肩膀,造車該吃的虧小米還是得一個個吃過才行。

即使如此,小米仍是個攪動市場的競爭對手,撼動了原本屬於“蔚小理”的蛋糕…

01 “攪局者”上市的90天

距離小米SU7上市,已經快過去一個季度了。

從小米汽車官方公眾號公佈的數據,4月、5月小米SU7分別交付了7058和8630台,並且6月份,小米SU7的交付目標是破萬。前幾天小米又官宣截止到6月13日,小米SU7交付已經破兩萬台,淺算一下小米6月前13天交付了4312台,下半個月要交付5688台就能實現破萬的目標。

圖源:微博

一片向好的成績單背後,小米汽車也有隱憂。

從理想汽車公佈的中國新勢力品牌周銷售數據可以看出,4月底開始小米SU7開始發力,從周1100的銷量飆升到2700的周銷量。不過開始進入到五月底六月初的時候,小米的周銷量並沒有持續保持增速,反而出現了滑落。

5月27日-6月2日小米汽車銷量從2700輛下滑至2200輛,到6月3日-6月9日的那一週銷量再度下滑到了2100輛。

圖源:理想汽車公眾號

新車上市,銷量不穩定也是正常的。大環境來説6月本來也是不冷不熱的賣車季節,小週期來看小米SU7最猛的宣傳週期已經過去。

SU7首期權益相當的給力,標準版就包括真皮座椅、車載智能冰箱、豪華音響以及智駕增強功能終身免費使用權,這些權益到了四月底也就終止了,到了5月權益就剩下智駕增強功能以及真皮座椅,兩個“小家電”不再贈送。

另一邊,隨着市面上提車的反饋越來越多一些車軟硬件存在的小問題也逐漸浮出水面。小紅書已經有網友發帖表示自己提車SU7僅20天就修了三次車,當然也都不是什麼大問題,都是車身異響、前備箱滲水、暴雨裏開完車之後翼子板脱落這些小問題。和幾位試駕過SU7的車主交流,大家的感覺也都差不多——大毛病沒有,但也沒有特別驚豔。也有個別車主吐槽了後排空間小、方向盤大轉向的時候手感不好這些細節的問題。

事實證明,即使是後來者,第一款產品也很難避雷車身常見的問題,該踩得雷一個也不會少踩。產品細節問題之外,產能的爬坡也是小米汽車必須親自踩的一個雷。

在眾多退訂小米汽車的聲音中,因等待時間過長選擇放棄的聲音佔了一部分。據意向車主在小紅書透露:3月29晚上下單的車當時顯示的交付週期已經需要17周,也就是幾乎4個半月。我們此前在《誰會買小米SU7》的文中也提到過:現在新能源車競爭已經相當激烈,消費者也越發沒有耐心等待,品質都差不多的情況下,生產時間過長就會成為消費者棄單的因素。

小米汽車經歷着每個新入局者的必經考驗,但頂着**“雷軍效應”**的品牌一進入市場,對原來的新勢力三巨頭來説,也是強勁的對手。

先説和小米SU7最直接競對的小鵬,新勢力三巨頭當中小鵬的日子可以説是最不好過的了。

P7受到特斯連續降價的打擊、G9因為SKU混亂導致小鵬銷量受挫,之後推出的G6變現並沒有非常亮眼,X9作為一款MPV更不是一個走量的潛力股。所以,小鵬宣佈去做10-15萬元的MONA,也傳出和滴滴合作的消息,被大家調侃道要靠**“開網約車”回血**也就是情理之中的操作。

不過,這個價格區間,這個車輛定位聽着又有點耳熟,似乎是打進比亞迪的舒適區了,要做10-15萬元的小鵬估計還得“踢鐵板”。

這頭走量車型的問題還沒解決,那頭小米SU7就上市了。小米SU7上市之後小鵬4、5月的銷量分別是9393輛和10146輛,同比增速從3月的99%迅速下降到了33%還和35%,如果小米SU76月份順利破萬,眼看着追上小鵬就指日可待了。

數據源:小鵬汽車銷量月報

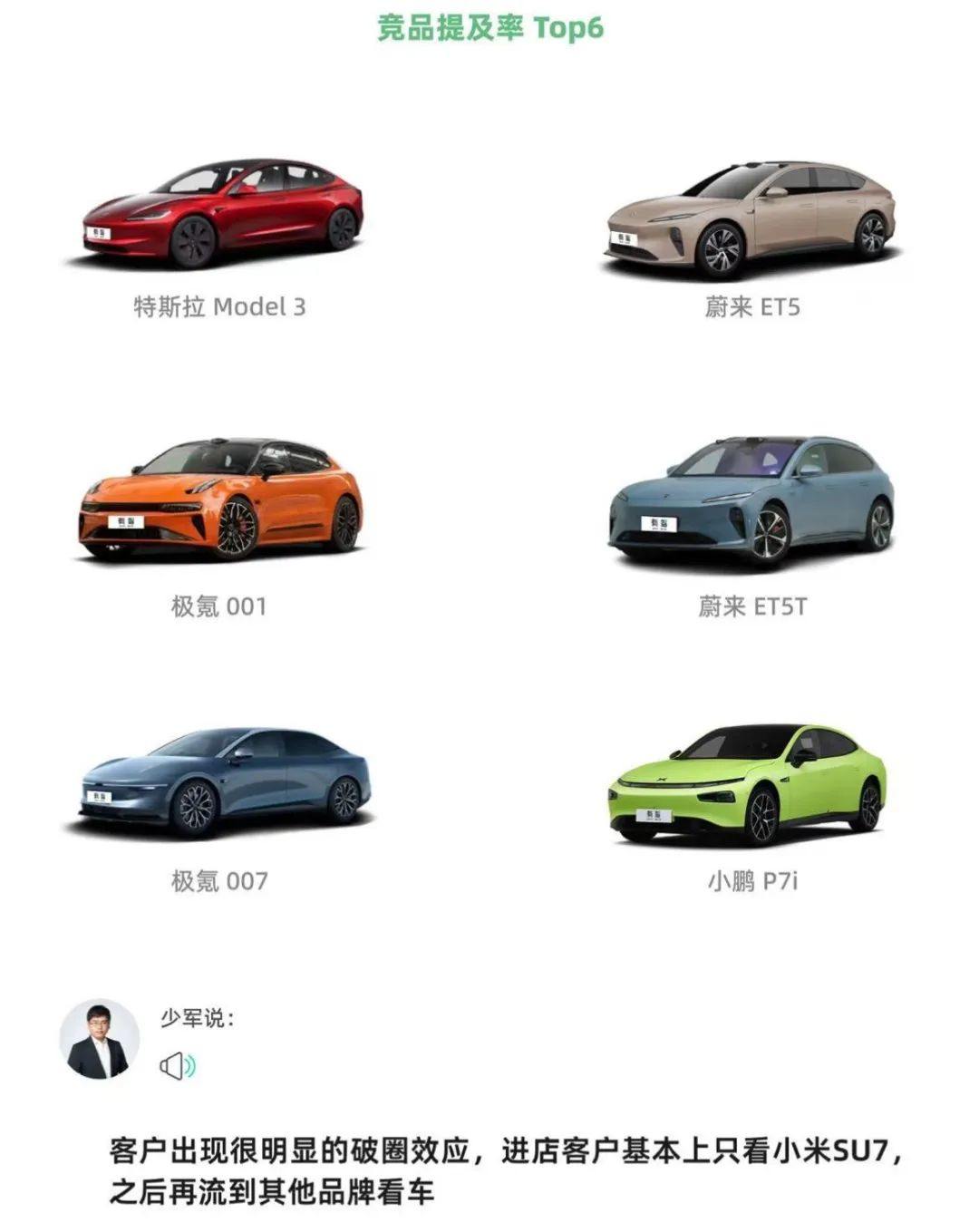

而看起來並不是小米SU7直接競對的蔚來,相比起小鵬似乎接到了一波SU7的流量。根據車fans主理人孫少軍微博發佈的小米SU7上市72小時一線快報,小米SU7的消費者形成了“破圈效應”進店看了SU7之後也會分流到其他品牌去看其他車型,這其中蔚來ET5和ET5T就是對標車型中最經常被提及的兩個。

孫少軍也在其微博中説道,小米汽車的分流直接給極氪和蔚來每週帶來300-500台增量。

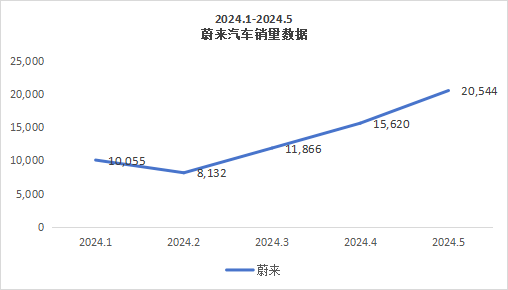

在此之上,蔚來在3月還調整了 BaaS 電池租賃的買車方案,內因外因雙重影響下,蔚來從4月開始銷量環比猛增,到5月更是突破兩萬輛。

數據源: 蔚來汽車銷量月報

不過這背後,也有蔚來以價換量和連續虧損的隱憂。2024年第一季度,蔚來汽車虧損52.6億元,如果從2018年上市算起蔚來汽車上市第六年頭已經虧損了超過900億元。

數據源: 東方財富

目前看起來受到小米SU7影響最小的就是理想,不過今年理想也有自己的難題。

理想推出MEGA之後,發現純電之門並沒有想象中好跨越。根據《車市車圈》公眾號統計,5月份理想MEGA只賣了600多台。原本打算在今年持續發佈純電車型的理想也在上個月宣佈暫停今年純電車型的發佈,改為明年上半年。

小米汽車上市之後,很多人覺得原本的新勢力三巨頭會從“蔚小理”變成“蔚小理米”的四小龍。現在看起來,四小龍成型之前,各自的日子都有點難熬。

02 進入“混戰”

今年難熬還不止“蔚小理米”,上到特斯拉下到老頭樂,只要是電車,日子都不好過。

**論其原因,就是卷,**而且還不知道該往哪卷,所以只能什麼都卷。

卷價格自然是首當其衝。不論什麼價格區間的電車,都逃不過降價。

有的是明着降價,比如比亞迪。開年不久,比亞迪就推出以“電比油低”為Slogan的降價政策,秦PLUS和驅逐艦05都推出了7.98萬元起售的“榮耀版”,除此之外比亞迪海豚、漢、唐等車型紛紛推出榮耀版,降價幅度最高5萬元,降價後比亞迪多款車型“殺入”了10萬元以下。

圖片源:蓋世汽車

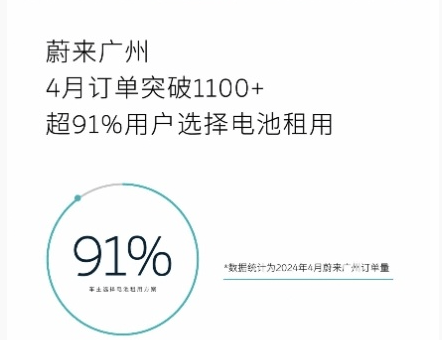

有的是暗着降價,比如蔚來。3月推出全新 BaaS 電池租賃的買車方案後75kWh 電池包每月租金從 980 元下調至 728 元(降價 252 元)、100kWh 電池包每月租金從 1680 元下調至 1128 元(降價 552 元)、取消非服務無憂用户另需支付的 80 元電池保障費用等等。

圖片源:蔚來官網

很直觀的結果就是:

75kWh 標準續航版本的 ES6,起售價為 33.8 萬元,選擇 BaaS 電池租用服務後,車輛的總價為 26.8 萬元;同樣是 75kWh 標準續航版本的 ET5/T,起售價為 29.8 萬元,選擇 BaaS 電池租用服務後,車輛總價則為 22.8 萬元。(來源:電車實驗室)

降價,作為最樸實無華的一種商戰手段,雖“可恥”但實在有效。

官宣降價之後,比亞迪3月份銷量環比增加147.8%、同比增加46.34%,5月銷量更是達到33.18萬輛;同樣在更新買車優惠後,蔚來在4 月公佈的廣州地區訂單情況數據顯示該月廣州共計收到超過 1100 張訂單,而選擇電池租用方案的用户比例達到了 91%。

圖片源:微博截圖

降價和降價都有不同的目的,比亞迪是為了搶佔10萬元以下的市場,蔚來是為了加速換電服務的商業化,總之暫時的降價都是為了以後賺錢。不過,降價也會苦了同行,消費者才不管企業降價背後的目的,所以一家降價大家就得跟進。

降來降去,就成了毛利率守衞戰。

其中底氣最硬的就要屬比亞迪了。2024年第一季度,比亞迪毛利率仍在超過20%的水平,對他們來説這價格戰還能玩一陣子。

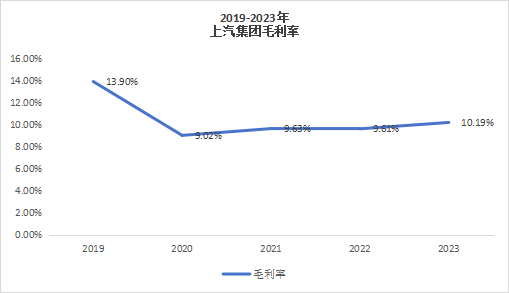

但並不是所有車企都這麼豪橫。同樣在10萬元級別以下車型,2020年五菱宏光EV上市後曾一度成為A00級別電車的銷冠,不過上汽集團整體的毛利率也從2019年14%的水平下降到9-10%的水平。

財通證券的一份研報顯示,根據市場各種零部件供應商公開的成本價預估,五菱宏光MINIEV的毛利率有可能只有2%至3%。(來源:紅星新聞)

數據源: 東方財富

變相降價的蔚來在2024年第一季度毛利率下降到了10%以下的水平,小鵬控本見效本季度毛利率為12.89%,理想則表現較好仍處於20%以上的水平,這也由於MEGA對理想毛利率的影響尚未體現在一季報中。

如果説持久的價格戰比拼的只是企業的耐力,那麼車型定位的混戰就更是考驗實力。

當年新勢力剛剛出圈的時候,“蔚小理”都還有很清晰的定位,理想就做混動奶爸車、小鵬以智駕見長、蔚來做社交和高端,且不説這些定位市場空間如何,但至少都是各司其職。再看2024年,電車圈進入了“混戰”。

理想殺入純電、比亞迪和“老頭樂”搶市場、小鵬開始做網約車,蔚來也推出第二品牌“樂道”,以前國內的新勢力品牌都有點想跟着特斯拉做“大單品”,到了今年,大家都想通了,在中國車企市場,要打好仗還得是孩子夠多才行。

圖片源:蔚來官網

價格、產品、服務的“混戰”背後反應的時一個現象——電車發展至今已經進入了一個平台期。

以前電動化時代,誰的真實續航長、充電樁多,誰就性能出圈了;後來智能化時代,誰交互做得更絲滑、智駕做得更細緻誰就技術領跑了。

但是到了2024年,我們發現,電動化也好智能化也好,能解決的問題大家做得差不多,解決不了的問題誰也解決不了。極端環境下續航虛標、自動駕駛的開放問題,這些都已經到了一個瓶頸期。

一下子能殺死遊戲的因素沒了,大家只能綜合格鬥。

03 誰會出局?

足夠細分的賽道和差異化的競爭像是個“遮羞布”,現在這層布被掀開了,有人就要熬不住了。

今年有兩種車企會很“頭疼”,第一種就是沒想好自己到底要賣什麼的。

在這點上,新勢力中的理想就似乎陷入困境。

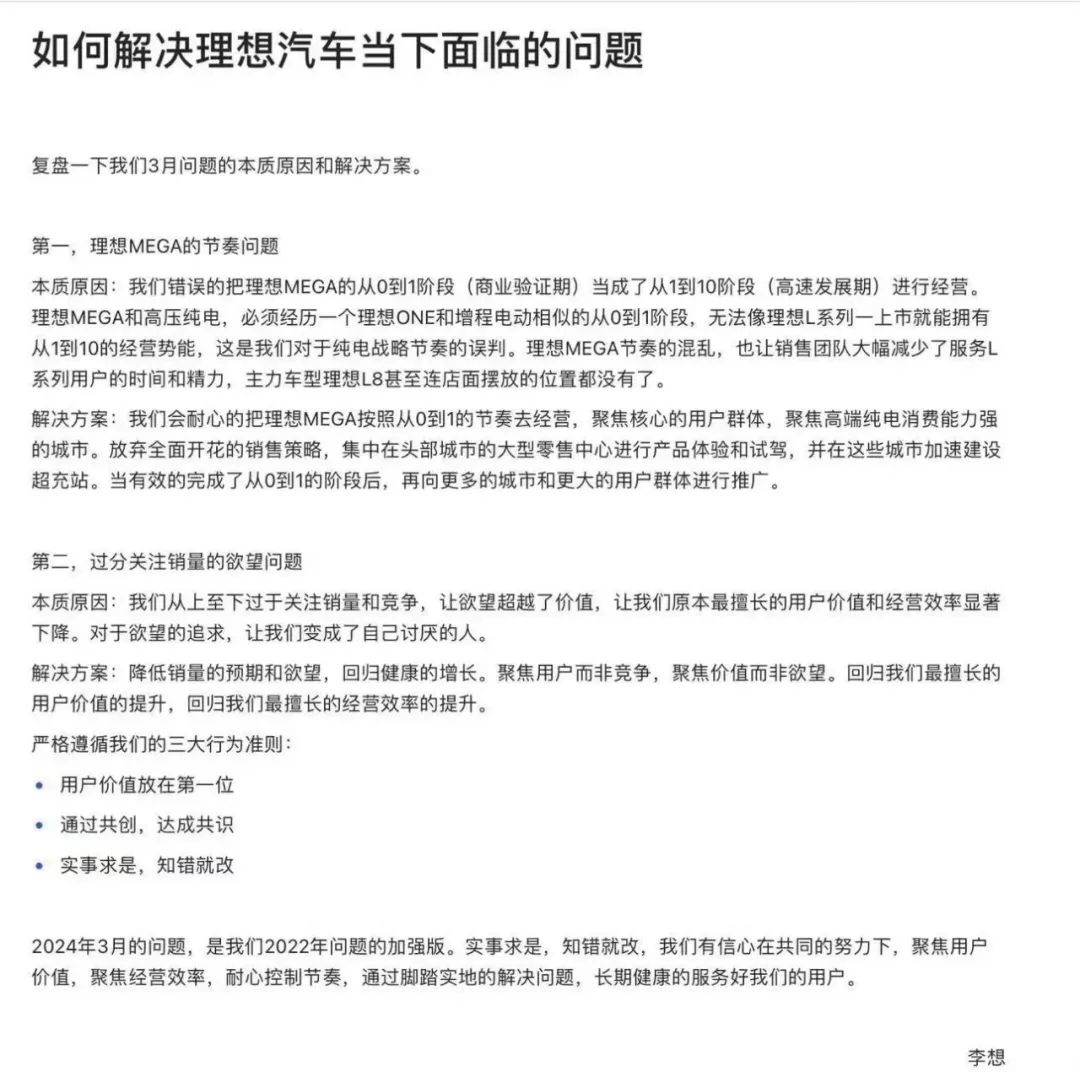

MEGA情況不佳,李想叫停了今年原計劃的純電車型的上市,綜合來看這是用“短痛”代替“長痛”的好辦法。

對於暫停下半年純電車發佈的原因,李想説了兩點:其一,自營超充樁是銷售中高端純電 SUV 必要條件,大致要做到特斯拉中國的數量水平——超 1900 座超充站;其二,如果要支撐一個月銷量過萬的新車型,理想測算要在全國新增 500-600 個固定展位,否則會出現車型增加,銷量卻沒增加的情況。

這表面的兩點原因其實和李想此前對MEGA銷量不佳的深層分析是呼應的,在當時的微博中李想就説把MEGA從0到1的過程誤認為是從1到10的過程,換句話説,MEGA的挫敗讓李想明白了甭管此前增程賣得多火,進了純電的門,就得從頭競爭。

新車型、新定位、新競爭,好漢不提當年勇了,所以李想迅速切換了純電車競爭需要的因素,比如足夠多的基礎設施、展位等等。

其實小鵬當年也遇到了相似的問題,P7出圈之後小鵬曾經以智能化為核心標籤,但是隨着各家車企都在往智能化上使勁小鵬的競爭優勢就被稀釋了。

於是乎,反應過來的小鵬也表示智能化之外電動化也是小鵬重要的策略,不過之後從小鵬重要的策略來看,比如挖王鳳英來做銷售渠道的優化、做MONA這種中低價位車型,更多還是圍繞解決銷量本身,而非尋找下一個爆點定位來解決問題。導致現在的小鵬就處於有點尷尬的位置,好像大家並不能一下子説出他到底在賣什麼車。

這種定位模糊的問題長城也有,長城在燃油車時代最熱銷的哈弗H6定位就很明確,大空間、能拉貨能帶人的複合功能、便宜,受眾人羣相當明確。

現在長城發力純電家族,從新能源品牌來看,長城旗下有皮卡炮系列、越野坦克系列、平價哈弗系列、中高端魏系列以及女性向歐拉系列。不過從定位明確度來看,除了主打純電越野的坦克,剩下的品牌似乎都有些“抽象”。

購車不同於其他消費品,雖然搞不清楚是什麼但是可以買來試試,購車的決策往往需要伴隨清晰的需求,因此2024年還在模糊定位的車企,已經非常危險了。

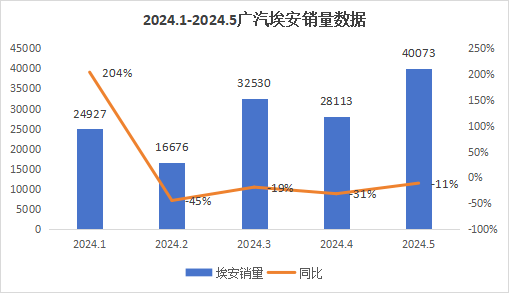

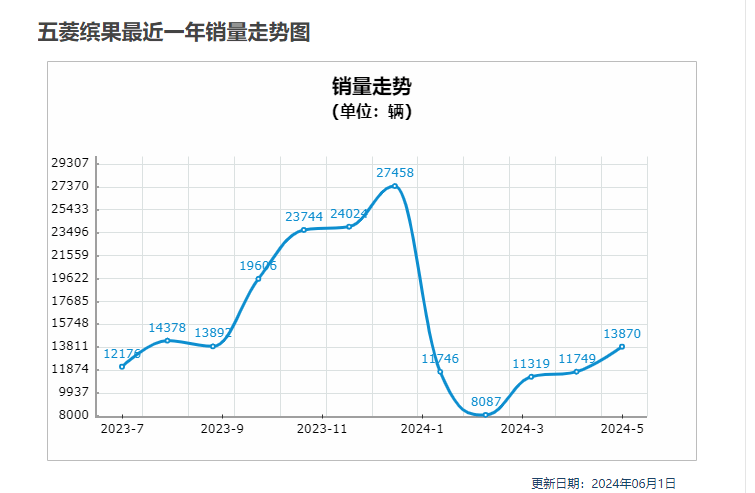

還有一種車企也很頭疼,就是沒想好怎麼賺錢的車企。比如,被比亞迪的降價雪上加霜的10萬元以下級別的埃安和五菱。

從乘聯會公佈的數據中,可以看出,2023年全年,純電市場排名中比亞迪位居第一,佔比總市場份額的26.1%,而上述提到的廣汽埃安和上汽通用五菱分別排名第三和第四,位於特斯拉之下,佔比都為9%。而排名第六的長安汽車,其知名度較高的純電車型長安Lumin售價也在10萬元以下的區間。

這個排名告訴我們兩件事:1. 十萬元和之下的車型熱銷程度僅次於比亞迪和特斯拉,換言之這個價位的市場需求仍然非常強勁;2. 如果比亞迪能通過降價吞佔廣汽埃安和上汽通用五菱的市場,那麼比亞迪的市佔率會達到34%左右的超高水平。

圖片源:乘聯會

也就是説,從競爭角度來看,比亞迪連續的降價頗有要單挑十萬元新能源車市場的意思。

數據源: 埃安公眾號

而被挑戰的車企銷量已經開始受到影響,比亞迪2月宣佈降價,廣汽埃安的銷量從今年二月由同比增長轉為持續四個月的同比下降;去年3月底上市的五菱繽果除了在今年三月有同比增長之外,4月和5月的銷量較去年都有微降。

圖片源:車主指南

比較麻煩的是,十萬元以下級別的車型本來就很難在定位和性能上玩出花來,走的就是薄利多銷,現在面對比亞迪的持續猛攻,如果“多銷”也受到影響,要怎麼持續盈利就是個很大的問題。

當然,不只中低價位的車有盈利的困境,主打高端的蔚來也不賺錢,上文我們就提到蔚來連續虧損的問題,從各種政策可以看出,蔚來是鐵了心要走服務這條路,尤其是換電。但是換電的商業化路徑仍充滿挑戰,比如電池質量不穩定、消費者對換電與充電效率最優解的不同看法,還有顯而易見最大的bug——換電站的運營成本太高。

以價換量、以短暫的虧損換持久的增長,這是電車的故事,但這已經是舊的故事。

消費者和投資人的耐心都在逐漸消磨,錢難賺,故事更是不好講。

2024年的車圈,既分勝負,也決生死。