創新藥出海“局中局”_風聞

氨基观察-生命科技新时代的商业智库和价值灯塔2小时前

老大哥恆瑞醫藥開了個頭,通過技術入股,與海外資本一起攢局,其他創新藥企正在迅速跟進。

7月9日,康諾亞宣佈,將兩款臨牀早期雙抗產品CM512、CM536在除大中華區以外的全球範圍內開發、生產和商業化的獨家權利有償許可給美國Belenos公司。

根據許可協議,Belenos將向康諾亞支付1500萬美元的首付款和近期付款,開發、監管和商業里程碑最多1.7億美元,並在一定時間內支付銷售分成。算下來,交易總額為1.85億美元。

除此之外,康諾亞還將通過全資子公司一橋香港獲得Belenos 30.01%的股權。

除了產品過於早期、金額較小,可以説,康諾亞這次談成的BD,與恆瑞醫藥此前的做法,如出一轍。

Belenos也是為此次交易,上個月才剛剛成立的公司,背後站着全球最大的健康產業投資機構OrbiMed。在這次交易完成後,OrbiMed持有Belenos 50.26%的股權。

行業人士“三句半醫藥評論”將這一模式概括為:找不到MNC就先賣給中間商,沒有中間商就和海外資本一起創造中間商。

雖然頗有資本運作的味道,但不能否認這種出海模式的好處,既能通過早期管線創造一定價值,又能通過股權,降低自身風險、鎖定更多遠期收益。

康諾亞之後,是否還會有其他創新藥企跟進還不可知。但一個事實是,在出海這條路上,國內創新藥企越來越會操盤了。

/ 01 / BD新趨勢

儘管手握首個申報上市的國產IL-4Rα抗體CM310,但康諾亞一直在賣賣賣,通過BD來共擔風險、“間接融資”回血。

根據康諾亞官網信息,其在研的11種候選藥物已有近半對外授權。

在自免領域,康諾亞與石藥集團達成了兩項合作。2021年3月,石藥集團支付7000萬元首付款及1億元的開發里程碑付款,引進了CM310治療中重度哮喘、慢性阻塞性肺病(COPD)等呼吸系統疾病的國內權益。

同年11月,康諾亞將CM326在中重度哮喘和COPD等呼吸系統疾病的中國權益(不包括香港、澳門及台灣地區)授予石藥集團,以獲得後者支付的1億元首付款及根據開發進度支付的最高1億元開發里程碑付款。

在腫瘤領域,康諾亞則先後與諾誠健華、阿斯利康達成合作。其中,其與阿斯利康的合作總額達12億美元。

2023年2月,康諾亞將CMG901的獨家全球開發權益授予阿斯利康,由此獲得6300萬美元的首付款,以及最高11.25億美元的里程碑付款。

這一次,或許是受到恆瑞醫藥的啓發,康諾亞的BD策略升級了。

除了首付款、里程碑款等常見的BD條款,康諾亞還將通過全資子公司一橋香港獲得Belenos 30.01%的股權。

而Belenos看中的兩款雙抗產品CM512、CM536,前者剛剛在國內申報臨牀,後者還處於更早期的臨牀階段,康諾亞並沒有披露過這兩個產品的公開信息。

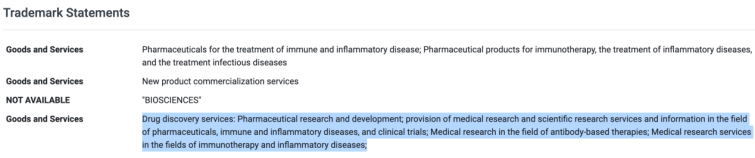

根據Belenos的商標註冊信息來看,大概率是自免領域的雙抗產品。這也是海外頗為熱門的交易領域。

儘管過於早期,管線前途尚未可知,但這並不妨礙為公司創造價值。此次交易,康諾亞獲得的首付款和近期付款為1500萬美元;除此之外,雙方還簽訂了供應協議,Belenos有權向康諾亞或其合同生產商,採購所需數量的CM512及CM536以便進行該等臨牀試驗。

儘管過於早期,管線前途尚未可知,但這並不妨礙為公司創造價值。此次交易,康諾亞獲得的首付款和近期付款為1500萬美元;除此之外,雙方還簽訂了供應協議,Belenos有權向康諾亞或其合同生產商,採購所需數量的CM512及CM536以便進行該等臨牀試驗。

當然,比起BD金額,市場更關注的,無疑是這種參股出海攢局的模式,正在變得多起來。

/ 02 / 更好的模式

在出海這條路上,恆瑞醫藥被中間商賺過一次差價後,決定和資本一起創造中間商,並於今年5月完成了總額達60億美元的BD。

康諾亞迅速跟進。儘管總金額無法與之對比,但模式卻與恆瑞醫藥如出一轍。

從成立時間來看,Belenos正是為這起交易而生。今年6月4日成立,致力於自免等疾病的治療,大股東為OrbiMed。交易過後,OrbiMed持股50.26%,康諾亞持股30.01%,公司董事長還被提名為Belenos四名董事之一。

Belenos則獲得CM512、CM536的產品權益,這也構成其當前主要資產。

無論是恆瑞醫藥還是康諾亞,背後都有業內頂級的投資機構身影。從這個角度來説,這其實更像是機構的組局,用少量首付款和股權,來換取管線權益,以小搏大。

究竟是靠自己一路研發到上市、銷售,還是轉手賺差價,如何才能創造更高的ROI,Belenos背後的資本,比誰都清楚。

而對於賣方來説,這樣做的好處也顯而易見。

首先便是實打實的首付款資金。無論金額高低,相比藥企已經付出的研發投入,這已經是一筆可觀的資金。

比如,恆瑞醫藥三款產品前期研發投入約1.56億元,通過BD其將獲得1.1億美元的首付款、近期里程碑;康諾亞未披露產品的研發投入,更為早期但也拿到了1500萬美元的資金。在當下融資依舊困難的環境中,這也能為其後續研發、臨牀試驗等提供彈藥。

其次便是股權鎖定後期收益,不被中間商賺差價。通過Belenos出海,康諾亞在降低自身風險的同時,也有權分享到更多收益,無論管線最終是海外臨牀上市還是公司打包賣給大藥企。

理想情況下,創新藥出海最好的對象是MNC,不僅錢多,資源也多,這能夠更大程度保障管線臨牀成功,進而源源不斷獲取銷售分成。

但諸如羅氏這般體量的MNC,一年經手的BD項目能達到5000~7000個,其真正花精力評估的可能不到1/3,最後能夠達成的deal可能只有個位數。幾千分之一的概率,創新藥要抱MNC大腿並不容易,於是就有了這種“先收錢再找買家”的新探索。

收誰的錢也有講究。對於康諾亞來説,Orbimed在生物醫藥領域擁有豐富的經驗和廣泛的行業資源,其操盤能力對於Belenos後期找到MNC至關重要。

/ 03 / 成效還待驗證

這種模式在海外並不少見,也孵化出不少美股上市企業。

典型如貝恩資本與輝瑞共同出資成立的Cerevel,在毒蕈鹼受體風起之際,後者於2023年12月成功賣身艾伯維,作價87億美元,貝恩資本也由此收穫5年10倍的收益。

再比如成功孵化出Moderna的Flagship。後者是業內知名風投,在孵化biotech方面形成了獨特的“Flagship模式”。簡而言之,就是Flagship孵化的公司,在面向市場前已經在內部進行了嚴格的篩選,其還會為其搭建經驗相對豐富的管理層,持續推動公司發展。

回到康諾亞與Belenos的交易來説,儘管模式好處顯而易見,但最終成效還有待驗證。

一方面,其授權的管線均處於十分早期階段,後續臨牀仍有諸多不確定性風險。這也是為什麼Belenos只願意支付1500萬美元的首付款。

引進方為了降低成本,自然希望首付款越低越好,授權方則是希望越高越好,最終取決於雙方對產品的價值判斷。

另一方面,儘管Belenos背後站着Orbimed,但資本也並不是萬能的。實際上,在過去的2023年裏,我們已經見過了太多明星biotech的倒下。

即便是Flagship也在2023年接連遭遇失利,其孵化的Rubuis Therapeutics、Codiak BioSciences、Evelo BioSciences、Axcella Health相繼倒閉。

比如Rubuis,院士坐鎮以及頂級風投孵化,使其自成立開始便頂着明星biotech光環,接連獲得融資,登陸納斯達克之後市值一度超過20億美元。

遺憾的是,隨着核心管線不斷受挫,以及研發轉向難以收穫市場認可,最終,Rubuis經歷多次裁員後,倒在了寒冬中。

這些公司的落寞收場,讓市場無時無刻不感受到創新的殘酷。

立足當下,國產創新藥正加速以license out形式出海。在這一背景下,無論何種交易形式,藥企都需要努力將自身價值最大化。

康諾亞之後,是否還會有其他創新藥企跟進還不可知。但一個事實是,在出海這條路上,國內創新藥企越來越會操盤。

然而,我們亦須警醒,避免重蹈license in的覆轍。