海外業務利潤空間收窄,海爾智家直面“中年危機”_風聞

零售公园-1小时前

海爾智家,依然困在成長迷霧當中。

作者丨象升

轉載丨出海公園Buy

海爾智家的表現難以讓資本市場滿意。

自2021年以來,海爾智家股價就持續下行。

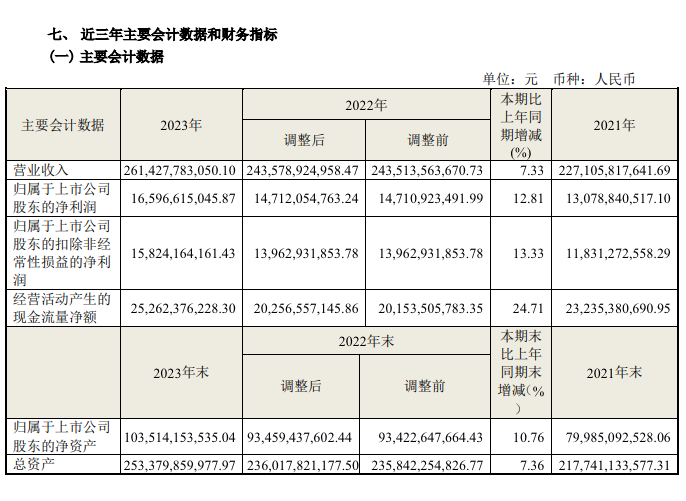

同時財報數據顯示,2023年,海爾智家營收2614.28億元,同比增長7.33%;歸母淨利潤165.97億元,同比增長12.81%。

可以看出,海爾智家淨利潤仍維持較高增速,但對比而言,其營收增速已連續多年在低位徘徊,不具備太強的成長性。

海爾智家的營收規模之所以幾近觸頂,很大程度上都是因為中國家電市場紅利日趨收窄。

在此背景下,海爾正積極加碼海外市場,試圖打開成長空間。不過,由於海外市場異常繁雜,供應鏈、物流、匯兑成本更高,海爾智家的出海之路,很難一帆風順。

一、家電行業紅利收窄,海爾智家面臨觸頂挑戰

儘管2023年,中國經濟走出了疫情的陰霾,但遺憾的是,家電行業並未出現報復性消費與銷量高增長現象。

奧維雲網數據顯示,2023年,中國家電市場(不含3C)零售額規模為8245億元,同比僅增加3%,雖然有所增長,但相較2019年8571億元的規模,仍有不小差距。這從側面説明,中國家電行業已進入存量增長時代。

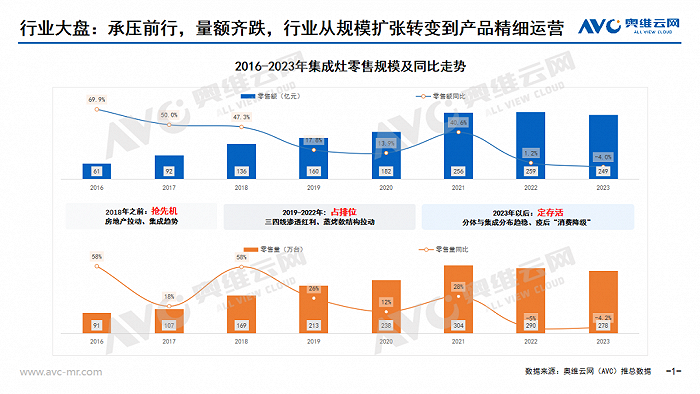

同期,中國冰箱市場零售額規模1333億元,同比增長7.0%;空調零售額規模為167億元,同比增長7.4%;集成灶市場零售額為249億元,同比下滑4.0%。

這除了是因為過去幾年經濟承壓,消費者消費愈發理性,也與中國房地產行業邁入下行週期,愈發難以為家電產品提供規模可觀的銷售空間有關。

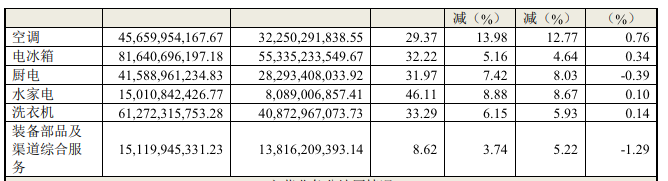

市場需求有限的背景下,海爾智家的家電產品營收規模自然難以保持高速增長。財報顯示,2023年,海爾智家的電冰箱、空調、廚電產品營收分別為816.41億元 、456.6億元以及415.89億元,分別同比增長5.16%、13.98%和7.42%。

對比而言,海爾智家的營收支柱電冰箱產品的營收增速已落後於大盤,其他產品的營收增速又不亮眼,公司自然身陷失速泥潭。

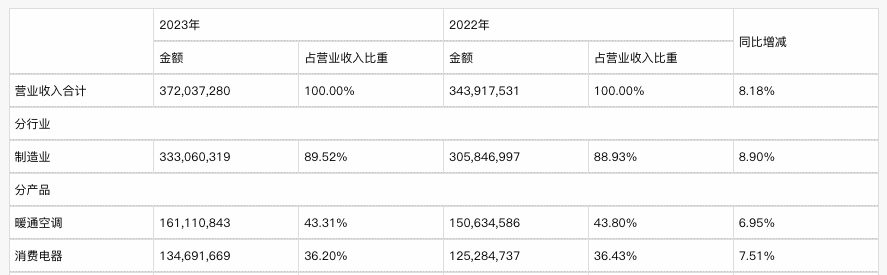

事實上,家電行業紅利加速消逝的背景下,不止海爾智家營收增速放緩,其他家電企業也面臨類似的挑戰。比如,財報顯示,2023年,美的營收3737億元,同比增長8%。業績預告顯示,同期格力營收2050億元-2100億元,同比增長7.8%至10.4%。

在此背景下,為了穩住投資者的情緒,家電企業首先要做的,就是進一步拓寬利潤空間。

二、銷售費用高企,海爾智家利潤墊底

財報顯示,2023年,海爾智家歸母淨利潤165.97億元,同比增長12.81%,儘管增速不俗,但對比競爭對手,落後一大截。

同期,美的歸母淨利潤337億元,同比增長14%,是海爾智家的兩倍;格力歸母淨利潤270億元-293億元,同比增長10.2%至19.6%,即使按最低的270億元算,也比海爾智家高62.68%。

這也決定了,海爾智家銷售淨利率在三大白電巨頭中排名墊底。財報顯示,2023年,海爾智家、美的的銷售淨利率為6.40%和9.07%。2022年,格力的銷售淨利率更是高達12.15%。

頗為反常的是,海爾智家的高端產品銷量並不低。財報顯示,2023年,卡薩帝在多個品類位居高端市場第一:15000元以上冰箱線下市場份額為50%,10000元以上洗衣機線下市場份額為84%,15000元以上空調線下市場份額為28%。

這也決定了,海爾智家的產品擁有更高的利潤空間。以空調為例,2023年,海爾智家空調產品毛利率為29.37%,比美的暖通空調25.57%的毛利率,高出了3.8個百分點。

在此背景下,海爾智家的利潤規模落後競爭對手,主要是因為其銷售費用高企。財報顯示,2023年,海爾智家銷售費用409.78億元,佔總營收的15.67%。同期,美的的銷售費用僅為348.81億元,僅佔總營收的9.33%。

簡而言之,海爾智家的高端產品熱銷,並非靠產品力或品牌效應取勝,而是極度依賴營銷,最終侵蝕了公司的利潤。

反過來看,如果沒有鉅額營銷,那麼海爾智家的高端產品或許並不能贏得市場。

三、海外業務經營質量下滑,海爾不確定性加大

由於中國家電市場紅利已經觸頂,而高端產品的銷量又嚴重依賴營銷,海爾智家的目光已移向海外,希望借海外市場打開成長空間。

早在2011年,海爾智家就斥資100億日元收購三洋電機,進入日本以及東南亞市場。經過數輪併購,目前海爾智家的海外業務已頗具規模。

財報顯示,2021年-2023年,海爾智家海外業務收入分別為1137.3億元、1254.24億元以及1356.78億元,分別佔總營收的49.98%、51.51%以及51.9%,營收佔比持續攀升,目前已經成為海爾智家的“半壁江山”。

不過遺憾的是,海爾智家海外業務也和國內市場類似,出現了失速的問題。財報顯示,2021年-2023年,海爾智家海外業務收入分別同比增長13%、10.3%、7.6%,成長性日趨減弱。

此外,因海外市場供應鏈、物流、運營成本更高,其利潤空間也十分有限。財報顯示,2021年-2023年,海爾智家中國市場毛利率一直高於30%。與之對比,同期海爾智家海外業務毛利率分別為28.21%、26.92%以及26.77%,不光顯著低於中國市場,並且還持續下探。

另一方面,由於不是靠自己的力量,一步步穩紮穩打贏下了全球市場,而是靠併購急速擴張,海爾智家的商譽規模一直居高不下。

財報顯示,2021年-2023年,海爾智家的商譽分別高達218.27億元、236.44億元以及242.9 億元。考慮到海爾智家海外業務的成長性和利潤空間均在收窄,商譽減值越發成為懸在海爾智家頭上的達摩克里斯之劍。而這也正是資本市場謹慎看待海爾智家的關鍵誘因。

總而言之,儘管深耕家電行業多年,海爾智家的基本盤頗具規模,但隨着中國家電行業紅利觸頂,海爾智家正面臨成長性不足的挑戰。

參照PC、手機等產業的經驗,行業紅利觸頂,企業往往需要進行高端化突圍,穩住淨利潤。海爾智家的高端產品雖然份額遙居第一,但由於十分依賴營銷驅動,給公司帶來的利潤,其實十分有限。

為了平衡國內市場的下行壓力,海爾智家正積極佈局海外市場,但遺憾的是,海爾智家的海外業務經營質量並不高,很難支撐較高的商譽。

凡此種種,似乎預示着,海爾智家接下來將面臨嚴峻的考驗。