黃金瘋漲,原因找到了!_風聞

地球知识局-地球知识局官方账号-人文+地理+设计=全球视野新三观46分钟前

人類對黃金的熱愛似乎是刻在基因裏的。博物館裏黃金製品總是被遊客裏三層外三層圍着,“大金鍊子小金錶”也是當今社會最直白的財富象徵。黃金散發的耀眼光芒,即使跨越千年,依舊吸引着無數的目光。

剛剛過去的上半年,商場黃金首飾櫃枱的金價蹭蹭上漲,衝擊每克720元的高位。這也讓很多人後悔,為啥沒有早點“上車”,現在黃金首飾已經漲到了買不起的樣子。

買、買、買不起了…

(圖:壹圖網)▼

不光金首飾,跟黃金這兩個字沾邊的東西價格都在猛漲:金條、黃金股、黃金基金……

買黃金,city不city?

馬克思在其著作《政治經濟學批判》中寫道:“金銀天然不是貨幣,但貨幣天然是金銀”。這句話的意思是,金銀尤其是黃金,在被人類發現之初,並不是用來當做貨幣進行交易的。

古埃及出產的黃金起初並沒有被用作貨幣,而是成為法老權威的象徵。法老圖坦卡蒙的墓穴中陪葬了總計110千克的黃金,光一個黃金面具就重約11千克。

法老金燦燦的陪葬面具

也成為了古埃及文明的象徵之一▼

隨着時間的推移,黃金逐漸成為了重要的高價值貨幣。這是因為,黃金幾乎滿足了人們對於貨幣的全部訴求:

金是一種相當稀缺的元素,在地殼中化學元素丰度排名列表裏很靠後。開採和冶煉不易使得小體積的黃金就具備很長的勞動時間,即包含較大的交換價值,而且價值量波動變化較小。

高純度的黃金很軟,易於分割,分割後等量的黃金價值相同。而且金屬金的化學性質穩定,不容易與其他物質發生化學反應,正所謂“真金不怕火煉”。所以,世界各地的人們不約而同地把黃金用於交易。

黃金,具有對抗通脹的天然屬性▼

黃金除了有很高的交換價值,還是一種非常保值的避險投資手段。古話説:“盛世買古董,亂世買黃金”,一旦社會動盪、股市房市暴跌、主權貨幣貶值、通貨膨脹嚴重時,大家就會搶購黃金來避險保值。

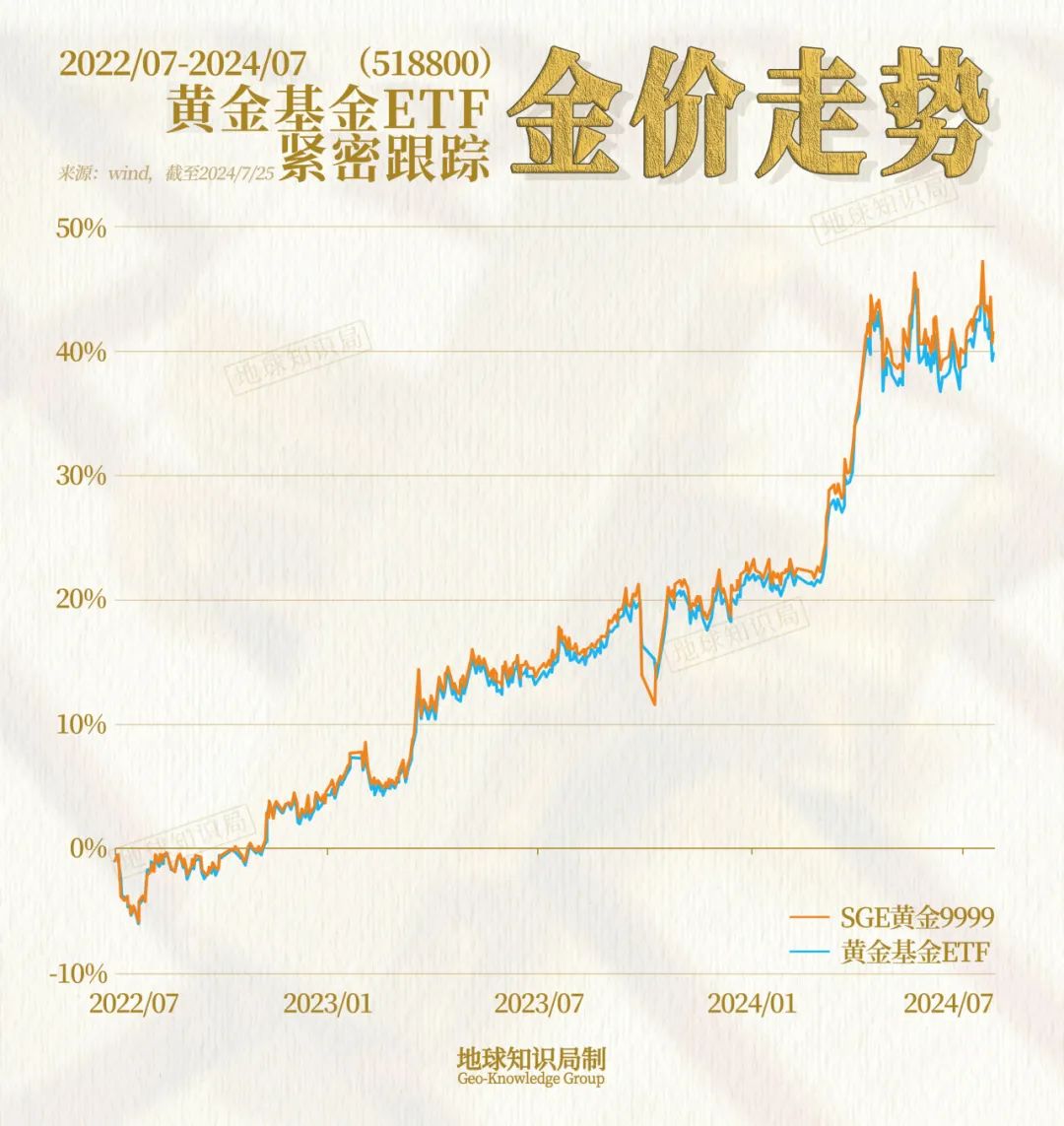

這年頭,黃金價格蹭蹭上漲,年輕人也從嘲諷“大媽”到理解“大媽”再到成為“大媽”,買金子這件事兒可算是後繼有人了。除了直接買實物黃金之外,還有一種流行做法,就是直接買黃金基金ETF(518800)。既不用擔心黃金放家裏被偷,又能把握黃金的投資機會,你説city不city?

▼

金價還繼續會漲嗎?

自1971年美元與黃金脱鈎以來,黃金價格的走勢可以説是一路上揚。無論是已經“上車”,還是準備“上車”的人,腦海裏都會浮現這樣一個問題——金價還繼續會漲嗎?先放結論:未來黃金價格大概率還將繼續上漲。

國際黃金價格的背後,有一套底層邏輯——國際地緣政治、各國央行黃金儲備,以及美聯儲的貨幣政策等多重因素,共同影響其走勢。

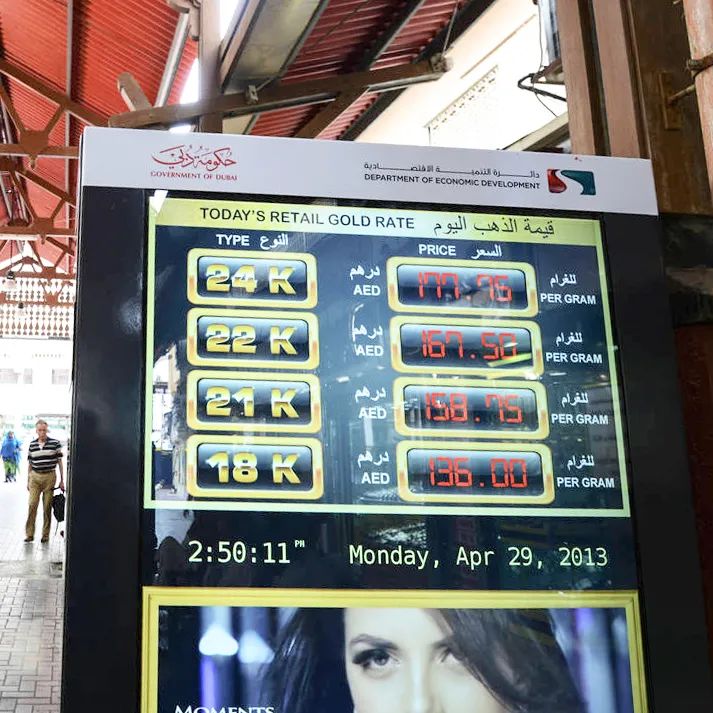

黃金作為傳統避險資產

其價格走勢一直是投資者關注的焦點

(“黃金之城”迪拜的金價牌)

(圖:壹圖網)▼

近幾年來,伴隨着俄烏、巴以衝突不斷,中美兩國多領域博弈,全球多區域持續動盪,目前還看不到停息的機會。在這種局勢下,人們會更傾向選擇黃金作為避險的投資手段,於是推高了國際黃金價格。

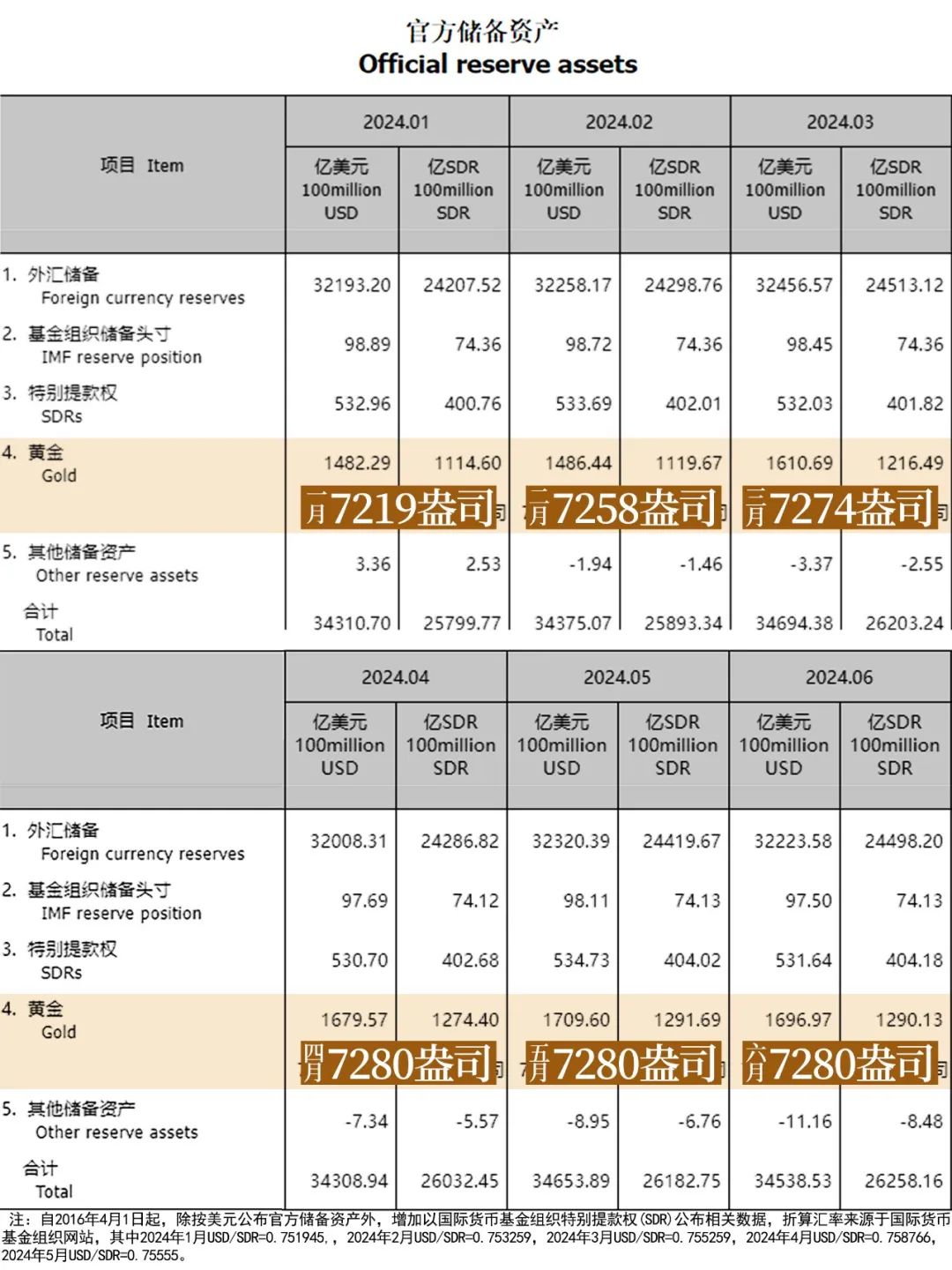

在影響國際黃金價格走勢的因素中,各國央行黃金儲備的變化常常容易被人忽視。央行增加黃金儲備,同樣會推高國際黃金價格。我國央行自2022年11月起,連續18個月保持黃金儲備增長。截至今年6月,我國央行的黃金儲備已達7280萬盎司。

黃金在國際儲備投資組合中的重要作用,顯而易見

(圖:國家外匯管理局)▼

不單是我國,今年以來印度央行也已增加超過9噸黃金,光6月份一月就增持9噸之多。

多國央行紛紛增持黃金儲備,本質上還是對美元、美債信心下降而選擇多元化分散投資。加上俄烏衝突爆發後,美國凍結了俄羅斯龐大的海外美元資產,這也對其他國家產生了寒蟬效應,加速去美元化的佈局。

要想預測國際黃金價格走勢,美聯儲的貨幣政策是最直接的指標——美聯儲加息,黃金價格下跌;美聯儲降息,黃金價格上漲。

位於華盛頓特區的美聯儲總部大樓

(圖:shutterstock)▼

這背後的邏輯也比較好理解:美聯儲加息,存款、債券、美債的收益率隨之上升,投資者因此更願意投資到這些收益率更高的渠道而不是黃金。

此外,美聯儲加息後,伴隨而來的還有美元走強、吸引力變大、購買力變強,投資者也更傾向於持有美元。投資黃金的人變少了,黃金逐漸走勢疲軟、價格下跌。反過來如果美聯儲降息,則會朝着黃金價格上漲的方向發展。

凡事也有特例,比如這一輪金價的上漲可是從2022年下半年就拉出了序幕,之後經歷了美聯儲的暴力加息還繼續扶搖直上。究其原因,央行的大力購金、地緣政治帶來的避險需求也都推動了這期間的金價上漲。

▼

那麼現在,隨着美聯儲加息步伐漸近,已經在高位的金價還能繼續強勢嗎?我們先來回顧一下美聯儲的這一輪貨幣政策的背景。

新冠疫情期間,為了挽救陷入嚴重衰退的美國經濟,美聯儲採用了激進的多輪降息與“無上限”量化寬鬆,簡單説就是大水漫灌哐哐往市場上砸錢。

2022年初,受寬鬆貨幣政策及俄烏衝突導致能源價格大幅上漲等因素影響,美國出現了幾十年以來最嚴重的通貨膨脹,社會物價高漲、失業率攀升。

2022年一整年,美國經濟都受困於急劇惡化的通貨膨脹

(圖:壹圖網)▼

為了壓制通貨膨脹,美聯儲從2022年3月份開始多次加息,直至當前的5.25%~5.50%高點。加息固然可以壓制物價上漲,降低失業率,但長此以往又會造成貸款利率上漲、企業投資及人民生活成本增加、降低經濟活力甚至出現通貨緊縮。

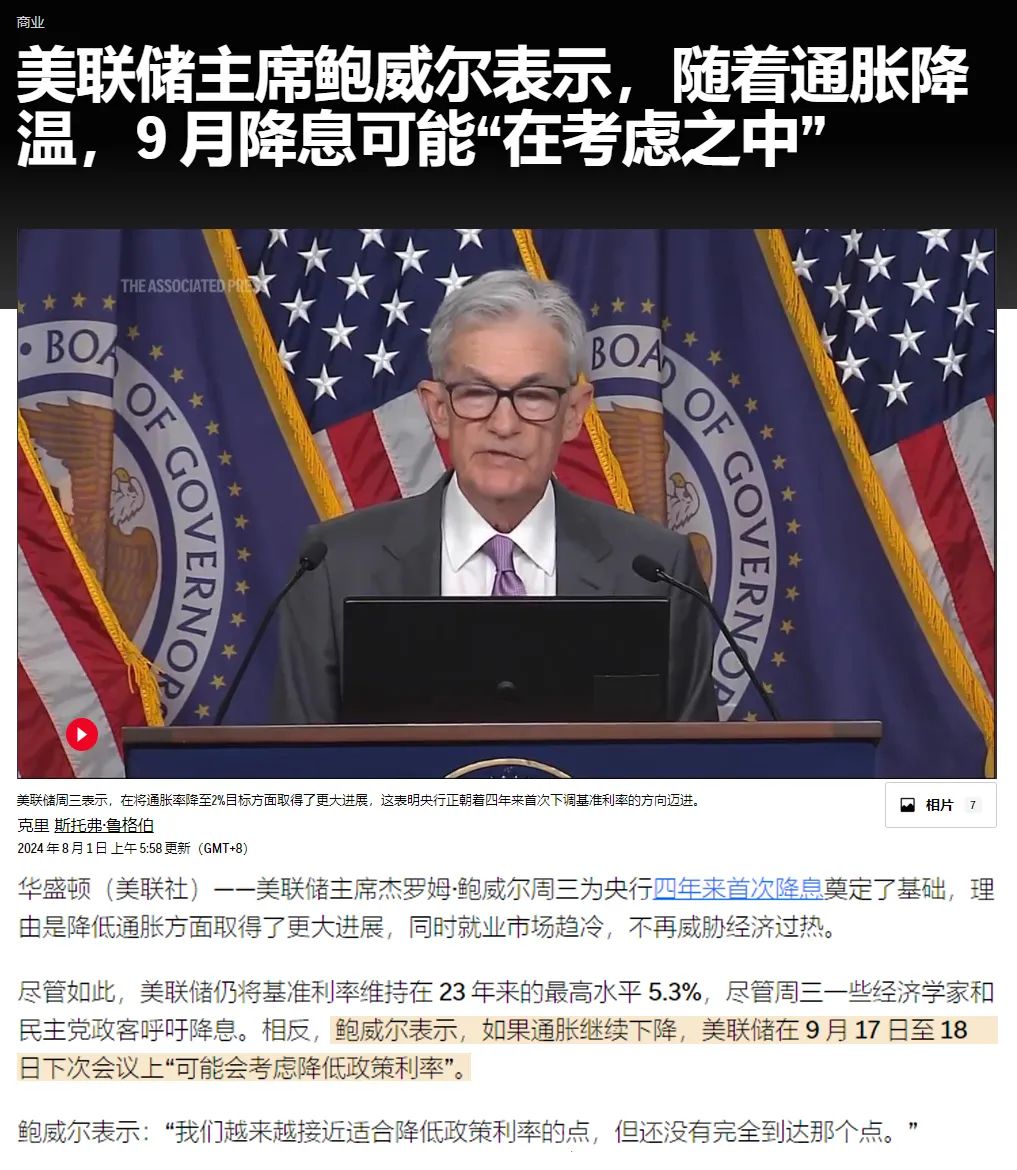

現在,美國的通脹率、失業率已被控制到較低的水平,因此業界預測,今年下半年美聯儲將會開啓降息以刺激經濟增長。

美聯儲主席鮑威爾所透露的信息

也在暗示着美聯儲降息的腳步越來越近

(圖:AP)▼

今年上半年,國際黃金價格的走高其實一定程度上也是市場對降息的提前反應。未來美聯儲一旦執行降息政策,黃金有沒有希望迎來新一輪上漲呢?

顯然,黃金作為戰略儲備資產,未來在整個貨幣體系中的佔比會不斷上升。當前全球去美元化的進程繼續推進,美國大選及全球地緣不穩定的局面也還依然存在,黃金的避險屬性在未來可能會被繼續放大。

黃金在手心中穩

(紐聯儲將金塊儲備在地下金庫中)

(圖:紐約聯邦儲備銀行)▼

而長期來看,黃金與美債實際利率的負相關性非常明顯。後續如果美聯儲開啓降息,黃金資產大概率會走強。無論是從避險屬性還是金融屬性來看,黃金現階段的利好邏輯都是比較明朗的。

中美博弈的新戰場

近年來,大家常在新聞裏聽到中美貿易戰、科技戰,但事實上,中美在金融領域也爆發了一場沒有硝煙的戰爭。

美國憑藉其超級大國的綜合實力,維繫金融霸權長達七十多年。如今中國已成長為世界第二大經濟體,越來越多的國際貿易使用人民幣來結算。

中國的國際地位和影響力在迅速提升

(圖:圖蟲創意)▼

美元地位受到挑戰,美國又怎會善罷甘休?丟失金融霸權,就等同於失去通過美元來收割全世界財富的機會。

如果從這個角度思考,就不難理解為何我國央行連續18個月增持黃金儲備了——為中美金融戰作戰略資產儲備。

增持黃金,可以增加我國的主權貨幣信用。人民幣若想成為世界性貨幣,就要讓各國都認我們的錢,願意花我們的錢。這就需要人民幣擁有堅實的信用,而央行充****足的黃金儲備,正是建構人民幣信用的基礎。

國家增持黃金,好處多多

(圖:壹圖網)▼

增持黃金,還能為我們的金融系統兜底,減少金融風險。回望1998年亞洲金融危機,新興經濟體央行的黃金儲備佔比相對較低,是它們被國際遊資輕鬆狙殺的重要原因。所以在過去10年內,中國和俄羅斯的央行一直在積極增加黃金儲備。

增持黃金,還是有效的去美元化手段。美聯儲的貨幣政策,一向是為救自家經濟哪管別家洪水滔天。天下苦美聯儲久矣!現在看來,去美元化已成為全球大勢所趨,美元輕鬆收割大家辛苦積攢多年的財富的日子,終於要到頭了。

在過去的15年裏

中國以人民幣結算的貿易份額大幅增長▼

由於我國本土的金礦無法滿足市場需求,國內礦業龍頭紫金礦業,近年來在塞爾維亞、塔吉克斯坦、吉爾吉斯斯坦、澳大利亞,哥倫比亞、蘇里南等國四面出擊,獲得了一大票金礦開採****權,保障了我國的黃金生命線。

受以上種種因素的影響,去年我國黃金的產量與消費量實現了雙增長。根據中國黃金協會數據,2023年全國黃金產量約519.289噸,同比增長4.31%;全國黃金消費量達1089.69噸,同比增長達8.78%。具體來看,2023年的黃金消費量中,黃金首飾依然佔了絕對的大頭,達到706.48噸,金條及金幣299.60噸,工業及其他用金83.61噸。

不僅國家愛“囤”黃金

老百姓也愛買黃金

(圖:壹圖網)▼

黃金消費的紅火,背後是金價的不斷創新高,畢竟能同時兼顧消費和投資價值的東西並不多。除了直接買實體黃金之外,大量的投資者把目光瞄向了黃金基金ETF(518800),既省去了保管的風險,變現也更加容易。

風險提示:

基金規模及成交額變化波動

不預示未來表現▼

深圳水貝的黃金批發市場一度火出圈,號稱黃金“華強北”。但緊隨其後的就是質檢問題、保管問題、回收損耗問題等等。至於那些把黃金託管在金店而後被“跑路”的新聞也是屢見不鮮。説到底,因為看好金價走勢而去買黃金實物其實大可不必,黃金基金ETF反倒是更好的選擇。

它追蹤的就是根正苗紅的上海黃金交易所掛盤交易的Au99.99合約,既不會上當也不用鎖在保險櫃,就跟買賣股票一樣方便,牢牢跟上金價的步伐。

風險提示:指數/基金過往表現不代表未來▼

這段時間,股市總體上還是不太給力,處在震盪回落狀態。反觀房地產,雖然已經出台了堪稱“史上最寬鬆”的房地產政策,但也難恢復往日的火熱。歸根結底,還是大家掙錢難、攢錢難、不敢花錢,既怕投資賠本,更怕哪天突然遭遇裁員。

這種時候,大家還是要找到具備避險屬性的理財手段,既有望跑贏通脹,萬一自己被裁員了又能維持生活所需。黃金或可一試,雖然不能保證大富大貴,但當下的投資價值確實值得重視。老祖宗亂世囤黃金的智慧,在今天對我們的投資依然具有很強的指導意義。

注:僅供參考,不構成任何投資建議。黃金基金ETF成立於2013-07-18,2019年-2024Q2業績/業績比較基準收益分別為19.01%/19.75%、13.65%/14.44%、-4.74%/-4.14%、9.17%/9.80%、16.22%/16.83%、14.37%/14.66%。來源:基金定期報告。過往表現不代表未來。黃金基金ETF主要投資對象為黃金現貨合約,預期風險收益水平與黃金資產相似,不同於股票基金、混合基金、債券基金和貨幣市場基金。如需購買相關基金產品,請詳閲基金法律文件,根據自身的風險承受能力購買與之相匹配的風險等級的基金產品。投資需謹慎。

參考資料:

1、《金價持穩!2024年7月10日各大金店黃金價格多少錢一克?》

2、馬克思:《政治經濟學批判》第二章第4節——貴金屬

3、《“玩家”“買爆”了黃金基金 基金公司也吃不消:暫停申購!》

4、《6月末我國外儲規模為32224億美元 央行黃金儲備連續兩個月不變》

5、《央行連續兩月停止購金 現貨黃金仍觸及2390美元/盎司高點 “風向標”失靈後金價怎麼走?》

6、《美國就業數據提振黃金走勢 各國央行“逢低買入”趨勢未改》

7、《上半年金價漲幅超12% 多國央行繼續增持黃金 黃金“牛市”尚未落幕》

8、《狂飆的黃金與脱鈎的美元:支撐金價新高的因素是什麼?》

9、《現實版“黃金大劫案”:金價猛漲後,金店老闆破產跑路》