中國最大券商誕生記_風聞

时代财经-时代财经官方账号-聚焦于企业财经新闻,时代传媒集团出品。50分钟前

圖源:Pixabay

作者 | 呂澤強

編輯 | 王薇薇

年初爆火劇《繁花》中,在寶總尋求一家券商合作時提到,“上海的三大券商,萬國、申銀、海通。”

現實世界裏,作為中國最早一批成立的券商,這三大券商90年代初期確實赫赫有名,風頭十足。

1996年,申銀與萬國合併。而海通證券這家成立於1988年的大型老牌券商,此前一直未經歷重大重組或更名。

但,9月5日晚間,國泰君安(601211.SH;02611.HK)、海通證券(600837.SH;06837.HK)雙雙發佈停牌公告稱,國泰君安擬通過換股的方式吸收合併海通證券。

《繁花》中的那個海通證券,或許也將“消失”了。

國泰君安與海通證券的合併,落實了傳言許久的“緋聞”,也讓此前中央金融工作會議上提到的“培育一流投資銀行和投資機構”有了更多想象空間。上述停牌公告中稱,“本次重組有利於打造一流投資銀行、促進行業高質量發展。”

對於如何打造一流投行,學界業界有不同的觀點。

近日,中國人民大學金融學教授孟慶斌向時代週報記者表示,要建立世界一流投行,需要開發更多的國際業務,向國際投行看齊。

中國證監會政策研究室原副主任、中國上市公司協會學術顧問委員會主任委員黃運成對時代週報記者説,“券商要打造一流投行,也需要有好的上市公司,好的上市公司與好的券商是相輔相成的。估計以後上市公司的收購兼併會越來越多,這不僅有利於國內上市公司做大做強,還有利於國內券商壯大其投行業務。”

廈門大學經濟學院一位教授則告訴時代週報記者,要建設世界一流投行,關鍵在於券商的組織架構、產品創新能力、企業文化以及國際上的認可度。

回到國泰君安與海通證券身上,兩家券商的基因怎樣,若成功合併的話,將會產生怎樣的化學反應?

1

市場為什麼需要“國君+海通”?

國泰君安與海通證券的註冊地均在上海,且股東中都有上海國資委的身影,這被認為是兩者合併的基礎。

國泰君安的控股股東為上海國有資產經營有限公司,實控人為上海國資委控制的上海國際集團有限公司。海通證券雖無實際控制人與控股股東,但其第二大股東為上海國資委旗下上海國盛(集團)有限公司,同時還有多家上海國企持有海通證券股權。

此前兩家券商屢次傳出合併的消息,儘管當事方一直未承認,但市場對雙方“合併”的呼聲未減。畢竟在“打造一流投行”的政策背景下,兩家頭部券商若進行合併,將產生一個新的“巨無霸”,符合大眾對於“一流投行”的想象。

據今年半年報數據,若兩家券商合併,總資產之和將達1.62萬億元,超過中信證券的1.50萬億元,資產規模躍升為證券行業新龍頭。

市場對兩家券商“合併”期望較高還有另一層原因,就是海通證券近年來頗為震盪。

海通證券與國泰君安的發展呈現兩個完全不同的特點,前者波動,後者穩當。

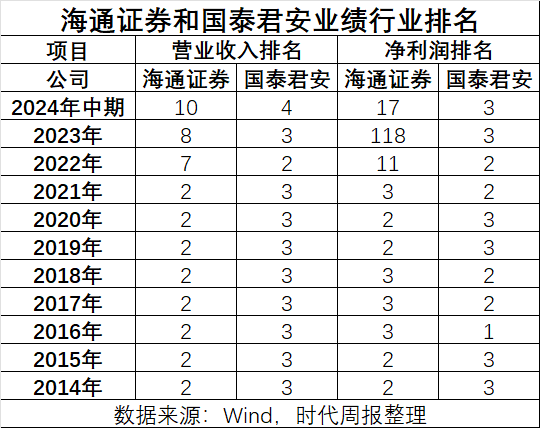

從業績來看,將時間維度拉長到十年,據Wind數據,海通證券與國泰君安此前營業收入和淨利潤的排名幾乎都在行業前三,除了“老大哥”中信證券,這兩家券商輪流當“老二”和“老三”。

但海通證券2022年開始“失速”,業績排名迅速下滑。其2023年甚至淨利潤為-3.11億元,排名到了百名開外“吊車尾”。

整體來看,海通證券近年來幾乎各項業務都落後於頭部券商,而且其曾經排名第一的國際化業務也出現大幅萎縮,也是國際業務將海通證券拉下了行業前三的位置。而國泰君安各項業務表現都很穩,但國際化業務比重仍比較小。

據幾家頭部券商的財報數據,中信證券、華泰證券、國泰君安和海通證券2023年的收入中,分別有15.66%、21.67%、5.99%、3.40%來源於境外業務。其中,海通證券的國際業務佔比逐年大幅度下滑,其2021年和2022年的國際業務收入的佔比分別為20.83%和10.10%。

所以若能成功合併,海通證券若脱離此前國際業務帶來的陰影,雙方首先將能在國際業務上實現互補。

不過,在國際化方面,孟慶斌向時代週報記者表示,券商目前的國際業務主要還是服務中國在境外上市的公司,而不是他國的公司,在這方面國內券商是相對比較弱的。“要建立世界一流投行,需要開發更多的國際業務,向國際投行看齊,學習先進經驗,包括產品設計理念,公司治理理念等等。”

2

海通急需“救兵”

海通證券業績走下坡路,始於其子公司海通國際(00665.HK,2024年1月已私有化)的“暴雷”,2022年全年其虧損65.41億港元。而在2021年,其股東應占溢利還有3.00億港元。

海通證券財務總監張信軍當時解釋海通國際證券2022年鉅虧有三方面原因:香港IPO和證券交易市場的不景氣,導致相應的收入下降15.4億港元;投資虧損,包括股票和債券投資虧掉34.4億港元(特別是不斷暴雷的中資地產公司美元債),私募債權與股權投資和另類投資估值損失16.5億港元;以及抵押品減值的15.9億港元。

到了2023年,海通證券年報顯示,海通國際證券繼續虧損72.91億元人民幣。

也是從2022年開始,海通證券的傳統業務收入出現了下滑,業績主要靠自營投資拉動。

海通證券開始負面纏身。

近年來,海通證券因投行業務不規範,“踩雷”了多家公司。

圖源:圖蟲

2019年,海通國際證券和瑞士信貸、摩根士丹利、中金公司聯合保薦承銷瑞幸咖啡登陸美國納斯達克市場,之後瑞幸咖啡被爆出財務造假。

2020年年末,“永煤債事件”發酵,AAA級永煤信用債違約引發衝擊波。中國銀行間市場交易商協會當時發佈公告稱,發現海通證券及其相關子公司涉嫌幫助永煤違規發債及市場操縱,對其啓動自律調查。

2022年,海通證券因在華晨債券承銷業務中涉及的部分事項盡職調查不充分被遼寧證監局出具罰單。

就在今年1月29日,上交所對海通證券在投行業務方面的各種問題採取監管措施,其中包括海通證券時任保薦業務負責人姜誠君被予以監管警示。

據時代週報記者不完全統計,2024年上半年監管開具的229張罰單,涉及50家券商,其中海通證券被罰的次數最多。具體來看,海通證券以公司為主體被罰的次數有9次,投行業務和經紀業務方面收到的罰單為8張。

就在國泰君安與海通證券合併公告發布的8天前,8月28日,中央紀委國家監委網站發佈消息稱,因涉嫌嚴重職務犯罪於7月外逃的海通證券副總經理兼投資銀行委員會主任委員姜誠君,在境外落網並被遣返回國。

目前,海通證券處於無實控人狀態,公司管理層對海通證券起到決定性作用,若管理層出現問題,或將影響海通證券的發展。

近日,中國社科院一名公司治理領域的專家對時代週報記者表示,任何一個組織在一個相對穩定的時期內總是會有實控人的,但他不一定是監管層所界定的、須負有額外責任的實控人,這是兩個實控人概念。“在公司沒有監管層界定的實控人的情況下,就需要有董事會控制下的董明珠、鬱亮那樣‘實控人’。但若實際管理能力不足,就會對公司產生不良影響。”

3

巨頭的誕生

時至今日的海通證券,讓人不免唏噓。其曾經可謂是中國的傳奇券商之一。

作為最早一批成立的券商,在中國證券市場最早的幾隻股票中就有了海通證券的身影。

電視劇《繁花》中有這樣子一個橋段,爺叔給了阿寶一張紙,上面寫着“西康路101號 600602”,並囑咐阿寶“看它兩個禮拜,到時候全部拋掉”。這隻股票的收益最高翻了25倍,這讓阿寶從此翻身做了寶總。

影視劇裏面,600602是“電真空”的股票代碼,現實原型是上海灘“老八股”之一的真空電子。

真空電子的股票於1987年第一次發行,次年交通銀行上海分行提出成立海通證券,其中,“海通”二字取自“上海交通銀行”。1988年9月22日,海通證券正式成立。

據中國銀行保險報網站發佈的文章,1989年4月,海通證券在上海證券同行的大力協助下,首次按照國際慣例牽頭組織承銷團,在上海以承銷方式代理發行了真空電子第三期股票。“這次發行總面額為2210萬元,占上海可上市股票的60%,是上海解放以來對個人發行數額最大的一次。”

圖源:圖蟲

海通證券的成立時間,早於滬、深交易所,更早於中國證監會。1990年11月26日,上海交易所掛牌,同年12月19日開業;同年12月1日,深圳證券交易所成立。

1992年,國泰證券和君安證券分別於上海和深圳相繼成立,與證監會同齡。

與背靠交通銀行,含着“金湯匙”出生的海通證券不同的是,國泰君安是由國泰證券和危機中的君安證券合併而來。

1999年8月18日,新設合併的國泰君安正式成立,總股本37.3億元,總資產300多億元,擁有118家營業部和5200多名員工,規模超過申銀萬國,成為當時中國內地第一大券商。

4

震盪與輝煌

進入新世紀,證券市場並不穩定。

2001年6月開始,滬指大跌,A股進入熊市階段。證券行業的風險集中爆發。據東吳證券研報,2001年28%的券商虧損,2004年全行業虧損103.64億元,至少有26家券商被優質同業或國家政策性投資公司託管或整合。

海通證券也受到影響,據其招股書數據,2003年至2005年期間淨利潤共虧損了46.94億元,淨資本也從36.55億元下滑至24.76億元。

直到2005年4月29日,證監會發布《關於上市公司股權分置改革試點有關問題的通知》,宣佈啓動股權分置改革試點工作,股市才回暖。至2007年,絕大部分上市公司完成或進入股改程序,A股開啓“全流通時代”,滬指也從2005年4月29日的1159.15點上升至2007年的最高點6092.06點。

2007年海通證券通過都市股份借殼上市,同年定增融資了260億元。據財報,2007年末,其淨資本水平上升至345.22億元,同比增長1441.32%。據中證協數據,其行業排名由2006年的第11名上升至2007年的第2名,淨資本比第3名的國泰君安還多出165.47億元。

此後,海通證券加速其國際化業務的佈局。

2010年,海通證券收購整合了中國香港上市公司大福證券,並更名為海通國際證券。2012年,海通證券H股在香港上市,募資143.8億港元,部分資金用於海外業務擴張。2014年,海通證券收購恆信金融集團,後更名為海通恆信(01905.HK),並於2019年在港上市。2015年,海通證券完成了對葡萄牙聖靈投資銀行的收購,並更名為海通銀行。2018年,海通國際證券通過收購海通銀行的美國和英國業務,開展全球投行業務;同年,海通證券境外子公司證券業務收入佔總營業的比例為27.74%,居行業首位,比第二名的中金公司還高出7.09個百分點。

據2024年半年報,海通證券的營業網點覆蓋“紐、倫、新、港、滬、東”六大國際金融中心。在亞洲、歐洲、北美洲、南美洲、大洋洲全球5大洲15個國家和地區設有分行、子公司或代表處。報告期末,其境外資產達2167.71億元,佔總資產的比例為30.05%。

圖源:圖蟲

而國泰君安上半年末境外資產達1576.50億元,佔總資產的比例為17.55%。

對比海通證券,國泰君安的上市之路則相對波折。

據Wind數據,受新世紀初熊市的影響,國泰君安2004年的淨資產較上年減少了18.99億元。2005年上半年,其虧損達1.08億元。

就在2005年,國泰君安因流動性問題向央行申請16億元再貸款;9月,中央匯金向國泰君安注資10億元,另提供貸款15億元。注資後,中央匯金持有國泰君安21%股權,成為第二大股東。

2008年,監管層出台《證券公司監督管理條例》,明確證券行業“一參一控”的要求。因中央匯金持有多家券商股權,國泰君安由於股東結構等問題上市遇阻。

2010年末,上海國際集團通過與中央匯金換股實現對國泰君安的控股,但由於上海國際集團旗下仍控股着上海證券,所以國泰君安上市仍存在阻礙。

2014 年國泰君安以35.71億元買下上海證券51%股權,掃除上市障礙後,2015年6月,國泰君安在上交所上市,募資300億元。隨後2017年登陸港交所,募資約160.41億港元。2017年年底,國泰君安的淨資本為1152.00億元,居全行業第一。

5

繁花落盡待重生

一路走到今日,國泰君安的地位穩紮穩打,海通證券卻一路滑坡。對於頭部兩家券商的合併,市場喜聞樂見。

今年3月,中國證監會發布《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》,明確給出2035年的發展目標——形成2至3傢俱備國際競爭力與市場引領力的投資銀行和投資機構。

前述廈門大學經濟學院教授向時代週報記者表示,要建設世界一流投行,資本金規模方面不是主要問題,關鍵在於券商的組織架構、產品創新能力、企業文化以及國際上的認可度。“建設國際一流投行,是一個長期的過程,不是一個簡單的兩家或幾家券商的拼湊。”

國泰君安與海通證券成功合併後,接下來的路如何走,是否能保持資產規模第一的位置,各項業務是否能趕超中信證券,還需要看兩家券商各方面整合的情況。

繁花落盡待重生。2035年看似很遠,還有11年時間,這期間或許也有其他頭部券商發起併購重組,或許也有一些券商隕落。但此次國泰君安與海通證券的合併,又讓2035年看起來,猶在眼前。

(歡迎轉載,開白請添加微信,ID:rafe0101)

-廣東時代傳媒集團出品-