此次“低調”的出口禁令, 竟然驚動了歐美軍工部門?|文化縱橫_風聞

文化纵横-《文化纵横》杂志官方账号-36分钟前

王春輝

中國地質大學(北京)地球科學與資源學院

王安建

中國地質科學院礦產資源研究所

孫旭

北京安泰科信息股份有限公司

【導讀】9月15日起,商務部和海關總署對銻等物項的出口管制正式落地。相比其他礦產資源,“銻”似乎並沒有太多“熱度”——既不同於應用廣泛的銅鐵,也不同於陡然升温的鋰鎳等“新能源礦產”。然而,此次“低調”的出口管制政策,卻似乎引發了美西方安全和戰略部門的密切關注,這背後反映了何種戰略動態?

作為全球銻產業的重要供給方,中國2023年的銻礦產量達40000噸,約佔全球的48%,銻冶煉16.5萬噸,約佔全球的71%。**一方面,**銻礦資源分佈集中,中國、俄羅斯、玻利維亞三國佔據了全球銻儲量的56%。**另一方面,銻在地殼中的含量僅為0.0001%,**由於儲量低,****銻與鎢、錫、稀土被列為中國的四大戰略資源,對國家的經濟和安全具有重要意義。

本文指出,作為許多高科技產品的關鍵原材料,銻被稱為“工業味精”和“工業萬金油”。尤其在軍事領域,幾乎所有重型武器都離不開銻。比如,銻與鉛、錫製成合金後,可用於提升子彈、焊接材料及軸承的性能;氧化銻還可作為阻燃劑在軍用帳篷、紡織產品中使用。

隨着光伏與儲能行業的快速發展,越來越多的銻被用於光伏玻璃與儲能電池等清潔能源相關領域。銻的需求格局也正在發生重要變化。如今,銻初級加工品是全球最主要的貿易品種,其貿易量佔全球銻原材料總貿易量的一半以上。

本文發現,在一系列變局下,**中國在全球銻原材料供應格局中的絕對優勢地位正在下降。雖然中國和美國是銻原材料貿易網絡中綜合地位排名前兩位的國家,但印度、歐盟、韓國的貿易地位上升最快。****其中,**歐盟銻金屬的進口來源顯著降低了對中國的依賴,表明歐盟實施的關鍵原材料多元化進口戰略取得了顯著成效。

本文原載《地球學報》2023年第2期,原題為《全球銻原材料貿易格局演化分析******》。篇幅有限,節選部分內容分享**,****文章僅代表作者觀點,供讀者參考。

全球銻原材料貿易格局演化分析

銻作為一種有着重要工業和軍事用途的準金屬,被美國、歐盟、日本、澳大利亞、印度、加拿大、中國、英國等多個國家(地區)列為“關鍵原材料”、“關鍵金屬”或“關鍵礦產”。全球約80%的銻被用於阻燃劑和鉛酸電池,其餘20%被用於光伏玻璃、PET、武器彈藥等。

長期以來,中國是全球最大的銻礦石生產國,但國內銻礦產量在2012年以後顯著下降,銻礦產量在全球的佔比也由2012年的77.0%降至2021年的48.1%。因此,從全球銻原材料供應角度看,**過去由中國主導、且相對穩定的全球銻原材料供應格局已經發生明顯改變。**從消費端看,歐盟於2021年3月起實施了“滷系阻燃劑添加禁令”,該政策限制了阻燃領域中銻的應用。

與此同時,光伏與儲能行業的快速發展,使得越來越多的銻被用於光伏玻璃與儲能電池等清潔能源相關領域,這表明銻的需求格局也正在發生重要變化。當前,在全球能源轉型、新冠肺炎疫情、俄烏戰爭等多重因素疊加的複雜現實背景下,各國政府都在加快構建各自的原材料彈性供應鏈。因此,在全球銻原材料的供、需格局均已發生明顯變化的情況下,有必要對全球銻原材料貿易格局的現狀及演化過程展開分析,這對於世界各國構建富有彈性的銻原材料供應鏈具有一定參考價值。

當前,與關鍵礦產貿易格局有關的研究,大多聚焦於鋰、鈷、鎳、銅、稀土等熱門礦種。就銻這一關鍵礦產而言,僅少數學者分析了特定國家內部的銻物質流動情況,個別學者分析了銻礦石的全球貿易格局演化特徵,而對於銻產業鏈上的其它銻原材料來説,顯然缺乏相應的貿易格局研究。

物質流分析法與複雜網絡方法是關鍵金屬貿易格局研究中常用的兩種方法。產業鏈視角下的全球金屬流動涉及產業鏈多個階段的多種原材料在不同國家間的物質流動(貿易)。已有學者基於產業鏈視角與物質流分析方法,分析了鐵、銅、鋰等金屬,成功揭示了金屬物質的全球流向及貿易格局演化特徵。以上研究表明,物質流分析方法與複雜網絡方法可以定量刻畫金屬物質在全球流動的特徵,而長時間尺度的研究則可以反映貿易格局的演化趨勢。

因此,本文基於產業鏈視角,將物質流與複雜網絡方法相結合,從時間與空間角度分析全球銻原材料貿易格局的演化過程,識別貿易網絡中的關鍵銻原材料、關鍵流動路徑及關鍵國家,總結貿易格局的演化規律,並對貿易格局演化背後的原因進行初步討論與分析,以期為包括中國在內的世界各國建立富有彈性的銻原材料供應鏈提供政策依據。

**▍**銻產業鏈概述

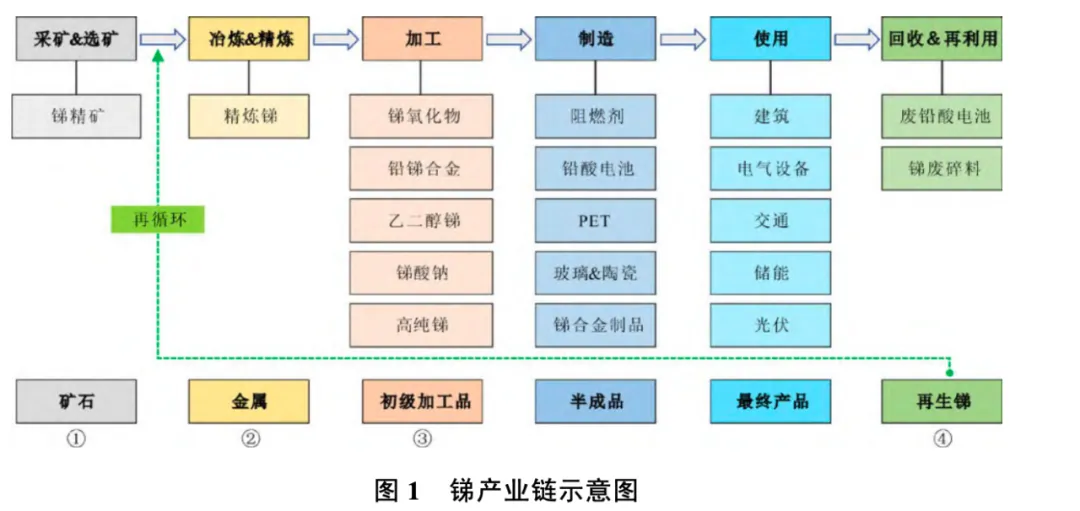

從元素生命週期的角度看,銻產業鏈可劃分為六個階段,分別為:採礦&選礦、冶煉&精煉、加工、製造、使用、回收&再利用(圖1)。

在採礦&選礦階段,礦山開採的產物—銻礦石經過選礦後成為銻精礦。銻精礦經過冶煉&精煉,提純為精煉銻,後者是所有銻初級加工品的生產原料。銻金屬經過進一步加工,被加工為氧化銻、鉛銻合金、乙二醇銻等銻初級加工品。在製造階段,氧化銻、鉛銻合金及其他銻製品分別被用於阻燃劑、鉛酸電池、聚酯(PET)光伏玻璃等半成品的生產製造。在使用階段,氧化銻最終作為滷系阻燃劑的協效劑被最終用於建築、電子電氣設備、紡織等消費部門;鉛酸蓄電池用於電力(儲能)與交通部門(汽車);銻酸鈉作為玻璃澄清劑的主要組分,其所生產的光伏玻璃最終被用於光伏組件。在回收利用階段,當前可經濟回收的再生銻有兩類,一類是銻冶煉—精煉—加工環節產生的廢碎料,另一類是報廢的鉛酸蓄電池,而後者是再生銻的主力。

銻產業鏈製造環節的半成品與使用環節的最終產品不在本次研究範圍內,本文所指的銻原材料是指製造類企業生產所需的含銻原料,包括:採礦&選礦環節的產物(銻精礦)、冶煉&精煉環節的產物(銻金屬)、加工環節的產物(銻初級加工品)以及回收&再利用環節的廢棄物(再生銻)。

**▍**結果與討論

(一)貿易網絡整體特徵

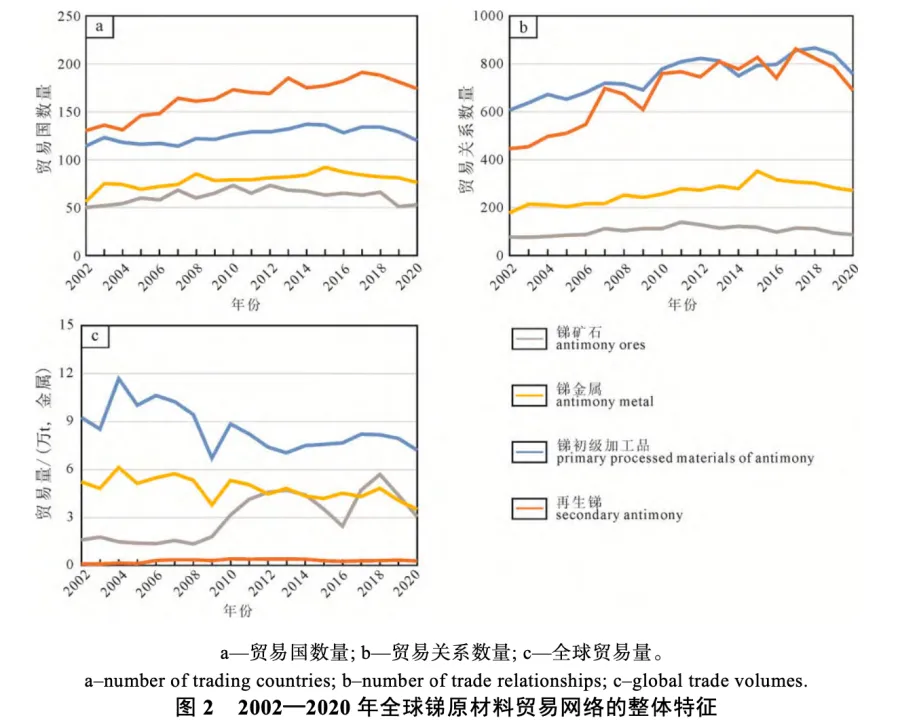

從貿易國與貿易關係數量角度看,研究期內,參與再生銻與銻初級加工品貿易的國家及貿易關係數顯著多於其他兩類銻原材料(圖2a,b)。對於再生銻與銻初級加工品而言,2018年是一個重要的轉折時間點:2018年以前,參與再生銻與銻初級加工品的國家數及貿易關係數均呈上升趨勢;2018年以後,二者均轉為下降趨勢。

從貿易量角度看,銻初級加工品是最主要的貿易品種,全球每年的貿易量大於6萬t(金屬量,下同),佔當年四類銻原材料全球總貿易量的一半以上(圖2c)。貿易量最小的是再生銻,各年度全球貿易量不足4千t。再生銻全球貿易量較少,主要原因在於再生銻主要組成為廢鉛酸電池,而後者是有毒的固體廢料,各國均實施較嚴格的回收利用法規。

全球銻礦石貿易量在2009—2020年間顯著波動,主要原因在於全球最大的銻礦石進口國(中國)的進口量變化所致。

(二)主要貿易流向

1、銻礦石

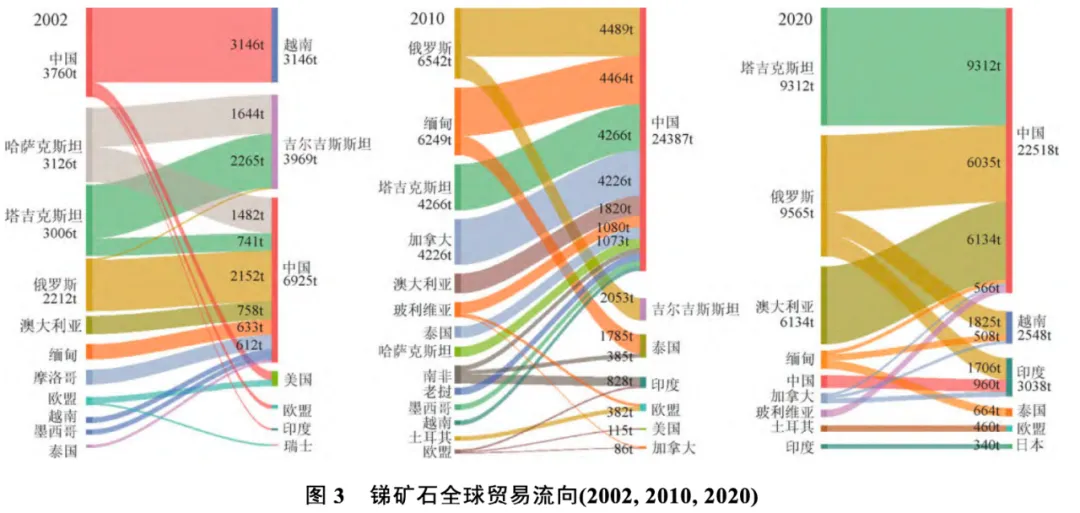

銻礦石的全球貿易流向隨時間演化變得更加集中,**出口主要集中於俄羅斯、塔吉克斯坦、澳大利亞三國,進口則主要集中於中國。**圖3為2002、2010、2020年全球銻礦石貿易流向圖,左側為出口國,右側為進口國。

從出口國角度看,俄羅斯、塔吉克斯坦、澳大利亞三國佔據了越來越大的出口份額,2020年,**三國合計銻礦石出口量佔全球總出口量的82%。**從進口角度看,中國在全球銻礦石進口市場中的地位變得越來越重要,越來越多的銻礦石流向了中國。2002年,中國銻礦石進口量僅佔全球總進口量的44%,但到2020年,這一數值已高達74%。

2、銻金屬

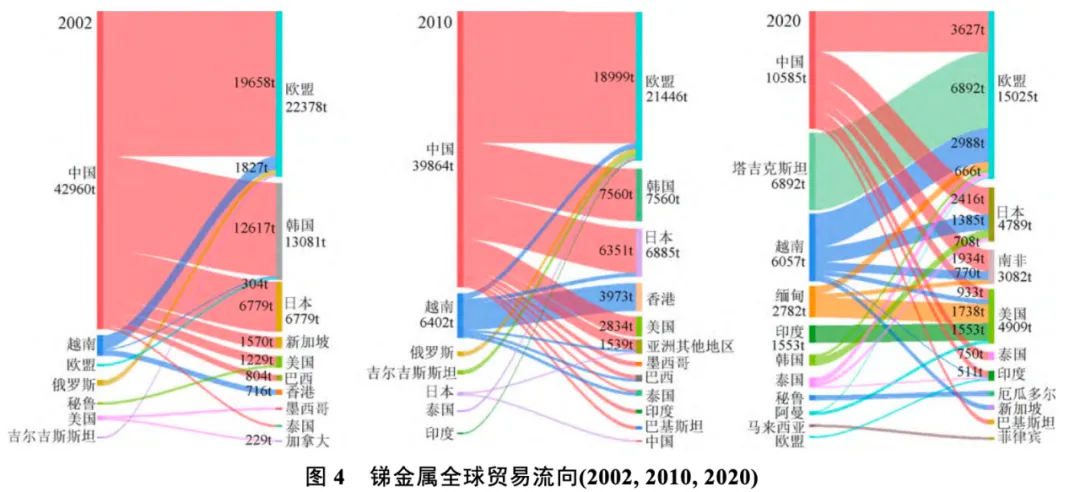

銻金屬的全球貿易流向隨時間演化呈現明顯的多元化趨勢,中國在全球銻金屬出口市場中的地位在下降,而塔吉克斯坦、越南等國的地位在上升(圖4)。2002年,中國銻金屬的出口量佔全球總出口量的83%,到了2020年,這一佔比下降為32%。**塔吉克斯坦、越南、緬甸等國取代了部分中國出口份額。**研究期內,由歐盟、韓國、日本、美國等國構成的進口格局,未發生明顯改變。

從貿易流向角度看,有一個非常顯著的變化值得關注,即**歐盟改變了銻金屬的進口路徑,降低了對中國的進口依賴。**2002年,歐盟從中國進口的銻金屬佔其銻金屬總進口量的79%,到了2020年,這一數值降為22%。塔吉克斯坦取代中國,成為歐盟最主要的銻金屬供應國。造成這一現象的主要原因在於,歐盟實施了多元化的進口策略,降低了對中國銻金屬的進口依賴。

3、銻初級加工品

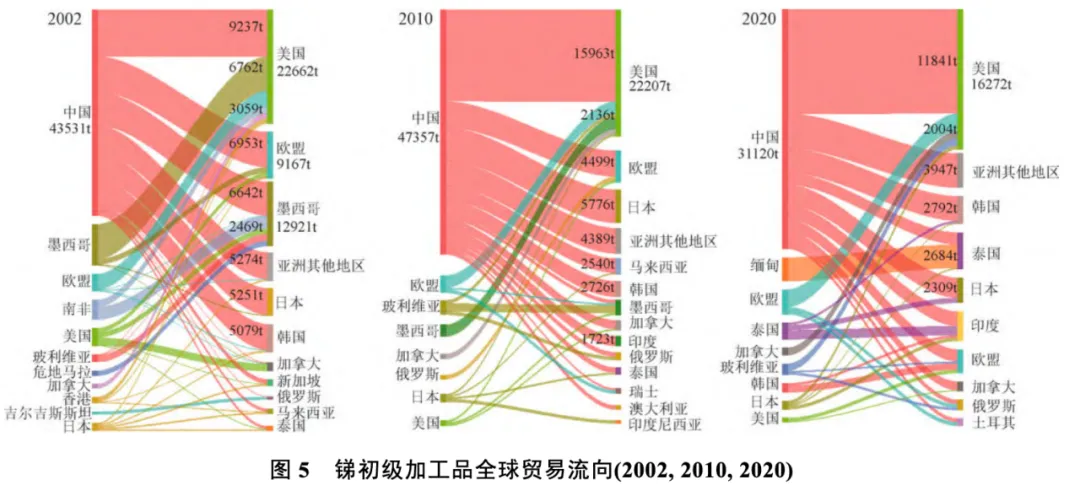

研究期內,銻初級加工品的全球貿易格局未發生明顯改變(圖5)。中國是全球最大的銻初級加工品出口國,主要出口氧化銻。美國、歐盟、韓國、日本等國是主要的進口國。

4、再生銻

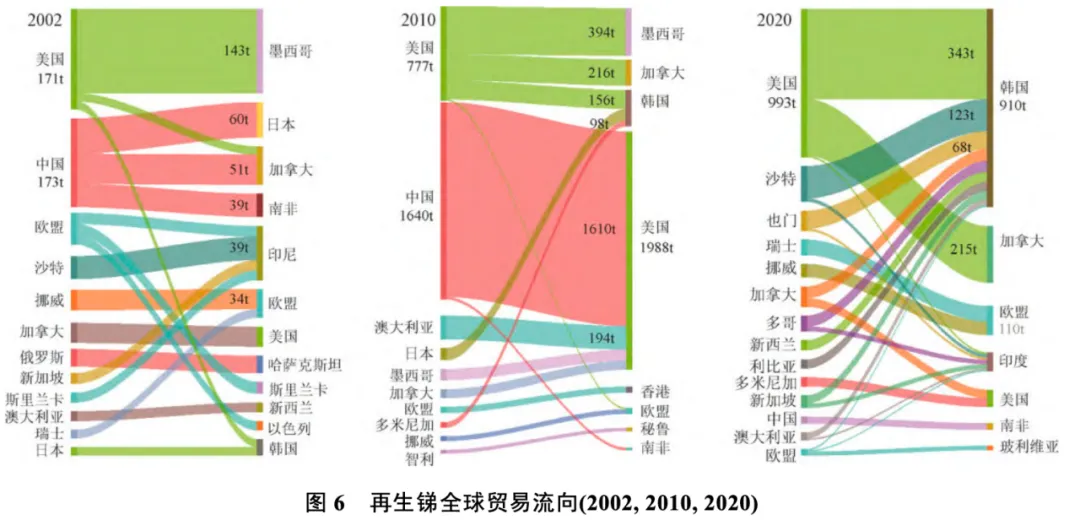

再生銻作為全球貿易量最小的一類銻原材料,其在研究期內的全球貿易格局發生明顯改變,中國在全球再生銻出口市場中的地位顯著下降(圖6)。再生銻主要作為再生鉛回收過程中的副產品回收,多以再生鉛銻合金的形式被再次應用到鉛酸電池生產中。隨着中國再生鉛、銻回收的法規與制度日趨完善,國內再生銻的回收率逐漸提高,因此,近十年中國再生銻的出口量下降。

(三)國家地位演化特徵

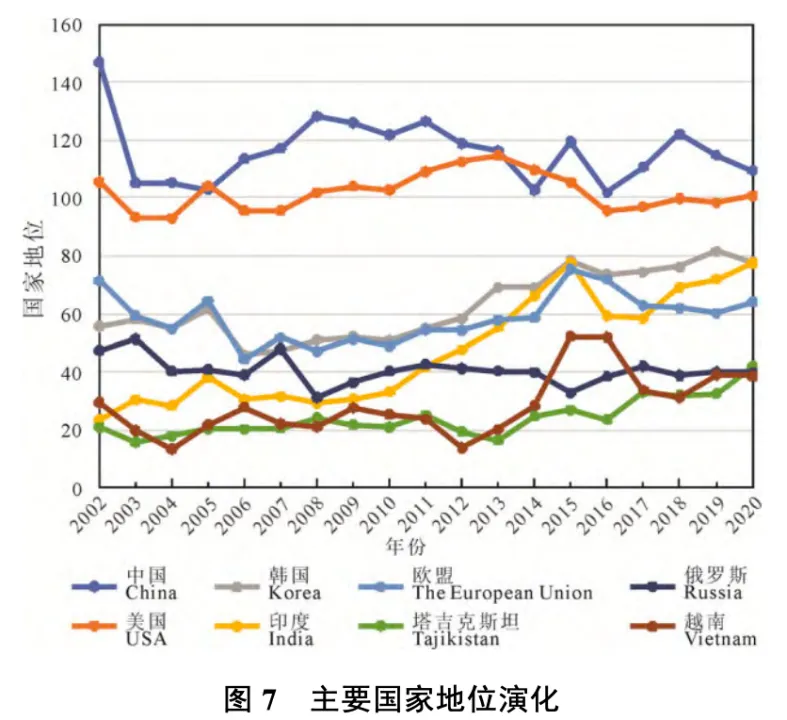

前文已指出,進口能力、出口能力和中介能力共同決定了一個國家在全球貿易網絡中的綜合地位。而一個國家在產業鏈的不同階段的地位指標之和,代表該國在全球銻原材料貿易網絡中的綜合地位。基於國家地位指標計算公式,計算了不同國家的綜合地位。圖7展示了包括主要銻原材料出口國與進口國在內的8個核心國家的綜合地位變化情況。

中國和美國的綜合地位顯著高於其它國家,在絕大多數年份中,兩國的地位位居所有國家中前兩位。印度、韓國、歐盟三國的綜合地位上升顯著。2020年,三國的綜合地位分別位居第三到五位。塔吉克斯坦和俄羅斯雖然是全球重要的銻礦石出口國,但從全產業鏈視角看,兩國的綜合地位較低,與越南處於同一水平。

(四)典型國家貿易結構

根據上一節的分析結果,本節選取2020年國家地位排名前五的國家(中國、美國、印度、韓國、歐盟)作為典型國家,分析這五個國家的貿易結構特徵,並從貿易結構與貿易量的角度,探討二者對貿易國地位的影響。圖8展示了五個典型國家的銻原材料貿易結構及貿易量的歷史變化情況。

1、中國

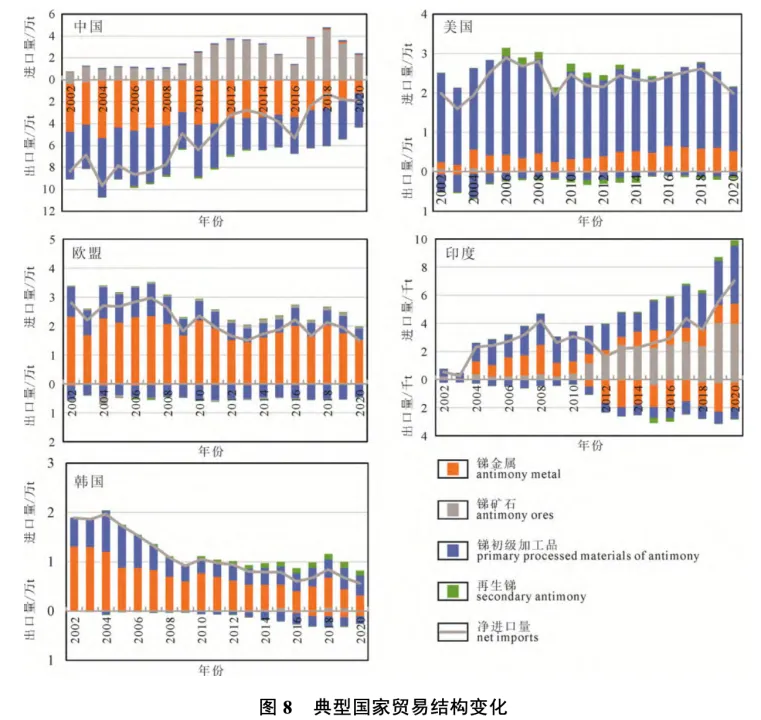

從貿易結構角度看,研究期內中國銻原材料的貿易結構在2008年以後發生明顯改變。2008年以前,中國僅進口少量銻礦石,而大量出口銻金屬與銻初級加工品;2008年以後,中國開始大量進口銻礦石,同時,銻金屬與銻初級加工品的出口量呈波動下降趨勢(圖8)。2002年,中國共出口各類銻原材料9.1萬t,到2020年,該值僅為4.3萬t,減少過半。從淨出口量角度看,2020年,中國各類銻原材料的淨出口量僅為1.9萬t,僅為2002年淨出口量(8.4萬t)的23%,下降顯著。

雖然中國銻原材料出口量呈下降趨勢,但並未顯著改變中國在全球銻原材料貿易網絡中的綜合地位。原因在於,2008年以後,中國加大了銻礦石的進口量,進口地位的提升在一定程度上彌補了出口減少所導致的國家地位下降。因此,從整體上看,雖然中國在全球銻原材料貿易網絡中的綜合地位未發生明顯變化(圖7),但在2008年以後,中國面臨銻礦石進口量增加、銻金屬與銻初級加工品出口減少的挑戰,這也從側面反映了中國國內銻礦石供應能力的下降。

2、美國

研究期內,**美國銻原材料的貿易結構與貿易量保持穩定,未發生明顯改變。**美國是銻原材料的淨進口國,主要進口銻初級加工品(氧化銻),其次為銻金屬(圖8)。作為全球最大的銻初級加工品進口國,美國銻初級加工品的年進口量保持在1.6~2.5萬t之間,其中絕大多數來自於中國(圖5)。從出口結構看,美國僅出口少量銻初級加工品與再生銻,但在絕大多數年份裏,二者的合計出口量不足3千t。

因此,綜合看,美國強大的進口能力是決定其在全球銻原材料貿易網絡中綜合地位靠前的主要原因。

3、歐盟

歐盟是銻原材料的淨進口國,但淨進口量由2002年的2.8萬t逐漸下降至2020年的1.5萬t(圖8)。從進口結構看,歐盟的進口結構顯著區別於美國,前者進口最多的銻原材料是銻金屬,其次是銻初級加工品。2002—2020年,歐盟共進口銻金屬36.3萬t、銻初級加工品13.4萬t,分別佔其銻工業原材料總進口量的70.6%和26.2%。

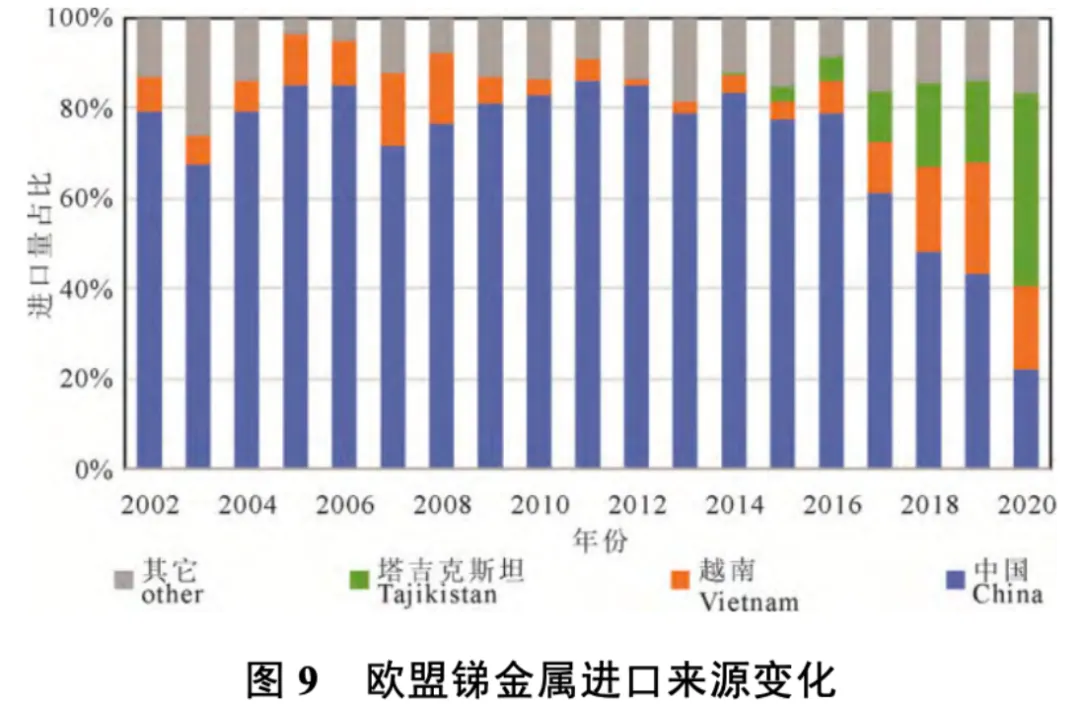

值得注意的是,銻金屬作為歐盟進口的最重要的銻原材料,其進口來源呈現明顯的多元化趨勢(圖9)。2016年以前,歐盟進口的銻金屬中,80%以上來自中國。2016年以後,歐盟的進口來源呈現多元化趨勢,歐盟逐步減少了從中國的進口量,同時增加了從越南與塔吉克斯坦的銻金屬進口。相應的,2020年,歐盟對中國出口銻金屬的進口依賴度已降至22%,塔吉克斯坦取代中國,成為歐盟最大的銻金屬進口來源國。

4、印度

從貿易量角度看,印度是除中國外銻原材料進口量顯著上升的國家,銻原材料的淨進口量由2002年的538t逐年升至2020年的7043t,增長了12倍。2010年以前,印度很少出口銻原材料;2010年以後,隨着銻礦石進口量的增加,印度的銻金屬出口量也明顯增長。

從貿易結構看,研究期內,印度銻原材料的進口結構與出口結構均呈現多元化趨勢:2010年以前,印度的進口銻原材料主要為銻金屬與銻初級加工品;2010年以後,主要進口物為銻礦石與銻初級加工品(圖8)。

多元化的貿易結構以及顯著增加的貿易量,造就了印度在全球銻原材料貿易網絡中地位的顯著上升(圖7)。

5、韓國

韓國是銻原材料的淨進口國,研究期內淨進口量小幅下降(圖8)。從貿易結構角度看,研究期內,再生銻在韓國的銻原材料進口結構中的佔比呈小幅增加趨勢。從貿易量角度看,研究期內,韓國的進口量整體呈下降趨勢,而出口量在2010年以後小幅增加。銻原材料進口結構的多元化,以及出口量的小幅增加,可能是導致2010年以後韓國在全球銻原材料貿易網絡中地位上升的主要原因。

**▍**結論

本文結合物質流與複雜網絡分析方法,以製造業所需的四類銻原材料為研究對象,定量刻畫了四類銻原材料的全球貿易格局,分析了典型國家的貿易結構及貿易地位變化特徵,並總結了貿易格局的演化規律。形成的主要結論如下:

銻初級加工品是全球最主要的銻原料貿易商品,其貿易量佔全部銻原材料全球貿易總量的一半以上,再生銻的貿易量不足其它三類銻原材料貿易量的十分之一。

中國和美國分別是銻原材料貿易網絡中綜合地位排名前兩位的國家,印度、歐盟、韓國三國的綜合貿易地位上升最快。

歐盟銻金屬的進口來源呈現明顯的多元化趨勢,顯著降低了對中國的進口依賴,表明近些年歐盟實施的關鍵原材料多元化進口戰略取得了顯著成效。

隨着中國國內銻礦石自給率的下降,俄羅斯、塔吉克斯坦、越南等國銻原材料出口地位的上升,以及歐盟、印度等國實施的多元化進口策略,中國在全球銻原材料供應中的絕對優勢地位在下降,與此同時,全球銻原材料貿易格局正朝着更加多元的方向發展。