牛市來了嗎?請看上市公司老闆怎麼操作_風聞

赛格大道-1小时前

賽格特約作者 陳白

牛市真的來了嗎?

A股市場經歷了從國慶節前的迅速拉昇後到近兩天的連續回落波動之後,關於新一輪牛市是否真的到來,目前並沒有定論。當下唯一可以確定的是,正在有越來越多的股民開始重新湧入到資本市場當中,以期分享股市上漲的紅利。

對於多年深度套牢的老股民們來説,重新打開塵封已久的套牢賬號本身就是一種預期的悄然轉變,而市場也不乏知名機構和分析師如任澤平等發聲,認為對於90後、00後來説,這或許是第一波時代的紅利。

股市上漲都意味着賬面財富的增加,這進而也能釋放消費的信心,因此無論怎麼説都是一件好事。但在巨大的財富和紅利效應面前,A股作為以散户為主要投資者類型的交易市場,對於參與其中的“金融消費者”來説,相比賺錢效應的吸引力,如何避免成為被收割的韭菜才是最重要的命題。

**有研究就發現,牛市恰恰是普通人虧錢的重要原因。**這或許有投資知識和能力等多方面因素的影響,但整體看,散户們的無意識集體行為邏輯和機構的行為邏輯之間,往往存在着巨大的差異。

也就是説,牛市所能賺到的錢,往往很可能都是散户們積極入場所貢獻的。

賣出

那麼現在的問題是,個人投資者就真的沒有辦法分享股市的紅利嗎?其實也不是,買不買一家公司的一個關鍵指標,首先要看的,就是這家公司買不買自己公司的股票。

這個邏輯乍一聽起來有點繞,但作為投資決策參考往往極為有效——當一個公司股價上漲時,你就看公司大股東、實控人等是選擇大幅度減持股票份額,還是選擇回購公司股票。一般情況下,大股東的減持都被認為是利空,因為這是他不看好公司未來的行為象徵,即便是英偉達這樣的優質公司,黃仁勳在高位套現也一定程度上影響了大家對於英偉達的預期。

回到本輪牛市之爭。在國慶節前,一個備受爭議的新聞就是從9月23日資本市場突然啓動上漲行情至節前最後一個交易日9月30日,共有87家上市公司披露了股東減持計劃或結果,是前一週數量的兩倍。這些減持計劃涉及的金額巨大,其中最引人注目的是東鵬飲料的股東君正投資,在2024年7月25日至9月24日期間累計減持436萬股,套現約9.68億元。

當然,並不是所有的減持都是不看好公司,可能也有大股東本身的特殊原因。但總體來看,公司大股東賣掉自己的股份,終歸不是什麼好的信號。

也正因此,其實對於上市公司大股東減持一直有各種規定限制。特別是今年以來,為進一步規範大股東特別是控股股東、實際控制人的減持行為,督促其專注公司發展和經營、關注投資者回報水平,減少減持套利空間,證監會連續發佈了多項關於上市公司股東減持股份的規定,號稱“史上最嚴減持新規”,對大股東減持提出了一系列年限、規模的限制。

但即便是這樣,這一波股價上漲所帶來的減持潮,還是出現了。這恐怕才是影響未來股市走勢的真正伏筆所在。

買入

相比之下,上市公司實控人和大股東的股票回購則被認為是管理層和實控人對於公司未來發展的長期信心表現。邏輯也很簡單,願意購買自己公司的股票,最起碼證明在公司和老闆自己看來,公司未來還有巨大的發展潛力。

市場監管部門也對於上市公司股票回購給出了很多的鼓勵措施。特別是對於註銷式回購,可謂政策不斷。

今年4月,新“國九條”明確提出要引導上市公司回購股份後依法註銷,證監會上市公司監管司相關負責人就明確表示,“註銷式”回購有助於增厚每股淨資產和預期收益,是上市公司回報投資者的重要方式。

9月24日中國證監會發布的《上市公司監管指引第10號——市值管理(徵求意見稿)》就提出,上市公司董事會應明確股份回購的機制安排,鼓勵上市公司將回購股份依法註銷。

和用於股權激勵和員工持股等目的的股票回購不同,註銷式的回購直接意味着減少上市公司的註冊資本。除了回購股份對股價有可能產生正向作用外,在上市公司業績不變的前提下,將增厚其每股收益,簡單説,就是為所有股東和投資人帶來更多價值。

而判斷目前股票市場上大手筆回購公司股份的,往往也恰恰是那些優質公司。從A股市場來看,在近期選擇回購的,都是大型央企以及各個行業的龍頭白馬股。

比如前不久貴州茅台發佈了上市23年以來首份股份回購計劃。另一家上市公司工業富聯也公告稱,擬斥資2億元至3億元回購股份,回購股份將用於註銷並減少註冊資本。此外,像藥明康德、順豐控股、温氏股份等行業龍頭都發布了回購股份的公告。其中,並不乏註銷式回購。

自今年5月以來,茅台股價呈現下跌態勢,9月最低價達到1245.83元/股,創出近4年以來新低

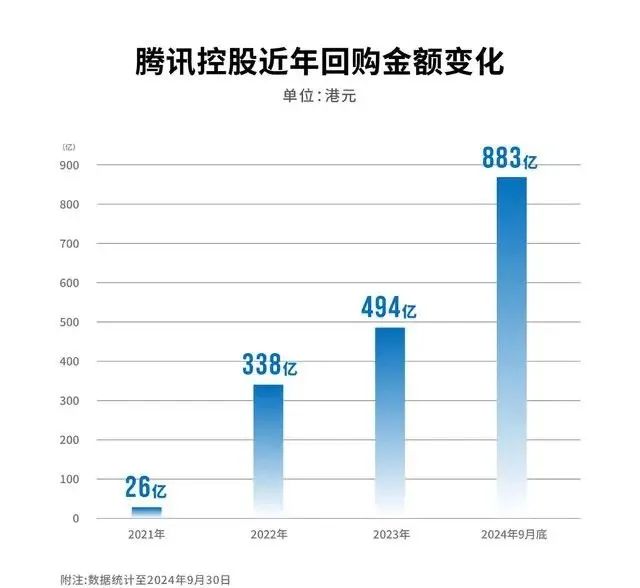

但真正的資本市場回購王還不是這些。10月9日,號稱“港股回購王”的騰訊發佈公告,宣佈耗資約7.03億港元回購160萬股,每股回購價格為424港元-450.4港元。而這已經是騰訊控股在9月內的第10次回購、在今年下半年的第21次回購。2024年上半年,騰訊控股已經進行了56次股份回購,回購金額約為523億港元。

從歷年情況來看,騰訊控股回購力度不斷加大,今年年內回購金額已達824億港元,已經超過2023年全年的回購金額。據港交所披露信息統計,2024年至今,騰訊回購總額已經達到898億港元,佔到同期港股市場回購總額的四成以上。

價值

其實這些也應該是基本常識了,一家公司好不好,難道還有誰能比上市公司老闆們自己更有數嗎?所以盤點一圈A股和港股也能夠明確發現,越是龍頭優質公司,越在回購股份,而越是那些熱衷波段炒作的公司,卻鮮見分紅與回購。

當然,這也是資本市場一直以來的老話題。股票市場的投資派別有很多,但主要其實就分為兩派:一派是以巴菲特為代表的價值投資邏輯,通過專業判斷篩選那些最具有長期增長可能性的公司,並在長期投資中分享公司成長的紅利;另一派的極端代表是索羅斯,他通過資本市場的一系列技巧操作來賺取認知和信息差的紅利。

1992年9月,索羅斯動用100億美元沽空英鎊,結果英國政府慘敗,被迫退出歐洲匯率體系

**很多人都説巴菲特是股神,但在實際行動中,大多數人卻往往都認為自己會是索羅斯。**絕大多數普通投資者,沒有耐心去等待時間的玫瑰,也沒有索羅斯的資本和專業性。因此,這最後其實就變成了一場純粹的散户與莊家的賭局,成為被收割的韭菜也就在所難免了。

而跳出個人投資選擇、從中觀市場層面來看,我們在討論A股牛熊轉換的時候,往往並不以上市公司本來的價值作為參考標準。大的情緒和風向左右了預期和判斷,這當然沒有錯,但這必然意味着股市的快速震盪和高風險。

從長期看,優質公司的價值發現,其實才應該是資本市場存在的本來意義,也是普通投資者們對抗踏空風險,避免被割韭菜的真正“避風港”所在。