消費降級後,“光瓶酒之王”牛欄山怎麼還落寞了?_風聞

读懂财经研究所-注册制时代,价值新坐标。1小时前

©讀懂財經·消費組原創/出品

作者:楊揚

編輯:夏益軍

牛欄山稱得上“下沉之王”、“光瓶酒之王”。

15元一瓶的“白牛二”曾創出行業“第一大單品”的銷售神話,2019年銷量超8.4億瓶。什麼概念?

香飄飄一年賣出3億多杯,杯子連起來可繞地球1圈。牛欄山的瓶子比香飄飄更長,酒瓶連起來,能繞地球3-4圈。

按理説現在正是光瓶酒之王發展的好時候。畢竟消費降級了,便宜的光瓶酒增長不俗,21年-23年光瓶酒市場規模從988億增長到1329億。

但紅利沒到牛欄山身上,同期牛欄山營收規模從百億下降到不足70億。為什麼市場擴大了,牛欄山反而落寞了?

本文持有以下觀點:

1、逆襲紅星埋下了禍根。牛欄山將釀造改為調配,用酒、水和香精等勾兑出更廉價調配酒,使它靠性價比逆襲了紅星二鍋頭。但新國標實施後,打上了勾兑酒不是糧食酒的標籤,牛欄山品牌受重挫。

2、被名酒下沉圍獵。高端品牌紛紛推光瓶酒來搶牛欄山的市場。光瓶酒製造過程相對簡單,品質不高,降低了消費者忠誠度,有易攻難守的行業特徵,其它品牌與牛欄山的差距正在縮小。

3、成於下沉、困於下沉。為應對新國標和競對,牛欄山推出“金標陳釀”,從調配酒迴歸到純糧酒,成本增加,導致價格上漲。但牛欄山根深蒂固的低價心智以及目標用户的價格敏感性,導致新產品不成功。

**/ 01 /**逆襲紅星埋下的禍根

成名之前,牛欄山手裏是一手爛牌。

就牛欄山賣的“二鍋頭”來説,當年紅星才是老大。紅星二鍋頭成立於1949年,是新中國的獻禮項目之一。

牛欄山的名氣和規模遠遠比不上紅星,北京大本營長期被紅星壓制牛欄山,一度只能去河北圖發展。

牛欄山逆襲靠的是生產工藝調整實現的成本優勢。

牛欄山核心大單品白牛二,將釀造改為調配,用酒、水和香精等勾兑出更為廉價的濃香型調配酒。

調配帶來的好處是規模化、低成本化,正好對應價格敏感性的光瓶酒消費人羣。於是,白牛二銷量一路走高,在2008年超越紅星,成為光瓶酒之王。

隨後2012年“三公消費”禁令又給牛欄山這類低端酒加了一把火。牛欄山通過讓利給經銷商等手段,完成全國化佈局。

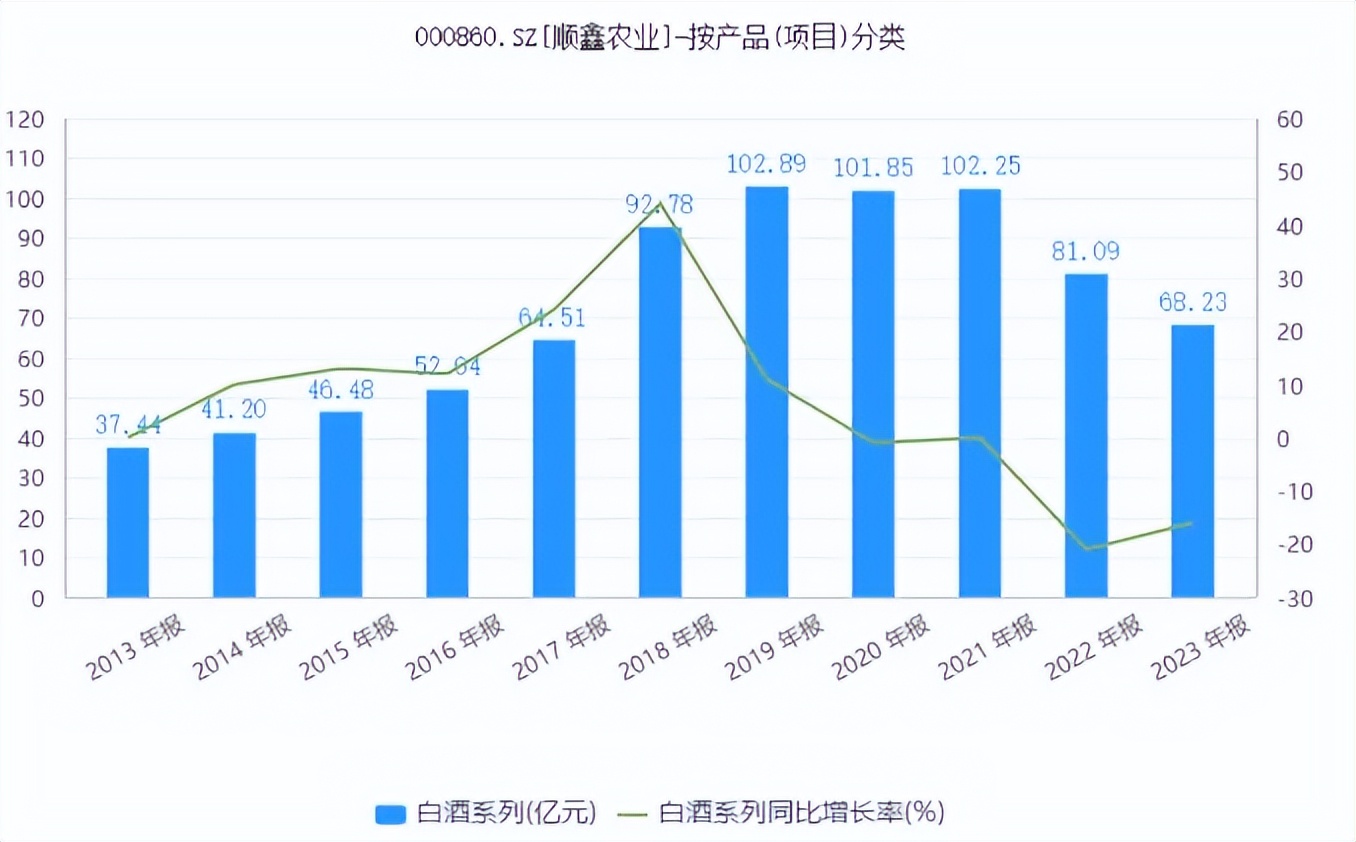

期間牛欄山邁過百億門檻,母公司順鑫農業財報顯示,2013-2019年,牛欄山營收由37.44億增至102.89億。

但靠調配工藝逆襲紅星也埋下了禍根。

但靠調配工藝逆襲紅星也埋下了禍根。

2022年,白酒“新國標”發佈,規定白酒釀造工藝不允許使用非穀物來源的食用酒精和食品添加劑。

新國標對白酒的重新定義,直接給白牛二打上了勾兑酒不是糧食酒的烙印,牛欄山品牌、口碑受重挫。

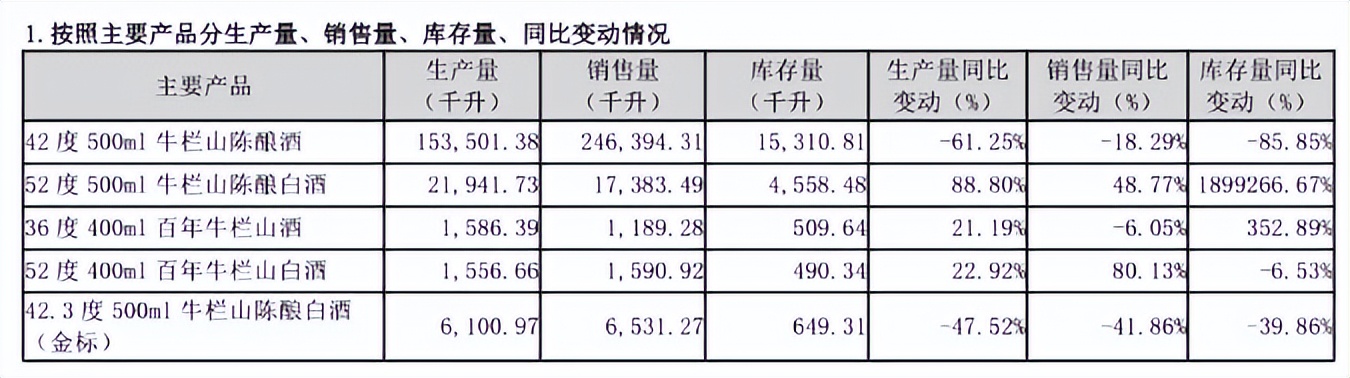

新國標實施一年後,2023上半年白牛二生產量、銷售量分別下滑46%和4%,庫存量增加270%,近乎翻了三倍。

大單品牛二賣不動了,牛欄山的下坡路也開始了。其營收規模已從2021年百億規模下降到23年的不足70億規模。

趁你病,要你命,被新國標當頭一棒後,名酒也開始圍獵牛欄山的市場。

**/ 02 /**被名酒下沉圍獵

光瓶酒是現在各大酒企盯上的“肥肉”。

山西汾酒的玻汾、西鳳酒的綠脖西鳳等等名酒下沉的光瓶酒,正持續衝擊牛欄山的山頭。

往後看,來爭奪光瓶酒的的酒企,只多不少。

原因不難解釋,消費降級了,高端白酒不好賣,但低端光瓶酒的勢頭卻很好。

方正證券數據,21年-23年光瓶酒市場規模從988億增長到1329以。中酒協預測24年光瓶酒市場規模超1400億。

高端遇到困境的品牌酒企,看到增長勢頭很好的細分市場,自然要搶。

高端遇到困境的品牌酒企,看到增長勢頭很好的細分市場,自然要搶。

牛欄山也不好守這塊市場。

和競對汾酒旗下的玻汾比,2019年,玻汾銷量超過1.4億瓶,牛欄山14億瓶,到23年,玻汾銷量2億瓶,牛欄山銷量7.73億瓶,差距在不斷拉近。

此消彼長的勢頭自然和新國標有關,但也不盡然,根源還是在於光瓶酒易攻難守的行業特性。

和超高端白酒市場牢牢被茅五瀘三家把持不同,光瓶酒競爭格局很分散,20年市場CR3僅25%。

競爭分散也不難理解,光瓶酒製造過程相對簡單,降低了進入市場門檻,增加了品牌供給量,同樣因為生產簡單,品質不高,降低了消費者忠誠度,使市場更分散。

牛欄山市場不好守也很大程度是產品力不強,牛欄山瓶身、標籤等都從外部採購,而且配方簡單,品質不高。一遇到高端化品牌下沉推出光瓶酒,消費者就是本着嚐鮮也願意試一試。

還有一個更棘手的問題,雖然整個光瓶酒市場空間在擴大,但牛欄山的目標羣體或許在減少。

雖然都是低價光瓶酒市場,但賣15元價格帶和30元價格帶面向的就是兩類人羣。前者主要消費羣體是農民工,後者可能是學生、白領。

過去牛欄山不可忽視的一類消費羣體是農民工。但這一羣體正在大幅減少,根據國家統計局發佈的數據,與10年前相比,建築業農民工少了1500萬,對牛欄山的銷售也不是好事情。

內憂外患下,牛欄山需要反擊高端酒。但根深蒂固的下沉定位,是最大阻礙。

**/ 03 /**成於下沉,困於下沉

面對新國標和高端酒下沉的雙面夾擊,牛欄山的反擊從產品結構調整做起。

2022年5月,牛欄山推出42.3度500ml的牛欄山陳釀白酒,也就是“金標陳釀”。

“金標陳釀”從調配酒迴歸到了純糧酒,相對應的因為生產工藝改變,成本增加,價格也開始上調,“金標陳釀”建議零售價38元/瓶,是白牛二售價的2.5倍。

按牛欄山設想,金標陳釀就是接棒“白牛二”的大單品。

定下的規劃是,2022-2024年每年銷量將會翻倍增長,2024年實現銷售1000萬箱,目標直指“中國白酒30元-40元價格帶純糧光瓶酒第一大單品”。

理想很豐滿,現實很骨感。

2022年,金標陳釀實現銷量1.12萬千升。但到了2023年,金標陳釀斷崖式下滑,僅實現銷量6531.27千升,跌幅高達41.86%。

金標陳釀推不動體現出了牛欄山的下沉之困。

金標陳釀推不動體現出了牛欄山的下沉之困。

牛欄山長期走低價的下沉路線,低端酒的品牌形象根深蒂固,支撐提價的影響力很薄弱。

況且,38元的建議零售價已經進入到高端酒旗下光瓶酒的核心價格區間,金標陳釀的競爭對手爆款汾酒旗下玻汾、五糧液旗下尖莊等等。

在售價接近的情況下,消費者更願意買那個?答案可想而知。

除了高端品牌的光瓶酒壓制,牛欄山針對的下沉用户也有不為任何高端化故事買單的剛性。

光瓶酒消費者尤其是牛欄山的消費者,對價格數字的高度敏感,其理性要超越其他價格帶客羣。

導致的結果是,牛欄山產品結構的升級將對銷量形成明顯的積壓。

過去四年,牛欄山六次提價,但銷量有明顯萎縮,2019年-2023年,牛欄山銷售量從7.17億升下降到3.7億升,跌幅超過一半。

由此下沉市場的價格敏感性,使牛欄山找不到量、價平衡的好辦法,進而制約了公司產品結構的調整。

想要重返昔日榮光,牛欄山需要想辦法解決“下沉之困”。