美國非農爆冷,美聯儲逆回購大幅下降,美國金融流動性告急,何時擴表?_風聞

星话大白-星话大白官方账号-“大白话时事”公众号的创建者。48分钟前

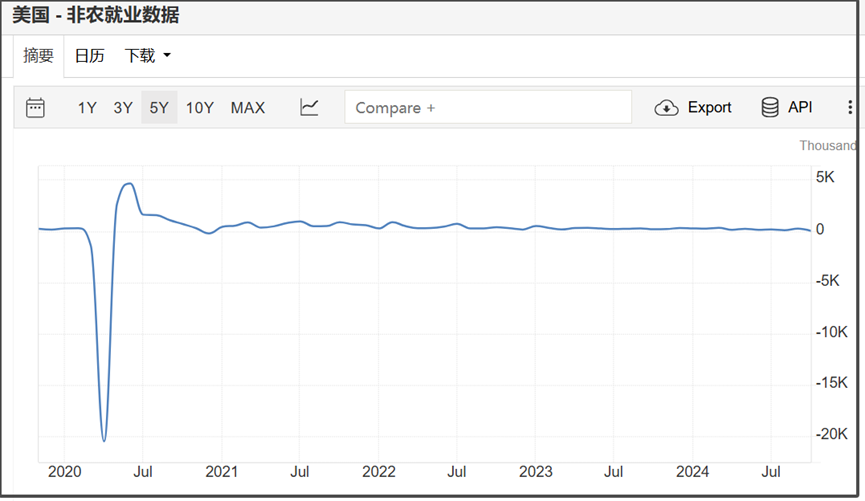

11月1日晚上,美國勞工部公佈了一個令市場詫異的非農就業數據。

美國10月非農就業新增加1.2萬人,而市場預期值是10.5萬人,上個月非農就業還增加25.4萬人,結果僅過了一個月,這個新增就業人數就出現斷崖式縮水。

雖然美國方面給出的理由是美國10月遭到兩場颶風重創,還有波音公司罷工。

但這更多隻是找補的理由。

因為這次市場預期值也才10.5萬人,不到上個月的一半,也就是市場的預期值已經是把颶風和波音公司罷工的影響考慮進去,那麼正常美國10月非農就業數據也應該至少有10萬人。

結果實際公佈值只有1.2萬人,只有市場預期值的1/10。

而且我個人估計,這公佈的1.2萬人新增就業數據,還是已經美化後的結果,實際非農新增就業人數很可能是負的,而且早幾個月可能就已經是負的,只是一直被美化而已。

這可能從一些細節看出端倪。

上個月,美國公佈了非常亮眼的非農就業數據。

9月非農就業人數增加25.4萬人,遠超市場預計的15萬人左右。

並且,上個月,美國勞工部還大幅上修了之前兩個月的數值。

7月非農新增就業人數由原來的8.9萬人上調至14.4萬人;

8月則由14.2萬人上調至15.9萬人。

結果,這個公佈的10月非農數據僅僅只有1.2萬人,並且還大幅下修了過去兩個月的數值。

8月非農就業人數,從之前15.9萬人,大幅下修到8.1萬人,又直接下修了一半。

9月的非農就業人數,從25.4萬人,下修到22.3萬人。

下個月公佈非農就業數據,如果把9月這個非農就業人數又下修一半,我是一點都不感到奇怪,這是美國現在經常乾的事情。

我之前也分析過,雖然美國現在的經濟數據都是在為選舉服務,在為政治服務,不過我們也能從公佈的經濟數據,去探究背後勢力公佈這樣數據的意圖。

比方説,上個月美國勞工部刻意去公佈這樣亮眼的非農就業數據,這是為了哈里斯選情造勢。

那麼昨天距離美國大選正式投票日僅僅只有4天時間,在間隔這麼短的時間裏,公佈這樣一份糟糕的非農就業數據,顯然對哈里斯選情不利。

這説明,美國背後的資本勢力也開始更多在押注特朗普獲勝。

所以,這份糟糕的非農就業數據,等於是給特朗普送了一份大禮。

特朗普肯定是不會放過這次機會,特朗普11月1日就在密歇根州的一場集會上稱,“這是美國曆史上最糟糕的就業報告”。

特朗普是在集會進行過程中,收到非農就業報告公佈的消息,然後特朗普就馬上説“我們有突發新聞。這其實是個壞消息。這隻在一件事上有好處,如果你的競選對手恰好是製造這條新聞的笨蛋。這是個壞消息,對國家來説是個壞消息。不久前剛剛宣佈的這份全新的就業報告確鑿地證明,卡瑪拉·哈里斯和騙子喬已經把我們的經濟推下了懸崖”。

特朗普還説,“如果哈里斯再幹四年,你的家人就永遠無法——你將永遠無法從這些愚蠢的人治理下的經濟中恢復過來。”

特朗普批評非農報告中1.2萬這個數字少得可憐,聲稱他從未聽説過1.2萬個就業崗位。

不過,我這裏有必要幫特朗普恢復一下記憶。

2020年由於疫情危機,美國非農一度有過史上最誇張的單月負增長幅度。

2020年4月,美國非農就業人口減少2050萬人,在一個月內抹掉了10年來增加的就業崗位。

估計特朗普已經忘記有這回事了。

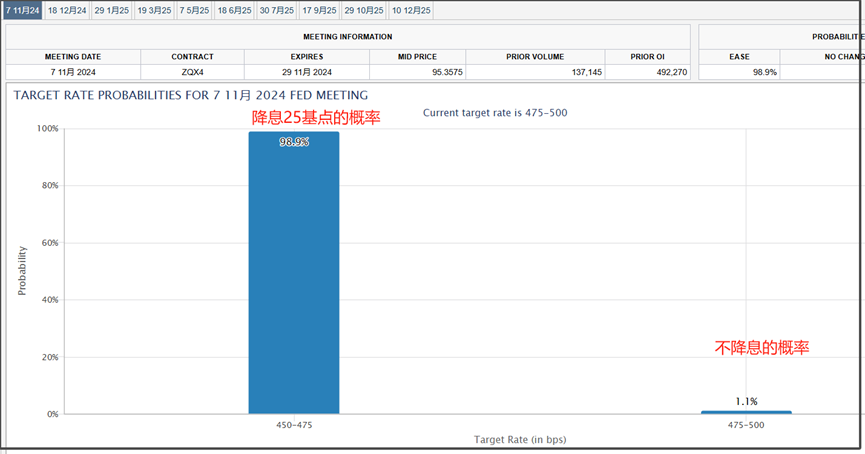

這次非農就業數據公佈後,是徹底鞏固了11月7日美聯儲議息會議降息25基點的市場預期。

這次非農就業數據公佈後,是徹底鞏固了11月7日美聯儲議息會議降息25基點的市場預期。

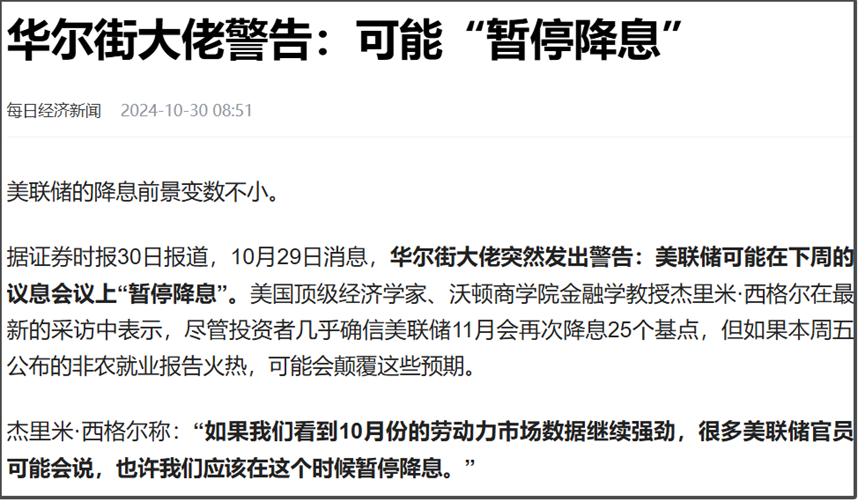

在這次非農數據公佈之前,市場還有一些雜音,説美聯儲11月可能會暫停降息。

10月29日,美國頂級經濟學家、沃頓商學院金融學教授傑里米·西格爾表示,“儘管投資者幾乎確信美聯儲11月會再次降息25個基點,但如果本週五公佈的非農就業報告火熱,可能會顛覆這些預期。”

西格爾稱:“如果我們看到10月份的勞動力市場數據繼續強勁,很多美聯儲官員可能會説,也許我們應該在這個時候暫停降息。

結果這份非農數據確實夠顛覆的,只是顛覆的方向反了。

結果這份非農數據確實夠顛覆的,只是顛覆的方向反了。

在這份慘淡的非農就業數據公佈後,芝商所的美聯儲觀察工具顯示,市場預期降息25基點的概率仍然是98.9%;

這其實是有些異常,因為在非農數據公佈之前,市場預期降息25基點的概率也差不多是這個數字。

這其實是有些異常,因為在非農數據公佈之前,市場預期降息25基點的概率也差不多是這個數字。

這麼糟糕的非農就業數據,居然沒有增加市場對於美聯儲降息50基點的預期,仍然維持降息25基點不變,這其實是有問題的。

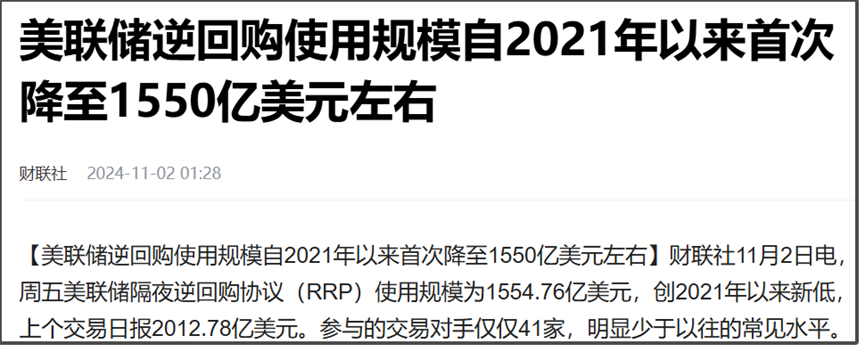

我注意到,美聯儲逆回購規模已經降至1554億美元,近期是大幅減少。

我之前也提醒過,美聯儲逆回購是美國金融流動性的重要觀察指標。

我之前也提醒過,美聯儲逆回購是美國金融流動性的重要觀察指標。

如果美聯儲逆回購降至千億美元下方,而美聯儲還不擴表的話,那麼美國的金融流動性是可能出問題的。

所以,美聯儲11月7日降息25基點是沒有懸念的,最關鍵是會不會擴表。

我個人預計,美聯儲11月7日除了降息25基點,還會宣佈暫停縮表計劃。

未來一週,是一個比較關鍵的時間週期。

美國11月5日大選,估計11月6日就能有一個初步的結果。

美國大選的結果,對11月7日美聯儲議息會議也是會有影響。

我們在11月4日-8日,也有一個很關鍵的會議,有可能會確定我們這次的增量政策規模具體有多大。

顯然,這是在“看人下菜”。

當前全球金融形勢複雜多變,金融戰的硝煙仍然還在瀰漫,我們仍然還是不能掉以輕心。

美聯儲這樣連續降息,最根本原因是美聯儲自己撐不住了,是因為美國糟糕的就業,以及有可能出問題的金融流動性。

我注意到,現在美國金融走勢並不正常。

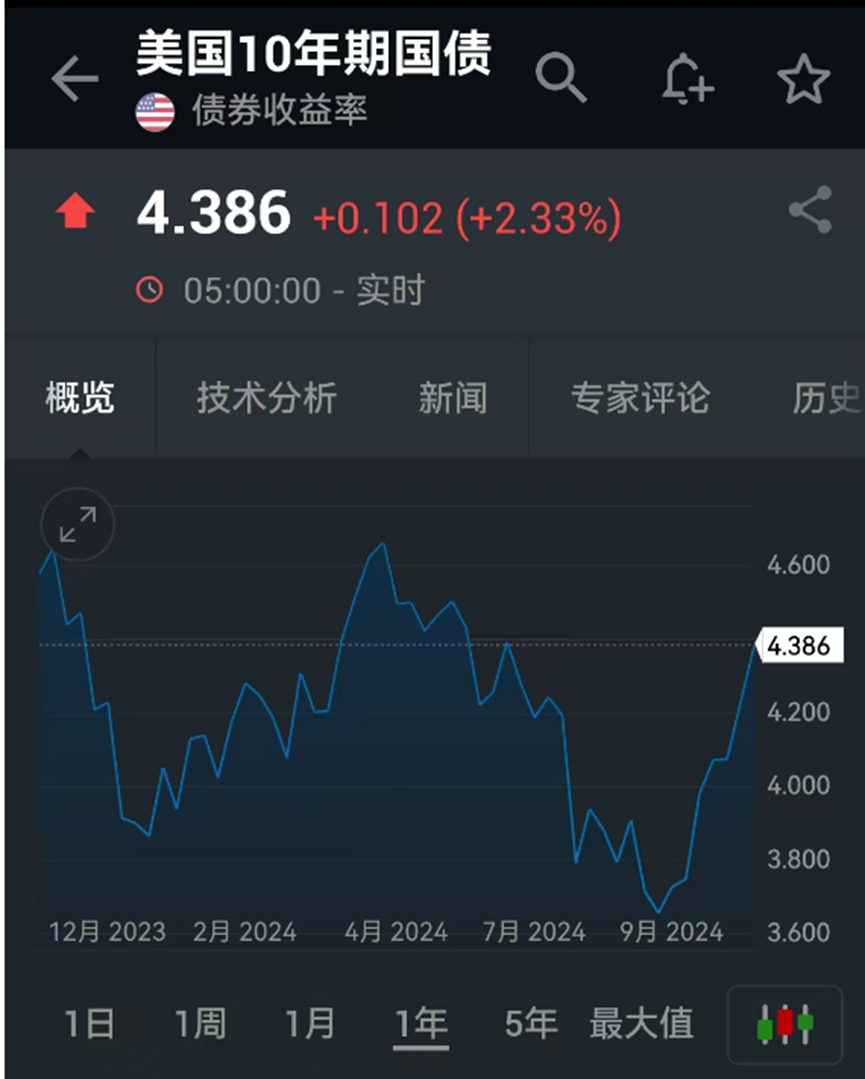

在9月18日,美聯儲降息50基點後,過去這一個半月,美國10年期國債收益率是不降反升。

這是不正常的,因為國債收益率代表着市場實際利率。

這是不正常的,因為國債收益率代表着市場實際利率。

比方説1年期國債收益率,可以視為市場對於1年後美國利率的預期。

10年期國債收益率,可以視為市場對於10年後的美國利率預期。

所以,像3個月國債收益率就會比較貼近美國聯邦基準利率,會完全隨着美聯儲加息降息而漲跌。

像10年期這樣的中長期國債收益率,也同樣會受美聯儲貨幣政策影響。

像10年期這樣的中長期國債收益率,也同樣會受美聯儲貨幣政策影響。

比方説,美聯儲2022年開始激進加息後,美國10年期國債收益率就從2020年0.5%,一路漲到去年最高的5%,也比較接近美聯儲的利率。

但這次美聯儲降息50基點後,美國10年期國債收益率雖然一度跌到3.7%左右,但過去一個半月就一路上漲到4.38%;

債券價格和收益率是反向關係,國債收益率上升,就意味着債券價格下跌。

這説明當前美國債券市場的流動性是比較緊張的,存在流動性風險。

這也是近期美元反彈的主要原因。

9月18日美聯儲降息後,美元指數反倒是從100反彈到104。

我很早就分析過,一旦美國金融市場爆發流動性危機,美元指數就會出現大幅上漲,但這只是美元的迴光返照。

因為美國如果爆發流動性危機,就會迫使美聯儲更大幅度降息,並且緊急擴表。

正常美聯儲降息週期裏,美元是大概率跌。

而最近一個月美元指數這樣漲,説明美國金融市場的流動性,確實是出問題了。

這主要原因,即使美聯儲雖然降息了,但並沒有看擴表,仍然還在縮表。

這主要原因,即使美聯儲雖然降息了,但並沒有看擴表,仍然還在縮表。

再加上美國政府在過去半年,還在加速發債。

今年7月,美債才剛突破35萬億美元,但現在美債已經35.9萬億美元了,即將突破36萬億美元。

短短三個月時間,又發行了1萬億美元國債。

這一方面是瘋狂發債,增加債券市場供給。

一方面是美聯儲持續縮表,增加債券市場拋壓,減少買盤。

這種情況下,美國債券市場流動性不緊張才怪了。

這才導致過去這一個多月,10年期美債收益率頂着美聯儲降息預期,出現大幅上漲,才會讓美元指數出現反彈,這更像是美元的迴光返照。

所以,接下來主要就看美聯儲何時擴表,並且一旦美聯儲緊急擴表,反而説明美國金融市場爆發流動性危機,美聯儲撐不住了,才會擴表。

我是星話大白,歡迎點贊支持。