趙燕菁: 中國經濟和經濟學,亟需一場債務端革命

guancha

【文/趙燕菁】

引言

作為世界工廠,中國始終長於創造供給,卻短於創造需求。供給側也一直是中國產業政策研究的焦點。現在能難倒中國製造的門類已所剩無幾,但對如何創造需求,我們差不多仍是一無所知。

雖然早在1998年亞洲金融危機後,擴大內需就已取代增加供給成為國家重要的宏觀經濟目標,但這些年過去,它卻仍只是一個目標,我們始終無法通過將其政策化。

需求創造之所以沒能進入中國的產業政策的核心,關鍵在於我們對需求的生成機制缺少深刻的理解,除非我們能需求產生的黑箱,否則,中國的產業政策在面對需求不足時,依然會手足無措,甚至會做出錯誤決策,從而引發意料之外的大衰退。

為縮短進度條,先給出我的結論:在現代經濟裏,需求是由宏觀債務決定的——在供過於求的經濟裏,是債務端(需求側),而不是資產端(供給側)決定了經濟是增長還是衰退。

任何一個新的觀點,實際上都要在同已經被接受的認知(也就是“常識”)競爭——這些“常識”的力量並不來自個別結論的對錯,而在於這些“常識”已經被體系化。只要沒有替代的認知體系,即使每次結論都能被證偽,決策者下次還會按照既定的認知做出同樣的錯誤決策。

為了讓決策者理解並接受“反常識”的觀點,其邏輯框架就必須高度簡化——至少要比經濟現象本身更簡化。這個框架不僅要在“就業”“貨幣”“增長”等宏觀變量之間建立起聯動關係,還要儘量排除“技術進步”“經濟制度”等微觀變量的擾動。

只有這樣,才能避免由於在不同維度上討論可能帶來的認知混亂。我的辦法就是將微觀的會計學工具——資產負債表——發展為一個宏觀經濟分析框架,並依託這一框架,對當下亟待解決的問題進行解釋,做出判斷,給出建議。

1.債務端約束的經濟

資產負債表(balance sheet或statement of assets and liabilities)是會計學三大報表裏最基礎的一個。如果把經濟定義為無數資產負債表的集合,微觀的會計框架就可以用於描述宏觀經濟。經濟增長就是總資產負債表擴張,經濟衰退就是總資產負債表收縮。根據會計規則,資產端和債務端必須相等,這也是宏觀會計最核心的恆等式。也正是恆等式,使得我們得以建立起宏觀經濟變量之間的聯動關係。

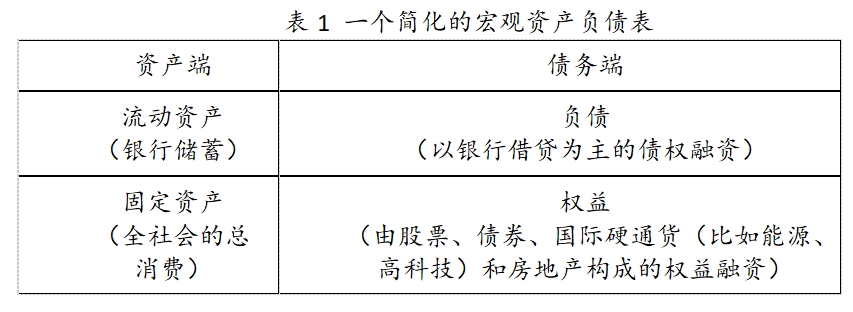

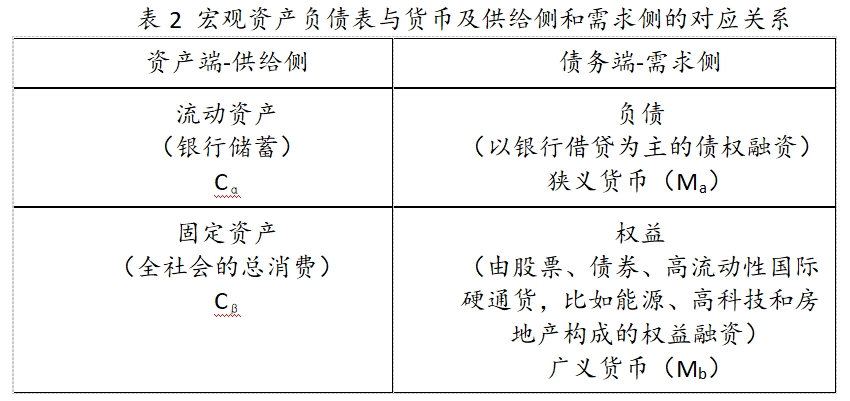

一個國家的宏觀資產負債表也由債務(liabilities)端和資產(assets)端兩部分組成:其中,“債務端”表示的是“錢從哪裏來”主要包括兩項:負債(liability,別人的錢)主要以銀行借貸為主的債權融資,以及權益(equity,自己的錢)主要由股票、債券和房地產構成的權益融資;“資產端”表示的是“錢到哪裏去”,也可以分成兩項:固定資產(fixed asset)和流動資產(current asset)。其中流動資產項(current asset)對應的是銀行儲蓄(saving),固定資產項(fixed asset)對應的是全社會的總消費。一個簡化的宏觀資產負債表如表1所示。

在宏觀資產負債表裏,債務端是流動性的創造者。其中銀行貸款創造的負債的流動性最好,構成狹義貨幣(Ma);資本市場(股/債/房)等創造的負債具有次級流動性,其也為貨幣的創造提供抵押品(mortgage)或“信用”(credit),由此生成的貨幣,相當於廣義貨幣(Mb)。

真正進入流通的是狹義貨幣(Ma),稱為通貨(Currency),通貨中的一部分以流動資產形態成為儲蓄(Cα),一部分通過購買固定資產轉化為消費(Cβ),宏觀資產負債表與貨幣的對應關係如表2所示。不論貨幣的乘數多高、M2的餘額多大,我們只需盯緊銀行在“買什麼”“買多少”,就可以知道有多少貨幣(Money)進入流通成為通貨(Currency)。

從表2可以看出,儲蓄不是貨幣的來源而是結果。是銀行信貸創造了儲蓄,而不是儲蓄創造了信貸。儲蓄的多少首先取決於銀行信貸(Ma)的多少,然後取決於用於“投資-消費”的貨幣多少。而“銀行信貸”則取決於社會總信用(Mb,房/股/債/國際硬通貨(比如能源、高科技))的創造,“儲蓄-消費”比例取決於存貸款的真實利率——若利率低,社會傾向於花錢(也就是消費Cβ),若利率高,則社會傾向於存錢(也就是儲蓄Cα)。

在宏觀資產負債表裏,債務端乃是形成消費的“總開關”。沒有強大的流動性創造,就不可能有強大的內部需求。如果把資產端視作“供給側”,相應地債務端就是“需求側”。供給側和需求側分析與資產負債表的關係如表2所示。

將債務端與消費掛鈎,對於公共政策制定者理解需求形成至關重要。當一個政策目的是“擴大內需”時,其經濟含義實際就是要擴大債務端;而一旦出台“去槓桿”“去債務”“去泡沫”等打壓資本市場(房市、股市、債市、期市)的政策,就意味着壓縮需求、抑制消費。因為擴大“內需”的載體——貨幣——乃是通過債務端創造出來的。

長期以來,消費一直是產業政策研究的盲區。所有人都知道消費重要,但卻不知道如何通過政策影響消費。

很多宏觀政策制定者都在根據微觀“常識”來理解宏觀債務,認為債務增加會抑制市場主體的消費,由此產生的“債務恐懼”和“債務厭惡”,會在錯誤的方向影響宏觀政策的制定。

而一旦理解了現代信用貨幣的生成機制,就可以建立起債務端和消費之間的聯繫,理解債務在宏觀需求創造中的決定性作用。在宏觀政策制定者的“儀表盤”上正確顯示“需求”至關重要,它使決策者可以通過觀察債務端的漲落預判需求的漲落,進而避免產業政策對消費造成“誤傷”。

會計恆等式要求資產負債表的兩端是平衡的,但潛在的資產端和潛在的債務端不會正好相等,此時,資產負債表的上限取決於較短的一端。這也意味着,是資產負債表中較短的一端,決定了經濟是增長還是衰退,而較長的一端則會出現無效的經濟冗餘。資產端與債務端的落差,就是宏觀經濟學裏的“潛在的增長力”(potential growth)。

宏觀經濟管理的核心,就是判斷一個經濟的增長到底是存在資產端約束還是債務端約束。產業政策就是要通過擴張資產負債表較短的一端,釋放潛在的增長力,因此,所有的宏觀政策都應指向資產負債表的約束端。

具體而言,如果一個經濟的增長存在債務端約束(比如中國),任何資產端的激勵不僅無益,反而有害;反之,如果一個經濟的增長是存在資產端約束(比如美國),繼續擴大債務端,也只會加大經濟風險。

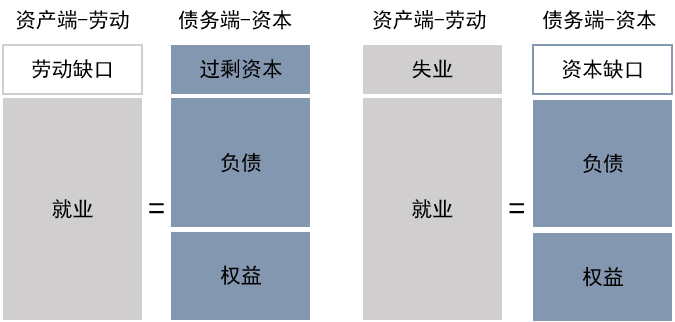

但看債務端似乎可以不斷擴張,但如果資產端達到其上限後,資產負債表擴張也將隨之停止。資產端的上限就是勞動總量,勞動總量是勞動力總量和勞動生產率的乘積。在短期將勞動生產率視為恆定的條件下,經濟規模的上限就是簡單地由人口總數決定。如果我們把資產端和“勞動”對應,那麼債務端就相當於“資本”。當經濟是債務端約束,一定有大量剩餘勞動無法進入貨幣分工;當經濟是資產端約束,債務端繼續擴張一定要藉助外部勞動。

判斷一個經濟的增長是受資產端約束還是債務端約束,一個關鍵指標,就是就業率——就業率越高,表明資本越充裕,債務端則不足;反之,失業率越高,則意味着資本越稀缺,債務端則過剩。

就業與經濟增長約束的對應關係如圖3所示。就業率的宏觀含義,就是顯示資產端和債務端之間的落差。二者的落差越大,經濟失衡就越嚴重(但潛在的增長力也就越高)。有了這個簡化的框架,我們就可以用它來對宏觀經濟問題進行一個快速、直觀的診斷。

圖3 就業與經濟增長約束的對應關係

作為一個發展中的人口大國,中國經濟一直是典型的債務端約束經濟。改革開放後,首先是中國抓住了發達國家(特別是美國)債務端外溢的機會,通過招商引資、貿易順差,大規模借用發達國家的債務(資本、消費),分得了全球化最大的紅利。

更主要的是,中國通過土地金融,實現了房地產市場的驚人擴張,進而為中國經濟債務端的擴張提供了最主要的信用。海量的通貨使得中國的剩餘勞動迅速減少,城市化水平大幅提高,資產端隨之急速擴張。可以説沒有房地產市場放寬了中國經濟的債務端約束,就不可能有中國經濟的“增長奇蹟”。

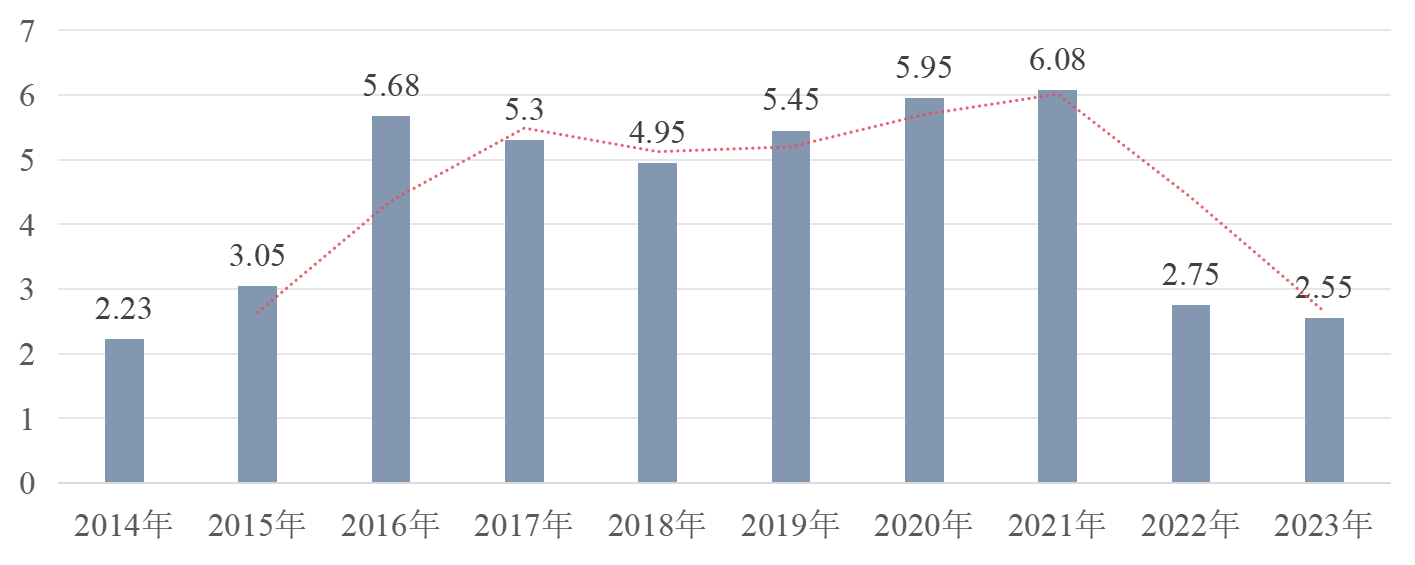

正所謂“成於斯,毀於斯”,中國經濟當下的問題也是源於債務端的突然收縮。以中國中長期住房貸款的增量為例,近兩年相關數據急劇下跌,如圖4所示。表面上看,中國經濟的問題是,技術上被外國“卡脖子”,消費上是居民缺少消費意願,投資上民營企業沒有信心……但其背後,這些其實都是由債務端急劇收縮,市場上流動性突然消失導致的。

由於房地產泡沫破裂、地方債到期、股市爆雷,加上中美貿易戰導致外部輸入的債務同步收縮,驟縮的債務端和龐大的資產端形成巨大落差。根據資產端恆等於債務端的會計規則,一旦債務端急劇收縮,資產端(也就是實體經濟)也必然同步收縮,以危機的形式對保持與債務端恆等。而且兩端的落差越大,校正越劇烈。

中國如今的資產端規模是歷史上從未出現過的,一旦負債端坍塌,危機的慘烈程度也將是空前的。大規模的失業、倒閉、違約和消費降級必將如期而至。此時,資產端的任何改進都不會阻止經濟的衰退。

圖4 中國中長期貸款(房貸)增量變化(2014-2023年)(單位:萬億元)

2.債務端危機的應對

一旦診斷出真正的病因,正確的處方也就呼之欲出了。

中國的經濟衰退絕不是簡單的資產負債表衰退,而是資產負債表中的債務端衰退。中國的產業政策必須儘快從原來的資產端轉向債務端,從供給側轉向需求側,從實體經濟轉向虛擬經濟。

只要中國經濟的債務端能夠修復,上述問題都會迎刃而解;如果修復不了,企業家生產出再多的爆款產品,科學家發明出再多高新技術,也不過是在已經“變小的餅”中讓自己多分一點,而不是和大家一起做一個“更大的餅”出來,這時社會和市場的每一個角落都會出現嚴重的“內卷”。

債務端約束的經濟只能通過債務端發力才能抑制經濟的衰退。債務端由負債(liability)和權益(equity)兩項構成,其中權益項主要由房地產市值、股市市值、債市市值和國際硬通貨(比如能源、高科技)市值構成。從債務端入手製定經濟政策,應當是當下政策制定最主要的關切。為此,我們需要開展以下幾方面的工作:

首先,在房地產市場,要儘快恢復房地產市場的流動性。這是因為在中國資產負債表的債務端,房地產所佔權重極大,這和其他國家的資產負債表存在顯著的不同。房地產作為中國金融最底層信用的來源,一旦喪失流動性,將會導致整個經濟的貨幣迅速枯竭,所有通過貨幣分工的合約都會解體。

其次,在股票市場,必須迅速向市場注入流動性。當下中國經濟面臨的危機與此前相比有很大的不同,彼時中國基礎設施不足,公共投資有大量增量空間,而現在則是城市的很多資產已經出現閒置,有效益的公共投資項目越來越少。這就決定了本次救市資金的主要投向和前兩次不能完全相同——不僅要進入傳統的“鐵公基”,而且要打破“救實體,不救虛擬”的禁忌,直接進入與存量資產對應的資本市場,通過回購,對存量資產的價值進行重估。

第三,在債券市場,銀行債要儘量展期、放緩從市場回收流動性。國債要大規模入場接替地方債,通過長債換短債、低息換高息,維持地方債的信用和流動性。同時在如果能確保充分控制資本外流的情況下,還應儘可能降息,減少債務成本。由於利息是貼現倍數的倒數,利率越低,資本越便宜,資本(股票、房價)就可以獲得更高的市場估值。通過銀行債進入市場的通貨(currency),具有最頂級的流動性。存量社融的劇減一定會觸發現金流表的危機。

最後,抓住救市窗口。救市如救人,速度快慢的差異,會導致愈後的效果完全不同。當年日本就是因為猶豫不決,導致經濟復甦緩慢,經濟由此“偏癱”近三十年。以此為鑑,中國此次救市一定要快,要堅決,要無上限地向市場提供流動性。危急時刻,吃藥(投資)已經緩不濟急,此時必須採取靜脈注射——直接向房地產、股市和債市注入流動性——大規模抄底價值被低估的資產。在資本市場盤活存量資產肯定比需要長時間前期準備才能建設的增量投資速度更快。

在受債務端約束的經濟裏,特別是在債務端遠低於資產端的危機下,存在大量閒置資產和勞動,政府大規模舉債支出帶來的增量税收會遠大於存在資產端約束時的增量税收。這意味着債務端危機越嚴重,政府舉債的規模就可以越大。

宏觀會計中,是“債務端-資產端落差”而不是債務的GDP佔比(赤字率)決定了政府合意的債務規模。當前,中國房地產市場暴跌在債務端形成巨大落差,這也使得中央政府的債務空間變得空前巨大。

需要強調的是,資本市場暴跌恰恰是投放鉅額流動性最安全、最有效的機會。各國救市的經驗顯示,此時抄底不僅沒有風險,還會獲得暴利。由於資本市場暴跌,富人和外資已經基本離場,剩下的多是“韭菜”(普通散户)。如果此時讓養老金、社保基金大規模抄底低估的優質資產並長期持有,就有可能從資本創造的源頭上實現未來的共同富裕。一旦債務端修復,這樣的機會就會消失,通過資本市場救市就應該逐漸退出。

毫無疑問,政府應該是宏觀資產負債表管理的主角。這不僅是因為政府對“整個經濟”負有責任,更是因為現代貨幣是由政府税收驅動的。只有政府能通過税收的增加,從救市的投入中“獲益”。主權信用貨幣不是自發形成的,而是以政府提供的最底層的公共基礎設施的未來收益為抵押品生成的,因此也必須依託這些公共服務未來收益—税收—的證券化加以實現。理論上,只要税收足夠高,通過負債創造的貨幣都可以回收,債務就不會違約。

但政府服務的公共屬性,往往會導致收益的漏失。税收不足,反過來又約束了政府舉債的規模。表面上,政府可以用本幣購買任何需要的資產,但如果這些資產收益不能覆蓋債務,市場就會通過稀釋所有貨幣持有者財富(也就是通脹)的方式來“償還”。因此,在債務端衰退的週期,政府不僅不應減税,還應拿出更大份額的税收作為抵押舉債,通過向市場注入更多的流動性以恢復債務端和資產端的平衡。

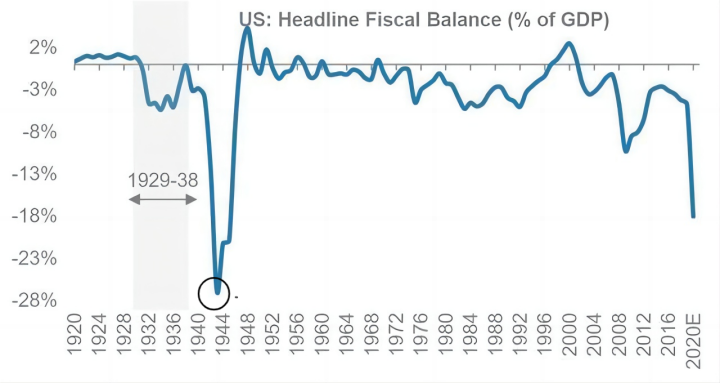

20世紀30年代的美國和現在的中國一樣,形成了世界上最強大的資產端,1929年10月29日出現了“黑色星期二”,股市如雪崩般狂跌40%,債務端(股市、債市、房地產)急劇萎縮。超級強大的資產端與斷崖式崩塌的債務端形成了巨大落差。

資產端的強制收縮導致整個經濟大退潮。5000多家銀行倒閉,6萬多家企業破產,1400多萬人失業。幾乎在一瞬間,原本極端充裕的金錢消失了。由於人類從未經歷過如此巨大的資產價格墜落,政府一開始的救市無論在規模還是在速度上都不足以讓債務端恢復到與資產端相匹配的規模。以前很快就會結束的衰退,這次持續了長達十年的時間。

二戰爆發後,以美國為首的各參戰國債務端急劇擴張,美國的財政赤字最高時達到GDP的28%。但由於資產端存量巨大,債務端的快速擴大不僅沒有讓美國像其他參戰國那樣負債累累,反而使美國在一夜之間滿血復活。海量的政府訂單將大量閒置的資產和失業的勞動力在短時間內動員起來,重新加入市場分工。

戰後的美國不僅沒有像一戰那樣回收債務,反而利用增加的債務推出馬歇爾計劃,美國二戰期間政府的債務率如圖5所示,美國靠此支持了歐洲規模巨大的戰後重建,遍佈全球的美元使美國成為人類歷史上一個空前的強大帝國。

圖5 美國二戰的債務率

很多人不理解凱恩斯的“挖坑-填坑理論”,其實第二次世界大戰就是這一理論的實踐——戰爭摧毀財富是“挖坑”,戰後重建是“填坑”。“挖坑-填坑”微觀上看是毫無意義的經濟行為,但在宏觀上卻創造了當時最緊缺的貨幣。從微觀上看,為戰爭服務的所有生產都在摧毀財富,而不是創造財富;但在宏觀上,正是“摧毀-重建”這種看似無效率的行為,極大地擴張了美國債務端,使美國走出大蕭條,成為世界頂級強國。在某種意義上,我們可以把看似無效益的戰爭視作貨幣創造所支付的“成本”。

中國目前的危機就是“再版”的美國“大蕭條”。過去三十年,中國積累了大量債務,這些債務不是由“中央銀行-中央政府”創造的,而是由“商業銀行-地方政府”創造的,和美國大蕭條一樣,其中絕大部分都是本幣計價的內債。

中國今天也有巨大的閒置產能,存量資產端甚至比美國二戰前更大的,只要中國能夠修復並維持債務端,立刻就會像二戰時的美國那樣滿血復活,一舉成為世界強國;如果不能及時修復債務端,巨大的資產存量反而會成為經濟的詛咒——中國會像蘇聯那樣由於債務端(主要是能源為核心的國際硬通貨)猛烈收縮而快速解體,中國崩潰論就會成為現實。中國當然沒有必要為應對危機發動戰爭,因為真正把美國拉出大蕭條的是大規模舉債而非戰爭。

從羅斯福新政裏,我們應當汲取的教訓就是必須對債務端擴張的數量級有一個正確判斷。羅斯福新政之所以效果不彰,乃是因為雖然開對了藥,但劑量卻遠遠不夠。即便如此,美國二戰期間的赤字率一度高達28%,而中國目前的資產端要比美國二戰時大很多,赤字率估計也要達到20%(而不是現在的個位數)甚至更高的量級才有可能達到與資產端相匹配的規模。

3.全球化下的債務端

幾乎所有人都同意過去三十年中國經濟奇蹟源於“改革開放”。但到底是“開放”作用更大,還是“改革”作用更大,卻一直是一個爭論激烈的問題。這一爭論並不是要將“改革”和“開放”對立起來,而是要回答中國經濟未來是要以“外循環”為主,還是要以“內循環”為主。如果增長主要是“開放”推動的,一旦與美國主導的世界經濟脱鈎,中國經濟就會立刻被“打回原形”;如果增長是“改革”推動的,就算世界只有中國一個國家,中國依然可以維持經濟增長。

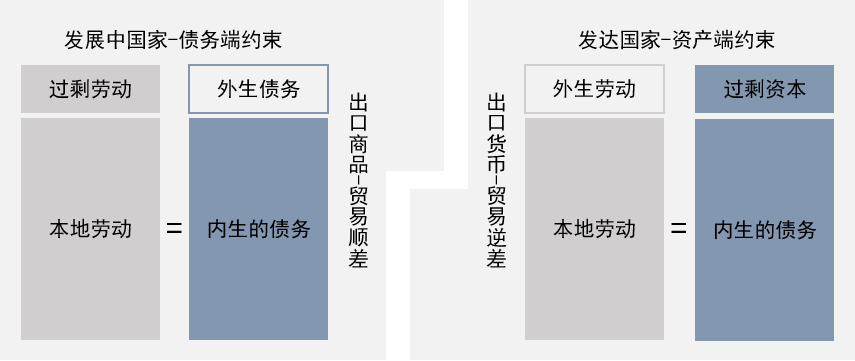

主權國家可以被分為受債務端約束的國家和受資產端約束的國家兩大類。前者勞動力大量過剩,資本嚴重不足,以發展中國家為主;後者資本大量過剩,找不到對應的資產,以發達國家為主。國際貿易就是兩類國家互借對方的資產負債表擴張自己的約束端,以實現各自資產負債表的最大化。體現在貿易上,就是前者引進外資,出口產品,獲得順差;後者對外投資,出口貨幣,貿易逆差。貿易本質就是資產負債表互補,如圖6所示。

圖6 資產負債表視角下的貿易本質

在資產負債表框架,所謂發達國家,就是債務端超過資產端(被資產端約束),所有勞動都被捲入社會分工的國家;而所謂發展中國家就是債務端創造的資本無法滿足所有勞動參與分工(被債務端約束),存在大量剩餘勞動的國家。這個框架可以很好地解釋為何日本在20世紀90年代房地產市場泡沫破裂後,雖然大規模擴張債務端,卻沒有實現經濟重啓。因為人口老齡化使得日本快速進入資產端約束,加上堅持出口導向,使得債務端無法像美國那樣輸出,結果只能在境外構築新的資產負債表,形成了巨大的離岸資產。

這一理由同樣可以解釋為何美國資本在與中國脱鈎的同時,大規模開放邊境的非法移民。2022年美國移民局的統計,自2021年以來,美墨邊境湧入的非法移民合計近600萬人,而2020年之前每年僅40萬左右;最新數據顯示,2024年1月的外國勞動力就業人數為2984萬人。這些外國勞動力的湧入,對抑制服務業這類非貿易品的價值上漲起到重要的作用,而且這些外國勞動力對於製造業重回美國,重建美國資產端來説也同樣是至關重要。

改革開放初期,中國勞動力過剩,債務端非常弱小。引進外資對於推動中國經濟增長無疑起到非常重要的作用。但我們卻不能因此得出中國的增長完全是因為開放,甚至不能認為主要是因為開放的結論。

在決定中國經濟增長的債務端結構中,內生的負債遠多於借來的負債。疫情前的2019年,中國外匯佔款21.24萬億,而通過商業銀行進入市場的貨幣高達153.11萬億,是外匯生成貨幣的7倍多。中國內生資本的信用大部分(70%左右)來自房地產(也就是所謂的“土地金融”)。這意味着中國的債務端大部分是內生的,“改革”(尤其是土地市場改革)在中國增長中的權重顯著大於“開放”。

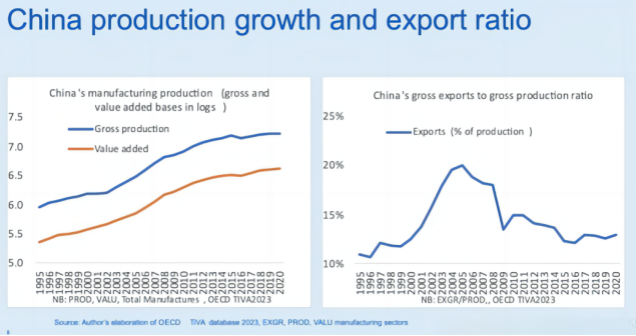

圖7 中國製造業增速與全球化率

如果美國強行與中國脱鈎,中國是被“打回原形”還是轉向“內循環”,答案取決於中國內部的債務端創造能否彌補上外部債務端撤離造成的需求敞口。2023年,中國出口23.77萬億元,理論上,只要債務端能夠創造出等值的貸款,就可以通過內需擴大抵消外部脱鈎的宏觀影響。

現在的全球化本質上是美元主導的全球化,美國為全世界提供流動性和消費,世界各國為美國生產。美國就是世界各國的債務端,由於世界是債務端約束,各國只能競爭美國的市場(債務)以創造自身更大的資產端。

與美國脱鈎,就好比被逐出奧運會的金牌選手,沒有了比賽(分工),多好的成績也會失去價值。這時唯一的機會,就是自己舉辦奧運會,顯然,這是絕大多數國家做不到的,因為參加比賽的選手太少。但中國不是“其他國家”,華為抗住美國“硬脱鈎”在國內重建手機產業鏈的案例表明,巨大的規模使得中國自己就足以成為“世界”。而只要債務端足夠大,14億人的市場就能支持完整的產業鏈。因此,對美國脱鈎威脅的最好回答,就是以最快的速度擴張宏觀債務,讓中國的市場在極短的時間內超越美國。那些覺得“中國被美國脱鈎後經濟就會一落千丈”的擔心是完全沒有必要的。

在超越英國前,美國也長期奉行孤立主義政策,由於漢密爾頓解決了債務端約束問題,美國並沒有因為孤立而衰落。現在,32個發達國家總人口也只有10.8億人,不到中國總人口的77%。一旦中國解決了債務端的問題,14億人的市場肯定會超過主要發達國家的市場。屆時,誰與中國脱鈎就是與世界脱鈎,就是“閉關鎖國”。

只要中國是債務端約束國家,中國就一定是世界多數國家的競爭對手;只要美國是唯一向世界提供債務端的國家,不論美國多霸道,各國也會爭相討好美國。這無關於中國外交藝術,純粹是利益使然。

作為一個大部分由債務端約束國家組成的組織,中國加入不加入CPTTP其實意義不大。如果中國不能內生足夠的市場,哪個貿易組織都無法容納中國龐大的資產端。但如果中國能成為擁有超額債務端的另一個美國,巨大的市場自然就會吸引“萬邦來朝”——所有國家都會爭相加入中國組團的新遊戲。

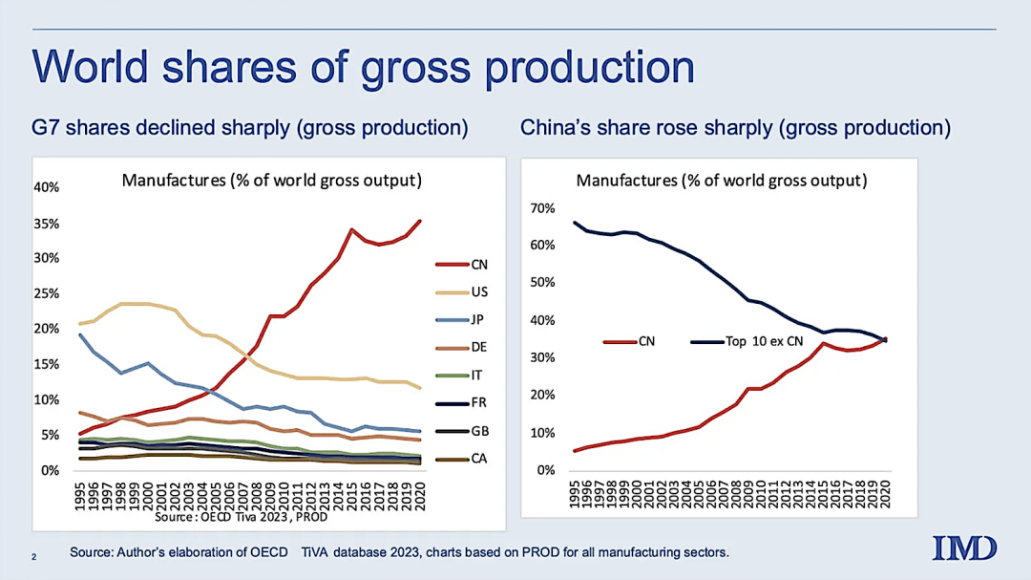

圖8 中國資產端之強超出多數人的認知

人們經常説,美國什麼都負擔得起,就是造不出來;中國是什麼都能造得出來,就是負擔不起。這個段子生動地描繪出中美兩國作為世界資產和負債的兩端所具有的經濟特徵。現在這兩個國家都在奮力消除自己對對方的依賴。他們就像從相反方向攀登的登山者,誰能率先登頂,就看誰能先修復資產負債表兩端的落差。

全球化之所以有今天的能量,很重要的一個原因就是有中國參加。全球化可以簡化為“中國-美國”資產負債表:其間,中國主要的角色是資產端;美國主要的角色是債務端。中國負責生產,是最大的供應鏈;美國負責消費,是最大的市場。兩者互為鏡像,同漲同落。

全球化帶來的大增長,其實就是“中美資產負債表”的大擴張。2010年全球GDP總量66萬億美元,2022年全球GDP總量100萬億美元,其間總共增長了34萬億美元;其中,中國GDP從5.9萬億增長到18.2萬億,增長了12.3萬億,美國從14.5萬億增長到25.4萬億,增長了10.9萬億;中美兩國加起來,增長了23.2萬億;剩下的全球200多個國家和地區,加起來合計增長了10.8萬億美元。

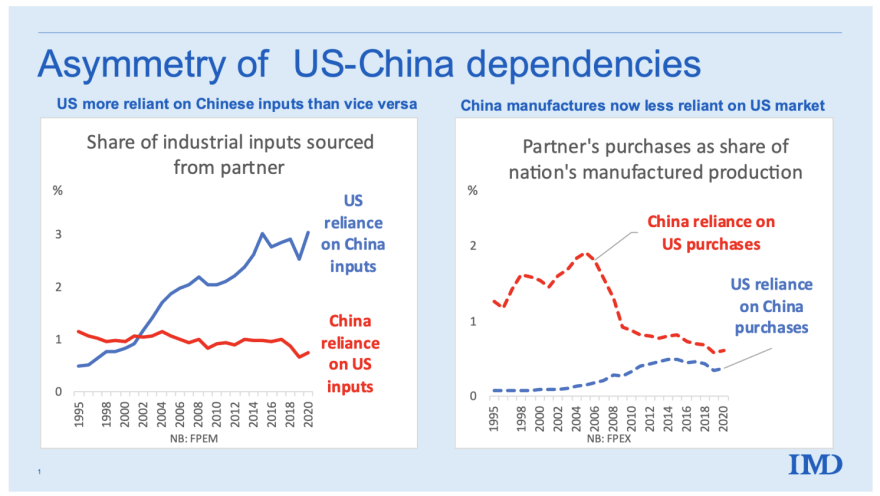

圖9 美國對中國製成品的依賴程度遠高於中國對美國市場的依賴程度(鮑德温2023)

中國的資產端和美國的債務端是全球化的一體兩面。也正因如此,揹負巨大負債的美國很有可能因為與中國脱鈎形成反向的資產-債務端落差,從而引發美元過剩的危機。除非美國對全球所有國家徵税,否則擺脱了對中國資產端依賴的美國,依然會依賴印度、越南和墨西哥的資產端,資本和勞動財富落差在美國內部所造成的社會撕裂依然還會擴大。全球化解體,中美雙方都會很難受,但巨大的規模使中國完全可以在主權範圍內重建替代美國的債務端,相對美國,中國反而擁有更大的自主權。

結語

中國當下的經濟問題並非不治之症,就是以房地產為核心的債務端突然萎縮,導致資產端出現了大量過剩和閒置,資產負債表兩端形成巨大落差。這一診斷十分簡潔明瞭,也意味着解決當下的經濟衰退可能比我們想象的簡單得多——只要通過借債,大舉投資,抄底房市、股市、債市的廉價資產,中國經濟立刻就會復甦。這就像缺氧的症狀雖然非常危重,但只需恢復供氧,病人立刻就會好轉。

如果此時驚慌失措,把中國經濟的問題歸結為“體制”“機制”問題,給健康的身體動大手術,推動什麼“結構性”改革,反而會給經濟帶來更嚴重的次生傷害。

中國經濟是典型的債務端約束,只要債務端擴張,資產負債表(也就是經濟規模)就會自動擴張。現在很多人都在討論中國經濟增長的速度,實際上中國增長的速度就是債務端擴張的速度。

中國潛在資產端和真實債務短的巨大落差,意味着中國沒實現的潛在增長率(potential rate of growth)非常巨大,恢復兩位數的增長其實沒有什麼難度。如果政策的當,中國救市完全有可能實現比以往更快、更猛烈地反彈——因為今天的中國和美國大蕭條時一樣,有着龐大的存量產能。

因此,中國的產業政策應當全神貫注於債務端,把資產端交給市場。中央提出要建立金融強國,首要一條就是要建立強大的債務端。現在有一種錯誤觀點,就是把金融解釋為實體經濟的從屬者甚至對立面,這和中央建立金融強國的目標使完全相悖的。宏觀政策的制定者一定要儘快把產業政策的重心轉向債務端。

當下的經濟是“氣候”出現了問題,而不是“植物”出現了問題。如果不扭轉“氣候”變冷,就算救活了幾株瀕死“植物”(企業),也救不了整個“雨林”(經濟)。而債務端就是當下經濟的“氣候”。

2024年中國經濟是重回萬山之巔,還是墜入眾淵之谷,完全取決於一念之間。如果我們能夠正確理解當下經濟的問題,選擇正確的應對之策,中國經濟就會絕地反彈,重新成為世界經濟的領頭羊;如果選擇錯誤的應對之策,就算想保住現在的成就也不可能。企業倒閉、居民失業、社會動盪甚至解體,都可能在不遠處等着我們。對經濟的正確理解從來沒有像現在這樣急迫和致命。

中國經濟和經濟學,需要一場債務端革命!

註釋:

1、從數據上看,就一國工業產值佔全球工業總產值的比重而言,中國高達35%的份額大約是美國12%的3倍,日本6%的6倍,德國4%的9倍。參見:Richard Baldwin: China is the world’s sole manufacturing super power: A line sketch of the rise,https://cepr.org/voxeu/columns/china-worlds-sole-manufacturing-superpower -line-sketch-rise,2024-01-17.

2、這種無知,一方面表現為我們不得不系統性地依賴外需,另一方面卻在不斷出台政策抑制內需。

3、供給側決定增長還是需求側決定增長,取決於經濟是供不應求還是供大於求。只有當供不應求時,供給才是增長函數的自變量;而在供大於求的條件下,供給只是增長函數的因變量。這裏需要特別説明的是,供不應求並不等於絕對匱乏,沒有貨幣支持的需求不是有效需求,有效需求不足才是中國歷史上經濟的常態。

4、例如,在微觀經濟裏,“債”無疑是“壞的”,負債意味着勞動失去未來的自由。但在宏觀經濟裏,“債”卻是“好的”,債務擴張,意味着貨幣擴張,貨幣擴張意味着更多勞動可以參與分工。當去除債務時,經濟就會隨之萎縮。

5、因為,到目前為止,從土地財政、全球化和平台經濟,到最近的房地產、債務和通縮,儘管包括我在內的許多學者早已做出了預警,但問題最後還是發生了——這就提醒我們,是不是經濟學在觀點輸出的環節出了問題?之前的討論過於複雜了。

6、這就不可避免地導致很多細節的消失。

7、 但這不意味着“微觀”不重要,更不意味着“宏觀”“微觀”之間沒有關係,所有“輔助線”都是為了對複雜問題進行簡化而劃定的。

8、比如銀行結匯,就是購入美元,創造通貨。銀行貸款的抵押品,就是銀行“購買”資產,銀行對抵押品的估值,決定了創造多少通貨。存款準備就是銀行的存款,為的是應付現金流收支在時間上可能出現的缺口。

9、治國和治家遵循着完全不同的邏輯。微觀主體的理性行為加總的結果會導致非理性的宏觀後果。債務就是其中最反常識的。在微觀“無債一身輕”,在宏觀“無債則無錢”。

10、這種對損害消費的產業政策可以説是俯拾皆是。

11、按照會計學的定義,沒有參與社會分工的勞動,就會排除在資產負債表之外,無論勞動的有多少,都不會被計入“經濟”總量。只有被貨幣化的勞動,才能參與財富創造。在某種意義上,增長就是債務端不斷擴大,通過創造貨幣,進而將原本自給自足的勞動不斷捲入分工的過程。

12、在宏觀會計裏,勞動和資本作為兩種生產要素,並不是替代關係,經濟也不是“多一點勞動”還是“多一點資本”的配置問題,而是怎樣使資本和勞動相匹配,將資產端剩餘或債務端剩餘轉變為真實的財富增長,從而實現經濟規模最大化的問題。

13、另一個相關指標是貨幣的價格——通脹表示債務端大於資產端,貨幣供大於求;反之,通縮表示資產端大於債務端,貨幣供不應求。當通脹和失業同時發生時,優先選擇就業指標。因為通脹既有可能是貨幣供給過剩所致,也有可能是貨幣“刻度”改變所致。後者並不意味債務端大於資產端,而是貨幣的“單位”被人為改變了。這種“刻度”改變不是資產負債表改變引發的通脹,可稱之為“偽通脹”(二戰後魏瑪共和國)。

14、這和普遍認為房地產抑制實體經濟,擠壓居民的消費的微觀直覺正好相反。

15、過去中國資產端有多成功,未來的大衰退就有多劇烈。這和美國當年的“大蕭條”如出一轍。

16、這就像電梯在下降時,裏面的人跳得再高,也不能阻止自己的降落。

17、數據來源:根據央行公開數據整理,轉引自:餘飛:三四線樓市,擋不住了!網易號:城市財經,https://www.163.com/dy/article/IQBHU1NR0519ICVN.html,2024-02-07。

18、按照這個邏輯,華為、比亞迪等企業的成功也只會加速其他廠商的失敗,整個經濟並不會因為他們取得了成功而得到修復。這時任何政策在資產端的發力——救助、補貼、減税——都抑制不了整體經濟的衰退。從勞動到消費,從商品到資源,所有要素都在殺價。

19、目標是如何創造足以滿足巨大人口分工所需的資本。

20、這就要求恢復房價上漲預期,儘管這樣做不受輿論喜歡,而且減少新增供地對財政已經窒息的地方政府無疑更是雪上加霜。

21、根據澤平宏觀估算,2020年中國住房市值為62.6萬億美元,明顯大於美國的33.6萬億美元、日本的10.8萬億美元、英法德三國合計的31.5萬億美元。從住房市值與GDP的比例看,2020年中國為414%,高於美國的148%、日本的233%、德國的271%、英國的339%和法國的354%。住房市值佔股債房市值的66%,高於美國的27%、日本的37%、英國的49%、法國的56%、德國的64%。

22、可以説中國過去20年的增長主要是由房地產帶動的債務端擴張實現的。就算其它債務端(股市、債市)全都翻倍,也抵償不了房地產邊際的下降。

23、很多人把房地產對中國的影響簡單看作對鋼鐵、水泥、建安、裝修等上下游產業鏈的影響,這是完全錯誤的。

24、在通貨緊縮的週期尤其應當顯著降息,否則會鼓勵更多人還債,而不是借債。

25、政府越堅決,市場信心恢復越快,所需付出的成本反而有限。那些“要讓市場出清”“要做好較長時間困難的準備”等之類的建議都是有害的。

26、要全面強制結匯。在有效資本管制的情況下,充分發揮外匯創造流動性的職能,對沖美國將供應鏈移出中國的策略。

27、不僅要投錢,而且要改變投資的方式。要開放公共基金(養老、社保)、國有投資資金甚至央行入市,政府只有從“股市圈錢者”變為投資者,才能改變資本市場的底層邏輯。

28、不要怕資本市場把注入市場的流動性拿來套現,只要這些資金不外流,套現就是通過資本市場創造高流動性貨幣。

29、這裏有必要重新定義一下“壞賬”的宏觀經濟含義。一項債務是“好”還是“壞”在微觀上要看其是否“違約”,但在宏觀上則要看其是否帶來“增長”。如果違約的債務能帶來真實的增長,在宏觀上就不是“壞賬”。地鐵、高鐵這些重資產,靠其自身的現金流(車票)很難還本付息,看上去這些投資都是壞帳,但如果由此帶來沿線的資產升值和相關產業税收的增加大於其建設和運營的成本,這些投資形成的債務就不是“壞賬”。

30、日本股市近一年攀升近40%,使得日本央行成為隱形大贏家。NLI研究所首席股票策略師出井真吾表示,截至上週四收盤,日本央行ETF持倉已經激增至約70萬億日元(4660億美元)的新紀錄,其中約有32萬億日元的浮盈。作為“安倍經濟學”的一部分,日本央行的寬鬆政策已經持續多年,日本央行早在2010年就開始購買追蹤東證指數和日經225指數的ETF,目前累計賬面價值近70萬億日元。

31、美國目前的社會分裂很大程度上源於貧富分化,而資本市場是導致財富落差的頭號放大器。相比美國,曾有國外媒體估算,淡馬錫控股所持有的股票市價佔到整個新加坡股票市場的47%,在維護資本市場穩定的同時,實現了財富的平均分配。特別需要指出的是,此時絕不能放外資入市,將暴利機會拱手相讓。政府救市的同時,北向資金只許流出,不許流入。等到資本市場充分修復(比如4000點)再向外部資本有條件開放。

32、這裏的税收是指廣義的政府一般性收入。比如過橋費就是一種税收,如果取消過橋費,就要增加其他税收加以彌補。顯然,收税的難度要遠大於收費。如果橋樑沒有帶來增量收益,就會成為政府的負資產。

33、政府債本質上是政府股票,借新還舊類似企業增資擴股,通過稀釋每一股的價值消滅債務。

34、這裏的“税”還包括地方政府公共服務的直接收“費”。詳見拙文“地方政府必須儘快開始自救”。

35、如果沒有第二次世界大戰,美國得以急速擴張債務端,美國的社會動盪、階級矛盾,甚至解體都是有可能的。強大的蘇聯就是前車之鑑。

36、凱恩斯在1936年《就業利息和貨幣通論》裏講了一個故事解釋政府怎樣無中生有創造就業:僱兩百人挖坑,再僱兩百人把坑填上,這叫創造就業機會。僱兩百人挖坑時,需要發兩百個鐵鍬;當他發鐵鍬時,生產鐵鍬的企業開工了,生產鋼鐵的企業也生產了;當他發鐵鍬時還得給工人發工資,這時食品消費也都有了。等他再僱兩百人把坑填上時,還得發兩百把鐵鍬,還得發工資。其實這個故事講的就是政府如何通過修復債務端使之與資產端相匹配。表面上看是創造就業,實際上創造的是貨幣。政府通過所僱的兩百人和鐵鍬把貨幣注入市場,為鋼鐵廠和食品廠創造需求。

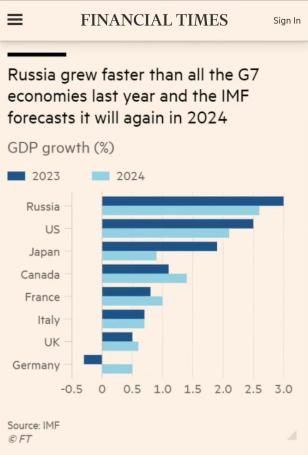

37、另一個例子就是一戰後的德國。納粹黨接手了面臨崩潰的魏瑪共和國,然後通過大規模舉債,開展公共工程,通過修復債務端,迅速盤活了存量資產和高素質的勞動,將德國從一戰後瀕臨破產的戰敗國,一舉反轉為歐洲最強大的國家。俄烏戰爭對俄羅斯宏觀經濟的影響是另一個依靠戰爭擴張債務端的案例。

38、政府的主要職能,就是為市場提供公共產品。貨幣就是最主要的宏觀公共產品。政府的投資不過是生產貨幣的手段。投資本身的收益和虧損,乃是貨幣生產的成本。在債務端萎縮的環境下,市場在微觀很難找到真正盈利的項目,政府投資更主要目的應當放到投資的宏觀目標——創造貨幣上,因為只有債務端擴張,市場上流動性充裕,微觀投資才有可能盈利。貨幣的收益最終要體現在税收上——只要貨幣擴張帶來更多税收和就業,就算是那些微觀無效益的投資(“挖坑填坑”)在宏觀上也是有價值的。

39、MMT認為政府支出是創造貨幣的開始,從前面的資產負債表裏可以看出,政府税收才是貨幣創造的開始,而債務端是貨幣的倍增器。政府支出100元,收回100元,社會上沒有剩下可用於分工的流動性。如果政府再從收入的100元中拿出,比如20元,發行10年的國債,市場上就會新增100元的貨幣,這些貨幣成為企業和家庭利潤,證券化的利潤進一步通過資本市場創造新的流動性。現在很多人都把地方政府的大舉借債當作地方政府缺少財經紀律,胡亂舉債的不負責行為,但實際上,地方政府是替中央政府擔起了貨幣創造的職能。沒有大規模的地方債,中國的宏觀資產負債表絕不可能實現如此快速的擴張。

40、蘇聯負債端最主要的信用來自於全球硬通貨,其中主要是石油。在整個 20 世紀 70 年代和 80 年代,蘇聯是世界上最大的能源生產國之一,例如石油和天然氣以及這些商品的出口在支撐其世界最大的計劃經濟方面發揮了至關重要的作用。 當石油價格從 1980 年的每桶 120 美元暴跌到 1986 年 3 月的每桶 24 美元時,這一外部資本的重要生命線就枯竭了。 1990 年 8 月伊拉克入侵科威特後,石油價格一度飆升,但那時蘇聯已經開始解體。

41、當前政策最大的擔心除了速度太慢,就是規模太小。美國大蕭條後,羅斯福新政(new deal)雖然開出了正確的處方,但是劑量太小,直到二次大戰帶來的海量需求,才把美國經濟拖出大蕭條。

42、但有必要大規模投入軍備,以軍備換安全。軍備對俄羅斯經濟的拉動值得我們借鑑。

43、當然這也和中國其它核心資本市場(股市、房市)衰退的深度有關。中國此次房地產崩潰造成的“資產-債務落差”估計高達數十億甚至百萬億級別。如果房地產不能修復,債務擴張的數量級也應當與房地產失去的市值相匹配。考慮到危機前中國並沒有充分就業,很多就業依賴外部市場,中國如果能在以前的債務端基礎上繼續擴大,就能像二戰後的美國一樣,拉動資產端的進一步擴大。中國人口是美國的四倍,在債務端達到美國兩倍之前沒有任何危險。屆時中國經濟的總規模就是美國的兩倍。

44、截止到2021年年底,日本的債務已經超過了12萬億美元,2023年負債率高達264%,將近美國的兩倍率,IMF的數據顯示,日本過去20年的年平均增長率為0.6%,而美國、英國和德國的年平均增長率分別為1.9%、1.5%和1.1%。美國、英國、德國的税金、社會保險費等收入分別增加了2.6倍、2.3倍、1.8倍,但日本只增加了1.3倍。

45、有人認為開放邊界是美國內部黨爭,但實際上,這些移民至少在2年不會有投票權。輸入外勞才是資本真正的目的,否則強行與中國脱鈎,資本市場會出現大麻煩。

46、商業銀行內生的貨幣不受央行外匯佔款的影響,兩者按照各自的貨幣創造分別向市場投放貨幣。嚴格講,央行結匯生成的貨幣並非“主權貨幣”,而是外幣的輔幣(類似貨幣局制度),一旦固定匯率,就會受到外幣利息波動的影響。

47、根據澤平宏觀估算,2000-2020年中國住房市值增長18.2倍,股市債市規模合計增長27.4倍,住房市值佔股債房市值的比例由75%波動降至66%。

48、理查德·鮑德温注意到中國出口佔中國經濟總額的比重在2004年曾經達到過18%的峯值,此後便緩慢下降,到了2020年已經下降到了11%的水平,這個數字已經和1995年的差不多了。這種轉變打破了人們以往對於中國經濟的刻板印象,即“中國的成功完全歸功於出口”。事實上,早在20年前,中國消費者就已經成為中國製造業的最大客户了。見《中國是當今世界唯一的製造業超級大國:崛起的輪廓》(理查德·鮑德温,2024)

49、當然,前提是房地產、股票市場也必須恢復到原來的市值。

50、沒有中國龐大的內生市場,華為的抗打擊能力不會比法國的阿爾斯通和日本的東芝表現得更好。

51、儘管中國的債務端遠沒有發揮出應有的潛力,但新能源車、光伏,特別是華為的表現,已經顯示出中國巨大的市場帶來的支持。

52、要知道僅僅在兩百多年前的1804年,全世界也才只有10億人,地球並沒有同其他任何星球“掛鈎”,卻也同樣創造了歷史上空前的經濟增長。

53、原有的成員也不會歡迎中國的加入。畢竟沒有一個學生希望和學霸在一個班裏。

54、中美脱鈎的後果:美國資產收縮,通貨膨脹,勞動不足,資本過剩;中國債務收縮,通貨緊縮,勞動過剩,資本不足,以保持資產負債恆等式。中美誰能在這場世紀大博弈中勝出,就看誰能更快重建自己的資產負債表。

55、代表美國製造利益的特朗普曾經想這麼做,但被代表美國資本的深層政府(deep state)修正為只針對中國。

56、如果歐洲貨幣區藉機脱離美國,美元控制的市場區就有可能被人民幣控制的市場區所超越。

57、2008年“四萬億”救市經驗顯示,只要及時,基本不會留下多少後遺症。由於這些資產是現成的,只要債務端重新恢復,中國經濟立刻就可以實現V型反彈。可以説中國經濟能多快恢復,恢復到什麼程度,幾乎完全取決於債務端恢復的速度和程度。

58、中國實體經濟的強大遠超我們的想象,只要有充分的需求,就算沒有任何政策扶持,實體經濟(也就是資產端)也可以自動實現與債務端匹配的增長。哪怕沒有突破那些“卡脖子技術”,也不會影響中國崛起為世界頂級強國。但如果拖延時間,等“市場自動修復”,十年、二十年後,技術會過時、設備會折舊,人員會老化。再想重啓,成本就會高到不可想象。

59、不用自作聰明操縱“供給側”。要把流動性創造當作經濟的頭號任務,放棄對“供給側”、“實體經濟”的執迷,切忌把目的當作手段。

60、在此過程中一定會出現大量的金融亂象,這些亂象都是我們要解決的問題,但絕不是我們拒絕擴大債務端的理由。

61、最近中央提出發展“新質經濟”,強調發展實體經濟無疑是正確的。政策執行者應當把尋找實現目標的方法(而不是把目標本身)當作政策設計的方向。在宏觀經濟處於債務端約束的條件下,恰恰是大力擴張資本市場,制止並修復債務端的收縮,而不是直接發展實體經濟本身,才有可能實現“新質經濟”提出的各項目標。

62、經濟學離戰爭的前沿從來沒有像今天這樣近。俄烏衝突中俄羅斯軍隊的表現讓所有人都大跌眼鏡;與此同時,俄羅斯央行在貨幣戰場上的表現卻讓人刮目相看。不得不承認,俄羅斯的經濟學家給國家交上了一份合格的答卷。娜比烏琳娜完美抵禦住了耶倫致命的勾拳。

本文系觀察者網獨家稿件,文章內容純屬作者個人觀點,不代表平台觀點,未經授權,不得轉載,否則將追究法律責任。關注觀察者網微信guanchacn,每日閲讀趣味文章。