收復7.1關口,誰在搶先買漲人民幣?

guancha

境內人民幣匯率再度收復7.1整數關口。

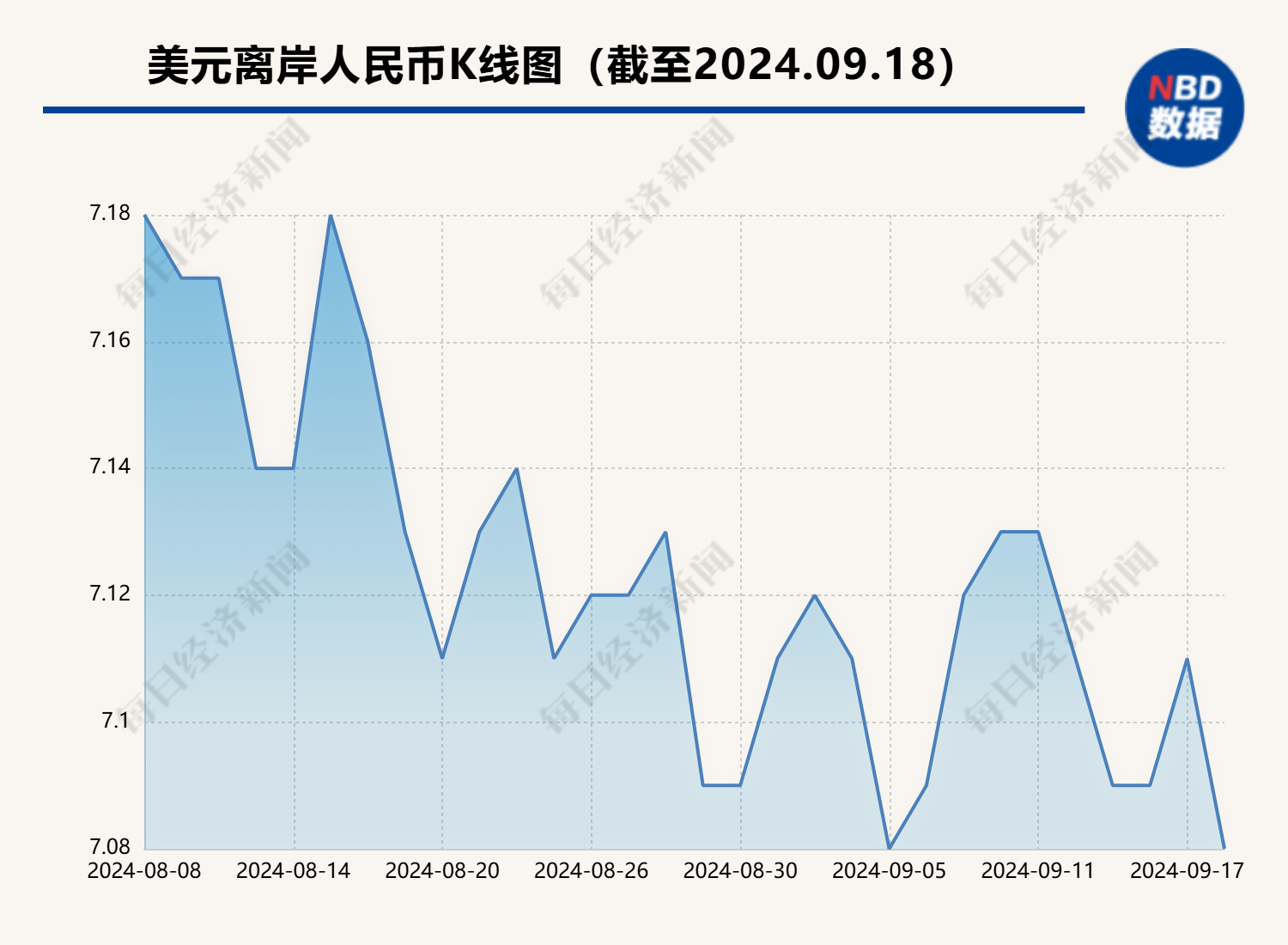

截至9月18日18時,境內在岸市場美元兑人民幣匯率(CNY)與境外離岸市場美元兑人民幣匯率(CNH)分別徘徊在7.085與7.0872附近,盤中雙雙收復7.1整數關口。整個中秋節假日期間,人民幣匯率漲幅超過100個基點。

這背後,是美聯儲在9月降息50個基點預期在中秋節假日期間驟然升温,推動人民幣匯率上演“搶跑式上漲”行情。

美國最新的利率期貨成交狀況顯示,押注本週美聯儲貨幣政策的聯邦基金利率期貨未平倉合約數量創紀錄新高。本週以來,押注美聯儲9月降息50個基點的利率期貨新增合約,在過去兩個交易日佔比達到1/3。

一位香港銀行外匯交易員向記者指出,隨着美聯儲9月降息50個基點預期驟增,9月18日當天,境外對沖基金與資管機構紛紛搶先買漲離岸人民幣“待漲而沽”。

他提醒説,當前外匯市場存在着較高的“買預期、拋現實”的交易氛圍。一旦美聯儲在明天貨幣政策會議降息50個基點,不排除這些境外對沖基金與資管機構迅速對已盈利的離岸人民幣多頭頭寸“獲利了結”;如果美聯儲降息幅度僅有25個基點,則可能引發人民幣匯率出現較大幅度波動。

“這引起部分外貿企業的警惕。在週四美聯儲貨幣政策會議結果出來前,這些企業已降低人民幣頭寸的匯率風險敞口——通過買入短期外匯掉期交易將人民幣兑美元的兑換價格鎖定在7.08~7.12之間。”這位香港銀行外匯交易員強調説。

美聯儲降息預期“發酵”人民幣匯率“搶跑式”上漲

對於美聯儲降息50個基點預期驟然升温,上述香港銀行外匯交易員也感到“不可思議”,原因是近期美國經濟數據表現相對良好。

週二,美國商務部發布最新數據顯示,美國8月零售銷售月率實現0.1%增長,超過市場預期的-0.2%,顯示美國經濟增長在三季度仍有望保持較高韌性。

但是,華爾街投資機構仍然對美聯儲9月降息50個基點“情有獨鍾”。

這位香港銀行外匯交易員認為,華爾街之所以如此,一是他們發現美國就業市場已經降温,越來越多企業在高利率環境下,不得不着手壓縮員工隊伍應對經濟需求疲軟趨勢,二是他們認為美聯儲若繼續維持較高的利率,美國經濟在三季度後陷入“硬着陸”的幾率會顯著上升。

記者發現,這次華爾街對美聯儲降息50個基金的預期,絕不是停留在“喊口號”環節。

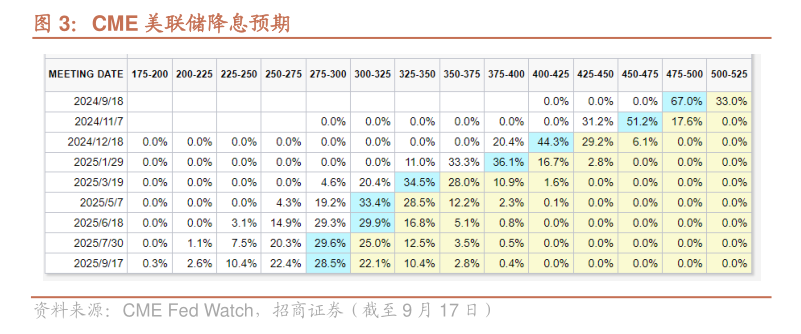

芝加哥證券交易所(CME)的美聯儲觀察工具顯示,當前華爾街投資機構預計美聯儲9月降息50個基點的概率達到66%,降息25個基點的可能性僅有34%。

與此對應的是,與擔保型隔夜融資利率(SOFR)掛鈎的美國利率期貨市場裏,一直出現押注美聯儲9月降息50個基點的大額交易。比如週一交易時段又出現一筆押注美聯儲9月降息50個基點,規模達到千萬級美元的利率期貨交易。

“這令中秋節期間的人民幣匯率買漲人氣得到顯著提升。”前述香港銀行外匯交易員告訴記者。以往,在美聯儲9月降息25個基點預期高企、疊加中國經濟基本面與央行穩匯率意圖等因素的共振下,境外投資機構普遍認為現階段人民幣匯率將在7.1~7.15之間波動,但隨着美聯儲9月降息50個基點預期在中秋節期間驟然升温,海外對沖基金與資管機構紛紛率先買漲離岸人民幣,押注離岸人民幣匯率收復7.1整數關口。甚至部分海外對沖基金已買入10月到期,執行價格在7.05~7.08之間的人民幣看漲期權。

在他看來,這些境外對沖基金與資管機構之所以搶先買漲離岸人民幣,一個目的是通過買漲非美貨幣“對沖”美聯儲9月降息50個基點所引發的美元指數超預期下跌風險。

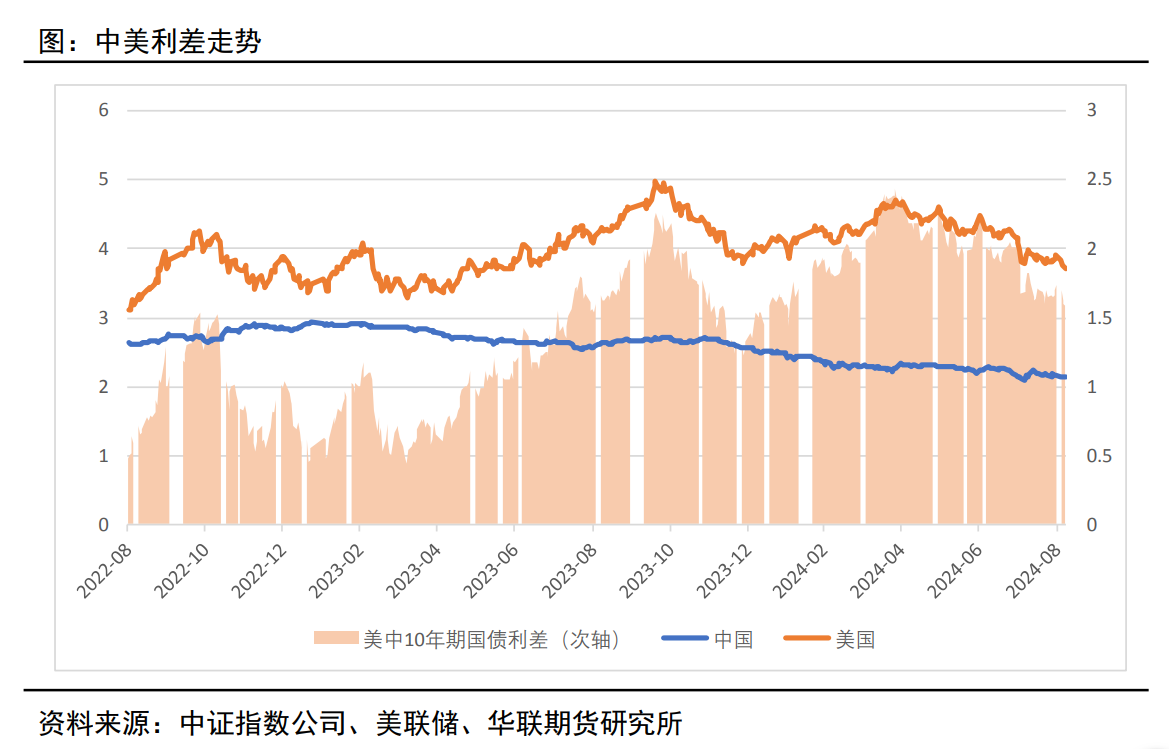

記者瞭解到,相比以往美聯儲扣動降息扳機,這次境外資本買漲人民幣匯率的力度相對較弱。究其原因,一是美聯儲即便在9月降息50個基點,其基準利率仍然高於大多數新興市場國家,導致套利資本流動受影響;二是海外量化投資基金的人民幣買盤力度不高,因為當前中美利差(10年期中美國債收益率之差)倒掛幅度仍維持在-160個基點,較9月初有所走闊,並未受到美聯儲降息50個基點預期升温影響而收窄。

“當前中國10年期國債收益率走低導致中美利差倒掛幅度未能顯著收窄,已影響海外量化投資基金的買漲離岸人民幣意願。”這位香港銀行外匯交易員直言。

警惕“買預期賣現實”交易氛圍令人民幣匯率波動加大

記者獲悉,人民幣匯率能否徹底收復7.1整數關口,還取決於美聯儲在9月降息後,釋放多大力度的“鴿派聲音”。

“目前,華爾街投資機構對未來人民幣等非美貨幣的買漲力度有多高,就看美聯儲在9月降息後,是否願意釋放更強的鴿派降息信號。”前述香港銀行外匯交易員向記者指出。華爾街投資機構將因此判斷美聯儲年內降息125個基點,還是100個基點。一旦他們普遍預期美聯儲年內降息125個基點(這意味着美聯儲年內會有兩次降息50個基點),將很大程度驅動華爾街投資機構看好人民幣匯率收復“7.1”,並向“7”整數關口穩步邁進。

記者注意到,當前參與人民幣匯率中間價報價的銀行機構對此相當“樂觀”。

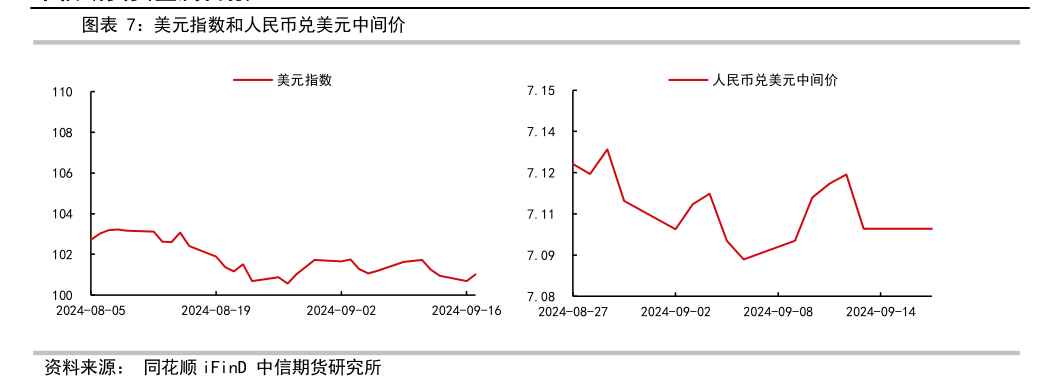

9月18日,人民幣匯率中間價報在7.087,較前一個交易日上調160個基點,創下1月2日以來的最高值。

這位香港銀行外匯交易員直言,相比境外對沖基金與資管機構更看重美聯儲9月降息50個基點預期升温所帶來的特定人民幣匯率買漲獲利機會,銀行機構更看好美聯儲持續降息所帶來的人民幣匯率中長期升值前景。

他認為,儘管美聯儲進入降息週期有助於人民幣匯率估值在中長期穩步走高,但短期而言,美聯儲年內降息力度(100個基點還是125個基點)的博弈,將令人民幣匯率波動性驟然放大。原因是外匯市場存在較高的“買預期、賣現實”交易氛圍,在市場預期高企時,資本往往大幅買漲抬高人民幣匯率,一旦預期兑現或預期落空,這些資本就會大舉賣出已盈利的人民幣頭寸獲利了結,導致匯率波動加大。

“目前,這種狀況已出現在日元匯率身上,9月16日,在美聯儲降息50個基點預期驟然升温下,美元兑日元匯率一度跌破140整數關口,至139.57。但當市場很快意識到日元匯率超預期上漲後,獲利回吐盤驟然湧現,令日元匯率迅速回落至141下方。”他指出。