高盛:本輪DeepSeek引發的拋售已接近尾聲_風聞

熊猫儿-昨天 21:19

週一的時候,市場瘋狂避險,現在仍然有一些陸陸續續的減倉,但是拋售壓力,已經減緩不少;簡單來説,想賣的人賣的差不多了。想買的人也開始出現了;市場穩住的狀態讓大家可以有時間慢慢消化信息,沒必要恐慌。

Deepseek之後的第四個交易日,再來看看一些新的情緒 vs 敍事變化;

1/ 週一市場巨震,當時高盛(645.7, 8.32, 1.31%)交易台的觀察是;1)大家全面拋售,做風險管理;2)沒人接住掉下來的刀子;3)槓桿 / ETF放大波動 4)明顯的板塊輪動(semis流出到一些防禦性板塊,包括software);

2/ semis板塊截止到現在,本週跌幅已經收窄至-5%(已反彈5% + 1%YTD);週一的時候,市場瘋狂避險,現在仍然有一些陸陸續續的減倉,但是拋售壓力,已經減緩不少;簡單來説,想賣的人賣的差不多了。

3/ 想買的人也開始出現了;市場穩住的狀態讓大家可以有時間慢慢消化信息,沒必要恐慌。

3/ 想買的人也開始出現了;市場穩住的狀態讓大家可以有時間慢慢消化信息,沒必要恐慌。

4/ 關於deepseek的信息差,各家買方賣方已經卷得差不多了;昨天我們推了某家外資行5000人的deepseek研討會;各路AI bull出來穩定軍心的效果也頗為明顯,譬如“Jevons悖論”已經開始爛大街,敍事開始深入人心;META + MSFT的業績也有幫助;

4/ 關於deepseek的信息差,各家買方賣方已經卷得差不多了;昨天我們推了某家外資行5000人的deepseek研討會;各路AI bull出來穩定軍心的效果也頗為明顯,譬如“Jevons悖論”已經開始爛大街,敍事開始深入人心;META + MSFT的業績也有幫助;

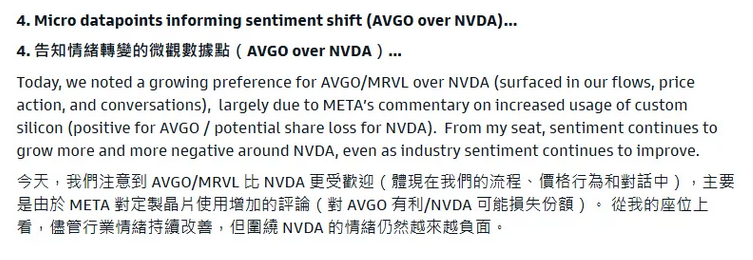

5/ META業績之後,NVDA似乎仍然頗為疲軟;關於推理,誰受益於推理,英偉達的護城河,更緊的芯片禁令,大家仍然在爭辯;

5/ META業績之後,NVDA似乎仍然頗為疲軟;關於推理,誰受益於推理,英偉達的護城河,更緊的芯片禁令,大家仍然在爭辯;

關於META 業績後 - AVGO vs NVDA vs Groq (?)

關於META 業績後 - AVGO vs NVDA vs Groq (?)

META業績後,買方很明顯對 ASICs 出現了更高的興趣;主要是META業績會上提到的,更多的訂製芯片(包括替換一部分訓練算力);

BofA昨天的一點評論;

對於Meta在GPU與定製芯片領域的佈局組合,我們的觀點積極但需保持客觀視角(即英偉達仍具看漲邏輯)。Meta在25財年650億美元總資本支出中,其“定製芯片”相關投入約僅為20-30億美元。佔Meta600-650億美元資本支出的比例仍非常有限。

這個問題我也還沒完全想通;短期來看,雖然ASICs短期確定性更高(訓練轉向推理 + 各家ramp up的好消息不斷,比如CLS也暗示了OAI/AVGO可能達到GOOGLE業務的規模 + 沒有類似H20那樣的出口管制影響 + 也沒有BW產能的問題);但是長期看來,如果市場繼續走開源路線,那麼更多的創新帶來更多架構上的變動,似乎一個更加容易scale up的GPU集羣,會比ASICs更有彈性?

至於昨天晚上很多人聊的Groq,暫時看起來還沒什麼太大的變化;關於Groq TPU的專家紀要很多,前段時間大家也研究的差不多了。JPM昨天有一個專家紀要,回頭整理下再推出來;

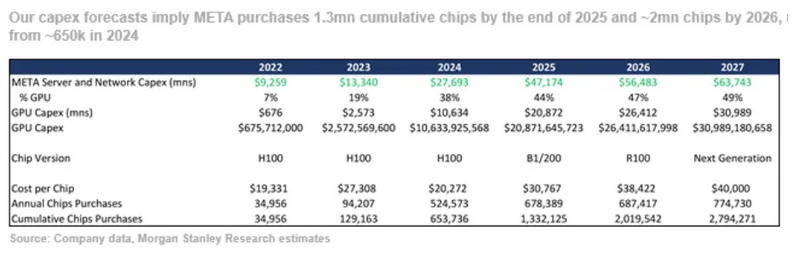

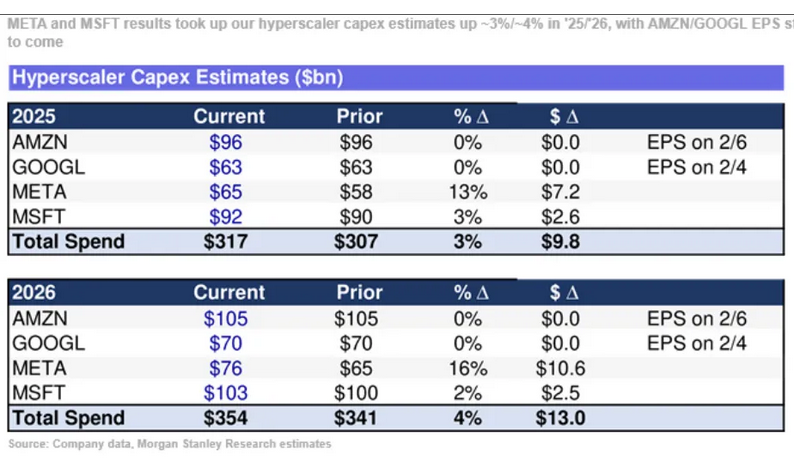

大摩上調了capex支出的預測;

大摩上調了capex支出的預測;

25/26的都做了一些調整;

也給META做了一個拆解:

也給META做了一個拆解: