刀客doc:亞馬遜把Netflix的廣告價格打下來了_風聞

刀客-注册会计师-公众号:刀客Doc50分钟前

01要説在美國廣告市場裏,未被巨頭壟斷且最為活躍的板塊,應該就是流媒體了。

根據羣邑智庫的數據,2025年CTV廣告將以20%的增速,衝刺460億美元的市場規模。到2029年,全球流媒體電視的廣告收入將佔電視總收入的37.5%。

蛋糕是越來越大。可以説在美國的廣告市場,流媒體電視是增長前景最好的賽道之一,也是競爭最為充分的領域。目前的現狀是,流媒體廣告市場已經陷入到了價格戰的泥潭之中,而今年尤甚。

Netflix的廣告價格降幅最大。在2022年,Netflix剛開始發展廣告業務的時候,CPM價格是60−65美元,儘管高得離譜,卻也還供不應求。

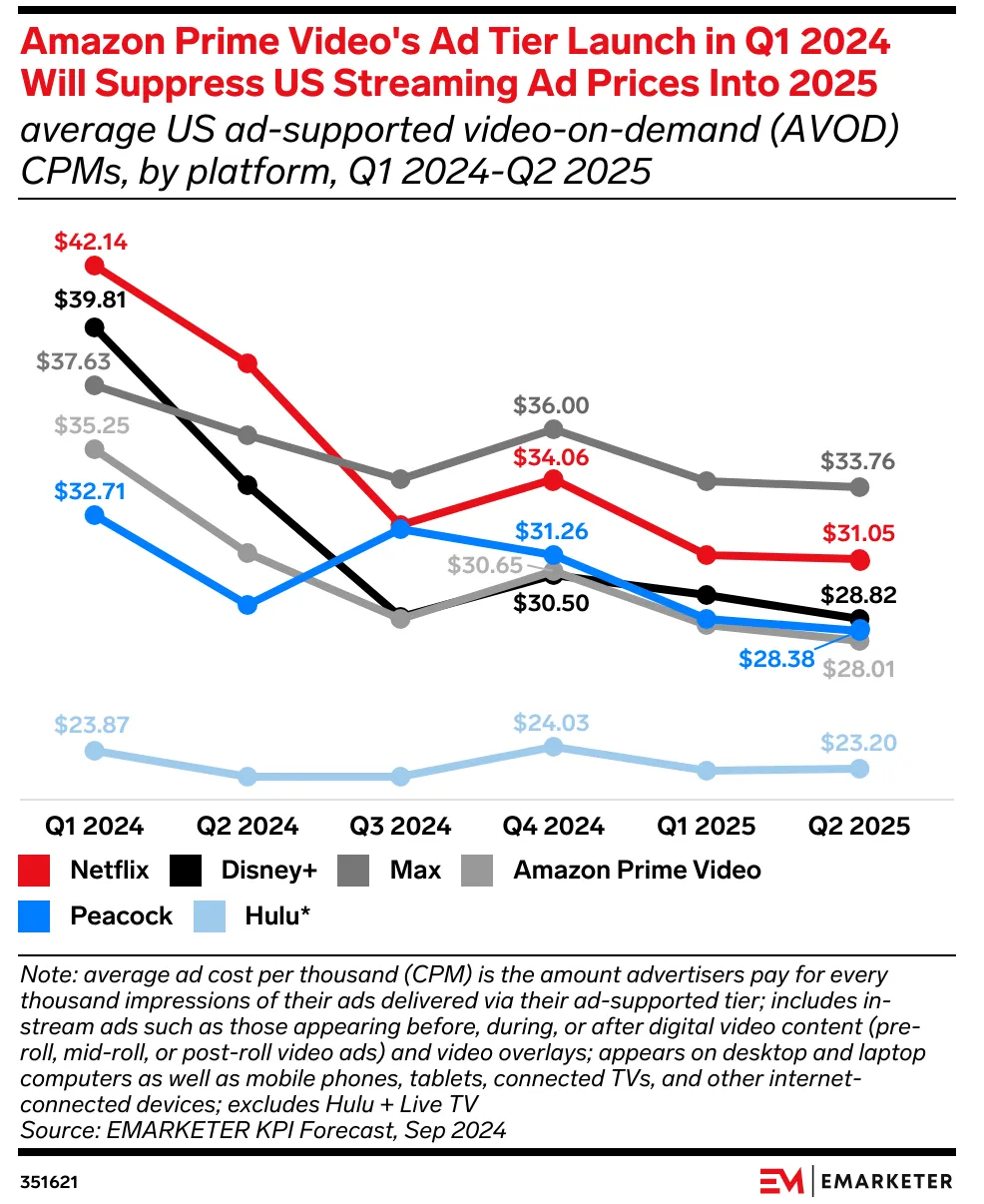

根據emarketer的預測,2024年第一季度至2025年第二季度之間,Netflix的平均CPM將從42.14美元跌至31.05美元,降幅達26.3%。也就是説,到今年二季度,Netflix的廣告價格與三年前相比,已然是腰斬了。

其他頭部的流媒體服務也遭遇着同樣的境遇,華納旗下的MAX一路下跌,不過還能和Netflix一樣,體面地保持30美元以上的售價。而迪士尼旗下的D+,以及NBC環球旗下的Peacock,CPM價格預計到今年二季度都將跌破30美元。

從市場的價格曲線來看,各家的價格區間越來越接近,價差從最高的9.43美元,將在今年二季度降到5.75美元,這意味着流媒體的廣告價格戰在今年進入膠着狀態。

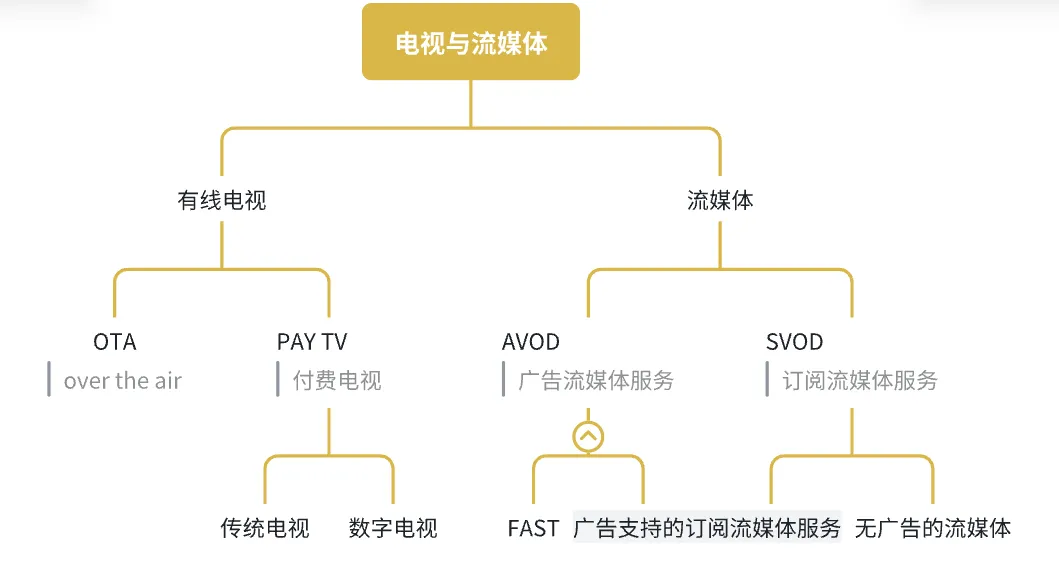

02很多人對流媒體的概念不是很清楚,比如流媒體電視廣告和CTV(聯網電視廣告)。兩者經常混淆,甚至被交替使用。也確實,兩者在很多情形下有很大的交集,比如電視劇的貼片廣告,可以説是CTV廣告,也能認為是流媒體電視廣告。

不過兩者的區別在於,流媒體廣告更多是內容層的廣告,比如通過互聯網傳輸的廣告,可在電視終端播放,側重內容分發形式。

CTV廣告還包括設備層的廣告。所以,電視上的開機廣告,屬於CTV廣告,而不是流媒體廣告。

在美國流媒體的廣告市場裏,還可以進一步為SVOD和AVOD兩個陣營:

**1、SVOD(Subscription Video On Demand訂閲型視頻點播):**用户通過付費訂閲獲得獨家內容的訪問權,平台提供無廣告或者少廣告的內容體驗,依賴穩定的訂閲收入支撐高成本原創內容製作,典型平台如Netflix和HBO。

**2、AVOD(Advertising-Based Video On Demand廣告型視頻點播):**通過免費內容吸引大量用户,依靠廣告曝光盈利,如YouTube和Hulu,適合價格敏感用户,但每用户收入較低且內容多為非獨家。

現在美國流行一種FAST流媒體服務,即FreeAd-SupportedStreamingTV(廣告支撐的免費流媒體電視),它是AVOD流媒體的子集。福克斯和派拉蒙等傳統媒體公司分別通過Tubi和PlutoTV提供FAST服務。Roku、LG、三星和Vizio等電視設備製造商也擁有自己的FAST平台。我做了一個圖示,表示各個電視廣告媒介的關係。

其實從這個圖表中,我們可以看出這次價格戰的動因了。

1、廣告庫存量劇增,這是供給側的基本因素。

2、亞馬遜primevideo攪局,這是價格戰的直接原因。

3、FAST電視越來越受歡迎。

03簡單説下FAST吧,它錨定了流媒體CPM價格的下限。FAST的CPM一般在10至15美元之間,如果以保量的方式購買,價格甚至會更低。

這兩年它確實很火,目前FAST在美國用户的滲透率達三分之一。不過FAST和訂閲流媒體,頗有些井水不犯河水的意思,它對流媒體價格戰的影響並不大。

因為它們只佔電視總觀看時間的一小部分。尼爾森有一份數據,2024年4月,頭部的FAST平台Roku佔電視總觀看時間的1.0%以上,Tubi佔比最大,也只有1.7%。

我認為今年價格戰越打越兇的一個更基本的原因是供給的增加——SVOD平台廣告庫存的供應量劇增。

相比有線電視(linerTV),美國流媒體服務的進入門檻還是比較低的。它不需要單獨鋪設電纜光纖,通過雲計算服務(如AWS)和開源流媒體解決方案,就能以較低成本搭建平台。

當然,美國有相對寬鬆的政策環境,1996年的《電信法案》打破行業壁壘,允許電信、互聯網和傳統媒體公司跨界競爭,傳統有線電視受到衝擊。這不僅催生了Netflix等早期玩家,也為小眾流媒體玩家的進入鋪平道路。

當下美國的流媒體市場發展,有些像早些年的雜誌媒體,除了頭部的大眾類媒體,更多的垂直化、窄眾化的流媒體平台湧現出來,並且活得很好。

比如AMC旗下專注於英國懸疑劇集的AcornTV,成為美國流媒體中用户流失率最低的平台之一。Shudder則深耕恐怖驚悚題材,他們的製作成本相比Netflix等大平台很低,比如備受好評的《奪魂連線》還用家用設備遠程製作的,成本十分低廉,實現了現金流回正。

全球流媒體數據科學公司BBMedia有一份研究:2024年,全球共推出了56個流媒體平台,而美國成為新增流媒體平台數量最多的國家,去年共有25個流媒體平台在美國上線。截至2024年底,美國有流媒體平台總數達402個,2025年數量還會增加。

越來越多的流媒體玩家,是廣告庫存增長的其中一個原因。

另外一個更重要的因素是,Disney+、Netflix、Max等訂閲流媒體平台,也推出了含廣告的訂閲套餐,進一步擴充了新的廣告庫存池。

BBmedia的數據,截至2024年前三季度,北美地區主要平台廣告套餐用户佔比均創新高:迪士尼Disney+達31%、PrimeVideo平台32%、華納兄弟探索集團旗下Max平台25%,連長期抵制廣告的Netflix也突破22%關口。

從用户端看,選擇廣告計劃的訂閲流媒體觀眾的比例正在增長。根據Antenna的數據,這一比例從2023年第一季度的39%上升到2024年第一季度的56%。2023年至2025年間,美國人每天觀看CTV的時間將增加20分鐘,這大大增加了市場上的廣告庫存數量。

2024年上半年,程序化廣告公司FreeWheel的數據顯示,投放的美國聯網電視(CTV)廣告展示量同比增長14%。

04如果説庫存增加是價格戰的一個基本因素,那麼亞馬遜的攪局介入才是一個更直接的原因。

2024年1月,亞馬遜旗下的PrimeVideo推出了含有廣告的訂閲套餐,亞馬遜的CPM定價約為35美元,遠遠低於Max、Netflix和Disney+的收費。

亞馬遜之所以敢於在流媒體領域打價格戰,是因為亞馬遜有能力把PrimeVideo的CPM成本壓低,而Netflix們做不到。

我將之總結為三個能力:1、商業化的擴容能力;2、廣告轉化能力;3、庫存消耗能力。

先説庫存的擴容。

2024年1月起,亞馬遜把廣告設為Prime Video默認選項。這一招直接把所有Prime會員默認劃入廣告套餐,用户想跳過廣告得額外付錢(2.99美元),這種捆綁式打法明顯是為了快速擴大廣告庫存,畢竟Prime會員基數龐大,哪怕只有小部分人懶得升級無廣告版,也能瞬間讓Prime Video的廣告覆蓋量衝上行業前排。

研究公司MoffettNathanson的數據,PrimeVideo僅僅在2024年就為美國CTV市場增加約500億次廣告展示。

而Netflix雖然也推廣告套餐,但始終保留無廣告的高價選項,用户得主動選擇帶廣告的便宜檔位。

作用上,亞馬遜走是生態捆綁的老套路,靠電商會員的慣性吃紅利——很多人本來就是為了免運費才開Prime,對視頻裏的廣告容忍度更高。

最狠的是用户體驗差異。Prime Video的廣告已經滲透到暫停畫面,甚至準備搞可購物廣告,明顯在學國內視頻網站的套路。而Netflix的廣告還守着傳統電視那套,每小時只插4-5分鐘,生怕惹毛老用户。説到底,亞馬遜把視頻當電商流量入口,廣告怎麼塞都不心疼;Netflix卻得端着內容王者的架子,生怕廣告砸了招牌。

目前僅45%新用户選擇廣告套餐,廣告庫存依賴用户主動轉化,規模化效率與成本優勢弱於亞馬遜。

再看廣告的轉化能力。

即使亞馬遜和Netflix有類似的廣告位,有相同的人羣包,即使如此,亞馬遜視頻的廣告流量與Netflix也是不同的。

亞馬遜依託Prime會員的電商行為數據(如購物歷史、搜索關鍵詞、加購未購記錄),有遠超Netflix的精準定向,這能放大流量的轉化能力。

流量轉化能力如何影響CPM價格的呢?

這背後的邏輯是:更高的轉化效率意味着廣告主能以更低的CPM實現同等ROI。假設傳統流媒體CPM為50時,ROI為100,亞馬遜通過數據優化後,即使CPM降至30,仍能通過轉化率提升保證ROI達到100+。因此,亞馬遜可主動降價仍保持廣告主預算流入。

最後説庫存的消耗能力。

Netflix初期僅服務品牌大客户,這些客户只喜歡掐頭去尾,一些質量不怎麼好的流量就被閒置了。雖然Netflix也接入了程序化廣告平台,比如The Trade Desk、Magnite以及微軟的Xandr平台等,但顯然自研廣告系統更能實現「內容場景+用户偏好」的精準匹配,提升庫存的銷售效率。

亞馬遜可以通過程序化廣告放量,藉助自己的廣告平台(DSP)降低中小廣告主門檻。比如一個芝加哥的瑜伽工作室,可能只願意花15美元的CPM定向周邊5公里用户,這種長尾需求通過程序化系統自動匹配凌晨時段或小眾劇集的剩餘廣告位。通過把海量中小廣告主納入競價系統,亞馬遜能加速廣告的庫存消耗效率,進一步拉低CPM價格。

歸根結底,流媒體平台的廣告競爭是內容的比拼,也是商業效率的較量。

Netflix面對亞馬遜的介入明顯有些力不從心——亞馬遜藉着電商基因把流媒體廣告和電商數據整合,硬生生把流媒體的競爭邏輯拉到了自己定義的軌道上。單純依賴內容優勢的Netflix們,還能靠什麼守住陣地?

這也昭示着:在流媒體戰場上,擁有完整商業生態的平台才能掌握定價權。

這也讓我想到了阿里和優酷。當年阿里媽媽將優酷商業化團隊整合在一起,也是這個邏輯,不過為什麼阿里沒有像亞馬遜一樣在流媒體領域大殺四方呢?

哈哈,這可能是另外一個故事了。