“AI六小龍”中首家IPO要來了!智譜在國資加持下的突圍與競速_風聞

号外工作室-关注互联网科技、新消费、人工智能34分钟前

4月14日,中國證監會監督管理委員會官網顯示,北京智譜華章科技股份有限公司(以下簡稱“智譜”)正式啓動A股上市輔導備案,由中金公司擔任輔導機構。

根據輔導備案的信息顯示,智譜於2025年3月31日與中金公司簽署輔導協議,正式啓動A股IPO輔導進程,計劃最晚於2025年10月完成輔導計劃,進行考核評估,做好首次公開發行股票並上市申請文件的準備工作,並履行持續關注及報告義務。

智譜的IPO輔導備案標誌着,國內“AI六小龍”領域終於迎來第一家上市企業。

根據公開消息,目前國內“AI六小龍”通常指的是智譜AI、百川智能、月之暗面、MiniMax、零一萬物以及階躍星辰這六家公司。

在智譜宣佈輔導備案之前,2025年3月智譜剛經歷工商變更,企業名稱變更為北京智譜華章科技股份有限公司。當時就有業內人士表示,這可能標誌着智譜做好計劃上市的準備。

1、從學術成果到行業標杆的技術躍遷

智譜成立於2019年6月,它的核心團隊脱胎於清華大學計算機系知識工程實驗室(KEG)。智譜的創始人唐傑(首席科學家)作為國際AI領域權威學者(IEEE/ACM/AAAI Fellow),帶領團隊在知識圖譜、預訓練模型等領域深耕20餘年,奠定了技術基礎。

2020年,智譜提出GLM(通用語言模型)架構,成為全球少數不依賴Transformer框架的原創技術體系。2021年,智譜訓練完成百億參數模型GLM-10B及萬億稀疏模型,驗證混合專家(MoE)架構可行性。2022年,智譜開源中英雙語千億級模型GLM-130B,打破國內大模型開源空白。2024年,智譜推出對標GPT-4的GLM-4系列,支持128K長上下文及多模態能力。2025年,智譜發佈深度研究型智能體AutoGLM“沉思”,實現“邊想邊幹”的自主操作能力。

如今,作為國內最早開源的大模型公司,智譜通過“開放核心+增值服務”模式建立行業壁壘。

截止到2025年4月,其開源模型(如ChatGLM-6B、GLM-4-9B等)累計下載量超3000萬次,GitHub星標數破15萬。2025年“開源年”戰略中,智譜宣佈將開源全棧技術(基座、推理、Agent),進一步降低開發者門檻。

2、資本密集註入與國資深度綁定

大模型的快速發展離不開資本的強力支持。訓練千億級參數模型需要高昂的算力成本(如GPU集羣、雲計算資源)和頂尖人才團隊,而資本通過風險投資、企業戰略投入等方式提供了關鍵保障。與此同時,大模型的商業化潛力(如AI生成內容、智能客服)也吸引了更多資本湧入,形成“技術突破—資本注入—應用落地”的正向循環。

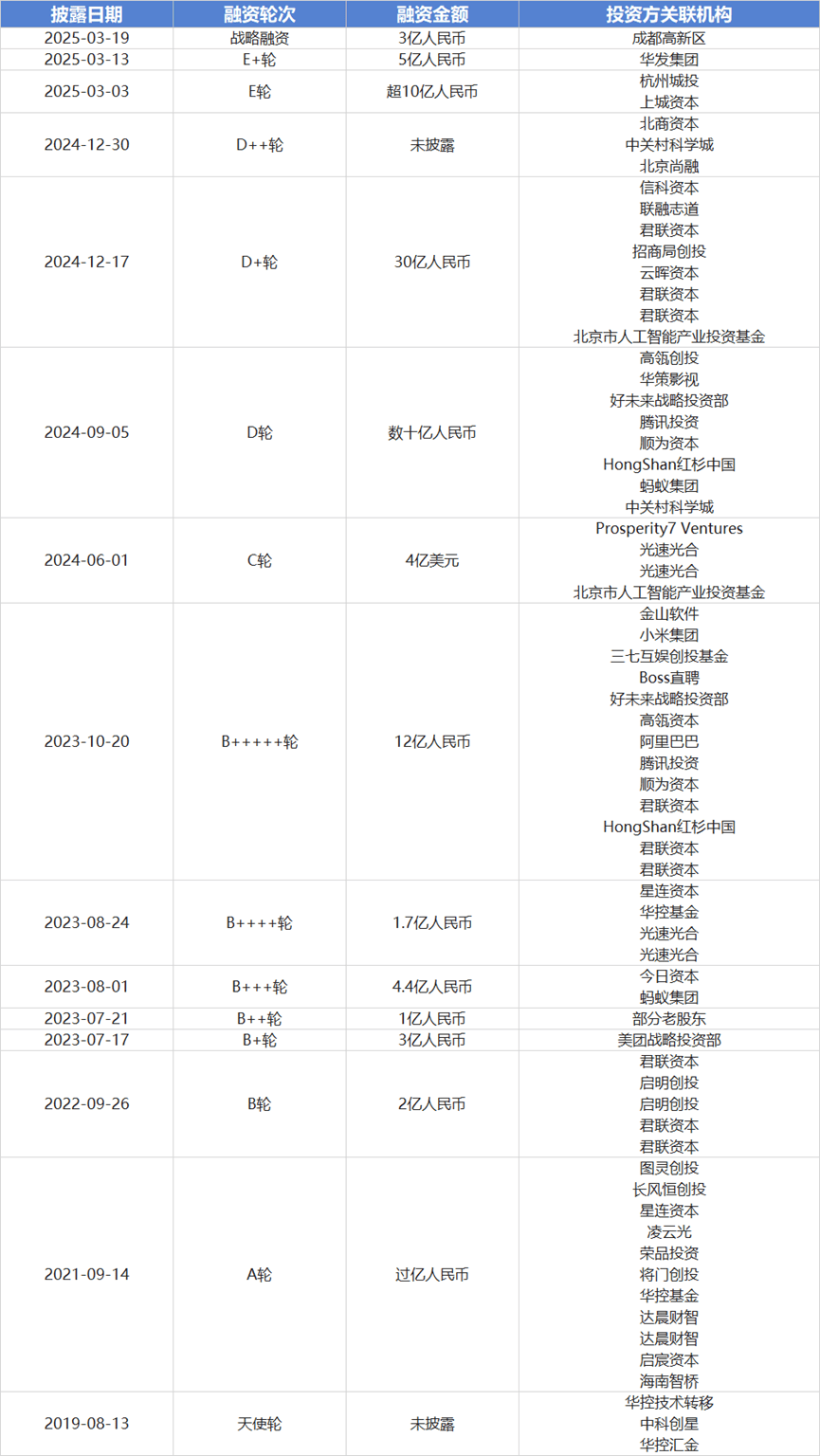

智譜背後的股東多達幾十家,根據《科創板日報》報道,智譜成立到現在完成15輪融資,融資規模超160億元。

智譜早期的時候,主要是依託清華背景完成天使輪至B輪融資,總額約10億元,投資方以中科創星、達晨財智等早期機構為主;

而在ChatGPT引爆行業後,2023年至2024年,智譜獲紅杉、高瓴、騰訊、阿里等巨頭參投,累計融資超100億元,估值躍升至200億元;

當然,如今整個大模型領域依然處於燒錢狀態,2025年3月,智譜再次完成由杭州(10億)、珠海(5億)、成都(3億)三地國資投資,公司的估值突破300億元。

在智譜的融資歷史上,不光有頭部VC/PE,紅杉中國、高瓴創投、君聯資本等提供市場化資源;還有產業資本騰訊、阿里、美團、小米等互聯網巨頭推動場景落地;甚至還包括國有資本的深度參與,北京中關村科學城、杭州城投、珠海華髮等佔比近30%,助力區域數字化戰略;此外,包括海外資本沙特阿美旗下基金Prosperity7 Ventures的4億美元注資,助力打開中東市場,開拓新的市場。

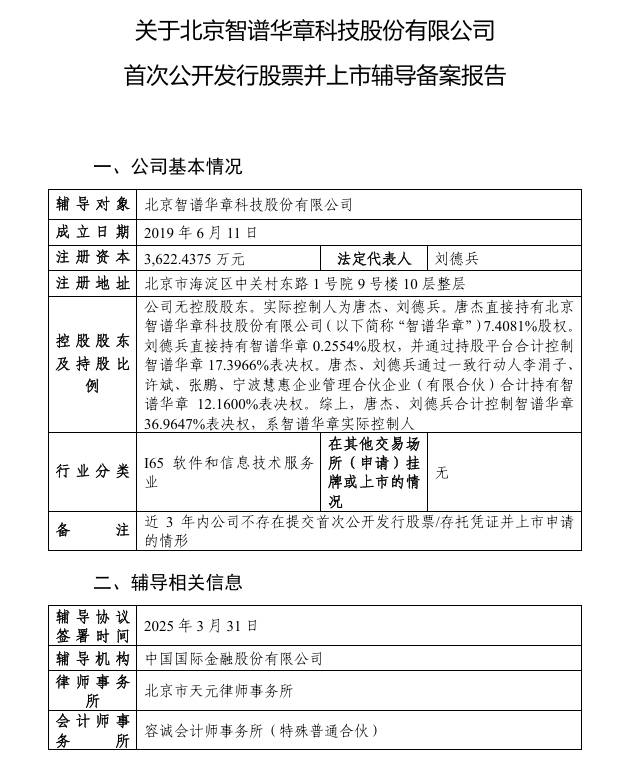

目前,智譜完成股份制改革,主體變更為股份有限公司,註冊資本3622萬元,這一調整標誌着上市主體法律結構的完善。

根據備案報告,智譜實際控制人為唐傑、劉德兵,唐傑直接持有北京智譜華章科技股份有限公司7.4081%股權,劉德兵直接持有智譜華章0.2554%股權,並通過持股平台合計控制智譜華章17.3966%表決權。此外,唐傑、劉德兵通過一致行動人李涓子、許斌、張鵬、寧波慧惠企業管理合夥企業(有限合夥)合計持有智譜華章12.1600%表決權。目前,實控人唐傑、劉德兵等通過直接持股及一致行動人協議控制36.9647%表決權,無單一控股股東。

3、商業化和資本的多重壓力

智譜如今已經成立6年,但是大模型依然還沒有找到商業化落地的最佳路徑。

目前,在一級市場上,大模型企業想要再次融到錢已經非常難了。但是,研發上的持續投入依然需要大量資本。目前,光是大模型訓練單次成本超千萬美元,智譜的GLM-4訓練需消耗約5萬張A100 GPU,年算力支出預估超10億元。

並且,智譜在市場上更是面臨同行的追趕與巨頭的擠壓。像是百度文心、阿里通義等閉源模型通過雲服務捆綁企業客户,擠壓智譜的MaaS平台市場份額;並且DeepSeek也以低成本模型快速搶佔中小客户。

此外,智譜的客户如今也很依賴單一客户,在2024年的收入中,超過60%的訂單來自政府以及國企,客户集中度高。而且,哪怕如今智譜的APP月活近800萬,但是在轉化率上,依然非常低,遠低於ChatGPT的20%。

為了維持技術領先,在一級市場難以融資的環境下,IPO上市是智譜當下的最好選擇。

但是,上市也依然要解決不少難題,智譜如何在開源生態建設與盈利模式創新中找到最優解;並且,哪怕是2024年營收上漲,但是目前依然是虧損狀態,能否順利找到贏利點也是智譜接下來需要解決的問題。

智譜的IPO不僅是其自身發展的分水嶺,更是中國AI大模型行業從“資本輸血”轉向“自我造血”的關鍵試金石。