遇見小面衝擊IPO,隱憂之下能否實現資本狂歡?_風聞

潮汐商业评论-3小时前

IPO的熱浪正裹挾着新消費品牌衝向資本盛宴。

IPO的熱浪正裹挾着新消費品牌衝向資本盛宴。

這兩年,蜜雪冰城、古茗和小菜園、老鄉雞等開始相繼衝向了港交所。而近日,連鎖麪館品牌遇見小面也叩響了港交所的大門,擬衝擊"中式麪館第一股"。

本次IPO遇見小面計劃募資1億美元,約合7.3億元人民幣。招股書稱,募集資金將主要投向四個方面:用於餐廳網絡的拓展,以加深市場滲透;餐廳網絡技術的升級及數字化系統的建設;品牌建設與提升客户忠誠度;以及對上游食品加工行業潛在公司的戰略投資與收購等。

作為賽道頭部品牌,遇見小面近年來通過資本加持快速擴張,並高調宣佈啓動上市計劃。然而,看似高速增長的表象下,實則暗藏風險,這次衝刺IPO希望又有多大?

01 理工男開面館

對於重慶人來説,小面是一天的開始,而這對於遇見小面來説卻是夢想的開始。

2014年,華南理工大學三位畢業生宋奇、蘇旭翔、羅燕靈在廣州創立遇見小面。招股書顯示,遇見小面是以重慶小面系列為主打的中式餐飲連鎖品牌,產品已擴展到各種辣與不辣的菜品,涵蓋麪條、米飯、小吃和飲料。

彼時,餐飲行業正競爭激烈,中式麪館礙於每家都有不同的秘方而難以標準化,而遇見小面卻因創始人的學歷背景,開業僅三個月便收到了天使投資人顧東昇拋出的200萬橄欖枝。

當第四家店開業時,遇見小面便收到了知名連鎖餐飲品牌九毛九的投資。隨着遇見小面的熱度不斷增加,據招股書披露,截至目前,遇見小面累計完成了8輪近2億元融資,其中不乏弘毅投資、碧桂園創投等知名機構。

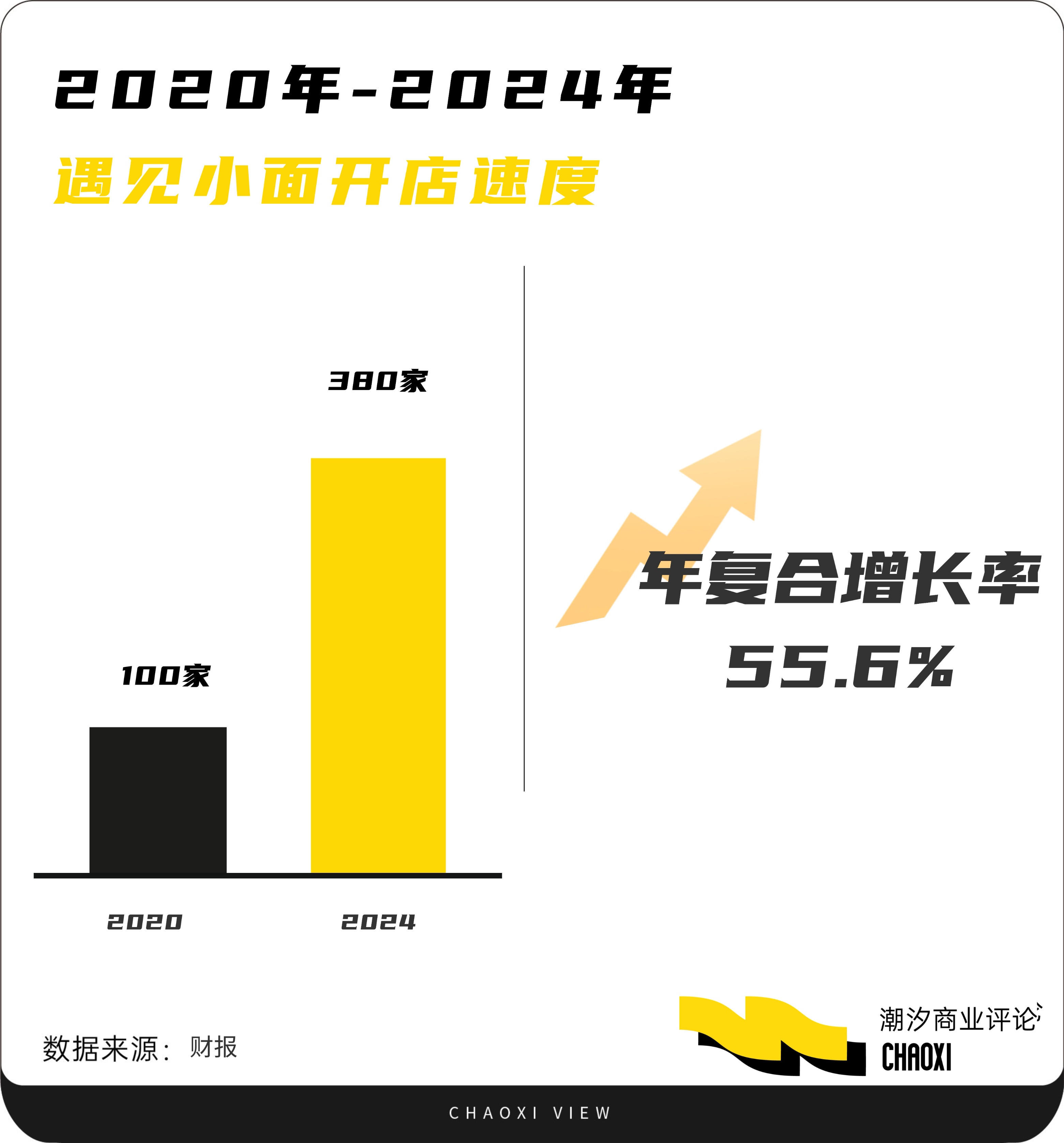

拿到融資後的遇見小面,被推入了發展的快車道。完成兩輪大額融資之後,遇見小面開始瘋狂開店。其中,2023年淨增82家店,相當於每4.5天開一家新店,2024年淨增108家店,相當於每3天開一家店。門店數直接從2020年的100家飆升至2024年的380家,年複合增長率達55.6%。

2021年,遇見小面曾對外透露,門店拓展是其未來發展的重點,計劃三年內門店數量增長至1000間。

2021年,遇見小面曾對外透露,門店拓展是其未來發展的重點,計劃三年內門店數量增長至1000間。

不過遇見小面並未完成此項計劃。

根據招股書中顯示,遇見小面最新計劃分別於2025年、2026年、2027年開設約120家至150家、150家至180家及170家至200家自營和特許經營新餐廳。

與2021年的開店計劃相比,遇見小面似乎開始變得謹慎起來了。

02 患上“大本營依賴症”

據瞭解,重慶麻辣味型的湯麪是小面的起源,也是典型的川菜麪食物。

但是從門店選址來看,重口麪食卻走進了以清淡為主的廣東。數據顯示,截至2025年4月5日,遇見小面在全國範圍內開設了380家線下門店。其中,廣東地區門店250家,佔比65.79%。從營收上看,2024年華南地區貢獻了8.75億元收入,佔總營收的75.8%。

由此可見,遇見小面患上了“大本營依賴症”。

另外,以直營店為主的運營模式,也一直在加劇遇見小面的燒錢速度,又加上高線城市租金和人力成本都更貴,品牌競爭也更激烈。

中式麪館看似藍海,實則很容易陷入結構性困局。遇見小面在招股書中披露,其在中式麪館品牌裏,去年銷售額居於第四位,前三分別是和府撈麪、李先生牛肉麪大王和老碗會。

弗若斯特沙利文數據顯示,2024年TOP5品牌(和府撈麪、李先生牛肉麪等)合計市場份額僅2.9%,行業CR5不足3%的現狀,“大行業、小企業"格局明顯,也意味着:頭部品牌尚未建立護城河,區域品牌隨時可能憑藉資本加持實現超車。

為了彌補品牌護城河薄弱這一問題,遇見小面不得不降價保量。

為了彌補品牌護城河薄弱這一問題,遇見小面不得不降價保量。

據瞭解,2022年-2024年,遇見小面的訂單平均消費額從36.1元逐年下滑到了32.0元。在招股書的解釋裏,公司是主動降低價格,為顧客提供更物美價廉的體驗,以增加銷售額,總訂單量及交易額上升就是證明。

但低價並沒有給遇見小面帶來想要的增長,招股書顯示,2024年同店銷售額各線城市均有所下滑,從7.40億元下降至7.09億元,降幅為4.2%;而單店日均銷售額從1.39萬元降至1.24萬元,降幅為10.79%。

盈利問題致使遇見小面的財務壓力大增。截至2024年末,遇見小面流動負債淨額達2.42億元,現金儲備僅4219萬元,流動比率0.5遠低於健康值1.5;資產負債率達到90%,遠高於超餐飲行業40%-60%的安全區間。

護城河薄弱,又患上“大本營依賴症”,遇見小面還能順利IPO嗎?

03 紅利消退,麪食迴歸理性

2021年,中國餐飲市場曾掀起過一場"資本吃麪"的狂潮。

以和府撈麪8億元E輪融資為標誌,蘭州牛肉麪品牌陳香貴、馬記永相繼拿下超億元融資,遇見小面更是在12個月內完成3輪融資,紅杉中國、碧桂園創投等機構爭相入局。

據《窄門餐眼》統計,僅2021年麪食品類就發生46起融資事件,總金額突破50億元,和府撈麪估值一度飆升至70億元,陳香貴單店估值高達6000萬元,堪比當時的喜茶。

然而,隨着新消費投資退潮,這種瘋狂在2023年戛然而止。

IT桔子數據顯示,2023年餐飲行業融資總額同比下降40%,麪食賽道融資案例從2021年的46起驟降至不足10起。

資本退潮背後是商業邏輯的根本轉變。2021年投資人追捧的"萬店基因”,正在被現實擊碎。以遇見小面為例,其招股書顯示,2022-2023年單店投資回收週期從14個月延長至22個月,華南地區老店同店銷售增長率從21.7%下滑至8.3%。

資本市場的態度轉變,直接反映出行業從“跑馬圈地”轉向“精耕細作”的底層邏輯變化。遇見小面此時衝擊上市,恐怕難以復刻前幾年的高估值神話。

另外,重慶小面雖藉助網紅經濟破圈,但本質上仍是地域屬性極強的品類。數據顯示,全國麪食市場規模超8000億元,但重慶小面僅佔約3%,且主要集中於川渝及華南地區。

另外,重慶小面雖藉助網紅經濟破圈,但本質上仍是地域屬性極強的品類。數據顯示,全國麪食市場規模超8000億元,但重慶小面僅佔約3%,且主要集中於川渝及華南地區。

遇見小面試圖通過“川渝風味+標準化”打開全國市場,卻面臨口味適配難題:南北方消費者對面條勁道程度、辣度接受度的差異,導致其跨區域擴張效率低下。截至2023年底,其華南地區門店佔比仍超60%,全國化佈局進展緩慢。

現在看麪食賽道頭部玩家的困境已初現端倪:和府撈麪被曝單店營收下滑、陳香貴關閉上海多家門店、五爺拌麪加盟商大規模維權……這些品牌曾與遇見小面站在同一起跑線,如今卻陷入增長瓶頸。

行業共性難題在於,單店模型難以平衡標準化與個性化需求,且復購率依賴營銷驅動而非產品黏性。賽道集體遇冷,預示着遇見小面很難獨善其身。

餐飲行業的本質終究不是資本遊戲。若無法增強品牌護城河,解決大本營依賴症、盈利等根本問題,即便成功上市,可能也難逃估值縮水的命運。

對於消費者而言,一碗小面的價值在於熱氣騰騰的煙火氣,而非PPT上的增長曲線。或許,遇見小面們更需要思考的,是如何讓資本故事迴歸一碗麪的本真。