終於,連愛馬仕也漲不動了|奢侈品行業透視_風聞

深响-深响官方账号-全球视野,价值视角。1分钟前

©️深響原創 · 作者|林之柏

©️深響原創 · 作者|林之柏

最近的奢侈品行業波詭雲譎,幾個頂尖奢侈品集團的高層更迭尤為頻繁。

LVMH集團內部進行了一場“乾坤大挪移”,頂奢羊絨品牌諾悠翩雅的CEO調任路易威登副CEO,鐘錶部門CEO接任諾悠翩雅CEO,芬迪CEO改任迪奧副CEO;開雲集團在今年年初分別為聖羅蘭和巴黎世家找來了新CEO。

高層頻繁調整,固然體現了企業主動求變的決心。但這背後,或許還有不得不變的壓力與焦慮——從近期業績來看,大家的處境都不容樂觀:

愛馬仕增速較去年同期下滑10個百分點;開雲集團錄得雙位數跌幅,Gucci銷售額已連跌五個季度;LVMH集團的銷售額遠不及市場預期,其中酒水業務收入大跌;利潤暴跌94%的Burberry則在發財報當天宣佈裁掉全球約五分之一的員工,希望能在2027財年節省6000萬英鎊開銷。據麥肯錫統計,從2019年至2024年期間,奢侈品行業的經濟利潤增長了近三倍。這主要由於多數品牌執行了提價策略——在經歷了數年僅1%-2%的漲價後,從2019-2023年品牌顯著提高了價格,佔據了約80%的奢侈品行業增長。

但到了2025年,放緩跡象明顯,提價大法也失效了。

營收:LV低於預期,Burberry利潤暴跌,普遍增長乏力

從近期整體業績來看,頂尖奢侈品集團表現普遍不太理想,和市場預期有一定差距。

愛馬仕一季度銷售額錄得41億歐元,7%的同比增速不僅遠低於去年同期的17%,也不及市場預期的9.8%。LVMH今年一季度營收同比下降3%至203.11億歐元,低於分析師預期的211.4億歐元。開雲集團更加糟糕,其一季度銷售額僅有38.83億歐元,同比大跌14%,集團CEO直接在業績聲明中坦言,“這是一個艱難的開局”。Burberry一季度總營收同比下滑17%至24.61億英鎊,調整後營業利潤更是僅錄得2600萬英鎊,同比暴跌94%,是一眾奢侈品集團中跌幅最高的。Prada集團是為數不多交出驚豔成績單的“優等生”,今年一季度營收同比增長13%至13.41億歐元,超過了市場預期的13.3億歐元,這很大程度上得益於旗下品牌Miu Miu的強勁增長。(點擊此處閲讀深響相關分析《MiuMiu為何業績狂飆?》)歷峯集團也還不錯,一季度營收同比增長7%至51.7億歐元,略高於市場預期的49.8億歐元。業績上的變化,很快傳導到資本市場。LVMH股價迎來一波震盪下行,年內跌幅接近13%,市值被愛馬仕超越。瑞銀、摩根大通、德意志銀行、傑富瑞集團等還在落井下石,幾乎同時出手下調LVMH目標價,出手最狠的摩根士丹利直接把LVMH目標價從740歐元砍到590歐元。而業績增長最快的Prada,股價漲勢也最凌厲,統計顯示,Prada股價過去一年飆漲37.16%,本月也已漲近12%,領跑一眾奢侈品集團。

奢侈品行業來到了變化的十字路口。

品牌:核心品牌扛大旗,多品牌戰略遭考驗

在行業處於逆風狀態、市場整體下行的時候,各品牌的表現也呈進一步分化態勢,有一個靠譜的核心品牌,顯得至關重要。

Prada和開雲集團的對比最為鮮明。Prada旗下MiuMiu今年一季度收入暴漲60%,成為集團最強大的業績引擎,而開雲集團則因Gucci和YSL兩大主力品牌營收分別下滑25%、8%——Gucci已經連跌五個季度,導致整體業績陷入困境。品牌陣容最龐大的LVMH業績遇冷,也部分歸咎於“拖後腿”的品牌。雖然財報中並未明確列明,但從高管發言中可窺見,絲芙蘭、迪奧等表現都不盡如人意。

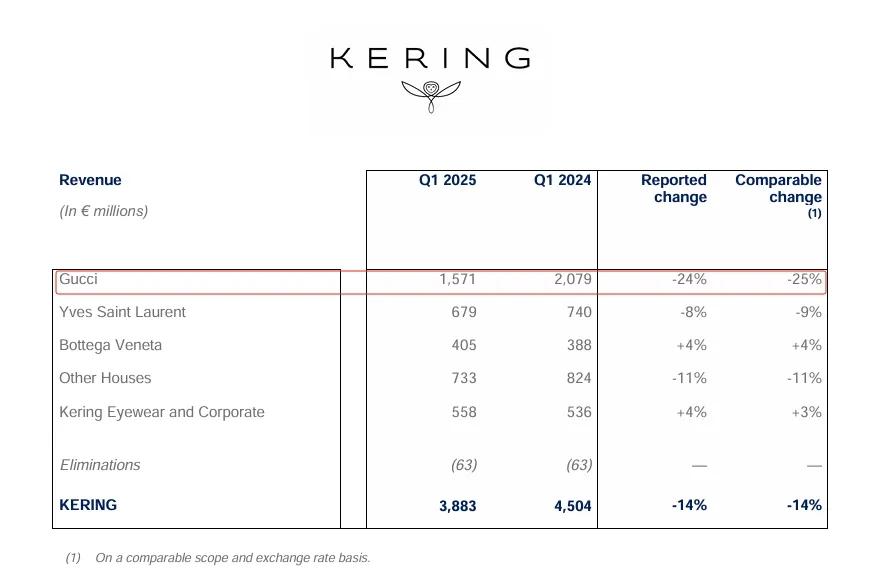

開雲集團主品牌Gucci一季度表現不佳 圖源:財報

開雲集團主品牌Gucci一季度表現不佳 圖源:財報

Miu Miu是Prada業績主要推動力 圖源:財報

Miu Miu是Prada業績主要推動力 圖源:財報

不可否認,多品牌發展有其戰略意義:在行業上行週期中,能夠幫集團快速拓寬市場、搶佔更多市場份額,實現多元化增長。然而,LVMH和開雲集團兩大巨頭當前遭遇也表明,多品牌戰略有其侷限性——經營成本高、容易造成資源分散、品牌之間區隔模糊甚至會發生“內耗”,對高層的管理能力有極高要求。

**開雲集團就明確表示,將會簡化層級、重新梳理品牌資源。**這在某程度上被認為是對多品牌戰略的一次糾偏。在行業整體下行、業績面臨動盪的時期,專注於核心品牌建設、加強核心競爭力,暫緩擴張或收縮部分表現不佳、潛力不足的副線品牌,才能更好地應對市場的不確定性。

開雲集團旗下品牌 圖源:開雲集團官網

開雲集團旗下品牌 圖源:開雲集團官網

地域分化:北美企穩,日本驚喜

面臨分化的除了品牌,還有各大主要市場。

在奢侈品行業的全球版圖中,北美和日本兩大重鎮作用依舊突出:北美企穩,是大部分品牌最依仗的“壓艙石”;日本則增速喜人,成為整體低迷的大環境中難得的一抹亮色。

先看北美的情況。今年一季度,愛馬仕在該市場實現了11%的增長,Prada也取得了9.9%的增幅。儘管LVMH在各大市場普遍下跌,但其在北美僅下滑3%,是所有主要市場中跌幅最小的;開雲集團亦是如此,北美市場銷售額下滑13%,跌幅低於其他主要市場。

這種穩定性一方面得益於當地經濟的復甦,為消費市場注入了活力。根據數據公司Consumer

Edge的統計,今年一季度,美國年收入15萬美元以上的高收入人羣消費支出保持穩定,部分中老年消費者在愛馬仕等頂奢品牌上的支出有所提升。另一方面,過去多年奢侈品牌針對北美市場的大量佈局,包括增加當地產能、加開門店等,也奠定了穩定增長基礎。

相比穩定的北美,日本市場的強勁復甦,更加讓人驚喜。歷峯集團日本市場銷售額全年大漲25%;愛馬仕日本市場銷售額增長17%,而除日本外的其他亞太地區僅增長1%;Prada在日本的增速高達18%,幾乎是亞太區(9.6%)的兩倍;Burberry在中國、韓國和南亞地區銷售額齊齊下跌,唯有日本市場維持1%的同比增長;開雲集團亞太地區整體下滑25%,但日本僅跌了11%,算是不幸中的萬幸。

總體而言,日本市場的復甦主要得益於兩大因素:一是日元疲軟,入境遊飆升,尤其是來自中國的遊客利用匯率差優勢搶購奢侈品,根據日本觀光廳的統計,過去一年中國大陸游客在日總消費、購物消費分別高達1.73萬億和7641億日元,均高居各國之首,消費額佔比超過20%;二是本土消費的復甦,高端百貨商場和購物中心的增加,為奢侈品銷售提供了良好的平台。

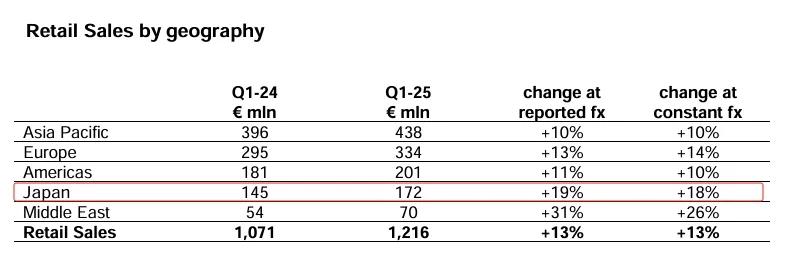

一季度,Prada集團日本市場銷售額大幅飆升 圖源:財報

一季度,Prada集團日本市場銷售額大幅飆升 圖源:財報

然而,這兩大市場未來能否延續強勢,仍是未知之數。

日本的問題在於受物價上漲、國際局勢變動影響,進入二季度後經濟後勁略顯不足。5月初,日本央行就下調了多項年度經濟預期指標,其中GDP增速中值下調至0.5%。

北美這邊情況更加複雜,關税風波暫時平復,但美國國內經濟還有較一季度進一步惡化的跡象。美國經濟和政策研究中心創始人Dean Baker近日表示,未來幾個月美國國內大額消費不可能持續,4月的消費者信心指數跌至疫情以來的最低水平。

品類:皮具依舊堅挺,珠寶酒水錶現分化

分市場來看,北美、日本是定海神針;分業務線看,皮具(包)無疑是中流砥柱。

今年一季度,愛馬仕的皮具和馬具業務增長了10%,其中新款Médor和Mousqueton系列受到市場的廣泛誇讚;LVMH的時裝與皮具部門收入高達101.08億歐元,佔據了集團半壁江山;Gucci的Softbit系列也收穫了不少好評,只可惜推出時間較短潛力尚未完全體現在業績上,此外,其旗下的Bottega Veneta、Balenciaga品牌皮具業務同樣收穫了不俗的增長。

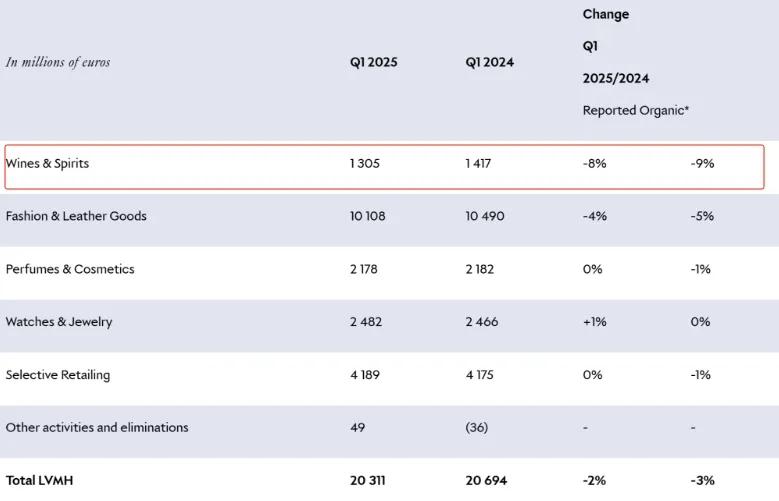

皮具和時裝業務撐起LVMH集團半壁江山 圖源:財報

皮具和時裝業務撐起LVMH集團半壁江山 圖源:財報

相較而言,其他業務部門表現差異頗大,不同品牌之間呈現明顯分化。比如LVMH酒類業務營收下跌了9%,是所有業務中跌幅最高的板塊,手錶和珠寶業務也是零增長;但跌麻了的開雲集團,旗下三大珠寶品牌Pomellato、Qeelin和Boucheron反而表現相對出彩。

皮具之所以堅挺,除了款式最多、品牌宣傳力度大之外,還有保值率、二手市場流通率等考量。在奢侈品江湖裏,一直流傳着幾個保值神話:根據二手奢侈品電商Rebag的報告,愛馬仕Sellier Birkin包包保值率在過去一年一度飆升至250%,香奈兒的Classic Handbag、LV的Speedy 25等經典款保值率也都超過100%。

圖源:品牌官網

圖源:品牌官網

相比之下,珠寶手錶等“硬奢”反而行情不佳。

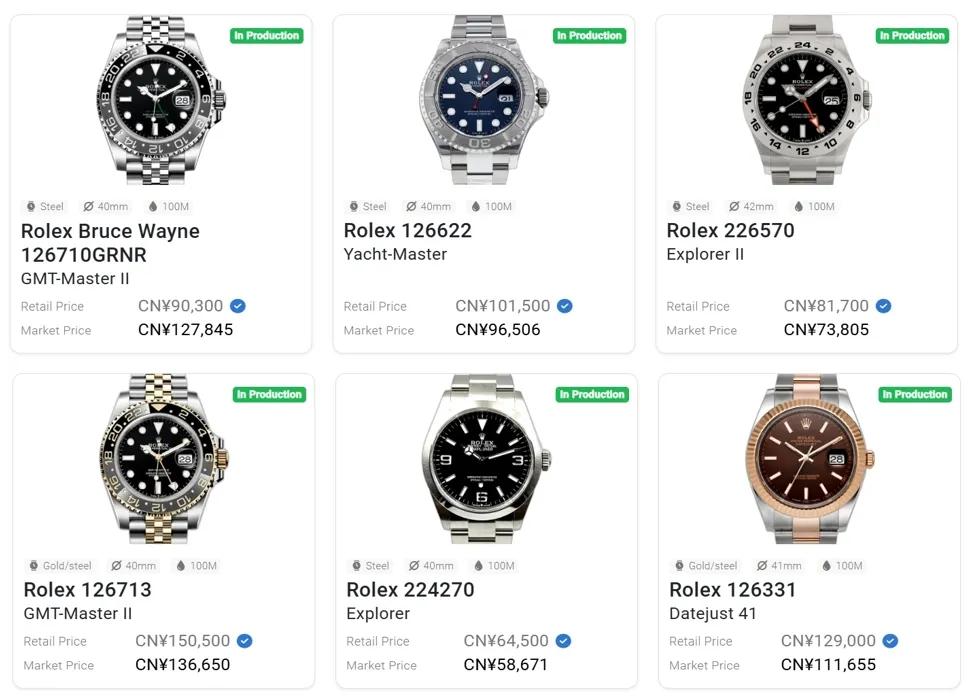

二手腕錶交易平台WatchCharts的數據顯示,截止去年年底,勞力士腕錶二手市場交易價格指數較兩年前的巔峯期下滑超30%。歷峯集團董事長兼創始人Johann Rupert也在年度大會上指出,為應對全球市場對貴价鐘錶需求下滑的局面,奢侈腕錶行業必須減少產量。

而瑞士鐘錶工業聯合會發佈的最新數據顯示,2025年3月,瑞士手錶對中國內地的出口額同比下滑11.5%。

圖源:WatchCharts

策略:漲價大法失效,正品遭遇高仿挑戰

正如開頭提到的,面對挑戰,各家品牌這幾年均以“漲價大法”應對。

2025年,大家也同樣採取了漲價手段——今年2月,Prada對約45%產品線漲價4%,巴黎世家也對約25%產品漲價4%,根據花旗銀行的監測,漲價可能涉及英國、美國、中國、日本等多個國家和地區;4月,LVMH旗下路易威登中國官網顯示,DIANE法棍包、Speedy Trunk 20包包等產品都有不同幅度的漲價;愛馬仕5月起將在常規漲價6%-7%基礎上,進一步上調美國地區售價;歷峯集團旗下梵克雅寶與卡地亞也從5月起加入漲價行列,具體漲幅和覆蓋地區有待官方進一步確認……

官方給出的聲明裏,還是那些老理由:成本上漲、通脹壓力,愛馬仕還特別指出關税風波是美國地區額外漲價的主要原因。有意思的是,5月12日關税風波迎來關鍵轉機,愛馬仕為首的奢侈品牌會不會改口放棄漲價?消費者心裏相信早有答案。

每逢業績低潮必漲價,已經成為奢侈品行業不成文的約定。這種策略確實能在一定程度上提升品牌的高端形象,吸引那些追求獨特性和稀缺性的消費者。然而,由於這幾年漲價越來越頻繁,且經濟大環境持續變化,漲價提振利潤的套路恐怕沒有那麼好用了。

值得關注的是,奢侈品消費者正在加速流失。以北美市場為例,貝恩諮詢的數據顯示,2022-2024年間奢侈品消費者數量減少了12.5%。

部分觀點認為,是一些運動頭部品牌以健康生活方式的理念搶走了奢侈品的客户。但一個更為殘酷的事實是高仿品現象正在席捲歐美。麥肯錫2023年美國市場調研顯示,31%受訪者在過去12個月內購買過奢侈品級復刻品(dupe),且消費者佩戴時不再遮掩,反而以“精明消費”為榮。波士頓諮詢調研顯示,Z世代消費者對品牌溢價容忍度同比下降23%,而材質感知價值權重提升41%。

曾被視為“山寨恥辱”的高仿品,正在改寫遊戲規則。

整體來看,奢侈品行業確實挑戰重重:消費羣體持續更迭,一批老顧客流失,年輕消費者開始反思消費主義行為,不再盲目迷信奢侈品牌的權威;全球經濟震盪,中產焦慮升級,富人似乎也陷入了奢侈品審美疲勞;經營渠道面臨變革,線上興起、自營渠道增速放緩,一些品牌被迫關閉部分門店……

整體來看,奢侈品行業確實挑戰重重:消費羣體持續更迭,一批老顧客流失,年輕消費者開始反思消費主義行為,不再盲目迷信奢侈品牌的權威;全球經濟震盪,中產焦慮升級,富人似乎也陷入了奢侈品審美疲勞;經營渠道面臨變革,線上興起、自營渠道增速放緩,一些品牌被迫關閉部分門店……

但反過來想,奢侈品之所以能成為奢侈品,不就是因為其多年積累的產品品質與聲譽能夠支撐它們穿越週期嗎?行業起起伏伏,消費千變萬化,而這也是奢侈品沉澱底藴的必經之路。