A股轉戰港股估值持續暴跌,被雷軍看好的銅師傅嗆網友後道歉_風聞

港湾商业观察-港湾商业观察官方账号-52分钟前

《港灣商業觀察》施子夫

被雷軍大力看好並投資、被稱為“小米體系之外最像小米的創業企業”的杭州銅師傅文創(集團)股份有限公司(以下簡稱,銅師傅)近期向港交所交所提交上市申請,招銀國際為獨家保薦人。

然而,在至關重要的上市重點節點,銅師傅創始人卻因相關言論引發不少批評,其很快選擇了發佈道歉聲明。

創始人嗆網友後道歉

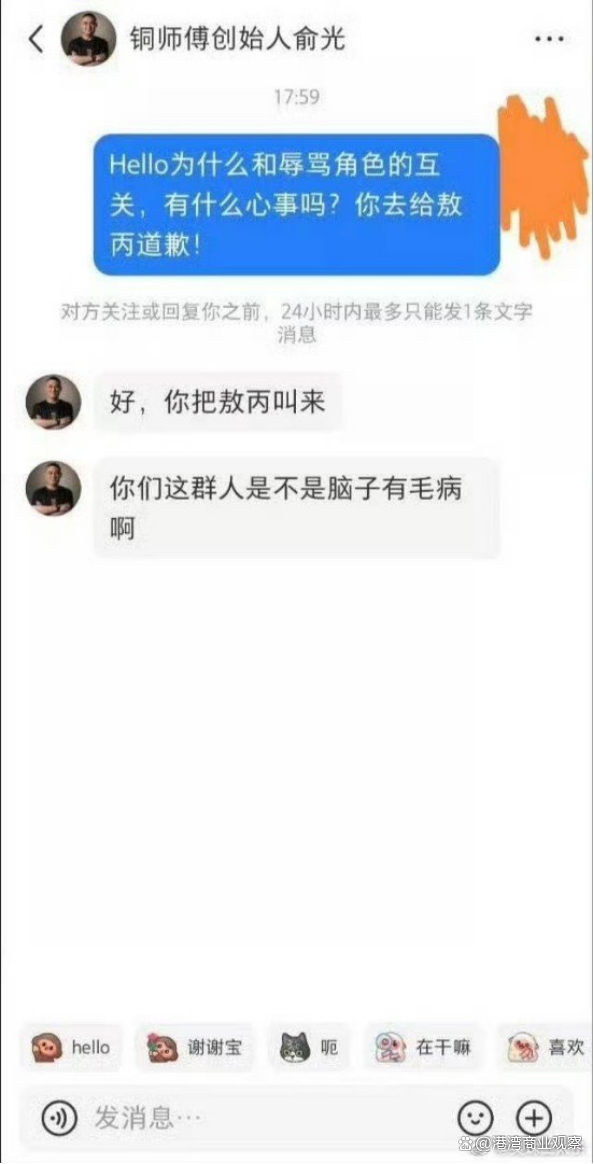

近日,銅師傅創始人俞光及部分員工被發現與貶低《哪吒2》角色“敖丙”的賬號互相關注,並在直播期間未及時制止針對角色的惡意評論。用户批評其“縱容毒唯黑粉攻擊角色”,認為官方缺乏對合作IP的尊重。

據悉,用户在直播間多次舉報辱罵角色的言論,但房管未及時禁言。俞光本人曾回應稱“罵角色的言論與我無關”,被指態度冷漠、推卸責任。

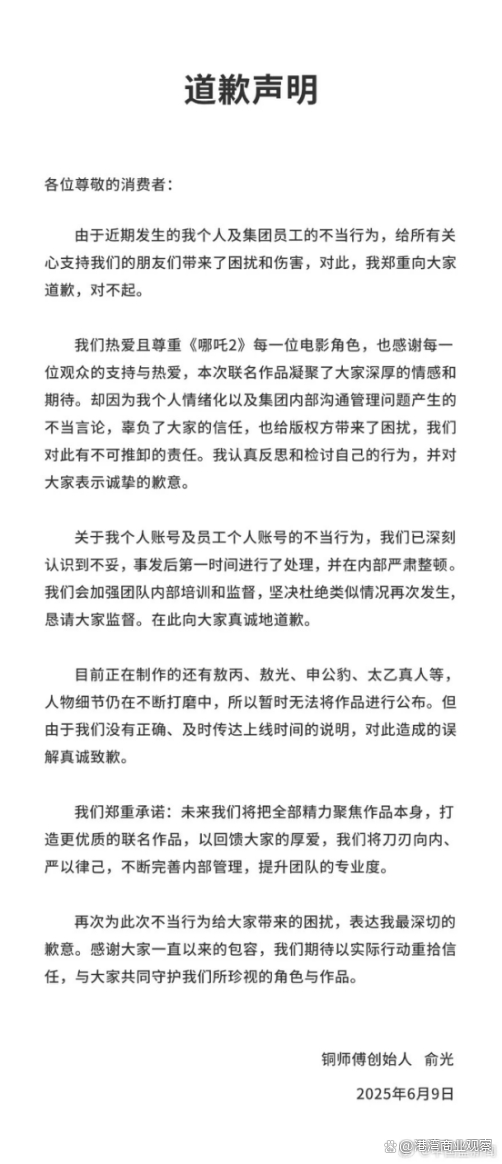

6月9日,銅師傅創始人俞光發佈道歉聲明:由於近期發生的我個人及集團員工的不當行為,給所有關心支持我們的朋友們帶來了困擾和傷害,對此,我鄭重向大家道歉,對不起。我們熱愛且尊重《哪吒2》每一位電影角色,也感謝每一位觀眾的支持與熱愛,本次聯名作品凝聚了大家深厚的情感和期待。卻因為我個人情緒化以及集團內部溝通管理問題產生的不當言論,辜負了大家的信任,也給版權方帶來了困擾,我們對此有不可推卸的責任。我認真反思和檢討自己的行為,並對大家表示誠摯的歉意。

6月9日,銅師傅創始人俞光發佈道歉聲明:由於近期發生的我個人及集團員工的不當行為,給所有關心支持我們的朋友們帶來了困擾和傷害,對此,我鄭重向大家道歉,對不起。我們熱愛且尊重《哪吒2》每一位電影角色,也感謝每一位觀眾的支持與熱愛,本次聯名作品凝聚了大家深厚的情感和期待。卻因為我個人情緒化以及集團內部溝通管理問題產生的不當言論,辜負了大家的信任,也給版權方帶來了困擾,我們對此有不可推卸的責任。我認真反思和檢討自己的行為,並對大家表示誠摯的歉意。

關於我個人賬號及員工個人賬號的不當行為,我們已深刻認識到不妥,事發後第一時間進行了處理,並在內部嚴肅整頓。我們會加強團隊內部培訓和監督,堅決杜絕類似情況再次發生,懇請大家監督。在此向大家真誠地道歉。目前正在製作的還有敖丙、敖光、申公豹、太乙真人等,人物細節仍在不斷打磨中,所以暫時無法將作品進行公佈。但由於我們沒有正確、及時傳達上線時間的説明,對此造成的誤解真誠致歉。

有IPO觀察人士指出,在剛遞交招股書不久就發生創始人及公司品牌形象受損,説明銅師傅在內控方面存在缺陷與不足。“作為IPO企業,大多數企業高管一般都選擇靜默,而如此大張旗鼓地與網友進行互嗆,顯然不是明智之舉。投資者對於這種類型的企業肯定會有所擔憂,比如企業上市後高管是否繼續發生不恰當言論,這都可能影響公司的投資價值。”

有IPO觀察人士指出,在剛遞交招股書不久就發生創始人及公司品牌形象受損,説明銅師傅在內控方面存在缺陷與不足。“作為IPO企業,大多數企業高管一般都選擇靜默,而如此大張旗鼓地與網友進行互嗆,顯然不是明智之舉。投資者對於這種類型的企業肯定會有所擔憂,比如企業上市後高管是否繼續發生不恰當言論,這都可能影響公司的投資價值。”

曾計劃A股上市,行業滲透率偏低

天眼查顯示,銅師傅成立於2013年3月,是國內知名的銅質文創工藝產品品牌。根據弗若斯特沙利文報告,截至2024年末,公司在中國銅質文創工藝產品市場份額達35.0%,按總收入計位列第一。

在此次遞表港交所之前,銅師傅於2022年聘請中金公司做上市輔導,準備在深交所創業板上市,最終於2024年9月終止與中金的合作。

據悉,公司產品根據材質與工藝分為以下四大類:銅質文創產品、塑膠潮玩、銀質文創產品及黃金文創產品。然而在四大品類中,銅質文創產品歷年來佔比都超過95%以上。

根據弗若斯特沙利文報告,2022年-2024年(報告期內),公司在天貓及京東上的銅質文創產品類別排名第一。

具體財務數據方面,報告期內,公司實現營收分別為5.03億元、5.06億元、5.71億元;毛利分別為1.62億、1.64億元、2億元,毛利率分別為32.2%、32.4%、35.4%;淨利潤分別為5693.8萬元、4413.1萬元、7898.2萬元。

招股書顯示,截至2024年,銅師傅來自線上直銷的收入為4.03億元,佔營收的比重為70.5%,來自零售店銷售的收入為1762.7萬元,佔比為3.1%,來自其他直銷收入為1776.1萬元,佔比為3.1%。於往績記錄期,線上客單價均高於人民幣750元。

報告期內,公司來自線下經銷商銷售佔營收比重分別為15.1%、14.7%和13.8%。公司認為,線上旗艦店佔總收入的最大比例。此渠道的客户主要為在線上旗艦店進行零散消費的個人客户。該等客户雖然規模零散,但整體上是業務的主要收入基礎。

主要依賴線上而線下經銷偏弱,其實也有着現實考量,招股書介紹,從市場滲透角度來看,與更廣泛的消費領域相比,銅質文創工藝產品市場的滲透率仍然較低。根據弗若斯特沙利文報告,2024年城市滲透率僅達到2.34%,預計到2029年將上升至2.58%,而農村滲透率仍低於1.4%。

而且,原材料成本持續大增或許也是其滲透率偏低的因素之一。根據弗若斯特沙利文報告,銅的年均價格自2019年的每噸47621.8元上漲至2024年的每噸74958.3元,於2024年5月達到歷史峯值,為每噸88600元。此外,公司平均銅購買價格由2022年的58.6元/千克上漲至2024年的63.2元/千克。

截至2024年末,銅師傅有9家直營店以及68家授權店(由54家線下經銷商運營)。

從支出方面來看,報告期內,公司銷售及營銷開支分別為6266.7萬元、7244.8萬元和7159萬元,佔營收比重分別為12.5%、14.3%和12.5%;行政開支分別為2797.2萬元、3042.6萬元和2692.3萬元,佔營收比重分別為5.6%、6.0%和4.7%;研發開支分別為1880.2萬元、2863.8萬元和2821.2萬元,佔營收比重分別為3.7%、5.7%和4.9%。

雖然銅師傅研發費用率近兩年有所提升,但總體投入仍大幅弱於營銷開支。

被雷軍大力看好,估值卻持續暴跌

對於此次IPO,銅師傅表示,擬募集資金用於投資產品開發及設計能力、提高產能及履約靈活性、加強銷售渠道及營銷能力、升級數字化和信息基礎設施、營運資金及一般公司用途。

截至最後可執行日期,銅師傅創始人俞光持股26.27%,為單一最大股東。順為資本、小米控股的天津金米為銅師傅第二、第三大股東,分別持有13.39%、9.56%的股份。

股權結構上凸顯了銅師傅與雷軍的親密關係。俞光曾表示,銅師傅創業十多年,最難忘的經歷,就是去順為資本路演。當時,他甚至都不知道什麼是BP(商業計劃書),也沒指望雷軍真的能投資。畢竟,自己所從事的行業太傳統,與科技相差太遠。

雷軍則認為,銅師傅幾乎沒有藉助小米的任何資源,完全靠對小米模式的相信、領悟與實踐,在銅工藝品領域取得了同行難以想象的成績。所以,銅師傅是整個小米體系之外最像小米的企業。

不過,尤其值得外界關注的是,即便被雷軍和不少知名投資機構看好,但銅師傅的估值卻迎來了大降。

招股書顯示,2021年7月,國中基金、復星惟盈等多家機構均以328.28元/股的價格進行了增資,銅師傅的估值因此攀升至26.14億元。同一時期,俞光、李麗、石鈞、俞清還均以328.28元/股的價格將其持有銅師傅的部分股權轉給了共青城金達。

一年半後的2022年12月,歐之福以28.07元/股的價格向上海如碼、張磊等多方轉讓全部股權,公司估值驟降至16億元,跌幅達38.26%。

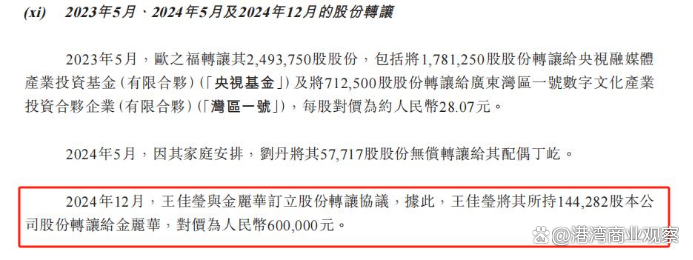

2024年12月,股東王佳瑩以4.16元/股的價格將股權轉給金麗華,這一價格相比2022年12月的轉讓價格已下跌超過85%。

2024年12月,股東王佳瑩以4.16元/股的價格將股權轉給金麗華,這一價格相比2022年12月的轉讓價格已下跌超過85%。

前述IPO觀察人士認為,銅師傅估值在2021年時達到了頂峯,而僅僅一年半後估值就下降近四成,這到底是什麼原因?是否與計劃A股上市有關?顯然值得投資者進一步觀察和思考。此外,在去年年底公司轉讓價格繼續下跌到4塊多,這似乎也反映出在前些年公司估值存在較大泡沫,隨着時間與市場環境的變化,最終跌落下來。而此次公司赴港IPO,目前看起來想抬升估值難度較大,一般而言,不少公司真正上市時往往估值會進一步打折,因而投資者要留意公司的成長性。(港灣財經出品)