楊書劍的新考驗:華夏銀行不良率、非正常貸款佔比A股股份行最高,現金分紅比例最低_風聞

财经九号-1小时前

來源 | 財經九號&九號觀察作者 | 胖虎

今年3月17日,華夏銀行公告,其董事會通過議案,選舉楊書劍為第九屆董事會董事長;5月22日華夏銀行公告稱楊書劍董事長任職資格獲得核准。

此前,楊書劍已在北京銀行擔任了6年多行長,而他的前任董事長李民吉在去年12月剛連任華夏銀行董事長不久,就在今年1月24日匆忙書面辭職,最近一次的公開消息就是在今年3月26日的政協會上,李民吉的全國政協委員資格被撤銷,其背後的含義不言而喻。

楊書劍前往華夏銀行擔綱一把手,顯然也有着“救火隊長”的意味,他所面臨的華夏銀行多項指標在9家A股股份行中處於墊底的情況。

比如業績方面,到了今年一季度華夏銀行的營收、歸母淨利潤降幅在A股股份行中是最大的;2024年的不良貸款率、非正常類貸款的佔比則在A股股份行中最高。當別的銀行都在比拼對投資者的回報、大幅提升現金分紅比例的時候,華夏銀行的現金分紅比例又拉了胯,在9家股份行中最低。

所以楊書劍面臨的不僅有業績下滑帶來的壓力,還有來自資產質量惡化、投資者回報等多方面的壓力,任重道遠。

1

年度業績主要靠投資和公允價值收益

一季度業績表現股份行墊底

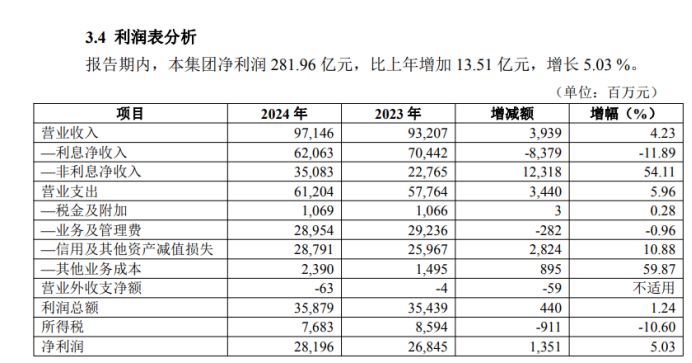

年報數據顯示,2024年華夏銀行營業收入971.5億元,同比增加4.23%,歸母淨利潤276.8億元,同比增加4.98%。

營收、利潤的雙雙增長在一眾股份制銀行中顯得非常優秀,畢竟連頭部股份行招商銀行去年的業績表現都不盡人意。

且在2024年業績中,實現營收利潤雙增長的,僅有中信銀行、興業銀行、華夏銀行和浙商銀行4家,而其中華夏銀行的業績增速是最高的。

不過拆解華夏銀行的業績構成,卻發現業績質量的“含金量”並不高。

財報數據顯示,2024年華夏銀行的971.5億元營收中,利息淨收入達620.6億元,佔比約64%,但利息淨收入同比下降了11.89%、減少83.79億元;業績的增長主要依賴非息收入。

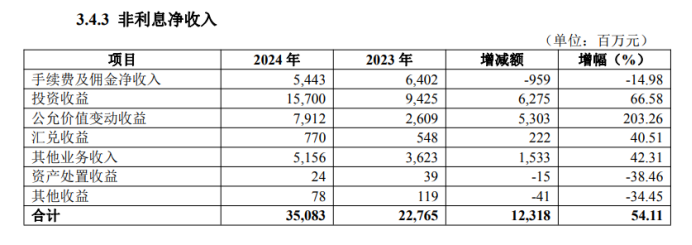

這其中,非息收入方面,傳統的手續費和佣金淨收入同比也是減少的,降幅達到了14.98%、僅收入54.43億元;

主要是投資收益和公允價值變動收益,投資收益高達157億元,同比增加了66.58%,而公允價值變動收益則激增了203.26%、達79.12億元,淨增加53億元。

不過公允價值變動收益很大程度上是紙面財富,並不能帶來現金流入,公允價值變動收益佔了檔期歸母淨利潤的近20%,所以説華夏銀行的業績質量並不如財報數據呈現的好看。

這不,到了今年一季度就顯露原形了。至3月底,華夏銀行營業收入181.9億元、同比減少17.73%,歸母淨利潤同比大幅下滑14.04%、僅有50.63億元。

華夏銀行今年一季度業績表現在A股9家股份行中屬於墊底,營收、歸母淨利潤的降幅均是A股股份行中最大的。

值得一提的是,在今年一季度,華夏銀行的利息淨收入同比下滑了2.6%,但佔總營收的佔比提升到了85%,主要是因為投資收益和公允價值變動收益表現不佳,投資收益同比減少了7.37%,而公允價值收益則是大幅虧損了24.73億元,所以業績依賴投資收益和公允價值收益,不僅難以持久,市場波動還特別大。

2

不良率、非正常貸款佔比股份行最高

現金分紅比例最低

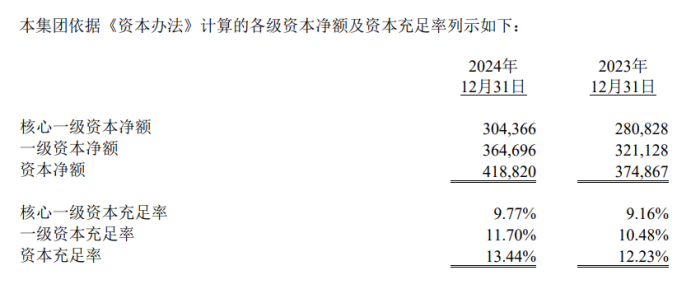

在資產質量方面,雖然資本充足率、撥備覆蓋率等指標,在2024年的表現要比2023年有所優化,但其餘多項指標表現並不好。

比如不良貸款方面,截至2024年底華夏銀行的不良貸款規模達379.14億元,較2023年底的385億元並沒有減少多少,不良貸款率方面雖然降到了近9年來最低值,但在A股股份行中仍然是不良率最高的一家;撥備覆蓋率有所提升,但仍處於較低水平,A股股份行中僅好於民生銀行。

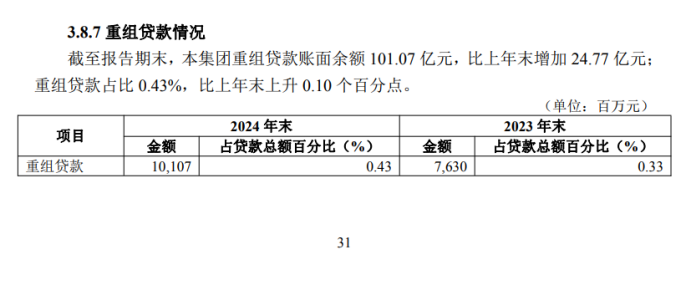

需要指出的是,2024年華夏銀行的重組貸款達到了101億元,較2023年淨增加24.77億元,重組貸款大幅增加,確實能起到降低不良貸款規模、不良率的作用,畢竟一般進行重組的都是不良貸款。

除此之外,在資產質量方面還有一個不能忽視的指標是貸款五級分類中的非正常類貸款。

據年報數據顯示,至2024年底華夏銀行總計23663億元的貸款總額中,正常類貸款約為22673.7億元,佔貸款總額的95.82%,換言之有近4.18%的貸款出現了問題,正常類貸款的佔比在A股股份行中最低,非正常貸款佔比最高,可見華夏銀行的貸款質量有待提高。

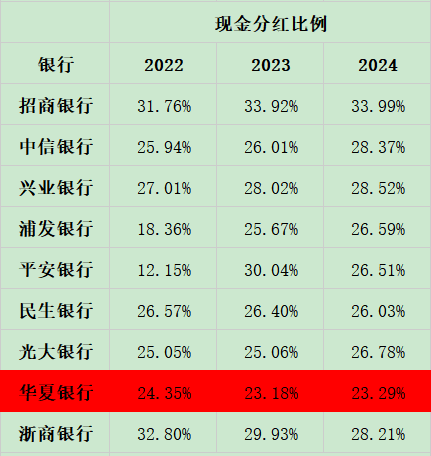

再看資本市場方面,作者統計了近3年9家A股股份行的現金分紅比例,發現大多數的銀行都在每年逐步提升現金分紅比例,比如招商銀行均維持在30%以上的現金分紅比,中信、興業、浦發、廣大等銀行都在逐年提升分紅比例。

在9家A股股份行中,華夏銀行不僅是為數不多的分紅比例整體下滑的銀行之一,而且在現金分紅比例方面,華夏銀行2024年僅為23.29%,是唯一一家分紅比例沒有超過25%的股份行,處於行業墊底狀態。

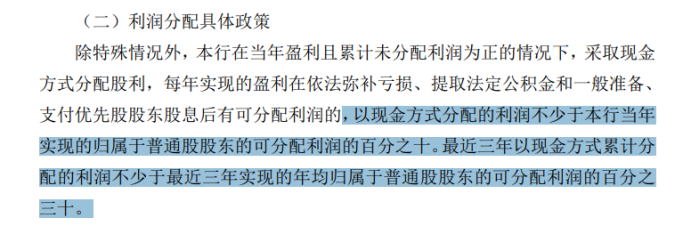

在最新的華夏銀行公司章程版本中,關於利潤分配是這麼規定的:“以現金方式分配的利潤不少於本行當年實現的歸屬於普通股股東的可分配利潤的百分之十。最近三年以現金方式累計分配的利潤不少於最近三年實現的年均歸屬於普通股股東的可分配利潤的百分之三十。”

翻譯一下就是,每年現金分紅比例不少於可分配利潤的10%,而最近三年的累計分配利潤不少於三年年均可分配利潤的30%,平均一下每年還是10%的比例。

現金分紅的比例標準定得如此之低,恩,儘管現在的分紅比例墊底,但依據公司章程來看,已經是很“慷慨”了呢!畢竟沒有擦着公司章程的下限來分紅。

(免責聲明:本文數據信息均來自華夏銀行及其他股份行的2024年年報、2025年一季報、公司章程等公開信息,數據或信息如有遺漏,歡迎更正,並以公司最終披露為準。未經授權,本文禁止轉載、抄襲或洗稿。)

—END—