價格倒掛、動銷下滑,旺旺經銷商如何繼續“旺”?_風聞

DoNews-1小时前

撰文 | 曹雙濤

編輯 | 楊博丞

題圖 | IC Photo

此前我們當地旺旺經銷商全年能做到1000萬-2000萬的銷售額,但旺旺高庫存、低利潤,線下渠道的碎片化和多元化,廠家和渠道推進去經銷商化、直採直供化,讓該經銷商毅然放棄旺旺轉型其他行業。目前當地旺旺經銷商僅做旺旺休閒食品系列,旺仔牛奶經銷商跑路更是留給市場一地雞毛。其他區域市場上,旺旺更是1年內更換三次代理商。華中某地區經銷商張磊説道。

2024財年上半年旺旺中國毛利率為47.3%,但旺旺留給經銷商的利潤僅有幾個點。作為對比,快消品行業留給經銷商的平均毛利率和淨利潤率分別為15%和10%。

比如,旺旺某禮盒一件利潤僅有6-8元。旺旺不僅壓貨且部分區域市場上更採用“一縣多商制”的打法,這正是自己當初放棄旺旺的重要原因。不僅僅是旺旺,統一軟飲料在湖北部分地級市同樣有三四個經銷商。西南某地區前旺旺代理商劉洋表示。

旺旺經銷商難做之際,2025財年(2025年4月—2026年3月)旺旺乳飲休事業部依然沒有放棄高增長目標。江西某地區旺旺經銷商錢峯表示,2025財年旺旺給經銷商考核為“10%+80%+100%”。

一是30條產品線別渠道均衡發展及大作戰目標100%;二是經銷商需按銷售目標100%配置專職導購,以及全面完成每月終端特陳計劃的100%提報與達成,且保證不挪用公司特陳費用。

三是新財年事業部業績至少需完成10%增長,經銷商既需保證每月底預打款不得低於次月目標的80%底線,又需保證每月業績增長底線為10%,且需承諾每月業績完成率達到100%(季度考核)。老經銷商若存在歷年業績目標差額,需分季度予以補齊。若無法完成上述考核目標,旺旺將拿掉經銷商的代理權。

雖説旺旺對經銷商採取預估進貨制,即經銷商根據區域市場預估銷量進貨操作。但預估量不足,無法拿到廠家進貨政策優惠;預估量過高,又帶來產品積壓問題。

且在廠家制定的高銷量任務之際,又要多少旺旺經銷商是按照自我意願預估銷量呢?比如,2024財年旺旺部分區域市場銷售目標為五六千萬,2025財年銷售額若要繼續增長10%,每月銷量和打款任務會有多重呢?這個銷售任務又要怎麼完成呢?

一、大單品老化,動銷下滑

錢峯的擔憂並不是沒有道理,從事快消品行業多年的李陽表示,雖説旺旺產品線涵蓋休閒零食、咖啡、軟飲料、乳製品,酒品、凍品等等。同一品類使用不同規格、不同包裝,讓旺旺產品線更長。比如,旺仔牛奶包括PET裝、利樂裝、罐裝等。但動銷下滑,庫存上漲卻是旺旺經銷商的真實寫照。

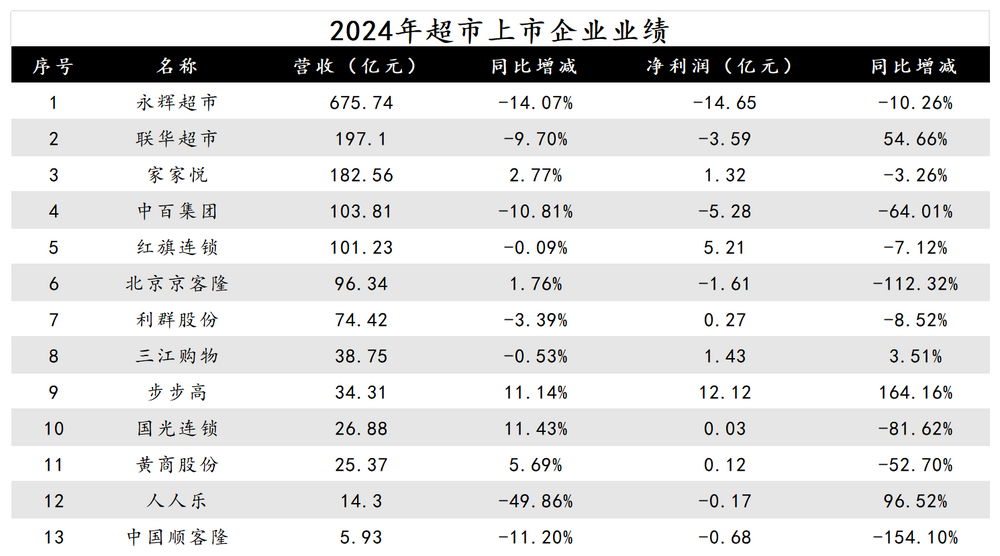

李陽解釋道,一方面旺旺更依賴傳統大KA渠道流通,這正是部分區域市場旺旺經銷商願意支付高陳列費,拿下靠近收銀台較好堆頭位置的原因。但隨着大型超市生存愈發堪憂,不僅衝擊旺旺銷量增長,且超市或倒閉或老闆跑路,很容易讓經銷商賒銷賬款變成壞賬。

圖源:皖華聯超市 DoNews攝

圖源:基於公開信息整理 DoNews製圖

另一方面,依靠散稱食品盈利的零食折扣店,逐漸讓消費者形成散稱價格貴、性價比低的認知。這不僅衝擊旺旺散稱食品銷量增長,更讓業內超50%散稱食品經銷商處在“躺平”狀態,其他散稱食品經銷商或調改堆頭或開發水果店渠道。

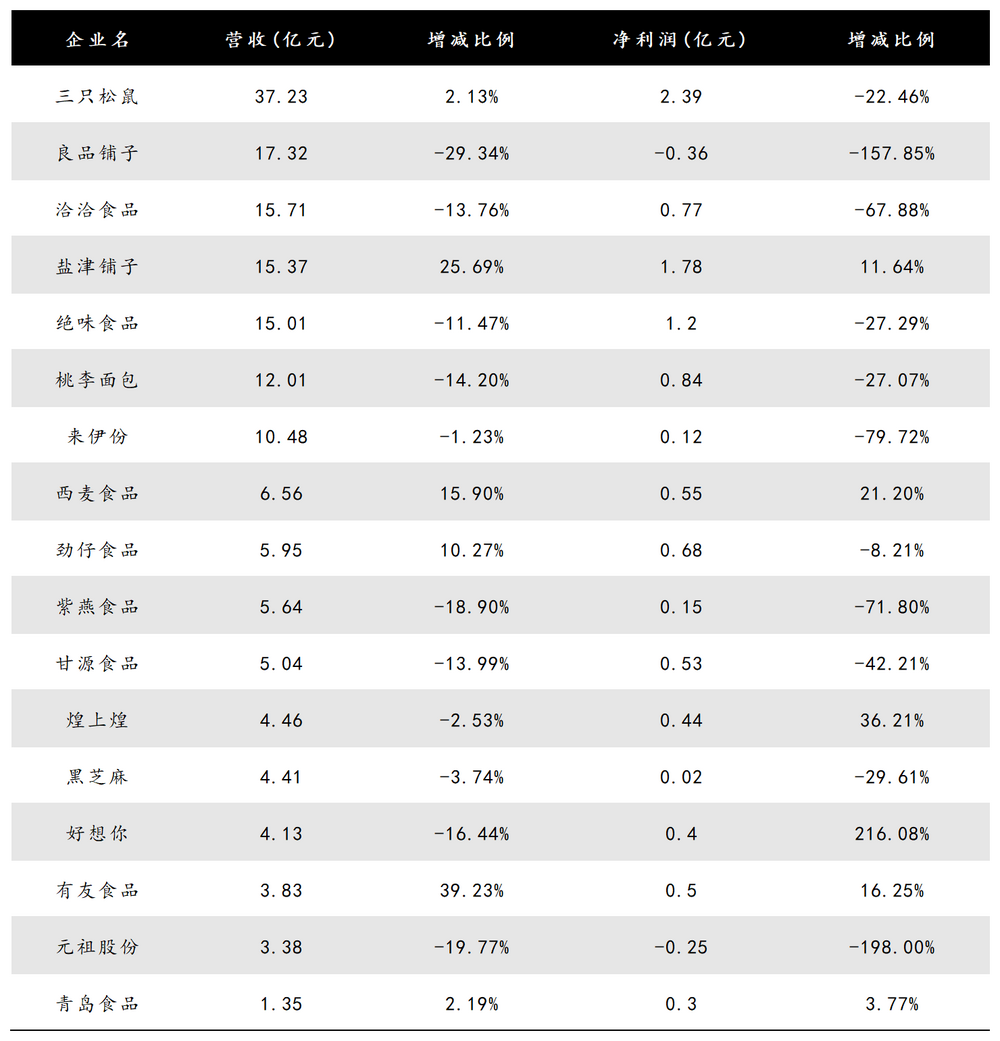

且零食折扣店不斷擊破休閒食品行業底價,正是2025年Q1多家上市休閒食品企業業績失速的重要原因。

圖源:基於公開信息整理 DoNews製圖

上市休閒食品業績分化之際,當前廠家已進入貼身肉搏階段。比如,碎碎冰作為旺旺強勢品類之一,但既有三隻松鼠殺入碎碎冰領域,又要喜之郎通過低價以及買斷趙一鳴零食端頭貨架硬剛旺旺,這對旺旺碎碎冰銷量衝擊可想而知。

圖源:趙一鳴零食折扣店、皖北某超市 DoNews攝

不僅僅是碎碎冰,餅乾已是當前終端市場動銷最慢的品類之一。且在物質絕對豐富年代成長起來的10後和20後,更是極少購買旺旺雪餅。

此外,消費市場性價比時代禮盒產品的高溢價正被消費者拋棄。比如,六個核桃部分區域市場銷量熄火,區域市場上同樣存在經銷商跑路問題。加多寶廠家業務員面對部分區域市場禮盒銷量持續下滑,壓力頗大。

華中旺旺經銷商宋飛同樣表示,此前他們做旺旺禮盒系列+大包裝產品能做到年銷售額兩三百萬元。面對禮盒動銷下滑和低利潤,雖轉向旺旺散稱但零食折扣店讓散稱食品迎來崩盤。旺旺散稱銷量持續下滑,讓他們早在2024年上半年就對旺旺處在半放棄狀態。

某臨期食品折扣倉負責人羅航表示,5月份我們除十幾元處理8月份即將到期的旺旺大禮包外,從旺旺經銷商手中收購的碎碎冰系列已接近萬件。比如,全國統一80根裝新日期的碎碎冰十口味和四口味庫存合計6000件,新日期78ml*20支系列的家庭裝碎碎冰庫存四五千件。

當前旺旺最大問題仍是過度依賴大單品且大單品老化問題,該問題同樣是百事、統一等諸多大型企業面臨的難題。旺旺仙貝、旺旺雪餅、旺仔小饅頭、旺仔牛奶均是上世紀八九十年代的產物。但近些年來,旺旺是否有年銷售額突破百億的超級大單品呢?

單品老化讓旺旺豐富的產品線與多樣化的區域市場需求之間缺乏精準、靈活的對齊機制,導致部分產品在特定區域的銷售潛力未能充分釋放。經銷商需要面對複雜的產品和市場需求組合,增加銷售管理的難度。

這既是旺旺產品銷量需根據區域市場和產品而異,又讓中國旺旺多年來銷售額始終徘徊在200億元-240億元,始終未能實現重大突破的原因。湖南某地區旺旺經銷商錢強告訴我們。

錢強表示,一方面,旺旺休閒食品定量裝在部分區域市場上好賣,但同區域市場散稱食品動銷緩慢。

另一方面,旺仔牛奶雖是旺旺強勢品類之一,但不管是復原乳被消費者質疑多年來不是純牛奶,尤其是低温奶、巴氏鮮牛奶產品層出不窮,讓8090後家長不願意給孩子喝旺旺。再或是旺仔牛奶多年來存在的問題一直沒有得到較好改善,直接衝擊不少區域市場旺仔牛奶銷量。

安徽省某地區年輕寶媽劉秀秀同樣表示,她家三歲女兒挺喜歡旺仔系列牛奶。但口味偏甜讓孩子偶爾喝一兩瓶覺得不錯,喝多了就覺得味道不好,不願意再喝。今年春節給孩子購買的旺仔56個民族系列,5月份還剩二十多罐。

和自家女兒不同的是,自己十三四歲的外甥女稱,阿姨你別給我旺仔牛奶、QQ糖、碎碎冰。這些都是“哄小孩”的產品,我這麼大的孩子根本不喝。且自己同學覺得過於旺仔牛奶口感過於酸甜,根本不讓家長購買,她的同學現在喝旺仔牛奶系列的越來越少。

山東某地區的旺仔兒童奶經銷商周峯稱,一方面,旺旺圍繞兒童奶系列僅增加高鈣奶和純牛奶系列,整個兒童奶產品線過於單一。另一方面,旺旺兒童奶系列在當地銷量有限,廠家每月制定的銷售任務不到20萬。

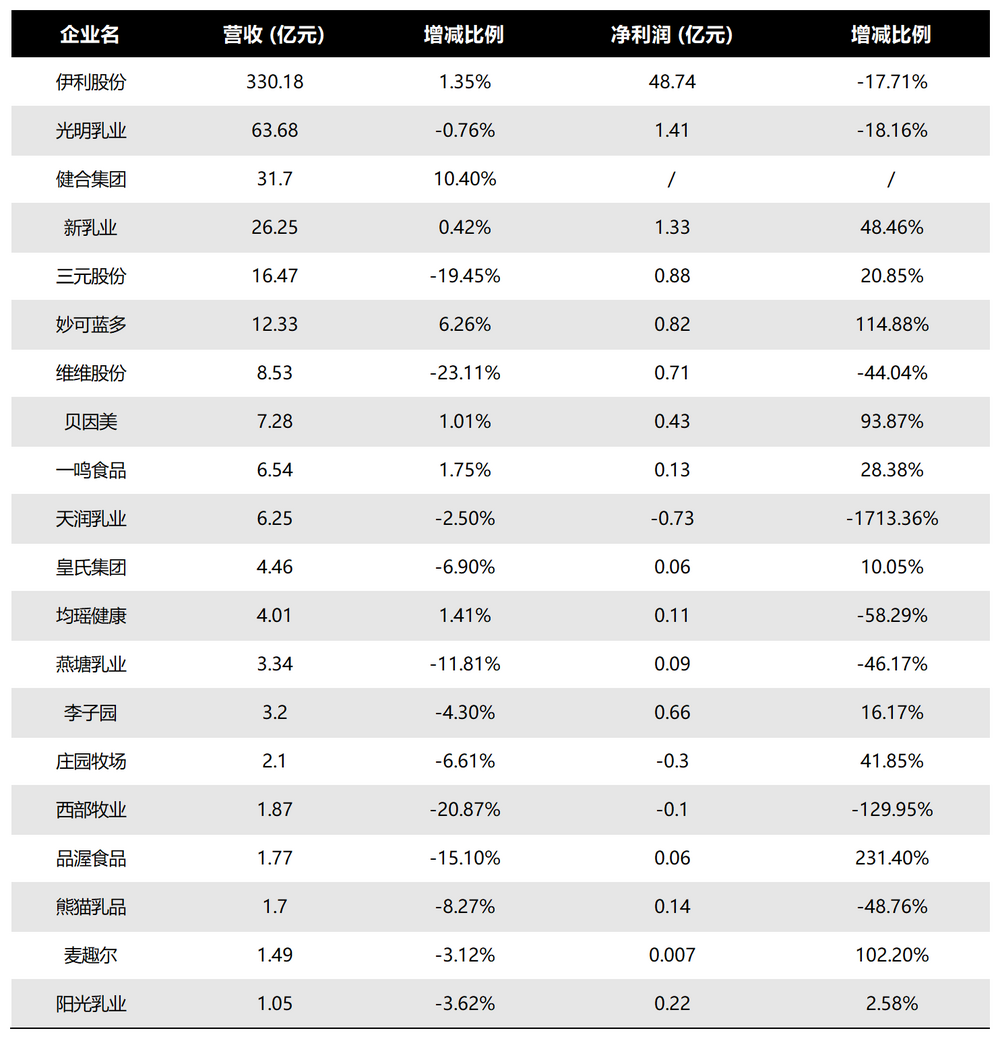

2025年Q1乳製品仍未走出寒冬,伊利和蒙牛行業頭部經銷商或虧損退出或部分區域市場無人敢接手,讓自己對未來旺仔兒童奶系列銷量產生不少擔憂。

圖源:基於公開信息整理 DoNews製圖

二、價格倒掛勸退經銷商

面對動銷下滑,旺旺雖在積極擁抱量販零食折扣店渠道。但江蘇某地區好想來加盟商羅兵表示,旺旺在好想來門店的幾大產品中動銷較快的為紅色裝125ml旺仔牛奶,其他品類動銷較慢。且動銷較快的產品門店毛利率僅有10%,賣1單利潤不到1元。

利潤偏低之際,因好想來在全國市場推進門店加入外賣渠道,扣除外賣平台抽傭和運營成本,加盟門店做外賣無疑是賣一單賠一單。很多加盟商都不敢訂利潤偏低產品,無疑衝擊旺旺在零食折扣店銷量。

圖源:來優品零食折扣店 DoNews攝

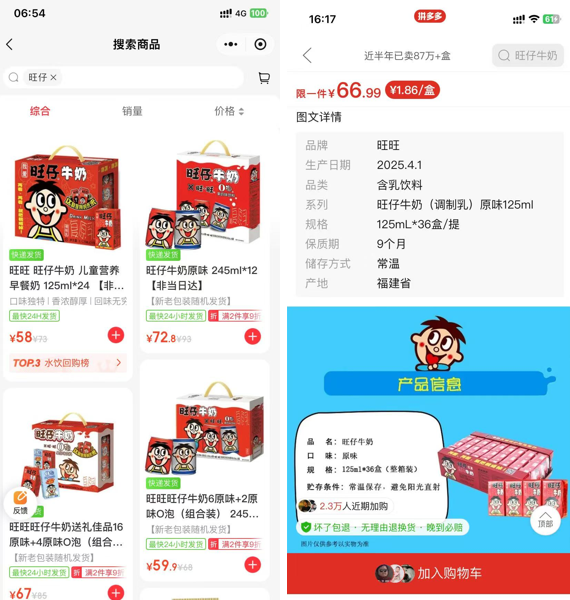

趙一鳴加盟商孫偉表示,雖説零食折扣店旺仔牛奶比大型超市便宜,但旺仔牛奶不像軟飲料那樣強調消費及時性,很多消費者看到電商平台比零食折扣店更低價格,直接去電商平台下單,衝擊門店銷量。比如,125ml旺仔牛奶新日期趙一鳴、永輝到家、拼多多到手價分別為2.125元/盒,2.41元/盒,1.86元/盒。

圖源:趙一鳴零食折扣店 DoNews攝

圖源:永輝到家小程序、拼多多

同一產品不同渠道不同價格,大型商超價格更高的背後,正是旺旺設定高增長目標向經銷商壓貨、動銷持續下滑、利潤偏低,最終導致當前旺旺價格倒掛問題愈發突出。某食品折扣倉倒爺王帥對我們説道。

王帥表示,一方面,旺旺出廠價倒扣五個點就是成本,五個點是陳列費,幾乎看不見利潤。且旺旺留給經銷商的利潤偏低,讓不少經銷商通過廠家促銷活動套費用來賺更多利潤,這讓價格倒掛問題更加突出。

另一方面,旺旺經銷商面對次月打款任務和區域市場動銷不順,只能賠錢甩貨回籠資金。比如,4月新日期的125ml*18盒的旺仔牛奶折扣倉出貨價格為27元/提,臨期食品行業中大日期產品平均毛利率為20%~30%,一線和二三線新日期平均毛利率分別為10%和15%。他們經銷商當時出貨價可想而知。

不僅僅是旺旺,2025年眾多一線產品均面臨返貨率上漲,價格倒掛問題。雖説廠家通過如提高平台店鋪審核標準,單店鋪設定最高銷量等方式進行管理。但當前很多廠家“縱容”低價商品“背刺”經銷商的背後,本質上是想要這些低價產品打擊競品,提高市場份額、出貨量以及讓財報業績更好看。

陷入惡性流通循環的旺旺,即:廠家壓貨→動銷下滑,經銷商甩貨回款→價格持續倒掛,零售價混亂→消費者忠誠度下滑→動銷繼續下滑→廠家增加向經銷商壓貨力度,讓我們後續根本不擔心收不到旺旺的新老日期產品。

價格倒掛不僅勸退大量旺旺經銷商,更留給市場一地雞毛。旺旺經銷商曹陽表示,一方面,部分區域市場上有批發商直接從“倒爺”手中批量進貨後投放終端,不僅導致部分區域市場旺旺產品亂價,價格體系混亂,更增加經銷商渠道維護和客情成本。

另一方面,旺旺要求經銷商需為終端提供大日期售後,但因電商平台價格偏低,很多終端渠道從電商平台進貨導致經銷商銷量下滑和鋪貨受阻,不少旺旺經銷商只能按照不提供售後的裸價供貨。

但老經銷商退出後留下陳列費用問題、大日期產品問題、調換貨問題等等,尤其是部分區域市場旺仔牛奶經銷商跑路,更讓終端渠道對旺仔牛奶信心降到谷底。旺旺的利潤低,老經銷商留給區域市場的一地雞毛、處理歷史遺留問題的不易,讓不少區域市場不敢有經銷商接手旺旺。

三、軟飲料短板,如何補齊?

周峯表示,因娃哈哈一直向經銷商壓貨,藉助娃哈哈鋪設渠道和客情維護工作完成,預測2025年娃哈哈銷量將出現較大波動,旺旺軟飲料終端競爭力不足,正是當時自己放棄娃哈哈選擇旺仔兒童奶以及不願意做旺仔軟飲料的原因。

從事軟飲料行業多年的林磊同樣表示,旺旺雖產品線眾多,但軟飲料一直是旺旺的短板。比如,農夫山泉紅瓶、東鵬特飲均是軟飲料行業中的超級大單品。

作為對比,旺旺打造百億的軟飲料單品又是什麼呢?這正是很多旺仔牛奶經銷商或旺旺經銷商不願意代理旺旺軟飲料的原因。專業度欠缺是旺旺軟飲料缺乏核心競爭力的重要原因。

一方面,近幾年東鵬持續蠶食華彬紅牛市場份額,農夫山泉順利渡過2024年輿情,背後是東鵬和農夫操作市場專業度更成熟。

比如,通過5碼合1的技術檢查終端竄貨,通過中獎率調劑市場價格。當前零食折扣店的東方樹葉和東鵬特飲價格均已來到4.5元左右,售價僅比終端渠道低10%。軟飲料的消費及時性,其對終端渠道影響相對有限。

另一方面,東鵬廠家對市場的洞察能力高於其他功能飲料廠家。比如,東鵬特飲真正的核心消費羣體是珠三角和長三角工廠上班的男青年,東鵬通過控制這些渠道的中獎率以及工廠園區內投放大量自動販賣機來帶動銷量增長。

2025年軟飲料行業市場持續生變,不僅讓老經銷商壓力倍增無從應對,更讓旺旺想要補齊軟飲料短板並非易事。近期今麥郎為娃哈哈代工事件成為輿論關注焦點,表面上看是2024年娃哈哈和農夫山泉事件讓社會對娃哈哈增添諸多濾鏡,今麥郎售價1元、娃哈哈售價2元讓消費者覺得性價比不足,2025年深陷停工、停產、降薪調崗風波的娃哈哈吸引太多關注。其中,娃哈哈部分工廠工人轉到其代工廠宏盛集團。

但背後卻是2025年軟飲料旺季不旺,存量市場博弈讓市場進入“你死我活”階段。

一邊是廠家考核持續升級,除頭部廠家考核雙開門冰櫃投放數量外,部分廠家即使動銷差的產品同樣列入考核名單。比如,可口可樂考核指標不僅包含主力汽水,旗下的純悦礦泉水、魔爪能量飲料等“副品項”同樣計入考核,完不成考核指標直接辭退。這讓廠家業務員只能將產品以低於進價的價格批給下游渠道,倒貼差價由自行承擔或用公司給予的市場費用填補。

另一邊卻是校園定價超過5元的飲料動銷緩慢,12瓶*550ml農夫山泉紅瓶礦泉零食折扣店售價來到12.8元,整個水系列徹底殺到1元時代。今年軟飲料市場已經不是能不能賺錢,而是巨頭圍剿下能不能二三線廠家和經銷商能不能活下來。

產品不夠營銷來湊,營銷雖能短期拉動旺旺銷量增長,但終端消費者和消費市場的持續驟變,價格倒掛讓經銷商虧本甩貨,廠家壓貨帶來的現金流吃緊,這些問題真能靠營銷來解決嗎?區域市場的旺旺生意到底如何才能真正“旺”起來,10%的增長目標又要如何完成呢?在某超市門口處理旺旺大日期產品的錢峯,陷入嚴重焦慮中。

注:應被訪者要求,文中均為化名