凱詰電商營收利潤持續下滑:毛利率也欠佳,五大品牌佔交易額八成_風聞

港湾商业观察-港湾商业观察官方账号-57分钟前

《港灣商業觀察》廖紫雯

近期,上海凱詰電子商務股份有限公司(以下簡稱:凱詰電商)遞表港交所,保薦機構為中信建投國際。

此前,凱詰電商於2016年5月在新三板掛牌,2021年6月向深交所創業板提交上市申請並獲受理,但同年12月主動撤回;2022年7月,公司向上交所提交上市輔導備案,2023年11月終止上市計劃。

近年來,凱詰電商營收利潤持續下滑,2022年至2024年營收分別為18.29億元、17.23億元、16.99億元,淨利潤分別為8647.0萬元、6759.0萬元、6043.4萬元,淨利率逐年下降至不足4%。與此同時,公司前五大品牌合作伙伴GMV佔比超八成,2024年達到80.4%,客户集中度較高,且存在客户與供應商重疊的情況。

營收利潤持續下滑,淨利潤不足4%

凱詰電商是數字零售解決方案提供商,致力於為全球優質品牌提供全鏈路及全渠道的數字零售解決方案。根據灼識諮詢的資料,按2024年的GMV計,公司是中國第五大數字零售解決方案提供商及最大的O2O數字零售解決方案提供商。

2022年-2024年(以下簡稱:報告期內),凱詰電商實現營收分別為18.29億、17.23億、16.99億,淨利潤分別為8647.0萬、6759.0萬、6043.4萬;淨利率分別為4.7%、3.9%、3.6%。

著名經濟學家宋清輝指出,凱詰電商營收和淨利潤持續下滑,以及淨利率不斷降低,釋放出多個負面信號。在一定程度上而言,此舉或會直接衝擊其市場競爭力,並引發投資者和客户的疑慮。一方面,在數字零售解決方案市場,公司的過往業績是其能力和可靠性的重要證明。持續的業績下滑無疑會損害凱詰電商的品牌信譽,讓潛在客户對其服務效果產生懷疑。畢竟,客户尋求的是能帶來增長的解決方案,而非自身業績也在走下坡路的服務商。另外一方面,投資者關注的是公司的盈利能力和增長潛力。而營收和利潤雙降,特別是淨利率跌至4%以下,表明公司盈利能力持續惡化。這或會讓投資者質疑公司的商業模式是否可持續,投資回報能否實現,從而降低投資意願。

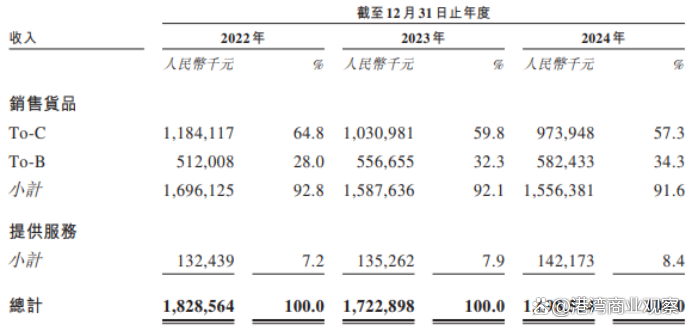

收入明細來看,銷售貨品的收入在報告期內出現連續下滑的情況,分別為16.96億、15.88億、15.56億,其中營收佔比超五成的To-C業務的收入由2022年的11.84億逐年下滑至2023年的10.31億、2024年的9.74億,營收佔比也從2022年的64.8%來到2024年的57.3%;To-B業務收入則出現一定增長,由2022年的5.12億增至2024年的5.82億。

2024年To-C業務收入同比下滑5.5%,主要由於(1)優化品牌並於2023年終止與一間主要低利潤的寵物品牌合作,原因是公司認為其提出的續約條款對公司不利利潤率大幅下降,致使與合作終止前2023年首幾個月產生的收入相比,2024年有關該品牌的銷售額為零;及(2)使公司優化品牌合作伙伴的經營渠道,並終止某主要美妝品牌的營運,原因是該品牌提出在抖音上的續約條款相對不利,此亦導致收入減少。部分被食品銷售額增加所抵銷。

2024年To-C業務收入同比下滑5.5%,主要由於(1)優化品牌並於2023年終止與一間主要低利潤的寵物品牌合作,原因是公司認為其提出的續約條款對公司不利利潤率大幅下降,致使與合作終止前2023年首幾個月產生的收入相比,2024年有關該品牌的銷售額為零;及(2)使公司優化品牌合作伙伴的經營渠道,並終止某主要美妝品牌的營運,原因是該品牌提出在抖音上的續約條款相對不利,此亦導致收入減少。部分被食品銷售額增加所抵銷。

報告期各期,凱詰電商的銷售成本分別為13.89億、13.28億、13.28億,銷售成本佔比分別為76.0%、77.1%、78.2%;實現毛利分別為4.40億、3.95億、3.70億,毛利率分別為24.0%、22.9%、21.8%。2022年至2024年,公司的銷售成本佔比逐年上升,但毛利及毛利率出現連續下滑的態勢。

各期,To-C業務毛利率分別為26.4%、27.0%、25.8%;To-B業務毛利率分別為14.5%、11.7%、11.2%;提供服務毛利率分別為39.6%、38.1%、37.9%。整體而言,各業務2024年毛利率水平均不及2022年。

2023年至2024年毛利率下降主要由於To-C及To-B業務毛利率下降,乃由於公司戰略決定提高利潤率相對較低的食品產品的市場滲透率,原因為此策略讓公司以較大數量快速銷售食品產品,令存貨週轉更快,降低存貨風險。銷量增加及存貨週轉加快,亦有助維持銷售有關產品的毛利水平。

2023年至2024年毛利率下降主要是由於to-B業務在2023年與主要食品品牌合作伙伴的戰略合作相關的產品銷售大幅增長所致,與其他行業的品牌合作伙伴的產品銷售相比毛利率較低,惟有助於公司優先於食品類別中實現市場滲透及銷量增長的策略。

前五大品牌合作伙伴GMV佔比超八成

招股書指出,倘未能留住現有品牌合作伙伴,凱詰電商的經營業績或會受到重大不利影響。

若干現有品牌合作伙伴已與公司合作多年,凱詰電商通過以下方式產生大部分收入:(1)在公司經營的授權旗艦店及其他品牌商城銷售產品,及(2)向該等品牌合作伙伴提供服務,公司將之統稱為與該等品牌合作伙伴“相關”的收入,以評估公司與彼等的整體業務合作關係。

於往績記錄期間,按淨收入總額排名,來自前五大品牌合作伙伴的收入分別佔報告期各期總收入約62.2%、52.1%及52.8%。報告期各期,前五大品牌合作伙伴相關的商品交易總額(按商品交易總額排名)分別佔商品交易總額約64.4%、73.4%及80.4%。

公司坦言,倘任何品牌合作伙伴終止或不重續與公司的業務關係,公司的收入及GMV或會受到重大不利影響。

同時,自2024年以來,公司一直在加速取得新品牌合作伙伴,努力推動可持續的增長動力。於2022年、2023年及2024年,公司分別淨增加一家、21家及12家新品牌合作伙伴。

凱詰電商指出,新加入的品牌合作伙伴通常需要一段爬升期,才能充分使用公司的解決方案。如果有關爬升所需的時間比預期為長,或從這些加入的品牌獲得的收入未達到預期,公司的營運業績和財務狀況可能會受到重大不利影響。

宋清輝指出,凱詰電商前五大品牌合作伙伴GMV佔比超八成,2024年達到80.4%,這種高度集中的客户結構是其業務穩定性面臨的巨大風險。超過八成的GMV由少數幾個大客户貢獻,或意味着公司的絕大部分收入都高度依賴於這幾個合作伙伴。一旦其中任何一個主要品牌合作伙伴終止、大幅削減或不續簽與凱詰電商的業務關係,公司的收入和GMV無疑將會立即受到重大、甚至災難性的不利影響。此外,在高度集中的客户結構下,主要客户擁有更強的議價能力。他們可能要求更低的服務費用、更長的賬期或更嚴格的業績考核標準,此舉將會進一步擠壓凱詰電商的利潤空間,這亦與公司淨利率持續下降的趨勢是吻合的。

單一客户佔比超兩成,客户與供應商重疊

於往績記錄期間,凱詰電商的客户主要包括以ToB模式向其採購產品的大型電商平台、以To-C模式向其採購產品的終端消費者,以及接受公司服務的品牌合作伙伴。

報告期各期,來自五大客户的收入分別為3.81億、4.34億、4.52億,分別佔各期總收入的20.8%、25.1%及26.6%;來自最大客户的收入分別佔各期總收入的16.7%、18.6%及21.7%。

於往績記錄期間,公司的供應商主要包括向其購買貨品的品牌合作伙伴以及公司為品牌合作伙伴向其購買廣告投放的電商平台。各期,向五大供應商的採購額分別為9.75億、10.69億、11.92億,分別佔總採購額的48.1%、48.8%及52.6%;向最大供應商的採購額分別佔比20.1%、20.5%及23.8%。

於往績記錄期間,凱詰電商有重疊的客户及供應商。此主要是由於(1)公司向品牌合作伙伴採購貨品作後續銷售時,彼等為公司的供應商,而當公司向品牌合作伙伴提供其他服務時以換取服務費時,彼等為公司的客户;及(2)若干公司以To-B模式銷售商品的主要電子商務平台亦是公司的流量獲取供應商。

於往績記錄期間,亦為公司的供應商的客户貢獻總收入分別佔總收入的17.9%、19.9%及23.1%。報告期各期,與這種收入有關的銷售成本分別為2.66億、2.95億、3.43億;各期,來自亦為供應商的客户的毛利分別為0.62億、0.48億、0.48億。

董事確認,據灼識諮詢告知,集團所有向此等重疊客户-供應商進行的銷售,或向此等重疊客户-供應商進行的採購,乃按正常商業條款以公平基準,在一般業務過程中進行,在中國數字零售解決方案行業中為常見情況。(港灣財經出品)