監管“長牙帶刺”半年報:6家銀行中招千萬級罰單,超百人被終身禁業_風聞

柒财经-汇集新鲜资讯。关注金融创新报道。44分钟前

金融監管堅持“長牙帶刺”,銀行業的受罰情況如何?

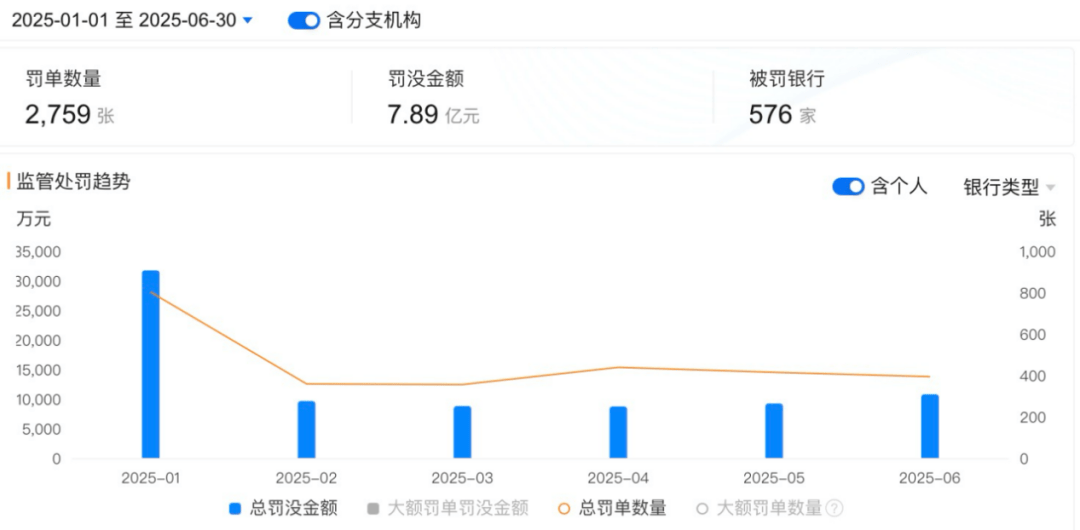

企業預警通數據顯示,2025年上半年,央行、金融監管總局、外管局及派出機構共向全行業派發罰單2759張(含個人),罰沒金額合計7.89億元,挨罰銀行576家。

圖源:企業預警通

相比2024年上半年,本期無論是罰單數量還是罰沒金額,都有所下降,反映出在監管高壓態勢下,銀行業的合規經營意識與管理體系持續完善、風險防控能力不斷提升。

柒財經梳理後,發現這份“滾燙”的監管成績單,主要呈現出以下特點:

01 多家銀行被“千萬級”罰單砸中

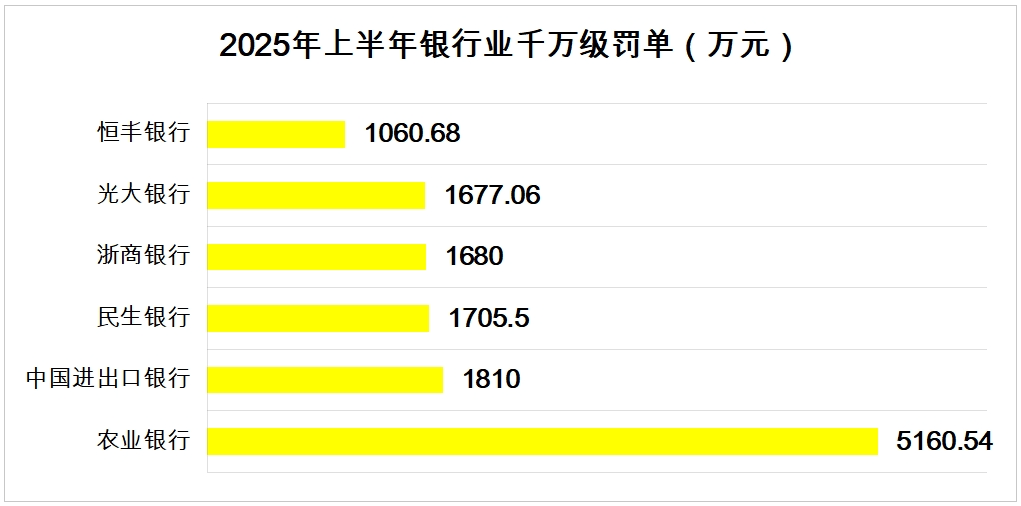

雖説行業整體的受罰力度變輕了,但具體到個體,不乏多家銀行被“千萬級”鉅額罰單砸中。

2025年上半年,農業銀行以一張5160.54萬元的罰單,斬獲“罰王”,違規事由一長串:佔壓財政存款或資金,違反信用信息採集、查詢及客户身份識別義務,未按規定報送大額/可疑交易報告,與身份不明客户交易……條條都是硬傷。

政策性銀行中,因為超授信發放、貸款需求測算不準確、貸後管理不到位等違法違規行為,中國進出口銀行在6月份收到1810萬元單張罰單。

股份行中,4家“中招”千萬級罰單,分別是浙商銀行1680萬,民生銀行1705.5萬元,光大銀行1677.06萬元,恆豐銀行1060.68萬元。

數據來源:公開信息

其中,浙商銀行作為接單“勞模”,2025年上半年至少收到12張(含個人罰單)監管罰單,總罰金超過2000萬元,遠遠蓋過2024年全年(21張罰單,合計約1364萬元)的“戰績”。

02 個人處罰變重?

和過去重罰企業,輕罰個人不同,最近兩年監管從“量”到“質”升級,進一步深化“雙罰制”,壓實從業人員的主體責任。

2025年上半年,監管對銀行人的處罰繼續維持高位,共有1675名從業人員受罰。

處罰措施中,除了常見的警告、罰款、取消任職資格、責令改正等,106名銀行人被給予禁業處理,其中46人遭到“紅牌罰下”——終身禁業,包括原光大銀行深圳分行黨委書記、行長朱慧民,工商銀行私人銀行部原副總經理徐衞東,澠池農村商業銀行果園支行原客户經理高勇軍,江西廬山農村商業銀行原員工劉張華等。

另外,今年5月還出現了業內罕見的“雙紅牌”現象,即一人先後被罰兩次,且因同類問題在兩家不同機構被罰。

根據公開信息,曾任職延安農商行董事長、延長縣農信聯社理事長的高小鵬,因貸款“三查”不到位,均被處以禁業8年的處罰。

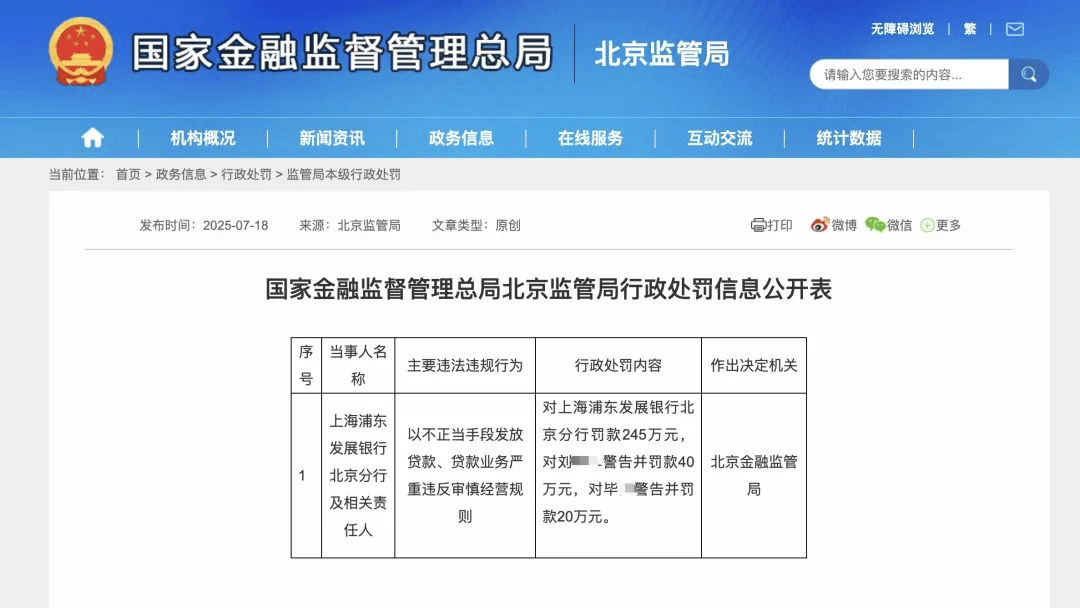

值得一提的,監管最近對浦發銀行的一起處罰,再次釋放出個人處罰層面的重要信號。

7月18日,國家金融監管總局官網披露,上海浦發銀行北京分行因以不正當手段發放貸款、貸款業務嚴重違反審慎經營規則等2項違規,領罰245萬元,相關責任人劉某某、畢某被警告並分別被罰款40萬元、20萬元。

《國家金融監督管理總局行政處罰裁量權實施辦法》第二十二條規定,“法定罰款幅度為5萬元至50萬元的,按照5萬元至20萬元以下、20萬元至35萬元以下、35萬元至50萬元的標準,分別把握從輕、適中、從重罰款”。

據柒財經不完全統計,2025年上半年,銀行業被罰個人中,罰款金額從1000元到20萬元不等,但90%都在5萬元及以下。

浦發銀行如此之高的個人罰單,在行業極為少見。有業內人士稱,隨着監管趨嚴趨細,未來針對個人的處罰將更加嚴格,大額罰單的適用範圍或進一步擴大,涉事人員甚至有面臨刑責的可能。

03 農商行仍是罰單“重災區”

按照被罰銀行類型,國有六大行、股份行、城商行、農商行、政策行等集體上演“一個都不能少”。而農商行則毫無意外地,再次淪為“重災區”。

2025年上半年,農商行共收到罰單918張,佔比33.21%;罰沒金額共計2.33億元,佔比29.46%。就該兩項指標,農商行均穩坐行業頭把交椅。

圖源:企業預警通

其中,最大罰單落在了北京農商行頭上。2025年1月,因提供虛假的或者隱瞞重要事實的統計資料;違反賬户管理規定;違反收單業務外包管理規定等十項違法違規行為,北京農商行被罰沒902.27萬元。

而在大額罰單的加持下,北京農商行以960.9萬的罰單金額排在細分賽道第一位。

農商行之所以長期站在“風暴眼”中,背後是多重因素疊加的生存困境。

據柒財經瞭解,很多農商行由農信社改制而來,但改制後仍殘留“草台班子”基因,包括股權結構分散、內部人控制嚴重、風控意識淡薄,導致公司治理機制形同虛設,關聯交易時有發生。

比如,陝西漢陰農商行因貸後管理不到位致使貸款資金被挪用,還通過即放即收方式發放無實際用途貸款以虛增信貸規模,被罰款73萬元。

其次,大量農商行依存縣域單一產業發展,這種先天貧瘠的信貸土壤,很容易在宏觀經濟調整時滋生壞賬,加速貸款不良率飆升。為了掩蓋風險,農商行難保不會違規展期、借新還舊……

天眼查顯示,截至2025年一季度末,全國農商行整體不良貸款率為2.86%,相較之下,國有大行為1.22%、股份行為1.23%、城商行為1.79%。

最後,規模小,能力弱的的農商行,大部分在金融科技方面投入不足,風控人才補給緩慢,數字化轉型滯後,也影響了內控和合規體系的建設。

04 信貸違規仍是“重頭戲”

一直以來,信貸業務違規仍都是監管處罰的重點領域,今年也不例外。

2025年上半年,全行業共407張涉及信貸業務違規,佔機構罰單總量的37.58%。

其中,金融監管局針對國有六大行開出罰單共189張,約115張涉及信貸違規,佔比60.8%。

第二季度單季,金融監管總局系統共開出罰單247張,173張涉及貸款業務違規,佔比超過70%。

信貸業務違規之所以高頻,是由銀行的經營屬性與盈利特點決定的。

一方面,吸儲放貸是銀行的“基本盤”,存貸款利差是銀行最主要的創收創利源泉。信貸業務,涵蓋公司貸款、個人貸款、信用卡等,在銀行資產配置的中佔據相當大的分量。

另一方面,銀行每天有海量的信貸申請、審批、評級、發放和回收活動在進行,涉及眾多客户經理、審核人員、分支行。如此高頻且廣泛的操作,本身就意味着“踩坑”出錯的概率相對較高。

此外,內控制度不健全、票據業務違規、反洗錢業務違規,也是銀行“挨板子”的常見理由。

值得一提的是,最令打工人反感的行業頑疾—“全員營銷”,新晉升級為監管關注的對象。

7月9日,國家金融監督管理總局温州監管分局的一則處罰顯示,浙江温州龍灣農商行因對關聯方存款業務管理不到位、向非營銷部門下達存款考核指標以及貸款“三查”不到位等多項案由,被罰款265萬元,同時該行相關負責人林濤、王劍、王長青被警告。

整治方向的轉變早有端倪。2024年,浙江嘉善聯合村鎮銀行,浙江常山農商行,郵儲銀行温州市分行等多家機構,均因向非營銷部門下達考核指標被當地監管處罰。

監管果斷出手,意味着穿透式監督檢查更深更細,以往可能被忽視或被視為“行業慣例”的內部經營管理問題,現在已成為上峯瞄準的明確靶點。

總體來看,2025年上半年銀行業罰單數量與金額“雙降”,體現出行業合規經營向好、向實。然而,千萬級罰單頻現、農商行痼疾難消、信貸違規高企,特別是“全員營銷”等內部問題被精準打擊,均表明行業“病根”根深蒂固,監管“長牙帶刺”的態勢未變,也傳遞出監管正從業務合規更深層次穿透至管理機制與考核導向,持續釋放壓實主體責任、根治行業陳痾的強信號。