就請你給我多億點點真心_風聞

风声声-地产风声官方账号-听,这风声,好像在说秘密49分钟前

文/狗蛋本蛋

7月24日,寧波銀行公佈上半年業績快報,次日其股價應聲大漲6.24%,來到近60日高點。業績快報顯示:

寧波銀行上半年實現營收371.6億元,同比增長7.91%;

歸母淨利潤147.72億元,同比增長8.23%

讓外界驚訝的是,寧波銀行的盈利能力竟然創新高了。

此前,寧波銀行長時間保持營收和淨利潤雙增,但利潤增幅一直跑不過營收增幅,因為這一點,寧波銀行在資本市場上沒少被質疑“增利能力不足”。

這一局面在此次財報中被扭轉,關鍵,上半年寧波銀行貸款和墊款總較上年末增長了13.36%,這次利潤增速的反超,是在信貸規模高速擴張的背景下實現的。

相當於在業務“狂飆”的同時,還保住了利潤。

換句話説,寧波銀行更會賺錢了。

這一點,網友們也有同感。

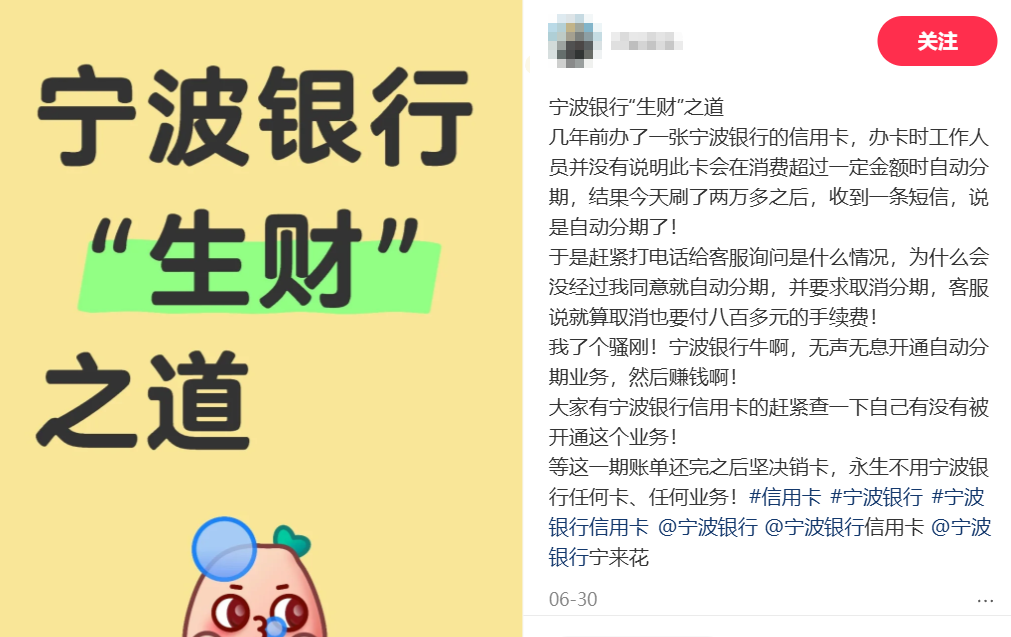

幾年前華子在寧波銀行辦了一張信用卡,辦完後沒怎麼用過,一直放在錢包裏吃灰,直到最近臨時有筆兩萬多元的支出,華子懶得倒騰餘額,想起了這張卡。

結果刷完卡沒幾天,華子發現了異常:

兩萬元的信用卡賬單,不知什麼時候“悄悄”變成了分期還款,而且一分就是12期,平均每期有200多的利息,算下來——

要多還2000多塊。

誰的錢也不是大風颳來的,華子趕緊打電話找到客服諮詢。問了才知道,他用的這張卡,當消費超過一定金額時就會默認轉為分期還款。

可這事兒,當初辦卡時壓根沒人給他講過。華子在電話裏強烈要求取消分期,只是客服的回答又讓他傻眼了:

可以取消,但要支付手續費800多元。

華子感嘆,知道銀行好掙錢,沒想到這麼好掙,接個電話上下嘴皮一碰,就是尋常人家一個月的菜錢。

評論區懂行的網友告訴他,華子的這張卡,額度高,一般人還辦不下來,寧波銀行標準信用卡,反而沒自動分期的功能。

也就是説,華子屬於優質客户,享受優質服務,可優質服務讓客户體驗沒那麼優質……鐵柱打趣,這就是傳説中的:

服務越好,服務越差。

華子的情況不是個例。

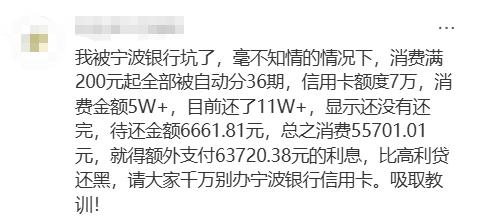

各大社交平台上,關於“寧波銀行信用卡私自分期”的吐槽不少。

有網友自稱在不知情的情況下,寧波銀行信用卡消費滿200元起的,全被自動分期,信用卡額度7萬,自己花了5萬,結果利滾利,目前還了11萬元,還沒還完。

還有網友最近計劃去新疆旅遊,用剛辦的寧波銀行“易百分”信用卡刷了機票錢,結果賬單莫名其妙被分了36期。算了一下,要多還幾千塊,打電話取消分期,被告知需要收取600元手續費。

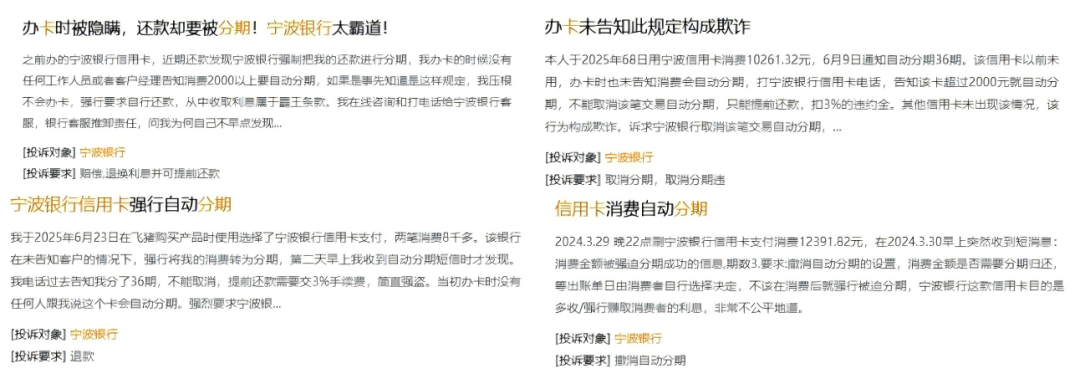

最近一段時間,黑貓投訴平台上,類似的投訴也不少。

投訴內容,大多都提到了“辦卡時,寧波銀行相關業務人員沒有告知會自動分期”。

在銀行工作的小夥伴告訴狗蛋,一般涉及賬單自動分期,銀行的業務的服務條款中都會明確寫出來。

只是像這種條款,大部分客户都不會認真去看。

比如寧波銀行的“易百分”信用卡,主打的服務就是賬單分期,好多用這類卡的客户賬單被分期,然後投訴銀行,其實銀行也挺無奈。

不過,這不代表銀行沒有問題。

這類關乎客户利益的條款,業務人員理應在辦卡時作為重點強調。如果部分業務員為了業績,在介紹時刻意隱瞞,這種情況,銀行是要背大鍋的。

從行業的角度來看,這個問題也是行業通病。

即便是像招行這樣,信用卡業務非常成熟的大行,信用卡分期也是市場投訴的重點。

不過,大部分銀行“誘導分期”的情況多一些,好比今天你用信用卡消費1000元,可能會有客服打電話告訴你,現在分期有利率福利,建議你分期。

如果提高警惕,這種情況大家有拒絕的機會。

寧波銀行在圈裏有個外號叫“真心銀行”,官方解釋是:

真心對客户好。

想客户所想,難客户所難,可能是預判客户有壓力,就主動把分期事兒攬了。

寧波銀行靚麗財報背後,也有一些隱憂。

截至2025年6月末,寧波銀行的資本充足率、一級資本充足率、核心一級資本充足率三個反映銀行“風險抵禦能力”核心指標,同比2024年上半年,都有不同程度的下滑。

國家金融監管總局數據顯示,2025年一季度末,國內商業銀行平均資本充足率為15.28%、一級資本充足率為12.18%、核心一級資本充足率為10.70%。

寧波銀行分別為:14.94%、10.44%、9.32%,均低於行業水平。

這説明,寧波銀行的風險抵補能力偏弱。

另外,截至6月末,寧波銀行撥備覆蓋率為374.16%,環比提升3.62%,但同比下滑了15.19%。

撥備覆蓋率同樣是反映銀行風險抵禦能力的核心指標。

近年來,寧波銀行的撥備覆蓋率下滑趨勢明顯。此次財報之前,已經連續13個季度走低,2021年末最高時,該項指標為525.52%。

撥備覆蓋率變動,主要是源於銀行主動調整,撥備是銀行從利潤中計提的,提前估計損失(主要是貸款損失)。

減少計提撥備,相當於直接增加當期的税前利潤和淨利潤。

這也是銀行提升短期財報表現的一個重要手段。

這幾年因為淨息差減少,銀行普遍盈利困難,寧波銀行雖然盈利能力有突破,但對比之前的自己,失速還是比較明顯的。

2022年前,寧波銀行淨利潤增速連續多年都在20%以上,最高接近30%,2022年後開始逐步滑落,今年已經到了個位數。

可以説業績壓力不小。

率先感到公司壓力的,往往是基層的一線員工們。之前我們在《求寧波銀行拉黑——後續》中也簡單聊過寧波銀行一線員工的待遇情況,後來文章被寧波銀行強硬投訴掉了。

那篇文章的內容,主要取自我們後台留言和其他社交平台上的波行員工評論,對方給出的投訴理由,是文章中一些案例“採用匿名化表示,缺乏可驗證的關鍵信息”,留言中的一些説法侵犯了寧波銀行商譽。

很多時候,真話不好講。

不展開説了,總之,公司的業績壓力變成員工的業績壓力,一些上面的政策到下面實施起來,可能就會像上文提到的信用卡辦理問題那樣,出現一些動作變形。

銀行作為金融業的前端戰場,有鏈接C端的擔子在身上。

追求進步沒錯,但前提一定是保證服務的質量。想真心對客户好,至少該告知的要告知,該提醒的主動提個醒。

最後,買了寧波銀行股票的鐵柱,強烈要求狗蛋提一嘴,今年大行的現金分紅比例(分紅佔淨利潤的比例)普遍都幹到30%以上了,像招行為35.32%。

而業績遙遙領先的寧波銀行,還在20%上下徘徊。

鐵柱想對波行唱一句:

請你給我多億點點真心,再多一點點温柔,不要一切都帶走。