全球芯片巨頭TOP10榜單,最新出爐!_風聞

半导体产业纵横-半导体产业纵横官方账号-探索IC产业无限可能。1小时前

今年Q1,筆者曾依據全球半導體龍頭企業公佈的財報,梳理出芯片巨頭 TOP10 的格局。如今,半年已過,隨着Q2財報的陸續披露,芯片市場又呈現出諸多新變化。

現在,讓我們再次聚焦這些芯片巨頭,基於Q1的排名與數據,結合Q2的營收表現,細數上半年半導體市場的一些演變。

01

芯片龍頭,最新排名

此次選取的公司參照去年Q2 WSTS公佈的半導體廠商排行TOP15 公司,分別為英偉達、三星、博通、英特爾、SK海力士、高通、美光、AMD、英飛凌、聯發科、TI、ST等。

筆者根據上述公司2025年Q2業績高低,排列出新一季度的最新排名。(其中英偉達Q2營收數據為預測數據)

值得注意的是,鑑於各半導體廠商的年度計算法則存在差異,且部分營收數據已經過匯率轉換,因此基於營收的對比結果所得排名可能存在一定誤差,排名僅供參考。此外,由於蘋果公司業務部門收入較為多樣化,本次排名未錄入這家公司。

英偉達的財報數據公佈時間晚於其他幾家半導體公司,預計在本月底發佈。根據Q1英偉達預測數據,Q2該公司營收將達450億美元(±2%)。

三星Q2存儲業務所在的DS部門Q2營收27.9萬億韓元(約合200.7億美元),環比增長11%,同比減少2%,經營利潤為0.4萬億韓元(約合2.9億美元),環比減少64%,同比減少94%,為近六季以來首度跌破萬億韓元大關。

博通Q2(截至2025年5月4日)營收 150.04 億美元,同比增長20%;GAAP淨利潤達49.65億美元,同比激增134%。

英特爾Q2營收128.6億美元,同比增長0.2%,但超過市場預期;淨利潤為虧損29.2億美元,高於去年同期的虧損16.1億美元。

SK海力士Q2營收22.23萬億韓元(約合162.73億美元),同比增長35%,環比增長26%;營業利潤為9.21萬億韓元(約合67.4億美元),同比增長68%,環比增長24%;淨利潤為6.9962萬億韓元(約合51.21億美元),同比增加70%。營業利潤率為41%,淨利潤率為31%。

高通Q2營收103.65億美元,同比增長10%,調整後淨利潤26.7億美元,增25%,但不及市場預期,盤後股價跌4.7%。

美光Q2(截至2025年5月29日)營收93億美元,環比增長15%,同比增長37%;Non-GAAP下,營業利潤24.9億美元,營業利潤率由上季度的24.9%回升至26.8%;淨利潤21.81億美元,環比增長22.3%,同比增長210.7%。

AMD Q2營收76.9億美元,同比增長32%,預估74.3億美元,經調整毛利率43%,上年同期53%,預估43.1%。調整後淨利潤7.81億美元,同比下降31%,調整後每股收益0.48美元,上年同期0.69美元,預估0.49美元。

聯發科Q2營收新台幣1503.69億元(約50.21億美元),環比減少1.9%,同比增長18.1%;淨利為新台幣280.64億元,環比減少2.2%,同比增長17.7%;

英飛凌Q2(截至2025年6月30日)實現營收 37.04 億歐元(約42.75億美元),同比持平,環比增長3%。利潤為6.68 億歐元,利潤率18.0%。

TI Q2營收44.48億美元,較去年同期增長16%,環比增長9%。營業利潤同比增長25%,達到15.63億美元;淨利潤為12.95億美元,同比上漲15%。

ST Q2實現淨營收27.7億美元,毛利率33.5%,營業虧損1.33億美元,淨虧損9,700萬美元(合每股攤薄收益-0.11美元)。按非美國通用會計準則計算,淨營業利潤為5,700萬美元,淨利潤為5,700萬美元(合每股攤薄收益0.06美元)。

ADI Q2(截至2025年5月3日)營收達到26.4億美元,同比增長22%。這一增長不僅高於華爾街分析師的普遍預期,也表明模擬芯片行業正逐步擺脱低谷,進入復甦週期。

NXP Q2營收同比下滑6%,達到29.26億美元,略高於分析師預期的29億美元。儘管環比增長3%,但非依照一般公認會計原則(Non-GAAP)營業利潤同比下降13%,為9.35億美元。

02

芯片龍頭,最大看點

在此前文章中,我們從Q1十大芯片龍頭的業績報告中看到半導體市場主要有以下要點**:**

**數據中心業務,爆炸式增長;****存儲市場,開始分化;****定製ASIC,持續火熱;**汽車芯片,需求進入谷底。

進入Q2,可以發現上述趨勢基本得以延續,並有了更清晰的表現。

英偉達財報將至,波瀾再起

若論今年上半年哪家芯片龍頭最有看點,英偉達當屬其一。

回望過去一年,英偉達的增長速度令人歎為觀止,其季度營收同比增長速度多次超過200%。

英偉達對於Q2的業績預測略低於市場預期的459億美元,這主要因中國市場政策不確定性及供應鏈爬坡節奏調整。

今年4月,美國政府決定禁止英偉達向中國市場銷售其H20芯片。H20是為遵守美國出口限制而推出,專為中國市場設計的AI加速器。 H20基於英偉達Hopper架構,擁有CoWoS先進封裝技術。H20更適用於垂類模型訓練、推理,無法滿足萬億級大模型訓練需求。

隨後在7月15日,英偉達宣佈對華特供版H20算力芯片恢復供應。英偉達稱美國政府已經向英偉達保證授予許可,公司希望儘快開始交付。

不過在整整第二個季度中,英偉達在中國地區的營收大打折扣。此前英偉達警告稱,這可能造成55億美元的庫存減記,以及高達150億美元的收入損失。

這是否意味着Q2英偉達或將無法維持此前的高速增長?其實不然。

摩根士丹利此前發佈研報稱,儘管“H20銷售限制”帶來短期財務壓力,但GB200供應改善和推理需求爆炸性增長才是英偉達未來增長的關鍵驅動因素,下半年業績或迎來加速拐點。

AMD的數據中心業務在新季度的業績表現要遜色一些。Q2,其數據中心業務營收增長14%至32億美元,略低於市場預期的32.5億美元。

押寶HBM,SK海力士、美光大賺一筆

作為與英偉達 GPU 密不可分的 HBM 供應商,SK 海力士也隨之步入快車道,美光的營收也步入新的台階。

當所有人都在關注英偉達的GPU如何顛覆世界時,SK海力士則成為了那個為“淘金者”提供最關鍵、最稀缺“鐵鏟”的人。

Q2,SK 海力士以 21.8 萬億韓元的銷售額,首次超越長期佔據榜首的三星電子(21.2 萬億韓元),奪得全球存儲市場(含 DRAM 和 NAND)銷售額冠軍。

分析師表示,儘管三星和美光正在全力追趕,但業內普遍認為SK海力士的領先地位“將持續到2025年,並可能延伸至2026年”。

去年美光就宣佈開始批量生產HBM3E高帶寬內存,其24GB 8H HBM3E產品將供貨給英偉達,並將應用於英偉達H200 Tensor Core GPU。今年4月,業內人士透露美光公司HBM3E 12層產品已通過NVIDIA的質量測試,並開始量產該產品,將搭載於AI加速器“Blackwell Ultra(GB300)”。

至此,美光成為繼SK海力士之後第二家向英偉達供應目前市場主流產品HBM3E 12層的企業。

反觀三星電子,Q2存儲業務營收同比下滑,HBM 市場份額也從去年同期的 41% 大幅滑落至 17%,落後於 SK 海力士、美光等競爭對手。

其業績承壓主要源於兩方面:一是**美國對華出口限制制約了存儲芯片銷售渠道,**導致庫存價值減記(存貨減值) ;二是 HBM 產品在技術公信力與客户拓展上進展滯後,尚未通過英偉達等核心客户的嚴苛質量測試。

ASIC、汽車芯片,雙軸向上

2025年以來,定製ASIC一直是當下熱門,不過該季度也未有新的熱點事件導致市場再度升温。

AI收入增長主要得益於超大規模企業(hyperscalers,如谷歌、Meta、字節跳動)對數據中心AI加速芯片的需求。這些客户尋求通過定製化ASIC降低對英偉達通用GPU的依賴,同時提升訓練和推理效率。

汽車芯片市場是得到了實實在在的觸底,正在跨越寒冬。

從今年Q1來看,汽車芯片市場營收不及預期,是芯片龍頭的共同表現,但是市場復甦的號角也已然吹響。

TI表示,汽車市場的巔峯比工業行業晚了一年,工業在2022年第三季度達到頂峯,汽車則是2023年第三季度。所以可以預期汽車行業最後才會復甦。

具體數據方面,Q2 TI工業市場同比增長15%以上,環比增長約15%,但汽車市場同比增長為中個位數,環比下降低個位數,復甦節奏較慢。

ST Q2的汽車芯片銷售額也略低於預期。雖然個人電子和工業部門的收入有所增加,但這些增長遠遠無法抵消汽車業務的下滑。這種結構性的失衡,反映出意法半導體過度依賴汽車行業的戰略風險。

不過恩智浦方面則表示:**“持續兩年的汽車芯片庫存過剩現象可能最終會在今年結束。”**恩智浦CEO庫爾特·西弗斯的這句話,對於在庫存泥潭中掙扎的整個行業來説,無疑是一個令人振奮的消息。

他進一步解釋説,大多數一級汽車客户的庫存水平要麼接近正常,要麼已經達到正常水平。

03

上半年,半導體市場規模激增!

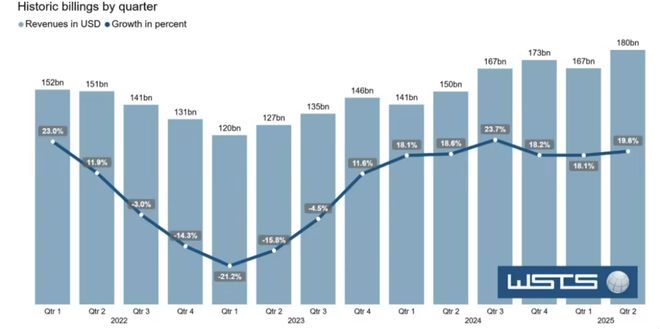

世界半導體貿易統計組織WSTS數據顯示,今年1~6 月全球半導體市場規模達 3460 億美元。

按時間劃分,一季度市場規模約1670 億美元,同比增長 18.1%;二季度約 1800 億美元,同比增長 19.6%。

按類別劃分,上半年邏輯半導體市場規模提升37%、存儲半導體則增長 20%、傳感器增長16%、模擬和微型器件均小幅增長 4%,而分立器件和光電器件分別出現 4% 和 0.5% 的環比下滑。

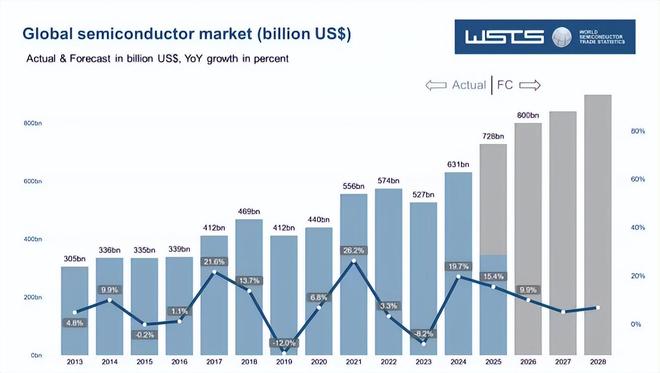

WSTS 同時將對 2025 全年世界半導體市場規模的預測上調至 7280 億美元,這一數據較 2024 年提升 15.4%;而 2026 年半導體市場規模則有望達到 8000 億美元,進一步同比增長9.9%。

未來,AI基礎設施將成為半導體市場主要增長動力。隨着大型語言模型技術持續發展,尤其現在動輒萬億參數訓練規模,需要龐大算力來生成Token(生成式AI的輸出內容)。目前觀察,企業端預計在2025年至2028年間,在IT方面的投資約為1.5萬億美元,其中超過3,250億美元將流向AI平台和基礎設施。

這也意味着,聚焦 AI 硬件的英偉達、AMD、SK海力士、美光、博通等公司的發展勢頭還能維持較長時間,而三星 HBM 通過認證後加入,有望提振其業績。