佳能,能拉日本半導體設備一把嗎?_風聞

半导体产业纵横-半导体产业纵横官方账号-探索IC产业无限可能。36分钟前

本文由半導體產業縱橫(ID:ICVIEWS)編譯自eetime.jp

在日本製造商持續失去前端半導體制造設備市場份額的同時,佳能卻蓬勃發展,其納米壓印光刻(NIL)技術有望帶來光學光刻工藝的範式轉變。

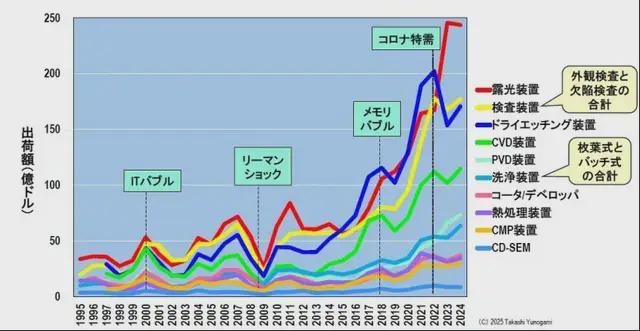

2022年出現了一次特殊的新冠疫情熱潮,但這一熱潮在2023年結束,迎來了半導體衰退。這導致許多前端工藝設備(包括幹蝕刻設備、檢測設備和CVD設備)的出貨額下降。不過,到了2024年,市場從衰退中復甦,大多數設備的出貨額開始增長。此時,檢查設備按外觀檢查設備和缺陷檢查設備之和計算,清洗設備按單晶圓型和批次型之和計算,並製作成圖表(圖1)。

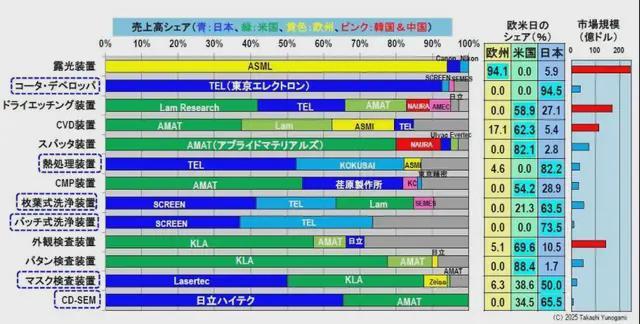

接下來,我們將各種前端工藝設備的公司份額、歐美份額以及2024年的市場規模彙總在一張幻燈片中(圖2)。從該圖中可以推斷出以下事實。

第一,各前道工藝設備市場份額主要被歐美日廠商佔據,但中國廠商的崛起尤為顯著。其中,北方華創(6%)和中微電子(6%)在幹法刻蝕設備領域的份額不斷提升,北方華創(12%)在PVD設備領域的份額不斷提升。

第二,市場規模超過百億美元的設備類型有四類,均由歐美廠商佔據。其中,光刻設備244億美元為ASML(94.1%),幹刻設備171億美元為Lam Research和Applied Materials(58.9%),視覺檢測設備143億美元為KLA和Applied Materials(69.6%),CVD設備115億美元為Applied Materials和Lam Research(62.3%)。

第三,日本在塗布顯影設備(94.5%)、垂直擴散爐等熱處理設備(82.2%)、單晶圓清洗設備(63.5%)、批量清洗設備(73.5%)、掩模檢測設備(50%)、CD-SEM(65.5%)等領域佔據主要份額。然而,這些設備的市場規模相對較小。

圖1:各類前道工序設備出貨金額趨勢 來源:摩根士丹利證券數據,根據作者研究製作

圖2:各前端製程設備廠商在歐洲、美國、日本的份額及市場規模(2024年)來源:摩根士丹利證券數據,根據筆者研究製作

簡而言之,前端設備市場主要由歐洲、美國和日本主導,超過100億美元的巨大市場主要由歐美製造商主導。與此同時,日本在六種設備類型中佔據多數份額,但這些設備的市場規模並不大。那麼,由此帶來的前端設備整體區域份額究竟如何呢?

日本前端設備區域市場份額持續下降

我第一次意識到這種危急情況是在2022年7月11日。從那時起,我一直在密切關注事態發展,但情況卻每況愈下。

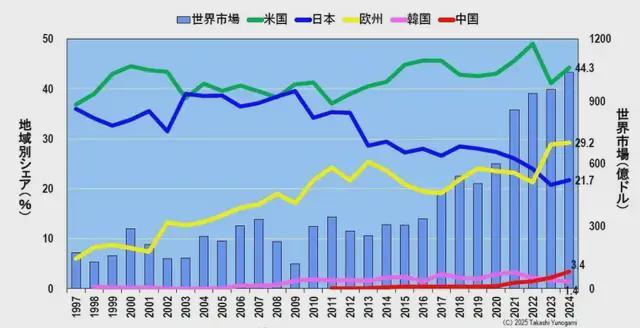

圖3是截至2024年所有前端設備的地區市場份額趨勢圖。從圖中可以看出,直到2010年左右,日本還在與美國爭奪第一的位置。然而,自2011年以來,日本的市場份額急劇下降,到2023年將被歐洲超越,跌至第三位,到2024年,與歐洲的差距將進一步擴大。

圖3:全球前端處理設備市場及區域份額 來源:摩根士丹利證券數據,根據作者研究製作

截至2024年,按地區劃分的市場份額將分別為美國44.3%、歐洲29.2%、日本21.7%、中國3.4%、韓國1.4%。需要注意的是,中國國內前道工序設備的出貨額並非總是準確,實際份額可能高於3.4%。如果真是這樣,日本不僅與美國和歐洲的差距將擴大,而且還可能面臨來自中國的快速追趕。

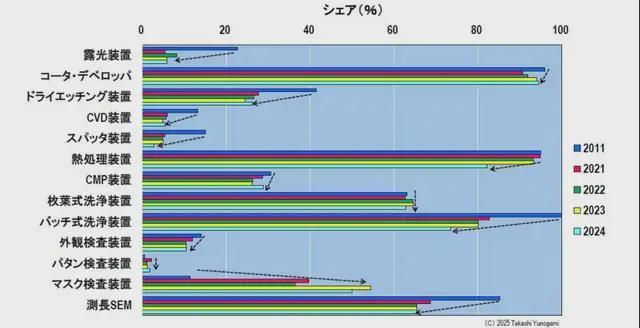

那麼,為何日本的市場份額在2011年後會急劇下降呢?為了找出原因,我們比較了2011年至2021—2024年各種前端製程設備的市場份額(圖4)。結果顯示,只有掩模版檢測設備的市場份額顯著上升,而幾乎所有其他設備的市場份額都在下降。換句話説,導致日本整體市場份額下降的並非某個特定的設備類別,而是自2011年以來大多數前端製程設備市場份額的下降。

圖4:日本各類前道工藝設備的市場份額(2011年→2021-2024年)來源:摩根士丹利證券數據,根據作者研究製作

這是一個極其棘手的問題,因為市場份額整體在下降,即使某些設備(如掩模檢測系統)的市場份額增加,也不足以彌補整體的下降。

作為作者,我可以這樣説:“我希望東京電子、Screen、荏原製作所、KOKUSAI、佳能、尼康、日立高新技術、Lasertec、東京精密等日本設備製造商盡一切努力恢復和擴大其在各自領域的市場份額。”在這樣的環境下,很明顯佳能在光刻設備領域做得非常好,下一節將會詳細討論。

光刻設備出貨金額佔比及出貨量佔比

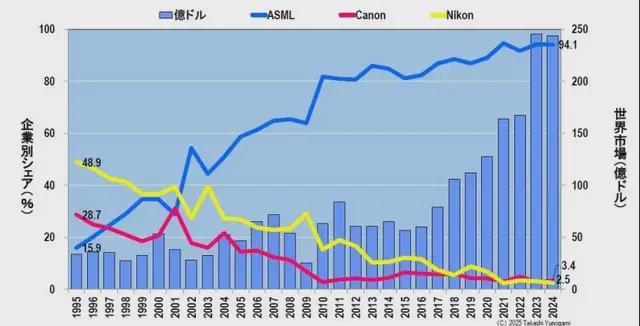

圖5顯示了光刻設備市場各公司的市場份額,該市場在前端工藝設備中規模最大,為244億美元。截至1995年,日本公司合計佔有77.6%的市場份額,其中尼康佔48.9%,佳能佔28.7%,ASML佔15.9%。

圖5:光刻設備出貨額及各公司份額(截至2024年) 來源:摩根士丹利證券數據,根據作者研究製作

但隨後尼康、佳能的市場份額迅速下滑,ASML的份額則迅速擴大,2006年ASML的市場份額突破60%,2010年突破80%,2021年更是達到了95%,此後一直維持在95%左右的高位,而截至2024年,日本廠商的市場份額仍然很小,ASML的市場份額為94.1%,尼康為2.5%,佳能為3.4%。

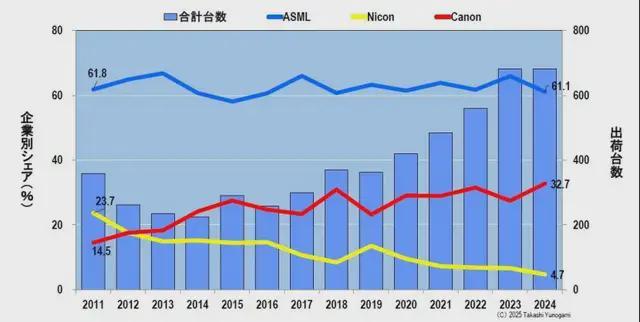

到目前為止,我們已經瞭解了基於出貨額的市場份額,接下來我們將瞭解出貨台數及其各公司的份額(圖6)。光刻設備的年出貨量在2017年左右一直保持在300台左右,但此後開始增加,2023年達到681台,2024年達到682台,是2010年代初的兩倍多。

圖 6:各公司光刻設備出貨量及市場份額(截至 2024年)來源:摩根士丹利證券數據,根據作者研究製作

從出貨量份額來看,ASML 的份額基本穩定在 60% 以上。與此同時,尼康的份額從 2011 年的 23.7% 急劇下降,到 2024 年將降至 4.7%。相比之下,佳能的份額從 2011 年的 14.5% 穩步上升,到 2024 年將達到 32.7%。因此,在尼康出貨量低迷的同時,佳能的市場份額卻已接近ASML的一半以上。

那麼,佳能擅長什麼類型的光刻設備呢?

各公司各類光刻設備出貨量

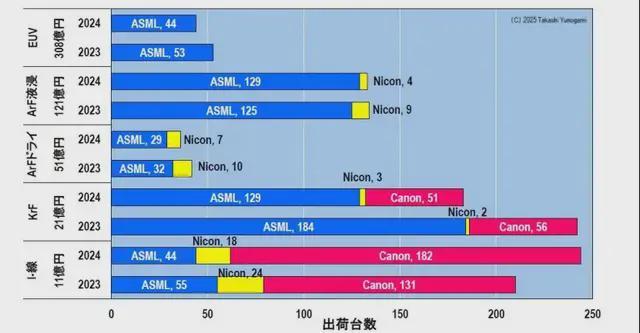

圖 7:各公司各類光刻設備出貨量(2023 年、2024 年) 來源:摩根士丹利證券數據,根據作者研究製作

圖7顯示了2023年和2024年各公司各類光刻設備的出貨量。

首先,最先進的光刻設備——極紫外(EUV)光刻設備,每台成本約為308億日元,只有ASML一家供應,2023年出貨53台,2024年出貨44台。各種光刻設備的價格是根據ASML的出貨台數和金額計算出來。

對於每台成本約為121億日元的ArF浸沒式打印機,2023年ASML出貨量為125台,尼康出貨量為9台。2024年,ASML出貨量為129台,尼康出貨量為4台。對於每台成本約為51億日元的ArF幹激光器,2023年ASML出貨32台,尼康出貨10台;2024年ASML出貨29台,尼康出貨7台。2023年ASML出貨184台KrF,尼康2台,佳能56台,每台售價約21億日元。2024年ASML出貨129台,尼康持平於3台,佳能出貨51台,與上一年大致持平。對於每台成本約11億日元的i線打印機,2023年ASML出貨量為55台,尼康為24台,佳能為131台,佳能表現遠超ASML。2024年,ASML出貨量為44台,尼康為18台,均有所減少,而佳能出貨量為182台,較上一年增加了50台以上。

從上面可以看出,從各個機型來看,ASML在EUV和ArF浸沒式/乾式方面保持着壓倒性的優勢,但在KrF方面ASML出現了明顯的下滑,而佳能在i-line方面則佔據着強勢地位。

接下來我們看一下各類光刻設備各公司的出貨份額。

各公司各類光刻設備出貨量佔比

圖8顯示了2023年和2024年各類光刻設備的出貨量佔比。至於EUV,目前只有ASML有能力製造,因此ASML的份額在2023年和2024年都將是100%。

圖8:各公司各類光刻設備出貨量佔比(2023年、2024年)

對於ArF浸沒式光刻機,2023年ASML的市場佔有率為93.3%,尼康為6.7%。到2024年,ASML的市場佔有率為97.0%,尼康為3.0%,ASML仍保持壓倒性優勢。

ArF乾式方面,2023年ASML佔比76.2%,尼康佔比23.8%,而到了2024年,ASML佔比將達到80.6%,尼康佔比19.4%,也就是説相比ArF浸沒式,尼康擁有一定存在感。

對於KrF,2023年ASML佔比76.0%,尼康佔比0.8%,佳能佔比23.1%。2024年,ASML將小幅下降至70.5%,尼康和佳能將小幅上升,分別佔比1.6%和27.9%。

在i-line方面,佳能遙遙領先於其他競爭對手,到2023年,ASML的市場份額為26.2%,尼康為11.4%,佳能的市場份額將達到62.4%。此外,預計到2024年,ASML和尼康的市場份額將分別下降至18.0%和7.4%,而佳能的市場份額將擴大至74.6%。

根據以上結果,圖 7 和圖 8 中顯示的每家公司的策略總結如下。

光刻設備廠商的策略

ASML的戰略可以簡單概括為“壟斷尖端EUV和尖端ArF浸沒式光刻技術”。

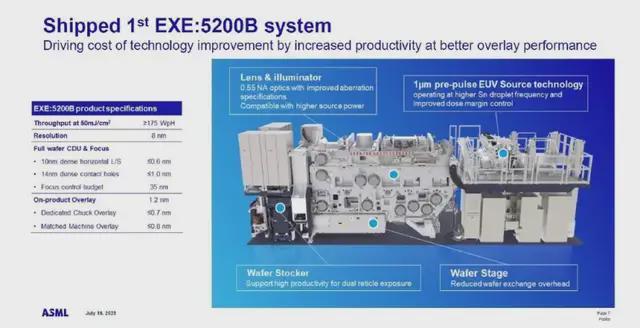

EUV和ArF浸沒式光刻技術是ASML業務的兩大支柱,尤其是在EUV領域,該公司已開始出貨高NA EUV(EXE:5200B),從而實現進一步的微型化(圖9)。預計ASML將繼續集中經營資源,致力於尖端光刻設備的開發。

圖9:ASML首款量產高NA EUV 來源:ASML 2025年第二季度財務業績

尼康除了EUV之外,其他所有類型的光刻設備均有出貨,但在ArF浸沒式光刻和ArF乾式光刻方面明顯落後於ASML,在KrF和i線光刻方面更是遠遠落後於佳能。鑑於這種情況,尼康似乎不太可能對其光刻設備業務制定明確的戰略。

另一方面,佳能很早就放棄了EUV和ArF的開發,轉而將經營資源集中於KrF和i-line。尤其在i-line領域,佳能佔據了74.6%的絕對份額,雖然整體出貨量低於ASML,但在i-line和KrF領域依然佔據着穩固的地位。

在半導體制造領域,從計劃於2025年開始量產的尖端2nm工藝,到超老舊節點,i-line工藝的應用非常廣泛。從這個意義上來説,佳能專注於基礎技術的戰略非常出色。而佳能擁有的堪稱“王牌”的技術將進一步強化這一戰略。

納米壓印光刻技術會帶來範式轉變嗎?

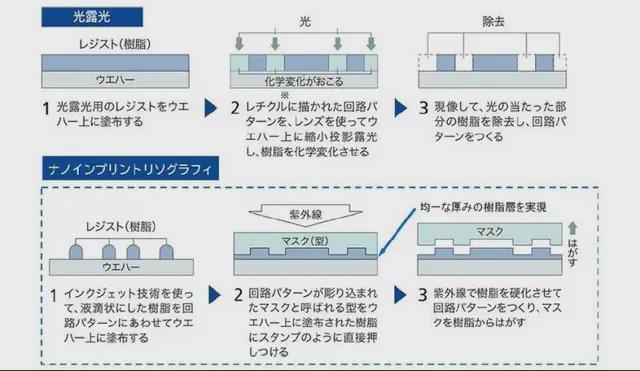

如圖10的上圖所示,傳統的光學光刻工藝按照以下步驟進行。

1)將光刻膠塗在晶圓上。

2)用光通過光罩照射光刻膠,使其發生化學反應。

3)塗上顯影液,去除已發生化學反應的光刻區域,形成光刻膠圖案。

圖10:光學光刻和納米壓印光刻的原理差異。來源:佳能網站

為了形成更精細的圖案,需要縮短光的波長,結果,光刻設備已經發展成為令人眼花繚亂的昂貴設備,包括i-line(11億日元),KrF(21億日元),ArF乾式(51億日元),ArF浸沒式(121億日元)和EUV(308億日元)。

另一方面,佳能與鎧俠(原東芝存儲器)聯合開發的納米壓印光刻技術(NIL)是一種成本更低、更簡單的精細圖案形成方法。其原理如圖10下圖所示。

1)使用噴墨技術,將光刻膠以液滴形式噴印到晶圓上。

2)將刻有電路圖案的掩模版(模板)壓在光刻膠上,並利用紫外線使光刻膠固化。

3)剝離掩模版,形成精細的光刻膠圖案。

本質上,NIL 是通過將類似“印章”的掩模壓入晶圓上的光刻膠中來創建圖案的,因此,NIL 的設備成本並不像 EUV 那樣高昂。

然而,由於NIL技術要求掩模版與光刻膠緊密貼合,因此掩模版上的任何異物都會被視為缺陷。這是最大的問題。如果能夠克服這個問題,或者能夠容忍一定的良率下降,NIL技術有可能帶來光刻技術的範式轉變。

佳能光刻設備業務的未來展望

本文首先表明日本在各地區整體前端工藝設備市場的份額持續下降,並明確了從2011年到2021—2024年,日本製造商在幾乎所有前端工藝設備的份額都有所下降。

在此背景下,佳能在光刻設備領域的出貨量表現不俗,儘管在出貨金額方面遠遜於ASML。尤其佳能將經營資源集中於KrF和i-line領域,尤其是i-line領域,取得了遠超ASML的市場份額。

此外,佳能表示正在開發納米壓印光刻技術(NIL),該技術能夠以更低的成本和更簡單的方式形成精細圖案。雖然NIL存在異物導致缺陷的問題,但與價值超過300億日元的EUV光刻設備相比,NIL成本極低,並有可能帶來光刻技術的範式轉變。

如果NIL技術在半導體量產中得到廣泛應用,它將削弱ASML在EUV和ArF浸沒式技術方面的霸主地位,而佳能也將能夠將NIL技術打造成新的業務支柱。NIL技術除了i-line和KrF之外,還能處理尖端的微型化工藝。我們將持續關注佳能在NIL技術實際應用方面的未來動向。