格力小米“圍攻”美的,頭把交椅還能坐多久?_風聞

号外工作室-关注互联网科技、新消费、人工智能08-31 18:34

面對格力專利壁壘和小米低價滲透,美的在家電行業“頭把交椅”還能坐多久?家電行業的新秩序,正在這場沒有硝煙的戰爭中悄然重塑。

作者:李淼淼

編輯:鄭 經

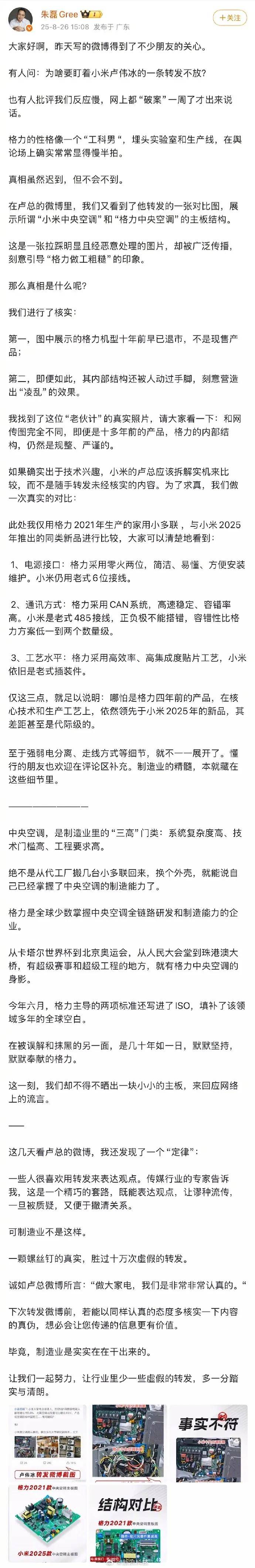

▲2025年美的集團半年報

8月27日晚,格力電器市場總監朱磊的一條微博將家電行業的競爭推向高潮:“製造業講究實實在在,核心科技靠打油詩是打不出來的。”這番話直指小米集團公關總經理王化此前發佈的七言打油詩,詩中“刻舟求劍十五載”“故步自封倒頭栽”暗諷格力技術落後。

8月30日,美的集團發佈2025年半年度報告。報告顯示,公司2025年上半年營業收入為2511.24億元,同比增長15.58%;歸母淨利潤為260.14億元,同比增長25.04%;扣非歸母淨利潤為262.35億元,同比增長30%;基本每股收益3.41元/股。

美的集團作為“家電一哥”的寶座正遭遇前所未有的挑戰。2025年上半年財報顯示,美的總營收雖增長15.58%至2511億元,但核心智能家居業務毛利率同比下降0.84個百分點,利潤減少約14億元,面對格力專利壁壘和小米低價滲透,美的在家電行業“頭把交椅”還能坐多久?

▲2025年美的集團半年報

01

數據羅生門:

雙雄圍剿的輿論戰

空調市場的“老二之爭”意外點燃了行業輿論的導火索。8月15日,數碼博主“曉春哥XCG”發佈的奧維雲網數據截圖顯示,7月小米空調線上市場份額以16.71%超越格力的15.22%升至第二,美的以18.61%位居榜首。

▲盧偉冰微博

小米總裁盧偉冰隨即轉發稱“能力的堅實提升,才能贏得高質量的增長”,公關總經理王化更感慨“新時代這麼快就來了”。三天後,格力市場總監朱磊曬出截然不同的數據:格力線上份額16.41%,小米以13.50%居第三,直指對方數據“來路不明”。

▲新浪科技微博

這場數據羅生門的真相隨着原博主的澄清逐漸清晰,奧維雲網隨後調整了統計口徑,導致同一時段出現兩種排名。

據瞭解,小米空調第二季度出貨量超540萬台,同比激增60%,上半年線上市場成為唯一實現量價齊升的品牌。其3月推出的米家中央空調Pro售價較美的同類產品低20%,直接將價格門檻砍至傳統品牌半價水平。

截至8月,小米中國區線下零售店已達16000家,計劃年底突破20000家,3000家體驗店打造“人車家全生態”場景,對美的形成渠道包圍。財報數據顯示,美的為防禦市場份額,不得不將1.5匹掛機均價從2536元降至2101元,跌幅達17.2%,直接導致空調業務單台淨利潤減少約80元。

另外,格力則以技術壁壘展開反擊。朱磊在微博中曬出格力2021年產品與小米2025年新品的對比圖,宣稱存在“代際級差距”,並質疑小米轉發的主板對比圖“惡意處理”,將十年前退市機型偽裝成當前產品。

▲新浪科技微博

在看完雙方高管口水仗後,發現在空調核心領域,美的既未建立格力13萬項專利的技術護城河,又缺乏小米生態鏈的協同優勢。上半年美的研發投入87.67億元,新增專利超5500件,但高端品牌COLMO營收佔比僅5.2%,遠低於格力高端機型30%的佔比,研發轉化效率不足使其陷入“高投入低產出”的困境。

美的為維持價格戰和渠道優勢,公司短期借款激增64.55%至510.25億元,而貨幣資金增速僅5.75%。更值得關注的是,在資金鍊趨緊的情況下,美的仍推行每10股派現5元的分紅方案,合計分紅37.98億元,同時實施兩項股份回購計劃支出超24億元。既有高負債,又要高分紅的操作,令人費解。

02

技術攻防戰:

模式碰撞下的利潤絞殺

格力與小米的技術口水仗愈演愈烈,朱磊強調“CAN系統比485接口容錯率高10倍”,代表傳統制造對技術參數的極致追求,而小米選擇RS485接口實為支持OTA升級的智能化考量,70%的小米空調用户會使用智能聯網功能,遠超傳統品牌。這種差異同樣反映了美的既未像格力那樣構建核心部件自研能力,也未能如小米般實現生態協同,導致智能家居業務陷入“低端內卷、高端失守”的尷尬境地。

據奧維雲網數據顯示,小米憑藉武漢自有工廠300萬台年產能規劃,將低端機型成本壓至行業底線,其1.5匹變頻空調線上售價跌破1800元,直接衝擊美的主力銷售區間。為守住市場份額,美的被迫將中高端空調售價下調8%-12%,但高端機型銷量佔比同比下降3個百分點,形成降價保量導致利潤縮水的惡性循環。

財報顯示,美的智能家居業務毛利率從29.36%滑落至28.52%,按1672億元營收測算,利潤減少約14億元,相當於近100萬台低端空調的淨利潤總和。

此外,國內冰箱市場線上2200元以內低端機型份額提升7.4%,美的為避免客户流失跟進降價,導致低端冰箱毛利率壓縮至15%以下。而8000-14000元中高端市場,法式門、十字門等趨勢品類被競品壓制,高端機型營收佔比不足10%。洗衣機業務雖行業零售額增長11.5%,但美的增速僅9.2%,分區洗、熱泵等創新產品尚未形成規模效應,近70%銷量依賴中低端機型,在小米“低價+基礎功能”組合衝擊下,部分機型售價被迫下調5%-8%。

2025年上半年,銅、鋼、塑料等核心原材料價格波動超10%,美的空調單位成本同比上升4.2%,但單位售價同比下降3.8%,形成“成本上升、售價下降”的逆向循環。對比競爭對手,格力通過壓縮機自研有效對沖成本壓力,小米則利用生態鏈規模效應將運營成本率控制在低位。這種成本控制能力的差距,使得美的在價格戰中尤為被動,製造業整體毛利率同比下降0.99個百分點至27.10%,盈利能力持續弱化。

美的傳統線下渠道仍依賴多層經銷商網絡,而小米通過“自營品牌店+全鏈路信息化”模式降低渠道成本,據奧維雲網數據顯示,以抖音為代表的新興電商增速達92.5%,美的在這些渠道佈局滯後,不得不通過補貼維持份額,進一步侵蝕利潤。

03

生態圍剿:

美的“衞冕”之路存在多重危機

小米與格力的雙線進攻,正在重塑家電行業的競爭格局。小米明確提出2030年進入大家電頭部陣營、空調業務做到國內前二的目標,其智能大家電收入增速達66.2%,是美的智能家居業務增速的5倍以上。格力則通過“董明珠健康家”戰略轉型,計劃全國建設1萬家專賣店,以“十年免費包修”服務鞏固線下優勢。夾在中間的美的面臨品牌、渠道、技術等多重圍剿,家電行業市場第一的位置已岌岌可危。

在格力“核心科技”與小米“極致性價比”的鮮明標籤對比下,美的陷入品牌認知困境。過去三年推進的“COLMO+東芝”雙高端戰略進展緩慢,COLMO雖實現60%增速,但營收佔比僅5.2%,未能有效對沖中低端市場利潤下滑。更嚴峻的是,中低端產品的持續降價已開始模糊消費者對其高端品牌的認知,當小米以“技術平權”打破專業壁壘,格力用“老款仍領先”證明技術積澱時,美的的品牌價值被前後夾擊。

美的的市場主導地位已進入危險區間。小米空調連續兩個季度增速超60%,若此勢頭持續,未來3-5年將對美的形成實質性威脅。格力則通過技術深耕鞏固基本盤,中央空調市場份額超15%,磁懸浮離心機發貨量增長超130%。第三方數據顯示,2025年上半年美的、格力、海爾空調零售量合計佔近七成,但小米的快速崛起正在打破這種穩態。

這場由口水仗引發的行業關注,本質上是傳統制造與互聯網模式的深度碰撞。當格力用“核心科技”捍衞尊嚴,小米以“生態協同”搶奪用户,美的夾在中間的掙扎折射出整個行業的轉型陣痛。在技術迭代與模式創新的雙重浪潮下,美的若不能重塑競爭邏輯,其保持多年的行業第一位置,很可能在格力與小米的雙重夾擊下成為歷史。家電行業的新秩序,正在這場沒有硝煙的戰爭中悄然重塑。

頭圖來源|美的