太平鳥折翼:毛利率虛高難掩營收塌方,千平大店難換品牌升級

霍东阳

(文/霍東陽 編輯/張廣凱)

太平鳥越“飛”越低。

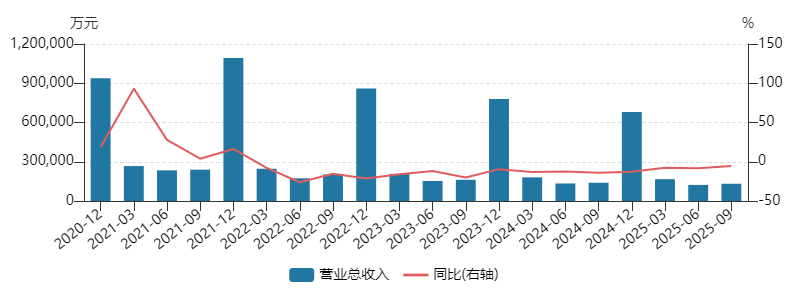

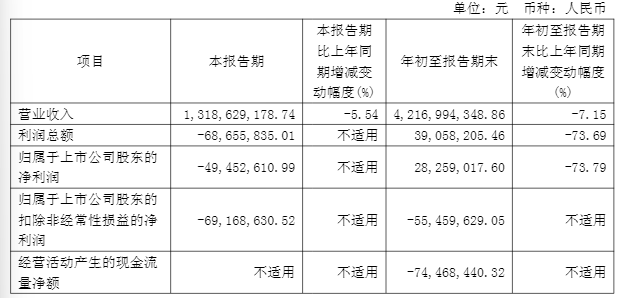

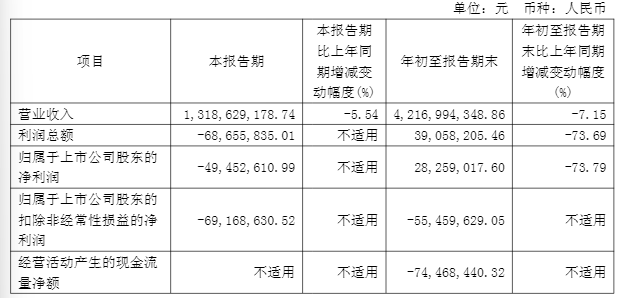

10月23日晚,太平鳥發佈了2025年第三季度財報。第三季度裏,太平鳥實現營業收入13.19億元,同比下降5.54%,單季虧損同比有所收窄,但歸母淨利潤的虧損仍達到了4945.2萬元。

值得注意的是,這已經是太平鳥連續15個季度錄得收入負增長。自2021年創下109.2億元營收峯值後,太平鳥的業績一直處於下滑狀態。

今年整體經營狀況同樣不樂觀。截至第三季度,太平鳥共實現營業收入42.17億元,同比下降7.15%;歸母淨利潤2825.9萬元,同比下降73.79%。

對於前三季度淨利潤大幅下滑,太平鳥解釋稱主要系營業收入下降、存貨跌價損失增加及政府補助減少等因素影響。與第三季度財報同時發佈的還有太平鳥計提減值準備的公告,公司計劃計提各類減值準備共計1.15億元,這將進一步侵蝕公司利潤。

太平鳥的解釋掩蓋了公司更深層的問題:品牌影響力衰退和運營模式矛盾。

業績下滑背後的經營困境

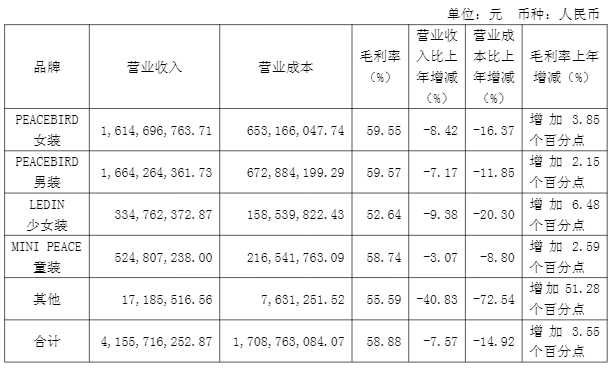

報告期內,太平鳥四大品牌業務線較去年同期全線下跌:PEACEBIRD女裝收入下降8.42%、PEACEBIRD男裝下降7.17%、LEDIN少女裝下降9.38%,MINI PEACE童裝下降3.07%。

Material Girl、PETiTAVril等規模較小的品牌所在的其他品類,收入更是下跌超過40%。

雖然除LEDIN外,其他主力品牌的毛利率均維持在接近60%的水平,且各品牌毛利率較去年同期普遍提升約3個百分點,但營收的收縮幅度遠超過毛利率提升帶來的正向貢獻,難以扭轉整體業績的下行趨勢。

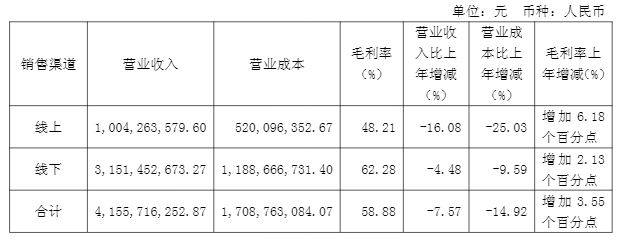

服裝行業分析師李先生表示,服裝品牌毛利率最好在50%以上。太平鳥整體58.88%的毛利率看似還在安全線之上,但其線上與線下、直營與加盟渠道毛利率的巨大差異,已暴露出公司當前的經營困境。

財報顯示,截至第三季度末,太平鳥在線上、線下的收入分別為10.04億元和31.51億元,較上年同期分別減少16.08%和4.48%。線上渠道的毛利率在營業成本降低超25%的基礎上增加了6.18個百分點,達到了48.21%;線下渠道的毛利率也錄得2.13個百分點的增長至62.28%。

線上渠道和線下渠道毛利率的差距達到了14.07個百分點。

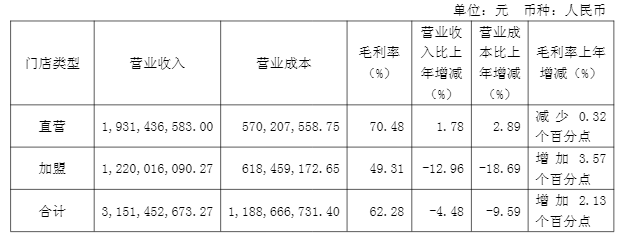

直營與加盟模式的毛利率差距更為明顯。

截至第三季度末,太平鳥直營模式的營業收入雖錄得1.78%的微增,但營業成本增長的2.89%,導致毛利率下降0.32個百分點至70.48%;加盟模式收入同比下降12.96%,營業成本下降18.69%,推動毛利率提升3.57個百分點至49.31%。

毛利率錄得微增的加盟模式相較於毛利率微降的直營模式還相差了超20個百分點。

李先生也特別指出,太平鳥的另一突出問題是電商渠道的毛利率長期低於批發毛利率。

第三季度財報顯示,線上渠道毛利率較加盟渠道低1.1%,這意味着太平鳥在電商平台上直接銷售給顧客的價格,甚至低於給加盟商的批發價。這種定價邏輯必然導致經銷商的經營難度加大。

此前,太平鳥對加盟商的態度已多次轉變:2020年前,公司策略是控制加盟、發展直營;2020年後變為控制直營、發展加盟。李先生指出,太平鳥2021年營收突破百億,很大程度上得益於2020年的策略調整,“讓一批加盟商替公司扛住了疫情衝擊”。

大店策略的雙面性

太平鳥對經銷商的態度再次發生轉變。

2024年,太平鳥與全球知名諮詢機構BCG規劃了全新的國際化戰略引領方向:以“悦享品質時尚”為核心定位,立足中國主流時尚,致力於為25-35歲的年輕消費者提供在品質生活下的多個通用場景的穿搭方案。

隨着公司整體的戰略轉型,太平鳥在渠道策略上重點轉向提升終端品牌形象和門店坪效,具體表現為開設千平大店,同時部分加盟店退出市場。

去年起,太平鳥接連在寧波、武漢、長春、杭州、深圳、重慶等地的“黃金地標”步行街開設面積超1000平方米的精品大店。截至2025年上半年,太平鳥已開出8家旗艦店和53家集合店。

今年下半年,太平鳥繼續在東北和安徽拓展大店。8月15日,瀋陽中街商圈開設首家太平鳥品牌旗艦店,號稱以逾千平雙層空間承載品牌升級;9月12日,合肥淮河路步行街開出4層品牌旗艦店。

從表面看,這些大店業績可圈可點。2025年1月,寧波天一旗艦店、杭州下沙旗艦店單月銷售額突破500萬,武漢江漢路旗艦店和試營業的上海超級壹號店突破350萬。

然而,這些亮眼業績很大程度上依賴於“首店經濟”的紅利。中金公司指出,首店經濟雖能有效拉動線下客流,但通常具有很強的時效性。隨着時間推移,太平鳥大店的坪效已出現下降趨勢,2024年平均單店營收下降8.32%。

在李先生看來,太平鳥的問題出在現在的戰略和行業趨勢是矛盾的,“開大店和品牌升級同時做,結果只能是‘自己打自己’。”

大店策略的成功有其特定前提。“高倍率的品牌很難做大店”,李先生向觀察者網表示,高端品牌通常依靠高客單價而非高客流來維持運營,這與大店需要高客流支撐的商業模式存在本質衝突。

名創優品、優衣庫、H&M等品牌的大店之所以能夠成功,核心在於它們產品選擇豐富且性價比高。這種“物美價廉”的特性使得大店模式能夠通過提高客流量和連帶率來實現規模效應。

然而,太平鳥的定位卻與這一成功模式相矛盾:公司希望通過大店提升品牌形象,同時維持較高定價。

此外,傳統步行街人流下滑已成為不爭的事實。在消費習慣變化的背景下,太平鳥逆勢在步行街商圈開設大店,很難獲得持續的客流支撐。大店的高固定成本需要穩定且持續的客流來分攤,而當下零售環境恰恰難以提供這一保障。

李先生認為,對太平鳥而言,開設千平大店的商業邏輯最終仍需迴歸招商。他稱,太平鳥對旗艦店的投入實質上是一種“廣告費”,目的是通過展示品牌形象來吸引經銷商投資開店。

然而,實際數據表明太平鳥的經銷商正在不斷退場。

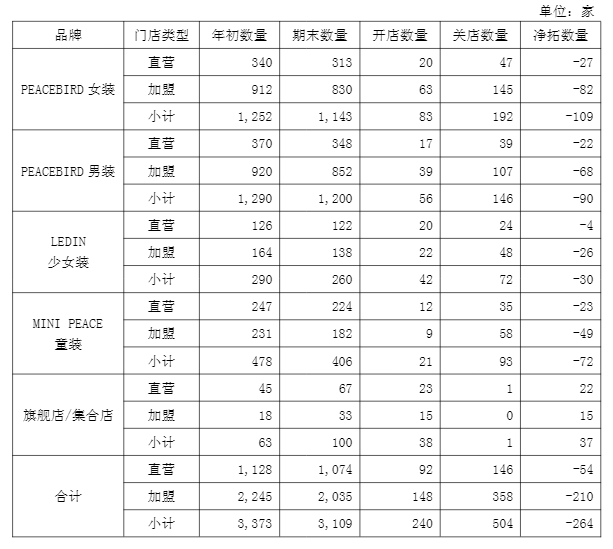

截至第三季度,太平鳥共關閉了146家直營門店、358家加盟門店,新開直營門店92家、加盟店148家。加盟店的開業速度遠遠不及關門的速度,從2021年至2025年三季度,太平鳥門店總數淨減少超過2100家,其中加盟店是關店主力。

這一矛盾現象揭示了大店策略的失效:如果大店不能有效提升招商能力,反而因高成本成為負擔,那麼“通過大店吸引投資”的商業模式就難以持續。當經銷商不斷退場,大店的“廣告費”投入就無法通過招商賺回來,形成惡性循環。

天風證券分析師孫海洋指出,太平鳥直營店鋪租金、員工薪酬等固定性費用較高,加之零售業績表現不佳,導致公司利潤出現較大下降。

可以預見,在未來一段時間裏,持續投資一二線城市核心商圈的太平鳥仍舊會面臨這些問題。

品牌升級也需要時機

太平鳥的品牌升級戰略同樣面臨嚴峻挑戰。

公司試圖從“快時尚”轉向“品質時尚”,將目標客羣定位為25-35歲的“上升中產”,但這一轉型反而讓太平鳥陷入了典型的“夾心層”困境。

在高端市場,太平鳥缺乏足夠的品牌積澱和美學體系來支撐其溢價能力,儘管它曾嘗試推出更高價位的產品系列,但市場反響平平。在大眾市場,太平鳥又難以與高性價比品牌競爭,其產品價格已遠離大眾市場區間,失去了規模優勢。

這種“高不成低不就”的尷尬定位,使得太平鳥在兩大市場都難以建立穩固的競爭優勢。

太平鳥的品牌升級戰略已在實際財務數據上表現出明顯壓力。截至2025年三季度末,公司存貨餘額高達17.64億元,雖較年初僅微增1.65%,但佔總資產比例超過23%,處於歷史較高水平。

儘管太平鳥試圖通過提升產品單價來維持品牌形象,但市場接受度有限。2025年前三季度,公司計提各類減值準備共計的1.15億元,存貨跌幅是主要部分。

營收下滑與庫存高企的雙重壓力進一步傳導至現金流,前三季度,太平鳥經營活動產生的現金流量淨額為-7446.84萬元。

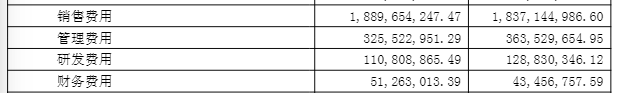

在品牌升級的過程中,太平鳥又必然要提升在銷售費用上的支出。2025年前三季度,公司銷售費用高達18.9億元,甚至超過營業成本。

這種“高投入、低產出”的狀況,不僅反映出品牌升級策略的效率低下,還引發了品牌升級策略的合理性的質疑。

據和訊網數據,2025年1-8月我國服裝鞋帽、針紡織品零售額同比增長2.9%,呈現温和復甦態勢。這一市場大背景的背後是消費者正在迴歸理性,連奢侈品牌Burberry和菲拉格慕都要通過降價來換業績,太平鳥選擇向上突破與整體市場趨勢存在偏差。

李先生向觀察者網表示,在目前的市場環境下,品牌升級並非良策,“太平鳥升級為高端品牌難度極大。”

今年8月,有消息傳出太平鳥收購國際知名華裔設計師品牌Jason Wu在亞洲部分市場的運營權,這一舉措被市場解讀為太平鳥試圖通過收購快速獲取高端品牌運營能力。

Jason Wu的產品線定位中高端女裝成衣,目標消費者為25-40歲、擁有時尚嗅覺及經濟基礎的女性。自2018年Jason Wu到深圳萬象城開出中國首店以來,品牌門店擴張相對緩慢,主要集中在一線或新一線城市的核心高端商場。

收購成熟高端品牌確實是服裝企業常用的升級路徑。在業內認為太平鳥或將通過收購Jason Wu探索高端女裝業務線時,這一收購很快陷入“羅生門”。Jason Wu官方聲明稱,“品牌與太平鳥集團無任何股權或業務收購的接洽或協議”。

實際上,Jason Wu的背後早已有另一傳統服飾巨頭森馬的身影。據企查查數據顯示,Jason Wu在中國市場的運營公司為傑森吳(上海)服飾有限公司,股東是浙江森馬服飾股份有限公司和JWU LLC(Jason Wu美國公司),二者分別持股75%和25%。傑森吳的董事長由森馬董事長邱堅強擔任。

太平鳥的困境折射出中國服裝品牌的普遍挑戰。截至10月末,公司市值較巔峯時期蒸發約70%,實控人張江平已跌出胡潤百富榜前500名。

服裝行業的競爭已從粗放擴張進入精細化運營時代。戰略的清晰定位與資源匹配,遠比追逐表面創新更為重要。太平鳥若想突破當前困境,可能需要重新審視大店與品牌升級之間的內在矛盾,尋找更加協同的戰略路徑。