港幣有危機?機構:壓力來自與內地融合不足

本文轉載自公眾號“實話世經”(ID:shihuashijing),原標題為“港幣無畏更無懼”,文/程實 錢智俊

2018年4月12日,鑑於港幣跌至近33年來最低點,匯率觸及7.85的弱方兑換保證,香港金管局買入本幣進行干預,為十三年來之首例。

4月16日,因再度觸及7.85的弱方兑換保證,香港金管局又在市場買入35.87億港元(約合26.31億元人民幣)。

雖然目前港幣匯率依然疲弱,但是工銀國際程實團隊認為,港幣的穩定性基礎並未動搖,短期無畏,長期無懼。

聚焦短期,順應全球貨幣政策提速轉向的大趨勢,港府需要以匯率為中介,進行被動縮表。因此,港幣的階段性轉弱實為香港利率環境正常化、香港經濟融入全球普遍復甦的必然前奏,而利率環境正常化的順勢啓動,將有助於鞏固香港市場的穩定繁榮。

放眼長期,聯繫匯率制度的壓力並非源於香港經濟與內地經濟的融合過快,而恰恰源於融合不足、聯動滯後,未來兩者的加速融合將支撐聯繫匯率制度保持穩健並不斷優化。

有鑑於此,當前低迷的港幣匯率並非貨幣危機的信號,非理性的“貶值心魔”才是真正的風險隱患。

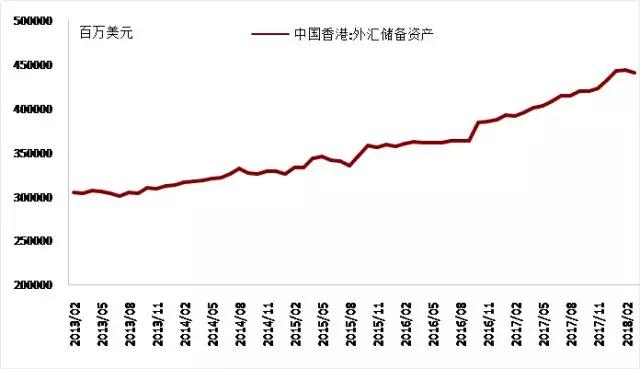

程實團隊認為,立足於充裕的外匯儲備以及豐富的危機處置經驗,香港貨幣當局有能力穩定港幣匯率預期,穩步完成利率環境正常化進程。

短期無畏,港幣轉弱是港府縮表的必要環節

與全球各主要經濟體不同,受制於聯繫匯率制度,香港貨幣當局並不具備貨幣政策獨立性。因此,在貨幣供給端,無論擴張或是收縮資產負債表,香港貨幣當局都只能採用被動方式進行。

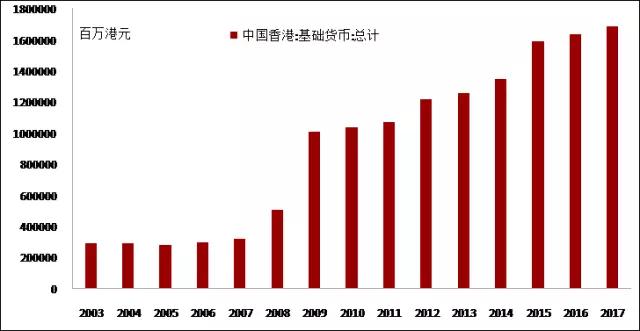

回顧危機十年(2008-2017年),三大因素迫使港府進行了大規模擴表。

第一,本輪金融危機期間,全球貨幣政策長期處於超寬鬆狀態,大量過剩流動性進入香港市場並深度沉澱。

第二,2017年,香港股市和樓市行情高漲,港股漲幅更是冠絕全球,進一步吸引了外部資金的流入。

第三,2017年以來,中國經濟超預期反彈,疊加人民幣匯率超預期穩定,強化了全球投資者對港股的青睞。

由此,香港市場的貨幣供給嚴重過剩,是造成2017年以來港幣利率持續低迷的主要原因。

2008-2017年香港貨幣供給大幅躍升(資料來源:Wind)

2018年年初以來,隨着全球經濟普遍復甦,主要經濟體的貨幣政策加速轉向,港府也由被動擴錶轉入被動縮表。

美國等經濟體能夠通過價格工具和數量工具直接調節市場流動性和央行資產負債表。

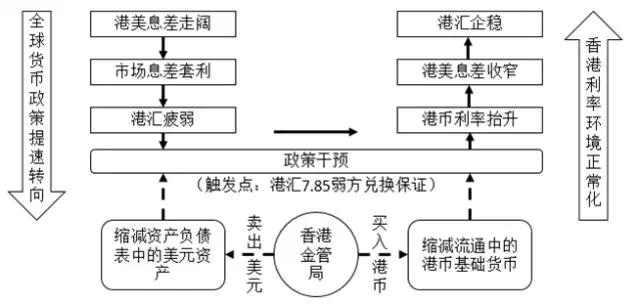

而香港貨幣當局的政策利率(貼現窗基本利率)無力引導HIBOR利率上行,因此港府的被動縮表需要以匯率為中介,分兩個步驟進行。

步驟一,在港幣匯率觸及7.85的弱方兑換保證之前,港美利差的走闊催生息差套利行為,由市場自行降低港幣流動性,並引致港幣匯率的下降。

步驟二,一旦港幣匯率觸及7.85的弱方兑換保證,則表明市場“無形之手”難以消化危機十年所積累的過剩流動性。

至此,港府以美元購入港幣,一方面縮減資產負債表中的美元資產規模,一方面則壓縮流通中的基礎貨幣。受此影響,貨幣供給由過剩轉向平衡,港幣利率上行、息差套利趨弱,港幣匯率隨之企穩。

有鑑於此,近期港幣匯率和利率的“雙低迷”現象,並非貨幣危機的信號。恰恰相反,這既是港府被動縮表的必要環節,更是香港利率環境正常化、香港經濟融入全球普遍復甦的必然前奏。

通過啓動利率環境正常化,香港貨幣當局將漸次消解貨幣過剩與貨幣幻覺,抑制市場冒險行為,從而為香港市場的長期繁榮夯實基礎。

港幣轉弱是港府縮表的必要環節

長期無懼,區域聯動是港幣穩定的堅實底氣

值得注意的是,隨着本輪港幣的轉弱,已實施33年之久的香港聯繫匯率制度引發市場憂思。

部分觀點指出,本輪金融危機以來,美元國際地位不弱反強,而香港經濟則持續融入中國經濟全局之中,兩大趨勢產生根本性衝突,導致位於矛盾中心的聯繫匯率制度搖搖欲墜。

與之相反,程實團隊認為,聯繫匯率制度的當前壓力並非源於香港經濟與內地經濟的融合過快,而恰恰源於融合不足、聯動滯後,未來兩者的加速融合將支撐聯繫匯率制度保持穩健並不斷優化。

着眼貨幣需求端,本輪金融危機以來,港幣被動形成了需求結構單一化的歷史遺患。

危機十年之中,全球投資重心在於貨幣幻覺而非實體經濟,與之同步,香港房地產市場亦成為港幣融資需求的核心支柱。

近年來,隨着全球經濟步入真實普遍復甦,貨幣幻覺破碎,全球投資重心轉向實體經濟。受此影響,香港房地產市場的調控政策亦持續收緊。

由此,房市的港幣融資需求“舊力已衰”,而實體經濟發展的融資需求“新力未強”,新舊轉換間的貨幣需求疲弱加劇了上文所述的貨幣供給過剩問題,從而進一步拉低了港幣利率和匯率。

但是,這一階段性問題並非不可治癒,加強區域聯動正是一劑良藥,將從兩個方面實現港幣需求結構的多元化。

其一,從經濟結構來看,通過對接**“一帶一路”和粵港澳大灣區**建設,香港多元經濟有望迎來新的發展機遇,特別是基礎設施建設和創新科技發展有望實現較快增長,從而形成強勁而持續的港幣融資需求。

其二,從金融市場來看,中國新經濟發展在全球具有比較優勢,與之聯動,內地獨角獸企業有望陸續進入港股上市,不斷創造出能夠分享中國經濟結構性投資機遇的港幣資產,有力提振港幣需求。

圍繞上述兩個方面,目前香港政府和港交所均已在強化政策佈局、加速措施落地。由此展望未來,聯繫匯率制度的演進將經歷兩個階段。

第一階段,聯繫匯率制度仍將保持穩定,平穩完成本輪利率環境正常化,並在區域聯動的支持下,實現新的港幣供求平衡。

第二階段,得益於區域聯動的進一步深化,並伴隨着人民幣國際化和“一帶一路”的推進,港幣匯率制度將從單一盯住美元的模式,逐步升級為“雙核模式”(盯住美元+人民幣)或“多元模式”(盯住一籃子貨幣)。

因此,雖然長遠來看,聯繫匯率制度將順應內在需求而演進,但是現階段的外部衝擊不會壓垮聯繫匯率制度。

長期的、內生的演進不應與當前的、外部的衝擊相混淆,更不應通過這種混淆助長市場恐慌。

危險源自恐懼,恐懼止於理性

根據以上分析,港幣短期無畏,階段性轉弱只是利率環境正常化的必要前奏;長期無懼,區域聯動將支持聯繫匯率制度的穩步演進。不過,當前港匯振盪之際,市場非理性預期所導致的潛在風險仍值得重視。

程實團隊認為:第一,危險源自恐懼。“唯一值得恐懼的是恐懼本身”。如果市場誤讀港幣匯率走低的積極信號,混淆聯繫匯率制度的長期演進和現階段穩定性,可能會形成非理性的港幣貶值共識。

如此,原本由息差套利驅動的、温和的資金流動,會演變為由恐慌情緒驅動的大規模資金逃離,進而衝擊香港金融體系穩定。因此,貶值心魔才是真正的風險隱患。

第二,恐懼止於理性。根據2016-2017年人民幣阻擊“貶值心魔”的經驗,疏堵並舉的預期管理措施能夠有效擊破貶值心魔、修復市場理性。

當前,立足於逾4千億美元的外匯儲備,以及1998年、2008年兩次危機處置經驗,香港貨幣當局有能力穩定港幣匯率預期,穩步完成利率環境正常化進程。

(作者介紹:程實系工銀國際首席經濟學家、董事總經理、研究部主管;錢智俊系工銀國際高級經濟學家。本文僅代表作者觀點。)