澳大利亞億萬富翁安德魯·福雷斯特的氫能部門加速擴張計劃 - 彭博社

Swati Pandey, Ben Westcott

安德魯·福雷斯特攝影師:Jason Alden/Bloomberg億萬富翁安德魯·福雷斯特的Fortescue Metals Group Ltd.的清潔能源部門將增加在製造設施方面的投資,因為綠色氫需求前景強勁。

安德魯·福雷斯特攝影師:Jason Alden/Bloomberg億萬富翁安德魯·福雷斯特的Fortescue Metals Group Ltd.的清潔能源部門將增加在製造設施方面的投資,因為綠色氫需求前景強勁。

根據馬克·哈欽森,Fortescue Future Industries首席執行官的説法,澳大利亞正在建設的一座用於製造電解器(用於製造氫氣的設備)的工廠已經不足以跟上對零排放燃料供應興趣的加速增長。

儘管遭到共和黨的猛烈抨擊,回報率低迷,美國客户對其興趣減弱,但黑石集團在ESG投資領域悄悄擴大了其主導地位。

這家全球最大的資產管理公司在過去兩年的每個季度都實現了淨ESG資金流入,這段時期被認為是環境、社會和治理投資兩十年曆史中最艱難的時期之一。

根據晨星直接提供的數據,從2022年初到去年年底,黑石集團的ESG相關資產管理規模增長了53%。而在同一時期,更廣泛的ESG基金市場僅增長了約8%。這家資產管理公司現在管理着約3200億美元的ESG基金,超過了歐洲、美國或全球任何其他投資公司。

閲讀更多: 為什麼德克薩斯州因其ESG政策而禁止銀行:QuickTake

根據晨星自己對可持續性指標的評估,這些數字不包括貨幣市場、饋線和基金的基金,BlackRock拒絕對這些數字發表評論。據該公司稱,BlackRock通過其可持續投資平台管理超過8000億美元,並在投資過程中整合其認為具有財務重要性的ESG數據。

“在過去五年中,BlackRock一直是ESG基金流入的最大貢獻者,包括過去幾年,”晨星全球可持續性研究總監Hortense Bioy説。而且“儘管在美國存在ESG的強烈反對。”

這種反對越來越激烈,因為共和黨試圖將ESG描述為喚醒、反資本主義甚至反美國主義。BlackRock經常發現自己成為ESG相關憤怒的對象,促使首席執行官拉里·芬克宣稱這個標籤太“被武器化”以至於無法使用。在此之前,他曾警告稱圍繞ESG的辯論已經變得“醜陋”和“個人化”。

拉里·芬克來源:彭博社“我們可以預期在美國的ESG反對聲將持續到選舉結束,”Bioy説。“也許還會繼續下去,這取決於選舉結果。”

拉里·芬克來源:彭博社“我們可以預期在美國的ESG反對聲將持續到選舉結束,”Bioy説。“也許還會繼續下去,這取決於選舉結果。”

閲讀更多: 特朗普的候選人身份如何考驗美國憲法:QuickTake

金融行業內也有一些知名人士對ESG提出了批評。億萬富翁投資者比爾·阿克曼在一篇最近的帖子中指責“ESG運動”造成了“巨大的傷害”。他指出“對核能和碳基能源以及我們的國防公司進行脱資”是阿克曼認為損害了美國能源獨立性、削弱了國防能力甚至通過將生產轉移到其他市場損害了環境的例子。

為ESG的支持者增加複雜性的是,自疫情結束以來占主導地位的宏觀經濟力量,包括高利率,已經對許多傳統填充ESG投資組合的綠色股票構成了毒藥。去年,S&P全球清潔能源指數下跌了20%,而標普500指數上漲了26%,包括再投資的股息。

但ESG不僅僅是風能和太陽能。根據晨星公司的數據,去年資產增長最快的三隻BlackRock基金(代碼: ACSEUX3@LN、EEDS@LN 和 ACWEIXG@LN)的兩大持股分別是微軟公司和蘋果公司。

在美國,晨星公司在九月份估計最受歡迎的ESG策略是被稱為氣候過渡的策略,旨在將資金投入使不那麼綠色的資產變得更綠色。吸引最大流入資金的氣候過渡基金是BlackRock的iShares氣候意識和過渡MSCI美國ETF(USCL@US),其前三大持股是英偉達、亞馬遜和微軟。

ESG基金市場在2023年最後三個月遭受了沉重打擊,首次出現淨客户資金流出。這次撤退主要由美國領導,歐洲的資金流入量不足以抵消。

全球基金市場上個季度失去了25億美元的ESG客户資金,根據晨星公司的數據,BlackRock淨流入47億美元,主要來自其歐洲業務和指數跟蹤策略。BlackRock的被 passively ESG 策略吸引了56億美元的新資金流入,遠遠超過了主動策略淨流出的大約9億美元,晨星公司表示。

在全球範圍內,指數跟蹤投資開始取代主動管理。即使在歐洲這個迄今為止最大的ESG投資市場,這一趨勢也很明顯。根據晨星公司的數據,上個季度 passively ESG 基金吸引了213億美元,而主動管理ESG基金的客户幾乎撤回了180億美元。

閲讀更多: 瑞士銀行、BlackRock的EMEA資產增長顯示ESG ETF備受青睞

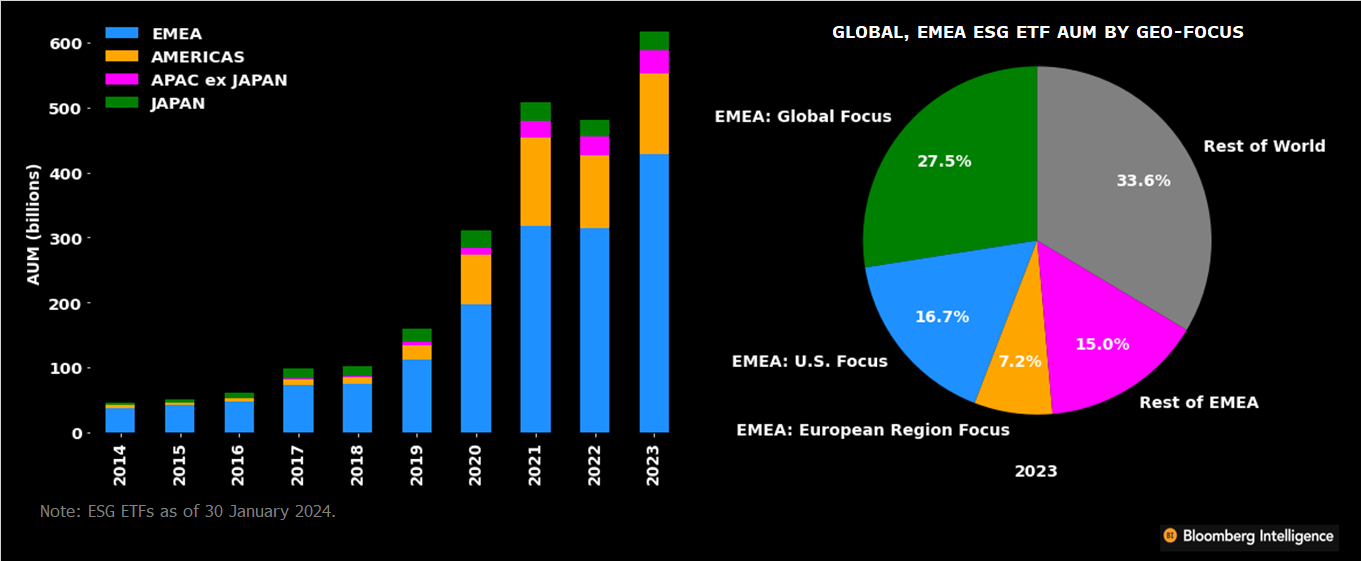

ESG ETF資產管理規模的增長

來源:彭博智庫

來源:彭博智庫

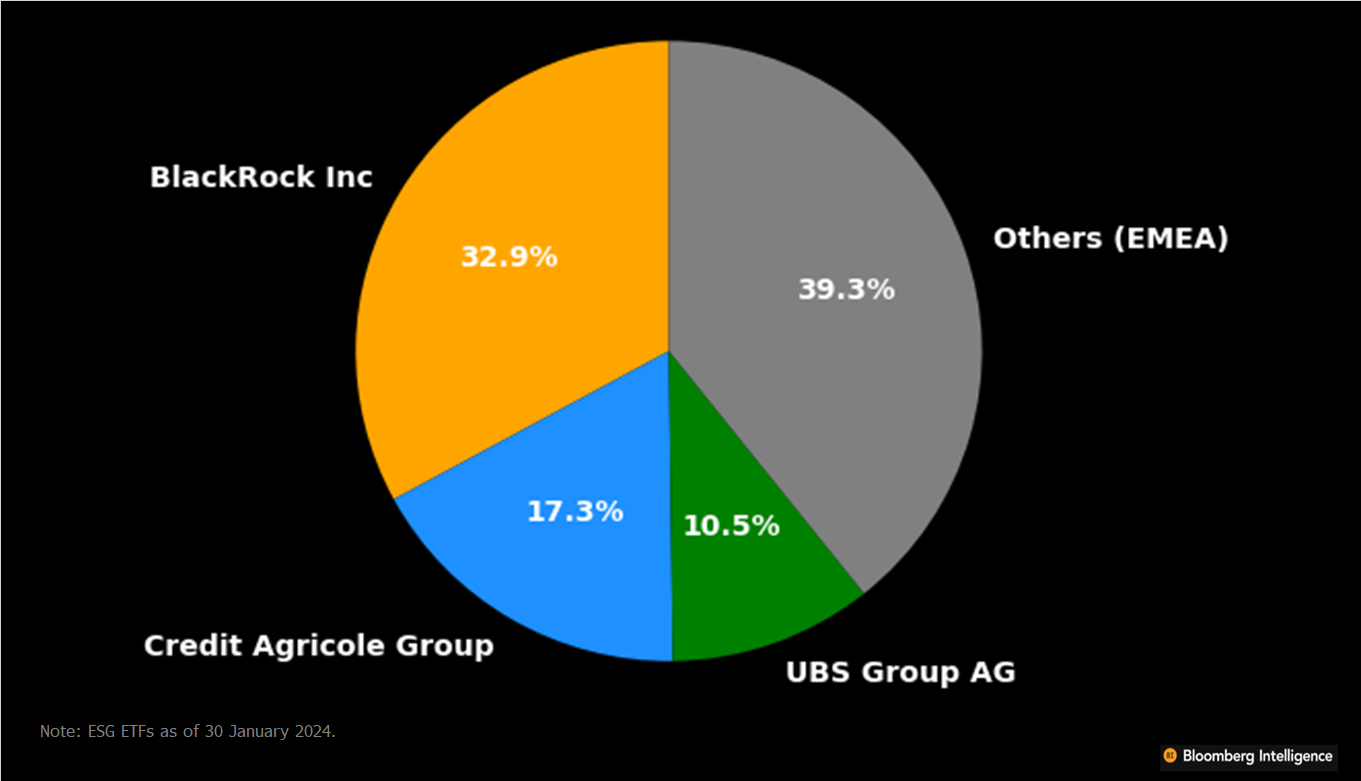

BlackRock在市場中的份額

來源:彭博智庫發展尤為引人注目,因為ESG一直被認為特別適合主動管理,因為需要額外的分析層來篩選諸如氣候和生物多樣性風險之類的事項。

來源:彭博智庫發展尤為引人注目,因為ESG一直被認為特別適合主動管理,因為需要額外的分析層來篩選諸如氣候和生物多樣性風險之類的事項。

Bioy表示,最新的資金流動數據顯示了“令人失望的現實”,即推動主動ESG策略的管理人“未能”向客户證明他們應該受到信任,儘管他們處於“一個更容易證明自己價值的市場角落”。

Hortense Bioy目前,主動ESG策略在歐洲和美國仍然超過被動策略。但最新的資金流動數據表明這種動態可能會發生變化。晨星公司指出,目前黑石集團85%的ESG基金產品採用被動策略。與此同時,Bioy指出,黑石在ESG領域的增長與其支持的ESG提案數量的下降同時發生。

Hortense Bioy目前,主動ESG策略在歐洲和美國仍然超過被動策略。但最新的資金流動數據表明這種動態可能會發生變化。晨星公司指出,目前黑石集團85%的ESG基金產品採用被動策略。與此同時,Bioy指出,黑石在ESG領域的增長與其支持的ESG提案數量的下降同時發生。

在歐洲,競爭對手開始留意。 Amundi SA,歐洲最大的投資管理公司,全球ESG領域排名第三,計劃在2025年將其40%的跟蹤指數ETF產品轉變為ESG產品。去年年底,這一比例為33%。

最終,根據晨星公司的説法,主動ESG管理人產生的“令人失望”的結果“迫使投資者轉向被動、低成本”的策略。