華爾街銀行可能會根據聯邦儲備委員會減少的降息次數重新制定關鍵利潤指引 - 彭博社

Katherine Doherty, Bre Bradham

就在幾個月前,華爾街最大的銀行輪流發出警告,稱他們最大收入來源的記錄增長即將結束。現在,一些銀行預計將調高他們對貸款利潤的預測。

市場預測利率降低的次數將少於之前預期,分析師們預計一些較大的銀行將在週五開始發佈財報時提高他們2024年的淨利息收入指導 — 即銀行在資產上賺取的利息與他們支付的債務之間的差額。

摩根大通公司引起了最多的猜測,人們在猜測它是否會提高其NII指導 — 分析師認為,鑑於當前對利率走勢的預期,90億美元的指導是保守的。富國銀行也引發了關於是否會調整其展望的辯論。

“人們將關注的前三件事將是摩根大通的NII指導,摩根大通的NII指導和摩根大通的NII指導,” Piper Sandler & Co.的分析師R. Scott Siefers在一次採訪中説道。“這是一個非常保守的指導:問題實際上是摩根大通會提高多少。”

銀行的NII指導設定了低調的展望

來源:彭博社,摩根士丹利分析師筆記

在美聯儲快速加息之後,包括摩根大通、美國銀行、花旗集團和富國銀行在內的銀行的收入有所增加,去年他們共同獲得了2500億美元的淨利息收入。在一月份 — 當時市場預計將有多達六次降息 — 他們都預測這一指標會下滑。

一些大型、資產敏感的銀行可能會提高他們的指引,摩根士丹利的貝齊·格雷塞克表示,而瑞銀證券的埃裏卡·納賈裏安則提到投資者對這些舉措持樂觀態度。

閲讀更多: 銀行表示2023年是利息收入的峯值後達到2500億美元

儘管對於大型銀行來説是一大利好,但較高的利率導致許多地區性銀行遭受了很大的痛苦 —— 一些甚至在投資美國國債後崩潰,因為隨着利率上升,這些國債價值下跌。銀行還不得不開始將利率傳導給存款人,否則就面臨失去客户轉向收益更高的選擇的風險 —— 這種壓力對地區性銀行的影響更大。

“在最基本的層面上,通用銀行更適合長期較高的利率,而地區性銀行更適合利率下調,其中還有一些細微差別,” 謝弗斯説。

迄今為止,美國最大銀行的股票表現一直超過了更廣泛的市場。本週五報告的三家銀行以及美國銀行,在這段時間內的漲幅都超過了標普500指數的漲幅。

利率不確定性

無論分析師的預期如何,銀行老闆們可能在利率前景仍不明朗的情況下不願在第一季度提高他們的展望。摩根大通也可能選擇推遲修訂其展望,直到其 投資者日,即在五月晚些時候。

美國經濟在強勁的消費支出和強勁的勞動力市場的推動下,擺脱了衰退的擔憂,剛剛發佈了近一年來最大的美國就業增長,這增加了聯邦官員進一步延遲降息的可能性,並考慮今年減少的幅度比預期的要少。

“有一個負面的説法認為利率上升對銀行業不利,因為擔心可能出現硬着陸,”美國銀行全球研究的Ebrahim Poonawala在一次採訪中説道。“但被忽視的是,利率上升是因為經濟強勁。這一季度將打破一些負面情緒。”

週一,摩根大通首席執行官傑米·戴蒙發出警告稱,由於通脹壓力,美國利率可能會達到8%或更高。他還對市場對軟着陸的預期表示懷疑,他表示軟着陸的可能性遠低於目前的70%至80%。

目前,分析師預計美國四大銀行的淨利息收入在第一季度將略微增長1%。這在很大程度上是由摩根大通去年同期預計增長近12%所推動的。

預計淨利息收入將略微增長

分析師預測,由於摩根大通的提振,2024年第一季度NII將會增加。

來源:彭博MODL

交易反彈

隨着投資者和公司對未來走勢更加放心,預期降息也推動了交易的回升,資本市場活動也有望增長。

根士丹利的格雷塞克在一份備忘錄中表示:“大多數關鍵的併購指標都呈現綠色,過去兩個季度併購公告有所增加。我們預計交易公告將加速,完成交易將持續到2024年。”

儘管首次公開募股市場比2021年的高峯節奏慢,但正在回暖。高盛集團於二月份表示,首次公開募股活動將繼續改善。

根據分析師的估計,最大銀行的投資銀行業務在今年前三個月可能增長10%至15%。美國銀行的投資銀行部門有望在第一季度實現15%的收入增長,首席財務官阿拉斯泰爾·博思威克在三月份表示。

儘管出現了這些令人鼓舞的跡象,挑戰性的監管環境、即將到來的美國大選以及持續存在的地緣政治不確定性仍然是需要謹慎對待的原因,KBW的克里斯托弗·麥格拉蒂表示。

貸款,信貸

由於利率和通貨膨脹在第一季度保持較高水平,分析師表示,貸款可能仍將保持低迷。信用卡餘額已經有所上升,因為消費者賬户中的積蓄逐漸消失。

與此同時,根據瑞銀的納賈裏安(Najarian)表示,美國可能減少降息的潛力和總統大選“削弱了下半年貸款增長重新加速”的論點。

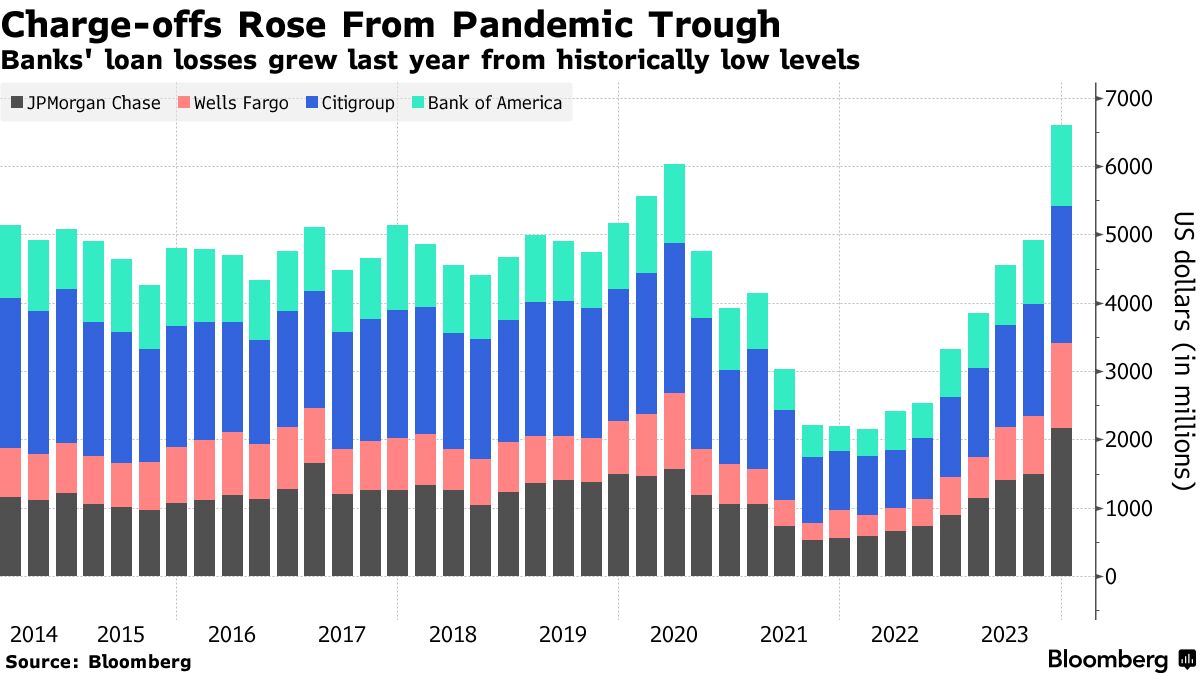

儘管如此,美國四大銀行中每家的淨核銷將保持在第四季度水平的大致穩定。

“我們實際上並沒有看到我們本以為會看到的惡化情況,”派普·桑德勒(Piper Sandler)的西費爾斯(Siefers)説道。“現在,如果美聯儲長期保持在這個水平,那麼在某個時候一切都將不確定,我們很可能會看到更明顯的惡化。但目前我認為銀行普遍將事態描述為正常化。”

“我們實際上並沒有看到我們本以為會看到的惡化情況,”派普·桑德勒(Piper Sandler)的西費爾斯(Siefers)説道。“現在,如果美聯儲長期保持在這個水平,那麼在某個時候一切都將不確定,我們很可能會看到更明顯的惡化。但目前我認為銀行普遍將事態描述為正常化。”