中國央行在資金緊張之際注入短期資金——彭博社

bloomberg

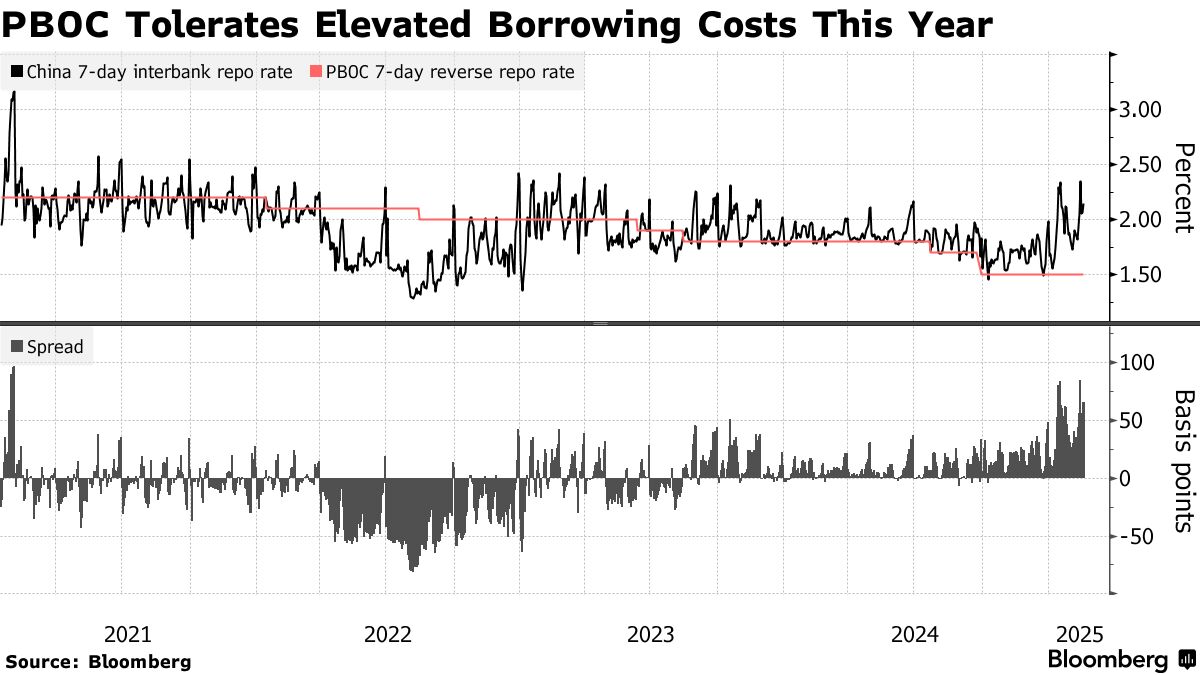

中國加大流動性投放力度卻未能緩解貨幣市場的資金緊張,借貸成本持續高企。

根據彭博計算,中國人民銀行週五通過公開市場操作淨投放840億元人民幣(116億美元)短期資金。這是2月以來單日最大規模淨注入,而本月多數交易日央行都在回籠流動性。

操作後貨幣市場利率幾無變動,凸顯流動性緊張程度。7天期回購利率上升14個基點至2.2%,隔夜回購利率則徘徊在本週稍早觸及的八個月高位附近。多數期限國債收益率小幅上行。

面對經濟逆風,為支撐人民幣匯率,央行今年一直容忍回購利率飆升並保持流動性偏緊。但這使得債券市場承壓,10年期基準收益率升至12月以來最高水平。投資者將資金轉向股市搭乘科技股上漲順風車,也是債市遭拋售的原因之一。

“鑑於近期銀行間利率上行顯示流動性相對趨緊,轉為淨投放是合理的,”ING銀行大中華區首席經濟學家宋林表示。但他補充稱,由於逆回購是7天期操作,對市場影響應較為有限。

中國一年期國債收益率在央行操作後抹去早盤跌幅,基本持平。10年期收益率上漲2個基點至1.74%,本月累計漲幅約10個基點。

中國一年期國債收益率在央行操作後抹去早盤跌幅,基本持平。10年期收益率上漲2個基點至1.74%,本月累計漲幅約10個基點。

30年期國債期貨本週迄今下跌1.9%,或將創下去年9月下旬以來最差單週表現。

據要求匿名的交易員透露,央行注資後境內流動性狀況依然緊張。部分金融機構的隔夜資金利率最高觸及2.5%。

中國債市今年出現情緒急劇逆轉,此前將收益率壓至歷史低點的狂熱需求已轉為拋售。在中美貿易戰重燃背景下央行優先維穩人民幣,市場對進一步寬鬆的預期已降温。

但借貸成本上升也令央行擔憂,因其希望維持企業融資成本低位。交易員密切關注央行對當前局面的容忍時長,因疲弱經濟本應需要更寬鬆貨幣政策。

央行在本月稍早的季度貨幣政策報告中暗示將採取靈活策略,稱將"擇機根據國內外經濟金融形勢調整優化政策力度與節奏"。