可再生能源:布魯克菲爾德(BAM)看到“巨大的”機遇 - 彭博社

Saijel Kishan, Alastair Marsh

2月1日,加利福尼亞州長灘市暴風雨期間一輛部分被淹沒的汽車。攝影師:大衞·斯沃森/法新社/蓋蒂圖片社鑑於全球對急需減碳的緊迫性達成共識,投資者面臨着將資金投入可再生能源資產的歷史性機遇,布魯克菲爾德資產管理公司表示。

2月1日,加利福尼亞州長灘市暴風雨期間一輛部分被淹沒的汽車。攝影師:大衞·斯沃森/法新社/蓋蒂圖片社鑑於全球對急需減碳的緊迫性達成共識,投資者面臨着將資金投入可再生能源資產的歷史性機遇,布魯克菲爾德資產管理公司表示。

“市場機遇確實巨大,”康納·特斯基,布魯克菲爾德可再生能源業務首席執行官兼過渡投資聯席負責人在週四的彭博可持續商業峯會上表示。

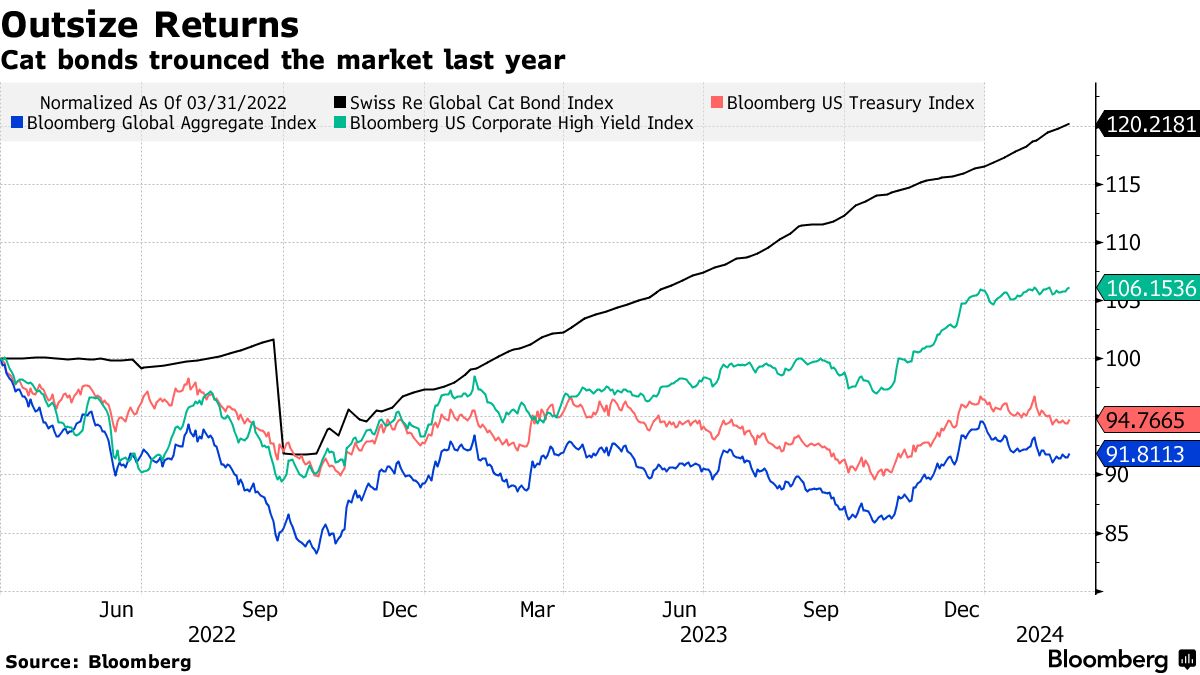

隨着2023年最佳對沖基金策略成為主流投資者的磁石,其依賴的風險模型變得更加難以突破。

所討論的策略與保險聯繫的證券相關,主要由災難債券(通常被稱為貓債)主導。在2023年,沒有其他資產類別為對沖基金提供了表現更好的賭注,包括Fermat Capital Management和Tenax Capital等公司實現了有史以來最大的回報。

貓債券已經存在了25年以上,被保險業用來保護自己免受無法承擔的巨大損失。這種風險轉移到投資者身上,如果預先定義的災難發生,他們將損失金錢,如果沒有發生,他們將獲得潛在的巨大回報。

收聽 • 15分鐘52秒

收聽 • 15分鐘52秒

Bloomberg Daybreak Europe: 對沖基金策略警告 (播客)

但計算災難風險比以往更加複雜。這是因為財產在容易遭受越來越頻繁的風暴、火災和洪水的地區集中增加。單獨看,每個事件的強度都不如一次重大地震或颶風。然而,總體來看,這些損失可能更大,這對現在越來越多的投資者增加風險敞口到貓債券中有重大影響。

傳統上,貓債券被用來保護保險公司免受一代人一次的自然災害所帶來的損失。但去年,這些主要災害,如它們所知的那樣,佔全球損失的僅14%,根據經紀商Aon Plc的數據。與此同時,一個被稱為次要災害的類別“在21世紀的累計成本方面遠遠超過了它們。”

這些次生災害——主要是破壞性雷暴形式——並未被設計用於衡量災難債券風險的模型持續捕捉,據監測發展情況的基金經理稱。

“我們發現一些模型實際上沒有充分定價這些災害,” Twelve Capital的投資管理主管Etienne Schwartz説道,該公司持有37億美元的災難債券。事實上,他表示“紙面上的預期損失遠低於我們實際認為的。”

如今,大約40%的災難債券用於累積損失,這些損失在一年內累積,這是投資者最有可能感受到次生災害後果的地方。根據Artemis,其餘市場與源自一次性災難(如重大颶風)的損失相關。

2022年,一架飛機在加利福尼亞Hemet附近的山火中投放阻燃劑。攝影師:Patrick T. Fallon/AFP/Getty Images全球範圍內,第三季度末,保險聯繫證券市場總額達到約1000億美元,Aon估計。僅災難債券發行量在2023年達到創紀錄的160億美元以上,包括非財產和私人交易,使證券市場總額達到450億美元,根據Artemis。

2022年,一架飛機在加利福尼亞Hemet附近的山火中投放阻燃劑。攝影師:Patrick T. Fallon/AFP/Getty Images全球範圍內,第三季度末,保險聯繫證券市場總額達到約1000億美元,Aon估計。僅災難債券發行量在2023年達到創紀錄的160億美元以上,包括非財產和私人交易,使證券市場總額達到450億美元,根據Artemis。

在去年交付了大約20%的回報之後,貓債券現在吸引了許多本來會避開這種高風險賭注的投資者。

“大多數錯過了2023年的客户,現在想要參與2024年,”Schwartz説。

2023年投資回報

保險聯繫證券是表現最佳的對沖基金子策略

來源:Preqin,瑞士再保險

注:所有對沖基金和ILS回報均為基於2023年9月數據的年化數據

與此同時,市場上已經有一段時間的投資者變得更加審慎,遠離那些暴露於次生危險的債券,這是曼AHL的合夥人兼投資組合經理Andre Rzym説的,曼AHL是曼集團的一個單位,是全球最大的上市對沖基金管理公司。

“在過去幾年裏,市場向更多的每次事件交易漂移,”即風險配置與單一災難事件相關的交易,Rzym説。而這“正是因為對次生危險的擔憂,”他説。

Elementum Advisors,在貓債券上投資了約20億美元,也在避免暴露於中等自然災害的債券。

“我們認為向我們的投資組合添加次生危險並沒有太多好處,”芝加哥Elementum的聯合創始人兼高級投資組合經理John DeCaro説。“有很多更多的變量和隨機因素。”

阿爾忒彌斯估計,目前聚合損失債券的佔比已從2021年中期的50%以上下降至40%。

| 閲讀有關貓債券的更多信息: |

|---|

| 對沖基金的鉅額收益引發貓債券需求螺旋上升 對沖基金費馬特年度最佳,貓債券投注飆升 “災難”債券市場將迎來發行量大幅增長 一種債券市場正在以鉅額回報抵禦全球拋售 |

與此同時,次生災害在氣候科學中變得越來越重要。劍橋大學可持續領導力研究所發佈的一份論文指出,“次生災害損失的上升是氣候變化引起的破壞性經濟影響的警示信號。”

卡倫·克拉克,在自然災害建模領域有三十多年經驗,表示她目前的重點很大程度上是致力於完善對洪水、野火和嚴重對流風暴等次生災害的模型。

克拉克表示:“氣候變化對尾部——即百年一遇事件——的影響遠不及對十年一遇、二十年一遇和三十年一遇損失的增加。”

同時,更多的基礎設施和住宅位於中型災害的路徑之中,增加了潛在的損失可能性,保羅·舒爾茨,Aon證券首席執行官,Aon的一個單位表示。

保險聯繫證券市場“需要能夠討論次生危險,並在應對這些事件帶來的不斷增加的風險方面發言”,他在一次採訪中説。

他説:“投資者並沒有對次生危險關上大門。” 但他們“正在挑戰市場創造更好的風險分析”以匹配正在發生的發展。

瑞士再保險公司表示,2018年至2022年間,嚴重對流風暴造成的次生危險導致的保險損失達到1330億美元,比前五年增長了90%。 該保險公司早在2019年就試圖引起人們對這種危險的關注,發表了一篇名為“次生危險——並非次要”的論文。

雷暴損失

全球嚴重對流風暴損失5年期間2013-2022

來源:瑞士再保險研究所

調整為2023年美元

點擊此處查看瑞士再保險公司有關更多氣候變化相關分析。

對於此類天氣事件建模的挑戰之一是缺乏歷史數據。 與建立在一個半世紀數據和日益複雜算法基礎上的佛羅里達颶風或加利福尼亞地震模型不同,龍捲風或野火的損失估計就不那麼可靠。

當次生危險(如野火)與高峯危險(如颶風)捆綁在一起時,風險評估也會變得不穩定。 這是因為野火的額外不確定性可能沒有在災難債券的損失概率中體現出來。

“當所有自然災害的貓債覆蓋率都在1%以內,而發行利差在兩位數中間時,根據Tenax的投資組合經理Marco della Giacoma最近的一份報告,警鐘應該開始響起,”以及Toby Pughe,一位在倫敦對沖基金工作的分析師。

總之,目前尚不清楚自然災害模式的變化對貓債市場意味着什麼。

“有一種風險,次生災害損失趨勢可能會阻止一些新資本進入市場,”Tenax的Pughe和della Giacoma寫道。而且這也可能“導致一些現有投資者重新評估他們對貓債的承諾,”他們補充道。