RioCan(REI-U)的出租率接近紀錄高點,隨着零售業從新冠疫情中恢復- 彭博社

Derek Decloet

里奧Can主席Ed Sonshine

里奧Can主席Ed Sonshine

攝影師:Galit Rodan/Bloomberg

中國恒大集團開發的幾乎荒廢的恒大城市廣場購物中心附近的廢棄建築工地,位於北京。

中國恒大集團開發的幾乎荒廢的恒大城市廣場購物中心附近的廢棄建築工地,位於北京。

來源:彭博社里奧Can房地產投資信託主席表示,隨着加拿大消費者重返實體店,第三季度將報告有史以來最佳的租户入住率。

“我們發現實體零售在許多方面實際上比疫情前更好,”里奧Can主席Ed Sonshine在接受採訪時表示。“第三季度的數據還沒有出來,但我知道它們將非常接近,如果不是等於我們有史以來最好的租户入住率。”

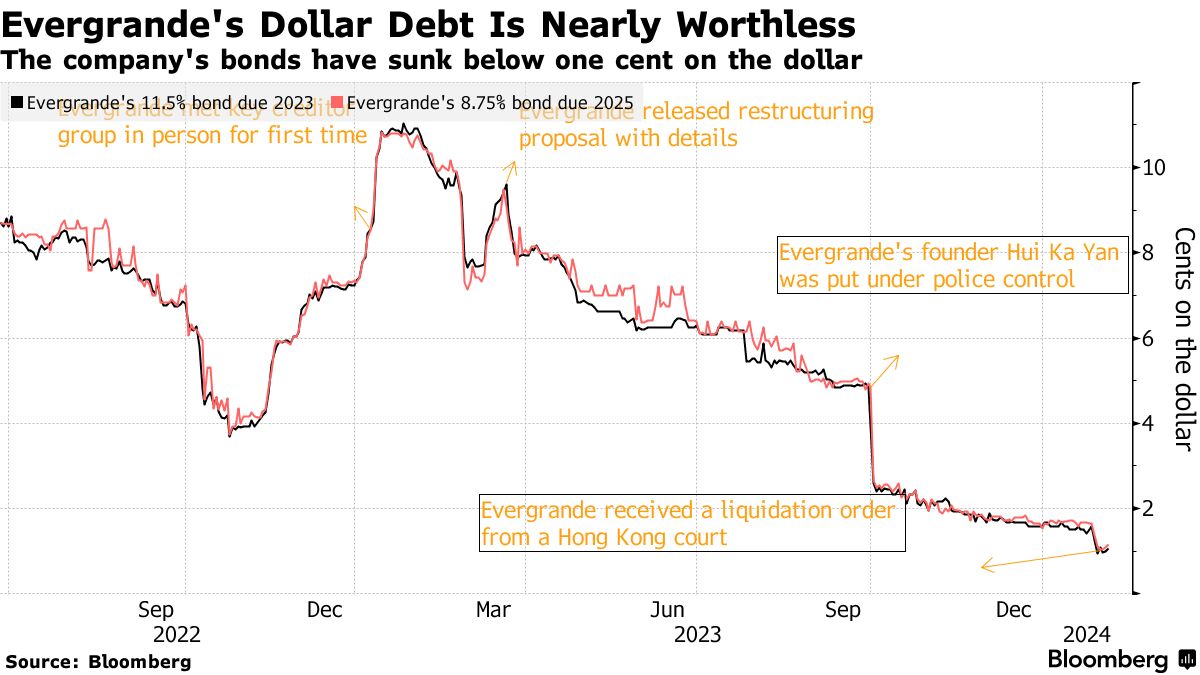

從遠處看,中國恒大集團具備了一個殺手級的負債交易的所有要素:$190億的境外債券違約;$2420億的資產;以及一家似乎決心支撐該國搖搖欲墜的房地產市場的政府。因此,美國和歐洲的對沖基金紛紛湧入這筆債務,設想通過大額回報來提高他們的收益。

在接下來的兩年裏,他們得到的是一次與共產黨討價還價的危險教訓。談判現在已經破裂 — 一家香港法院已下令對恒大進行清算,債券幾乎一文不值,在二級市場上僅以每美元1分的價格交易。

觀看:恒大接下來會發生什麼?

在1月29日的清盤令之後,中國歷史上最大的一宗案件,談判雙方的關鍵人物描繪了一個卡夫卡式的畫面,無數未知政府處理人員的無休止微觀管理通過令人昏昏欲睡的渠道傳達給投資者,然後被長達數月的對話間隔所打斷。最後一次間隔發生在法院去年12月做出裁決,給雙方一次最後機會達成協議之後,令債權人震驚。

彭博社採訪了十多位對這些談判有直接瞭解的人士。所有這些人要求匿名,因為他們未被授權公開評論私人對話。

收聽 • 30分鐘6

收聽 • 30分鐘6

彭博監控:市場對中國問題不以為然(播客)

儘管全球資金管理人員長期以來一直知道中國政府以一種在發達國家中不常見的方式影響企業事務,但恒大對許多人來説仍然是第一手的教育,讓他們深刻了解當局為了政治和經濟的便利性會干預到什麼程度。

他們説,債券上的每一美分都向投資者發出警告,因為其他中國公司,包括碧桂園控股有限公司,在經濟低迷的情況下跟隨恒大違約,官員們一直在努力解決這個問題。而該國對外國債權人的漠視幾乎肯定意味着會有更多的債權人被出售。

“投資者可能沒有完全意識到國家干預的風險,”投資者組織The Credit Roundtable的主席大衞·克努特森説,“在國內債權人和外國債權人之間分攤損失將是政治問題。”

當然,導致恒大債券暴跌的不僅僅是北京的介入。

該國不斷加深的房地產市場低迷,7萬億美元的股市暴跌以及温吞的政策回應都在影響着更廣泛的情緒。該公司的大部分資產要麼已被查封,要麼位於中國內地而不是香港 —— 這可能使包括戴維森肯普納資本管理公司、金街資本管理公司和逆向資本管理公司在內的債權人的回收預期跌至谷底。

戴維森肯普納和金街的代表拒絕置評,而逆向資本未回應要求置評的請求。

在接近談判的人士提出的一長串不滿中,幾乎所有人都指出,對於誰在控制恒大的問題缺乏明確性。

在接近談判的人士提出的一長串不滿中,幾乎所有人都指出,對於誰在控制恒大的問題缺乏明確性。

在公司2021年違約後不久,一個由來自恒大所在廣東省的官員主導的風險管理委員會成立,該委員會由公司高管和國有債務管理人員組成,旨在指導改組。省級當局還在那一年表示,他們將派遣一個工作組加強對恒大內部控制和管理的監督。

在談判過程中,恒大代表有時會提到“廣州”(廣東省會)負責審查幾乎所有關鍵決定,但債權人仍不清楚他們指的是哪些實體或個人。

投資者和顧問抱怨他們並不完全瞭解在談判中優先考慮了誰的利益,也不清楚他們正在與哪些政府層面打交道。

熟悉情況的人士表示,這個神秘但無處不在的團體從未直接與參與離岸債務談判的人員互動。他們的觀點通過公司的財務顧問中國國際金融股份有限公司和中國銀行國際控股傳達給債券持有人,通過一套複雜的通訊網絡,包括香港和內地的律師和顧問,人們説。

關於困境投資領域的更多信息,請訂閲The Brink

該集團可以並且確實否決債權人提議,而只是提供最少的解釋,這些人補充道。

舉例來説,他們對一個早期提議表示反對,該提議本應讓福建省的債權人獲得恒大在岸項目產生的未來收入流。這筆現金反而被保留用於確保交付其他公司項目,這些人説。投資者並沒有收到這樣的理由,他們只是被告知這些條件是不可接受的。

恒大、中金公司、中銀國際和廣東政府的代表沒有回應請求置評。

| 閲讀更多關於恒大清算的內容 |

|---|

| * 恒大清算將為債權人留下很少可索取的資產 * 恒大未售出的大樓、許家洲的豪宅對債權人不利 * 恒大清算令是什麼意思?問答 * 恒大在潛在清算中可能面臨的情景 |

然而,去年年初,恒大和其債權人似乎接近達成一項協議,以重組公司的離岸債務負擔。其到期日為2025年的47億美元美元債券飆升至11美分。

但一系列挫折,包括房地產銷售弱於預期,監管機構的推遲以及恒大億萬富翁董事長許家印的拘留,最終破壞了一項交易,加劇了進一步的挫折,導致談判嚴重破裂,據知情人士稱。

12月初,當香港法院給予恒大最後一次達成交易的機會時,該公司的代表基本保持沉默。一個多月過去了,他們最終再次通過電子郵件聯繫了離岸債權人組。

當他們這樣做時,他們的提議讓債券持有人大吃一驚。據瞭解情況的人士稱,他們的提議不僅沒有加強他們的報價,而且還越過了債權人組認為明確規定的一些紅線。

一個關鍵的爭議點是一組被確定為C類的債權人的索賠,這些債權人包括一些國有銀行。

儘管恒大最終同意讓債權人控制兩家離岸上市單位的股權 —— 這是之前拒絕做出的妥協,但該計劃將使外國債權人的索賠和銀行持有的債務處於同等地位,為國際投資者減少了份額,多位知情人士稱。離岸債權人認為該計劃特別令人反感,因為C類債權人還可以接觸到他們幾乎無法追索的在岸資產。

很快就提出了一個反對意見,並且公司在1月29日,在最新安排的清盤聽證會前幾個小時發送了另一個提議。

依然,進展甚微。在聽證會上,債權人組織表示願意給公司更多時間達成協議,但據人們稱,他們既沒有要求再次延期,也沒有要求解散令。

最終,負責審理此案的法官對協議進展缺乏滿意感到沮喪,下令對公司進行清算。

‘嚴重挫折’

一位恒大顧問表示,雖然他們為談判結束感到寬慰,但談判的結局讓他們感覺浪費了兩年的生命。這種情緒被許多人共享。

公司的法院指定清算人來自Alvarez & Marsal,現在開始着手查封和分割這家開發商價值1.74萬億元(2420億美元)資產的程序,其中超過90%位於中國大陸。然而,鑑於香港的破產程序在中國受到有限認可,債權人面臨着艱鉅的任務來收回損失。

“當地政府不太可能允許離岸索賠人獲取有價值的在岸資產,而實際上破產的開發商難以履行政治上敏感的在岸義務,”私募股權公司凱源資本的董事總經理布洛克·席爾弗斯表示。“這對中國仍在發展中的信貸市場是一個嚴重挫折,只會加劇市場情緒下降,因為外國資本越來越尋求風險較低的出路。”