Sunak因“令人沮喪”的經濟任務選擇退出第27屆聯合國氣候變化大會 - 彭博社

Ellen Milligan

裏什·蘇納克攝影師:傑森·奧爾登/彭博社

裏什·蘇納克攝影師:傑森·奧爾登/彭博社 2022年颶風伊恩襲擊佛羅里達馬特拉查艾爾斯的毀壞的派恩島路。來源:彭博社英國首相 裏什·蘇納克 降級了兩名氣候部長,並決定不出席下個月的年度聯合國氣候變化峯會,引發了對他對抗全球變暖承諾的質疑。

2022年颶風伊恩襲擊佛羅里達馬特拉查艾爾斯的毀壞的派恩島路。來源:彭博社英國首相 裏什·蘇納克 降級了兩名氣候部長,並決定不出席下個月的年度聯合國氣候變化峯會,引發了對他對抗全球變暖承諾的質疑。

蘇納克的前任 利茲·特拉斯原計劃出席在埃及舉行的所謂的COP27聯合國會議,但他表示出於專注“我們在經濟方面所面臨的沉重國內挑戰”,他將不會出席。他和財政大臣 傑里米·亨特計劃於11月17日公佈一項經濟計劃,該計劃可能涉及總額高達500億英鎊(580億美元)的税收上漲和支出削減。

隨着對沖基金在債務市場最高風險領域創紀錄地獲利,產生這些回報的產品現在吸引了更多主流投資者。

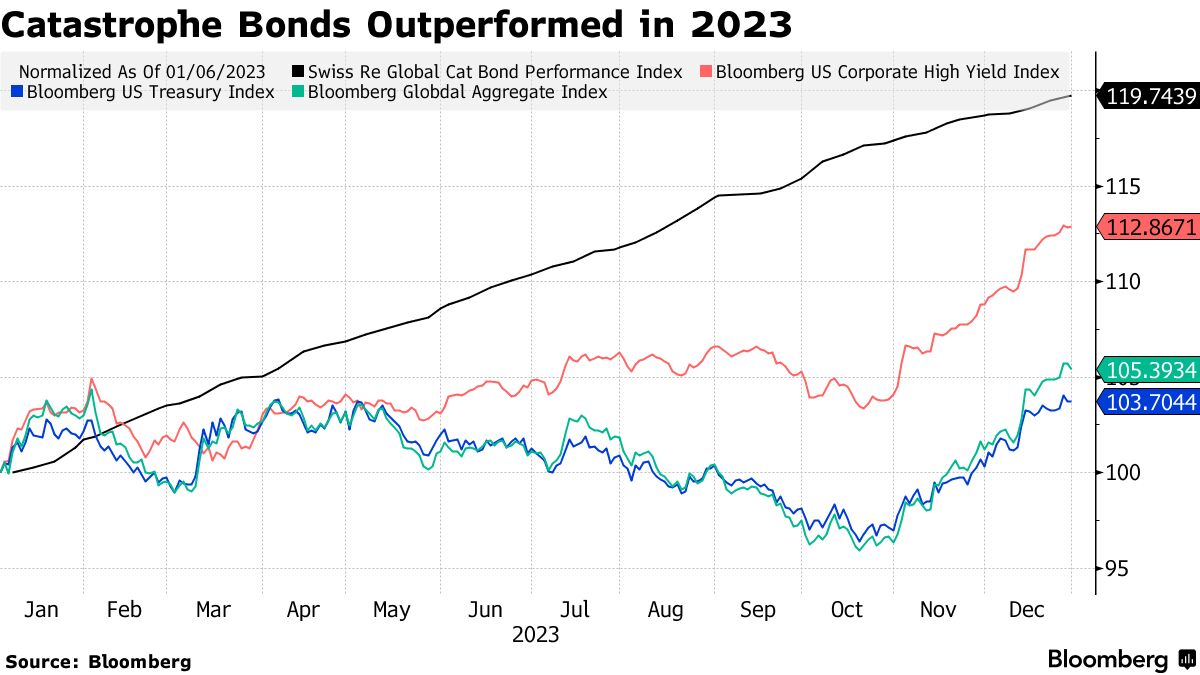

災難債券去年成為表現最佳的對沖基金策略的基礎,它們提供的收益遠遠超過其他高風險固定收益產品。2023年,這些證券上漲了20%,而高收益美國公司債券上漲了13%。美國國債大約上漲了4%。

尼古勞斯·希爾蒂(Niklaus Hilti)是瑞士信貸銀行投資部門的保險聯繫策略負責人,該部門現已成為瑞士聯合銀行集團的一部分。他表示,這些驚人的回報正在引發對所謂的“災難債券”在超越對沖基金領域的圈子中的需求。

“最近機構投資者對此產生了更大興趣,”希爾蒂説。“即使我們認為這些回報在2024年不會再現,我們認為對該資產類別進行小額配置對於投資者來説有助於實現投資組合的多樣化。”

災難債券被保險業用於保護自身免受無法承擔的巨大損失。這種風險轉移給願意承擔可能會失去部分甚至全部資本的投資者。作為交換,如果合同預先定義的災難沒有發生,他們可以獲得超額利潤。

閲讀更多: 全球變暖如何增加極端天氣的可能性:簡介

佛羅里達州的一條被淹街道。攝影師:胡安·曼努埃爾·巴雷羅·布埃諾/彭博社災難債券市場存在數十年,但最近由於氣候變化引發的天氣事件而出現復甦。再加上數十年來的高通脹,這增加了自然災害後重建的成本,災難債券吸引了創發和投資者活動的創紀錄水平。

佛羅里達州的一條被淹街道。攝影師:胡安·曼努埃爾·巴雷羅·布埃諾/彭博社災難債券市場存在數十年,但最近由於氣候變化引發的天氣事件而出現復甦。再加上數十年來的高通脹,這增加了自然災害後重建的成本,災難債券吸引了創發和投資者活動的創紀錄水平。

同時,一些貓債券的觸發條款更為嚴格,這有利於投資者和貓債券基金,因為這降低了賠付的可能性。

去年在貓債券和其他與保險相關的證券上獲得豐厚回報的對沖基金包括Fermat Capital Management,Tenax Capital和Tangency Capital。

閲讀更多:對災難風險押注,對沖基金獲得鉅額利潤

儘管利基對沖基金投資者繼續主導貓債券市場,但更多主流機構投資者正在增加他們的存在,根據彭博社編制的數據。這些包括Schroders Plc,GAM Holding AG和Credit Agricole SA。這與這類證券供應量的增長相吻合,去年保險公司的發行量增加了50%。

儘管利基對沖基金投資者繼續主導貓債券市場,但更多主流機構投資者正在增加他們的存在,根據彭博社編制的數據。這些包括Schroders Plc,GAM Holding AG和Credit Agricole SA。這與這類證券供應量的增長相吻合,去年保險公司的發行量增加了50%。

Daniel Ineichen,Schroders的投資組合管理主管,負責管理約50億美元的與保險相關的證券,表示高回報以及貓債券作為投資組合多元化工具的吸引力推動了資產管理公司的業務。他指出,在過去六個月裏,尋求貓債券曝光的投資者中有四分之一是新加入施羅德公司的災難債券團隊。

新興興趣主要來自機構投資者和財富管理平台,Ineichen説。

他説,去年中旬推出的面向美國投資者的Schroders貓債基金已經吸引了1億美元,“我們清楚地看到,今年的熱門投資品種是貓債”,“我們看到2024年的回報模式非常有吸引力。”

| 閲讀更多關於貓債的內容: |

|---|

| 對沖基金Fermat創下有史以來最佳年度,‘貓債’賭注飆升網絡‘災難債券’將考驗公共債務市場‘災難’債券市場將迎來發行量的重大增長一個債券市場正在以超高回報抵禦全球拋售 |

長期參與貓債專有交易的瑞士再保險公司(Swiss Re)一直在拓展其策略。2022年7月,該公司成立了一個名為瑞士再保險公司保險聯繫投資顧問有限公司的投資管理人,負責管理第三方資本,目前管理的資產約為15億美元。

該集團首席投資官MariaGiovanna Guatteri表示,考慮到當前市場發展軌跡,到2025年,這些資產可能超過20億美元。她説,回報率已達兩位數,這吸引了越來越多非ILS專業投資者的興趣。

可以肯定的是,投資者投資貓債券是在承擔非常複雜和高風險的工具,這些工具與市場的其他部分不同步。當支付條款被激活時,損失可能相當大。

全球範圍內,保險聯繫證券市場在2023年第三季度末達到約1000億美元,保險經紀公司Aon Plc估計。僅貓債券發行在2023年達到了超過160億美元的歷史最高水平,包括非財產和私人交易,這使得證券市場總額達到450億美元,根據追蹤ILS市場的Artemis的數據。

“過去兩年中,風險溢價顯著擴大,最重要的是,結構已經減少風險,因此市場比最近過去更有利,” Hilti説。

去年,一切都為貓債券投資者準備就緒。Fermat的董事總經理Brett Houghton將2023年描述為“獨角獸年”,“投資者興趣濃厚,保險市場需要發行更多保險。”

根據美國銀行的最新分析師報告,貓債券的利差在一月份“顯著收窄”,得益於強勁的投資者需求。

最近的收益受到颶風季節比2022年温和的影響,這意味着債券持有人需要承擔更少的損失。儘管共識觀點是很難再次實現那些獨特支持性情況的重演,但Houghton表示投資者仍然看到“有吸引力的回報”。

Hilti表示,2023年的收益不需要在今年重複,證券仍然是一項有吸引力的投資。

“貓債券”將始終保持“一種利基投資”,Hilti表示。但那些願意承擔風險的投資者正在努力獲得立足點,因為他們一直在等待的“更強勁的動力和更高的風險溢價”現在已經到來,他説。